USDA. Обзор рынка пшеницы на 14 октября 2021

16 October 2021, 15:01

-

Запасы в США на 1 сентября на самом низком уровне за 14 лет

Национальная служба сельскохозяйственной статистики Министерства сельского хозяйства США (NASS) опубликовала свой отчет о запасах зерна 30 сентября, согласно которому запасы пшеницы на 1 сентября этого года были самыми низкими на эту дату с 2007 года. Запасы в этом году особенно ограничены из-за уменьшения урожая, согласно Годовому сводному отчету NASS по мелкому зерну, опубликованному одновременно с отчетом о запасах. Предполагаемое потребление в течение первого квартала маркетингового года (июнь-август) фактически оказалось меньше, чем предполагалось ранее. Также следует отметить, что запасы на фермах оцениваются на самом низком уровне с 1963 года (рисунок 1). Эта статистика свидетельствует о том, что при благоприятных ценах и ограниченных запасах в целом производители уже поставили большую часть урожая этого года. Примечательно, что средняя сезонная цена на ферме на 2021/22 год теперь прогнозируется на уровне 6,70 доллара, что на 33 процента выше, чем в прошлом году, и является самой высокой с 2013/14 года.

Рисунок 1. Запасы в США на 1 сентября, на фермах и вне ферм

Обзор рынка США

Сводка ключевых изменений на внутреннем рынке:

- Производство пшеницы в США в этом месяце снижено на основании пересмотренных данных сводного отчета по мелкому зерну от 30 сентября, опубликованного Национальной службой сельскохозяйственной статистики (NASS) Министерства сельского хозяйства США.

o Производство Hard Red Winter (HRW) снижено на 27 миллионов бушелей до 749 миллионов из-за более низкой оценки урожайности.

o Производство Soft Red Winter (SRW) снижено на 5 миллионов бушелей и составляет 361 миллион с сокращением как уборочных площадей, так и урожайности.

o Урожай Hard Red Spring (HRS) снижен на 8 миллионов бушелей до 297 миллионов, так как уменьшение уборочной площади более чем нивелирует повышение урожайности. Соотношение уборочных и посевных площадей для HRS оценивается в 89 процентов, что намного меньше, чем обычно, поскольку засушливые условия привели к исторически высокому проценту отказа от уборки этого класса.

o Объем производства белозерной пшеницы снижен на 13 миллионов бушелей до 201 миллиона при более низкой урожайности, которая нивелирует небольшое увеличение уборочных площадей.

o Производство дурума немного увеличено (на 3 миллиона бушелей) до 37 миллионов, но по-прежнему остается самым низким с 1961 года. Уборочные площади и урожайность незначительно повышены.

- Согласно последнему отчету NASS, посев озимой пшеницы на 2022/23 г. начался, при этом по состоянию на 10 октября в 18 основных штатах-производителях посев был завершен на 60 процентов. Это соответствует средним за 5 лет темпам посева и немного ниже 66 процентов, засеянных за аналогичный период прошлого года.

- Использование семян за 2020/21 год пересмотрено в сторону увеличения на 3 миллиона бушелей до 64 миллионов, при этом большая часть изменений приходится на HRS, тогда как другие классы были лишь немного повышены. При неизменных остатках и общем потреблении кормовое и остаточное потребление снижено.

- Кормовое и остаточное потребление в 2021/22 году снижено на 25 миллионов бушелей до 135 миллионов в связи с меньшим, чем ожидалось, потреблением в течение первого квартала маркетингового года (июнь-август), как следует из отчета NASS по запасам зерна. Более низкая оценка кормового и остаточного потребления на маркетинговый год также подтверждается снижением производства по данным NASS, а также ожиданиями того, что цены на пшеницу будут слишком высоки для кормового потребления до конца маркетингового года на основании неконкурентоспособных форвардных цен по сравнению с кукурузой.

- Прогноз экспорта всей пшеницы на 2021/22 год не изменился и составляет 875 миллионов бушелей, но есть компенсирующие изменения по отдельным классам. Экспорт HRW увеличен на 5 миллионов бушелей до 360 миллионов благодаря высоким темпам экспортных продаж и ограниченному объему предложения у конкурентов. С другой стороны, экспорт белозерной пшеницы сокращен на 5 миллионов бушелей до 155 миллионов из-за слабых темпов экспортных продаж и исторически ограниченных запасов. Недавнее желание Индонезии закупить SRW вместо мягкой белозерной пшеницы свидетельствует о некоторой ценовой эластичности экспортного спроса на белозерную пшеницу.

- Прогноз импорта всей пшеницы на 2021/22 год снижен на 10 миллионов бушелей до 125 миллионов на основании темпов торговли. Объемы для HRS и дурума уменьшены на 5 миллионов бушелей до 60 миллионов и 50 миллионов бушелей соответственно. В этом году засуха на Северных равнинах сильно повлияла как на HRS, так и на дурум, что привело к дефициту запасов и повышению цен. Однако импорт в первом квартале маркетингового года (с июня по август) был ограничен для обоих классов, поскольку производство Канады, основного поставщика, также пострадало от засухи.

- Экспорт в первом квартале (июнь-август) составил 250 миллионов бушелей, что на 9 процентов меньше, чем в первом квартале прошлого года. Согласно данным Зарубежной Сельскохозяйственной Службы Министерства сельского хозяйства США по экспортным продажам (по состоянию на 30 сентября), общие обязательства США — накопленный экспорт плюс продажи с отсрочкой — составляют примерно 11,4 миллиона метрических тонн, что на 21 процент меньше, чем в прошлом году. Прогнозируется, что экспорт за весь маркетинговый год с июня по май составит 875 миллионов бушелей, что на 12 процентов меньше, чем в предыдущем году. Темпы поставок и продаж несколько замедлились в первые месяцы 2021/22 года, но ожидается, что они ускорятся в течение маркетингового года, и больше покупателей вернутся к американской пшенице по мере сокращения запасов конкурентов.

- Средняя сезонная цена на ферме на 2021/22 год (SAFP) повышена на 0,10 доллара за бушель до 6,70 доллара на основе более высоких, чем ожидалось, цен на ферме, как сообщается в отчете NASS о сельскохозяйственных ценах от 30 сентября. Цена на пшеницу на ферме в августе 2021 года составила 7,13 доллара, по сравнению с 6,26 доллара в июле 2021 года и существенно выше 4,54 доллара в августе 2020 года. Высокие фьючерсные цены в прошлом месяце также способствуют ожиданиям того, что цена на пшеницу на ферме в ближайшие месяцы будет по-прежнему высокой.

Международный обзор

Мировое производство пшеницы в 2021/22 году снижено по сравнению с прошлым месяцем

Мировое производство пшеницы пересмотрено в сторону понижения на 4,4 миллиона метрических тонн до 775,9 миллиона. Этот пересмотр вызван значительным сокращением производства в Канаде, Иране и Соединенных Штатах с частично компенсирующим пересмотром в сторону увеличения для Европейского союза (ЕС).

В Канаде снова ожидается сокращение производства (-2,0 млн тонн до 21,0 млн) из-за жарких и засушливых погодных условий в течение вегетационного периода. Уборочная площадь достигла самого низкого уровня с 2010 года и составила 8,5 млн га, что объясняется более высоким процентом неубранных площадей. Урожайность немного снизилась по сравнению с предыдущим месяцем и составила 2,47 метрических тонны с гектара, что на 26 процентов ниже среднего показателя за 3 года. Ожидается, что в Казахстане, где уборка урожая почти завершена, будет произведено 12,0 млн тонн пшеницы. Это сокращение вызвано снижением урожайности на 0,03 т/га до 0,95 из-за жарких и засушливых условий.

Производство в ЕС повышено на 400 000 тонн до 139,4 млн, в основном за счет небольшого увеличения уборочных площадей (+50 000 га). Увеличение производства ожидается в Болгарии (+400 000 тонн до 7,1 млн), Румынии (+250 000 тонн до 10,5 млн) и Чехии (+ 345 000 тонн до 4,9 млн). Нормализованный Относительный Индекс Растительности для Болгарии и Румынии показал значения от среднего до выше среднего, что обусловило повышение ожидаемой урожайности. Это частично нивелируется сокращением для Франции (-595 000 тонн до 37,7 млн) на основании обновленных данных Министерства сельского хозяйства.

За исключением основных экспортеров, в Иране ожидается снижение производства, которое было частично компенсировано пересмотром прогноза в сторону увеличения для Японии, Мексики и Бразилии. В Иране ожидается 10-процентное сокращение производства по сравнению с предыдущим маркетинговым годом. Засушливые условия привели к снижению урожайности, сокращению внутреннего производства и росту импорта. В Японии наблюдались благоприятные погодные условия в основных регионах-производителях. Ожидаемая урожайность чуть ниже рекордной и составляет 5,16 тонн / га, что на 0,65 тонн больше по сравнению с прогнозом предыдущего месяца. Производство и урожайность в Мексике пересмотрены в сторону повышения, поскольку засушливые условия сменились сезоном дождей. Последствия урагана «Грейс» в регионах Пуэбла и Тласкала в настоящее время неизвестны. Производство в Бразилии достигнет 7,9 млн. тонн, поскольку в течение вегетационного периода здесь наблюдались умеренные температуры и достаточное количество влаги. Ожидается, что урожайность достигнет второго по величине уровня — 2,93 т / га.

Для Ирана был произведен пересмотр данных за несколько лет, что привело к более ограниченному балансу страны. Запасы в Иране в 2020/21 году сейчас оцениваются на самом низком уровне почти за десятилетие. Производство в Беларуси в 2020/21 году также было увеличено на 548 000 тонн до 2,8 млн на основе окончательных данных о производстве.

Пересмотр мирового потребления пшеницы в 2021/22 году в сторону понижения

Мировое потребление пшеницы пересмотрено в сторону понижения на 1,5 миллиона тонн до 785,5 миллиона из-за сокращения кормового и остаточного потребления, а также потребления в продовольствии, семенах и промышленности (FSI). Потребление FSI лидирует в этой корректировке: оно снижено на 939 000 тонн до 626,8 млн за счет сокращений в Канаде и Индии. Из-за сокращения внутренних запасов потребление FSI в Канаде снижено на 100 000 метрических тонн до 5,1 млн. тонн. В Индии потребление FSI сокращено на 500 000 тонн, поскольку она по-прежнему имеет конкурентное преимущество при экспорте на близлежащие рынки. В Судане и Иране прогноз снижен на 100 000 тонн до 2,8 млн и 15,6 млн соответственно. Бангладеш частично компенсирует эти изменения увеличением прогноза на 100 000 метрических тонн до 7,9 миллиона тонн. Потребление FSI в 2020/21 году снижено на 1,2 миллиона до 617,1 миллиона за счет поправок для Канады (-251 000 тонн до 4,9 миллиона) и Ирана (-200 000 метрических тонн до 15,4 миллиона).

Кормовое и остаточное потребление немного скорректировано в сторону уменьшения на основании сокращения запасов, а также общих ожиданий большой надбавки к цене на пшеницу по сравнению с кукурузой. Наиболее заметные изменения были внесены для Казахстана (-250 000 тонн до 1,3 миллиона) и США (-680 000 тонн до 3,7 миллиона) из-за сокращения внутренних запасов. Это было частично компенсировано увеличением потребления в России (+500 000 тонн до 17,5 млн), которое компенсирует сокращение кормового потребления фуражного зерна в России. Что касается кормового и остаточного потребления в 2020/21 году, прогноз для Ирана скорректирован в сторону понижения на 500 000 тонн до 1,5 миллиона из-за снижения внутреннего производства. Кормовое и остаточное потребление в Австралии в 2020/21 году также снижено на 500 000 тонн до 4,5 млн, поскольку экспорт остается устойчивым.

Также внесена небольшая корректировка общего потребления на основе торговых изменений за 2021/22 год. Неучтенная торговля снижена примерно на 1,1 млн. метрических тонн до 1,6 млн. в результате небольшого сокращения экспорта, в то время как импорт скорректирован в сторону увеличения. С учетом этого обновленного расчета неучтенной торговли в общем потреблении, общее скорректированное потребление в 2021/22 году прогнозируется на уровне 787,1 млн метрических тонн.

Мировая торговля пшеницей повышена, несмотря на сокращение производства

Мировая торговля пшеницей остается активной, поскольку пшеница продолжает торговаться, несмотря на опасения по поводу производства и более высокие экспортные цены. Экспорт за июль-июнь торгового года увеличился на 890 000 тонн до 201,8 млн. при увеличении экспорта Австралии, ЕС и Индии. Обильное предложение по привлекательным ценам позволяет Австралии экспортировать на дополнительные рынки и стать третьим по величине экспортером. Согласно прогнозам, Индия будет иметь самый большой экспорт с 2013/14 года, поскольку мировые цены и спрос остаются высокими. Частично это увеличение нивелируется снижением объемов канадского экспорта из-за дефицита производства. Канадский экспорт снижен на 1,5 миллиона тонн до 15,5 миллиона, что является самым низким показателем с 2004/05 года.

Импорт 2021/22 торгового года пересмотрен в сторону увеличения на 1,1 миллиона тонн до 198,1 миллиона в этом месяце за счет значительной корректировки для Ирана. Иран получил резкий рост импорта из России в 2020/21 году и, как ожидается, сохранит высокий уровень импорта в 2021/22 году из-за сокращения внутреннего производства. Увеличение иранского импорта на 2,0 млн метрических тонн частично нивелируется сокращением импорта в Алжир, ЕС и США. Импорт Алжира снижен на 150 000 тонн до 7,0 млн тонн в связи с сокращением канадских запасов дурума.

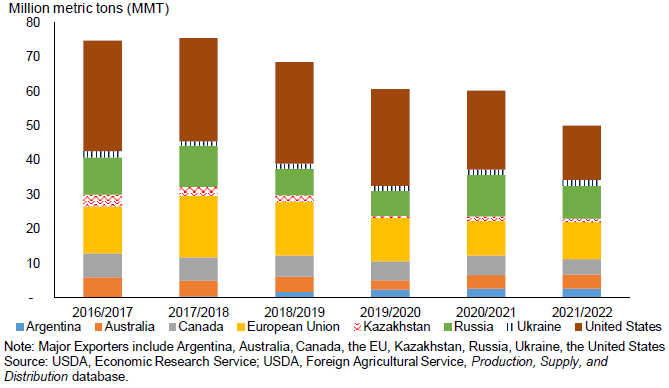

Ожидается, что мировые конечные остатки будут самыми низкими с 2016/17 года

Прогнозируется, что глобальные конечные остатки снизятся на 6,0 млн метрических тонн до 277,2 млн тонн в 2021/22 году. Это самый низкий показатель с 2016/17 года, и в основном это связано с уменьшением конечных остатков основных экспортеров на 3,2 млн метрических тонн. Ожидается, что конечные остатки основных экспортеров в 2021/22 году будут на 33 процента ниже, чем в 2016/17 году и составят 50 миллионов тонн (рисунок 2). Сокращение конечных остатков ожидается в Австралии (-800 000 до 4,1 млн) и ЕС (-248 000 до 10,7 млн) в связи с увеличением экспорта. Из-за более низких начальных запасов конечные остатки Аргентины снижены на 500 000 метрических тонн до 2,7 млн. тонн. В России также ожидается сокращение остатков на 500 000 тонн до 9,5 млн в связи с более высоким предполагаемым кормовым и остаточным потреблением. Конечные остатки экспортеров обычно считаются релевантным показателем для измерения запасов, доступных на мировом рынке. Ожидается, что за исключением основных экспортеров, конечные остатки 2021/22 года в Иране будут составлять 4,0 млн тонн, что на 3 млн тонн меньше, чем ожидалось в сентябре. Это делает конечные остатки Ирана 2021/22 года самыми низкими за 10 лет.

Рисунок 2. Конечные остатки основных экспортеров, с 2016/17 по 2021/22 гг.

Ожидается, что мировые остатки на конец 2020/21 года также сократятся на 4,2 млн тонн до 288,4 млн в основном из-за пересмотра данных по Ирану за несколько лет. Конечные остатки Ирана на 2020/21 год сократились почти вдвое до 3,9 млн тонн. Конечные остатки Аргентины и Австралии 2020/21 года пересмотрены в сторону понижения на 500 000 метрических тонн в связи с активным экспортом.

Предыдущий отчет от 14 сентября 2021 года

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 12 октября 2021

USDA. Кормовые культуры: мировые рынки и торговля на 12 октября 2021

USDA. Масличные культуры: мировые рынки и торговля на 12 октября 2021

Ваш комментарий

|

|

|