USDA. Масличные культуры: мировые рынки и торговля на 09 июня 2023

10 June 2023, 12:14

-

Аргентина наращивает импорт сои из Парагвая и Бразилии

Из-за сильной засухи в Аргентине производство сои в этом месяце сократилось на 2,0 млн тонн до 25,0 млн, что является самым низким уровнем за более чем 2 десятилетия. В то время как производство, по прогнозам, снизится на 43 процента по сравнению с 2021/22 годом, прогнозируется, что переработка сократится только на 23 процента, в основном из-за высокого спроса со стороны аргентинских переработчиков.

Ежемесячная переработка была медленнее, чем в прошлые годы, но переработчики смогли закупать соевые бобы благодаря политике обменного курса «соевого доллара», которая стимулировала фермеров продавать в начале года, и сильному импорту соевых бобов за последние несколько месяцев. За первые 4 месяца 2023 года Аргентина импортировала 3,0 млн тонн из соседних стран, преимущественно из Парагвая и Бразилии, в результате чего прогноз импорта в октябре-сентябре увеличился до рекордных 8,7 млн тонн.

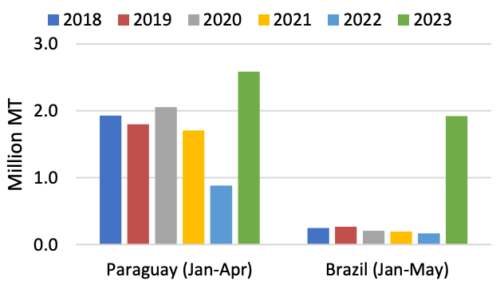

Рисунок 1. Импорт сои в Аргентину

К счастью для аргентинских переработчиков, в соседних странах есть достаточные экспортные запасы. Как правило, Парагвай является крупнейшим поставщиком соевых бобов в Аргентину и уже отгрузил рекордные 2,6 млн тонн в период с января по апрель 2023 года. Экспортные поставки Парагвая выросли в этом году из-за более чем удвоенного урожая из-за прошлогодней засухи, сокращения экспорта в Россию после начало СВО в Украине и снижение спроса на импорт из Бразилии. Аналогичным образом, экспорт за календарный год из Бразилии до мая находится на рекордно высоком уровне из-за рекордного производства.

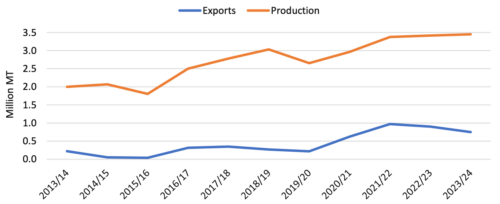

Рисунок 2. Экспорт сои в Аргентину

Помимо Парагвая и Бразилии, Аргентина также рекордными темпами импортирует сою из Боливии, которая традиционно не была крупным экспортером сои. Растущее производство и спрос в Аргентине увеличили экспорт в 2023 году до апреля 2023 года и превысили 130 000 тонн. Уругвай традиционно является второстепенным поставщиком сои для аргентинских переработчиков, но в этом году у него будут ограниченные экспортные поставки, поскольку производство также сократилось из-за засухи. Хотя это весьма нетипично, Соединенные Штаты поставили 2,0 миллиона тонн в Аргентину в 2018/19 году во время предыдущей засухи, однако рекордные поставки в Бразилию снижают вероятность того, что Аргентине потребуется закупать соевые бобы за пределами Южной Америки для удовлетворения потребительского спроса.

Экспорт пальмового масла из Таиланда вырос в 2022/23 году

В настоящее время прогнозируется, что Таиланд станет третьим по величине экспортером пальмового масла в 2022/23 году с прогнозируемыми поставками на уровне 900 000 тонн. Экспорт из Таиланда составляет менее 2 процентов мировой торговли пальмовым маслом, но в последние годы он увеличился за счет растущих поставок в Индию. Пока что на Таиланд приходилось 10 процентов импорта пальмового масла в Индию в 2022/23 году по сравнению с 1 процентом в 2019/20 году. Рост производства пальмового масла из Таиланда начался в 2021/22 году, когда у Малайзии и Индонезии возникли проблемы с доставкой отечественного производства на экспортные рынки. Проблемы, с которыми столкнулась пальмовая промышленность этих стран, позволили Таиланду захватить 10-процентную долю рынка Индии в 2021/22 году, и, учитывая экспорт на сегодняшний день, эта доля рынка кажется стабильной в 2022/23 году.

Рисунок 3. Производство и экспорт пальмового масла в Таиланде

Экспорт пальмового масла из Таиланда в 2023/24 году, по прогнозам, сократится, поскольку ожидается, что Таиланд будет использовать больше пальмового масла внутри страны, что соответствует приоритету правительства Таиланда по поддержанию достаточных запасов растительного масла и возобновлению строгого мандата на смешивание B7 для биодизеля. За последние 2 года Таиланд изменил свой мандат на смешивание биодизеля из-за высоких цен на пальмовое масло. Заявленная политика представляет собой возврат к смешиванию B7, но если цены на пальмовое масло вырастут до уровней, наблюдаемых в 2021/22 году, мандат может измениться на более низкую целевую ставку, чтобы обеспечить достаточные запасы масла для жарки.

ПРОГНОЗ НА 2023/24 ГОД

Прогноз мирового производства масличных культур на 2023/24 год не изменился и составляет 671 млн тонн, поскольку сокращение производства семян подсолнечника в Китае, семян рапса в Австралии и ядра пальмы в Малайзии полностью компенсируется ростом производства семян рапса в ЕС и семян хлопка в США. Экспорт масличных снижен из-за сокращения экспорта рапса из Австралии.

Мировая торговля растительным маслом немного снизилась из-за сокращения экспорта соевого масла из Аргентины и сокращения экспорта пальмового масла из Малайзии. Мировой экспорт шрота немного снизился из-за сокращения экспорта соевого шрота из Аргентины и ЕС, а также из Малайзии. Мировые запасы масличных культур выросли более чем на 1 млн тонн, в основном за счет увеличения запасов сои в Бразилии и США. Прогнозируемая средняя сезонная цена на соевые бобы в США не изменилась и составляет 12,10 доллара за бушель.

ПРОГНОЗ НА 2022/23 ГОД

Мировое производство масличных культур в 2022/23 году прогнозируется на уровне 627 миллионов тонн, без изменений с мая. Более высокий урожай сои в Бразилии, рапса в Китае и подсолнечника в Аргентине в основном компенсировал более низкий урожай сои в Аргентине и подсолнечника в Китае. Торговля масличными немного выросла за счет увеличения экспорта сои из Аргентины и рапса из Австралии, что более чем компенсирует снижение экспорта сои из США и подсолнечника из Украины. Мировое производство масличных культур снижается, так как сокращение производства сои в Аргентине лишь частично компенсируется ростом производства рапса в Китае и Бразилии.

Мировая торговля растительным маслом сократилась в этом месяце, так как сокращение экспорта пальмового масла из Малайзии и соевого масла из Аргентины и ЕС лишь частично компенсируется ростом экспорта соевого масла из Бразилии, пальмового масла из Таиланда и подсолнечного масла из Украины. Мировая торговля шротом незначительно выросла в этом месяце, поскольку рост экспорта рапсового шрота из Индии и соевого шрота из Бразилии, Индии и США компенсировал снижение экспорта соевого шрота из Аргентины. Прогнозируемая средняя сезонная цена на соевые бобы в США не изменилась и составляет 14,20 доллара за бушель.

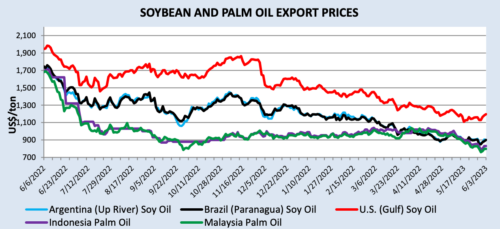

Экспортные цены

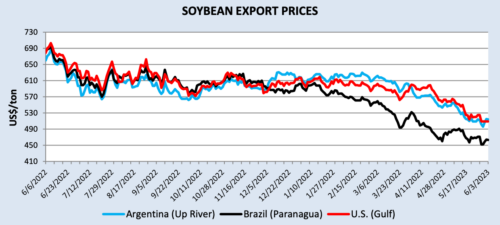

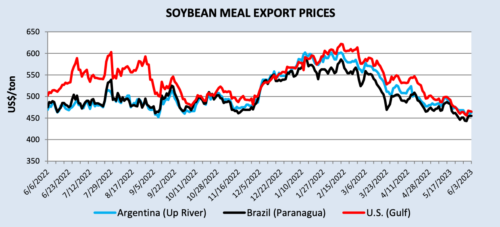

Экспортные цены на сою в мае оказались под давлением из-за благоприятных перспектив урожая масличных культур, пониженного спроса со стороны основных импортеров и снижения цен на энергоносители. Бразильские соевые бобы по-прежнему торгуются с дисконтом на мировом рынке, но цены в США и Аргентине снижались более быстрыми темпами в мае, сокращая разрыв. Мировые цены на соевый шрот продолжали падать по сравнению с их ралли в начале этого года, опять же в значительной степени благодаря обильным поставкам, особенно из Бразилии, где перегрузка превзошла рыночные ожидания. Цены на пальмовое масло упали из-за обилия экспортных поставок, которые в мае торговались с небольшим дисконтом по отношению к соевому маслу из Южной Америки. Цены на соевое масло в США оставались менее конкурентоспособными на мировом рынке из-за высокого внутреннего спроса.

Май 2023 г. Экспортные цены на сою

| США | Аргентина | Бразилия | |

| Средняя цена в мае | $ 538 за тонну | $ 527 за тонну | $ 475 за тонну |

| Изменение по сравнению с апрелем | -$ 47 за тонну | -$ 39 за тонну | -$ 19 за тонну |

Рисунок 4. Экспортные цены на сою

Май 2023 г. Экспортные цены на соевый шрот

| США | Аргентина | Бразилия | |

| Средняя цена в маем | $ 483 за тонну | $ 478 за тонну | $ 466 за тонну |

| Изменение по сравнению с апрелем | -$ 45 за тонну | -$ 23 за тонну | -$ 23 за тонну |

Рисунок 5. Экспортные цены на соевый шрот

Май 2023 г. Экспортные цены на соевые бобы и пальмовое масло

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия

Пальмовое масло |

Малайзия

Пальмовое масло |

|

| Средняя цена в мае | $ 1 177 за тонну | $ 920 за тонну | $ 913 за тонну | $ 913 за тонну | $ 886 за тонну |

| Изменение по сравнению с апрелем | -$ 87 за тонну | -$ 47 за тонну | -$ 40 за тонну | -$ 96 за тонну | -$ 110 за тонну |

Рисунок 6. Экспортные цены на соевое и пальмовое масло

Изменения прогноза для 2023/24 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевый шрот | Экспорт | 24 700 | 24 300 | -400 | Снижение экспортных запасов из-за сокращения дробления |

| Австралия | Рапс | Экспорт | 4 500 | 4 000 | -500 | Сокращение экспортных поставок |

| ЕС | Соевый шрот | Экспорт | 850 | 700 | -150 | Увеличение внутренних поставок других белковых блюд |

| Рапс | Импорт | 5 550 | 5 100 | -450 | Увеличение внутреннего производства | |

| Индия | Пальмовое масло | Импорт | 9 200 | 9 000 | -200 | Сокращение мировых поставок пальмового масла |

| Малайзия | Шрот пальмового ядра | Экспорт | 2 400 | 2 250 | -150 | Перспективы снижения производства |

| Пальмовое масло | Экспорт | 16 900 | 16 700 | -200 |

Изменения прогноза для 2022/23 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевый шрот | Экспорт | 22 200 | 21 100 | -1 100 | Снижение экспортных запасов из-за сокращения дробления |

| Соевое масло | Экспорт | 3 950 | 3 750 | -200 | ||

| Соевые бобы | Экспорт | 3 300 | 3 800 | 500 | Сильный майский экспорт | |

| Соевые бобы | Импорт | 8 300 | 8 700 | 400 | Темпы торговли и снижение производства сои | |

| Австралия | Рапс | Экспорт | 6 300 | 6 500 | 200 | Темпы торговли и высокий спрос со стороны ЕС |

| Бразилия | Соевый шрот | Экспорт | 21 400 | 21 650 | 250 | Увеличение экспортных поставок при более высокой нагрузке |

| Соевые бобы | Импорт | 500 | 250 | -250 | Слабые темпы торговли и рекордные внутренние поставки | |

| Египет | Соевый шрот | Импорт | 275 | 475 | 200 | Торговый темп |

| ЕС | Рапс | Импорт | 6 700 | 6 900 | 200 | Торговый темп |

| Подсолнечник | Импорт | 2 300 | 2 100 | -200 | Торговый темп | |

| Индия | Рапс | Экспорт | 1 000 | 1 400 | 400 | Сильный апрельский экспорт |

| Соевый шрот | Экспорт | 1 450 | 1 700 | 250 | ||

| Подсолнечное масло | Импорт | 2 100 | 2 300 | 200 | Торговый темп | |

| Иран | Соевый шрот | Импорт | 1 200 | 900 | -300 | Торговый темп |

| Малайзия | Пальмовое масло | Экспорт | 16 300 | 16 000 | -300 | Перспективы снижения производства |

| Украина | Подсолнечник | Экспорт | 2 550 | 2 350 | -200 | Торговый темп |

| США |

Соевый шрот | Экспорт | 12 519 | 12 701 | 182 | Снижение конкуренции в Аргентине |

| Соевые бобы | Экспорт | 54 839 | 54 431 | -408 | Сильная экспортная конкуренция в Южной Америке в мае |

Предыдущий отчет от 12 мая 2023

Ваш комментарий

|

|

|