Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 11 июля 2019

14 July 2019, 23:27

-

Рыночная неопределенность 2018/19 года влияет на перспективы 2019/20 года.

В этом месяце экспорт сои из США в 2019/20 году снижен с 53,1 млн. тонн до 51,0 млн., несмотря на почти рекордные запасы. Снижение прогноза обусловлено резким сокращением производства сои в США (на 8,3 млн. тонн до 104,6 млн.) из-за сложных условий посева. Эти факторы в сочетании с большими запасами в Бразилии и неопределенностью в отношении спроса Китая, вызванной вспышкой африканской чумы свиней и торговой напряженностью, будут поддерживать неопределенность на рынке.

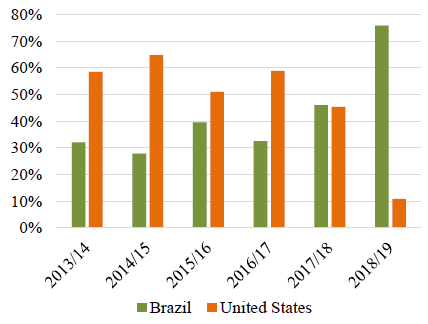

Рисунок 1. Доля рынка Бразилии и США в Китае, с октября по май

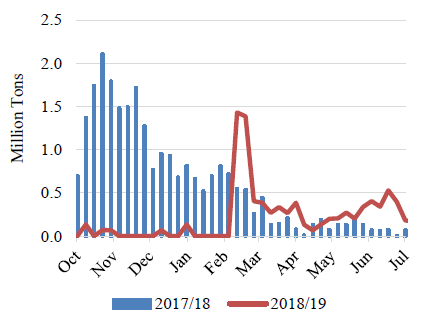

В 2018/19 году продажи и поставки соевых бобов из США в Китай были крайне низкими, но они имели место. Например, 27 июня было сообщено о продаже 544 000 тонн, что является крупнейшей недельной продажей в Китай с конца марта. Кроме того, поставки соевых бобов из США и Бразилии поменялись графиками. Поставки из США в это время года редки, поскольку к этому моменту Китай обычно переходит на закупки из Южной Америки. С февраля объем еженедельных поставок соевых бобов из США составлял в среднем около 360 000 тонн, что выше среднего показателя за последние 5 лет, составляющего 230 000 тонн в неделю для этого периода времени. Несмотря на то, что Соединенные Штаты стремятся наверстать упущенное в экспорте, Бразилия показала рекордный экспорт в начале маркетингового года (с октября по февраль). Хотя ее экспорт сократился в этом месяце на 1,3 млн. тонн до 77,3 млн., крупные продажи ранее и увеличение доли рынка в Китае поднимают экспорт к рекордному уровню в 2018/19 году.

Рисунок 2. Еженедельные поставки американской сои в Китай

В июне бразильские соевые бобы все еще имели цену 367 долларов за тонну (порт Паранагуа) по сравнению с США на уровне 351 доллар за тонну (FOB Gulf). Хотя эти цены ниже, чем прошлогодние цены в это время года, они мало стимулируют спрос Китая. Соединенные Штаты также поставляют сою в Мексику, Японию, Индонезию, Египет и ЕС, частично компенсируя потерянные поставки в Китай и удовлетворяя спрос в других странах. Рыночные факторы 2018/19 года в сочетании с непростой торговой обстановкой повышают неопределенность в прогнозах на 2019/20 г.

Прогноз на 2019/20 год

Мировое производство масличных культур прогнозируется на уровне 586,0 млн. тонн, что на 11,7 млн. тонн ниже июньского прогноза и на 2,7 процента меньше, чем в 2018/19 году. Производство сои прогнозируется на уровне 347,0 млн. тонн, что на 8,4 млн. тонн меньше, чем в июне, и на 4,4 процента меньше, чем в прошлом году. Чрезмерное количество осадков задержало посев и привело к снижению производства сои в США. Сокращение производства сои в Украине и Канаде компенсируется увеличением производства в Уругвае. Прогнозируется небольшое увеличение производства для хлопчатника, но сокращение для арахиса, рапса и подсолнечника. Прогноз импорта сои повышен с 2018/19 года, но остается неизменным с июня. По-прежнему прогнозируется, что Бразилия будет ведущим экспортером сои в 2019/20 году с объемом 76,0 млн. тонн. Общий мировой экспорт масличных увеличен на 200 000 тонн по сравнению с прошлым месяцем, что представляет собой рост на 0,7% с 2018/19 года. Конечные запасы США в этом месяце сокращены на 8,2 млн. тонн, но мировые конечные запасы по-прежнему демонстрируют годовой прирост. Прогноз торговли соевым шротом и соевым маслом повышен на фоне растущего мирового спроса. Прогноз средней фермерской цены на соевые бобы в США повышен на 0,15 долл. США до 8,40 долл. США.

Прогноз на 2018/19 год

Мировое производство масличных культур в 2018/19 году увеличено на 1,0 млн. тонн в этом месяце до 602,4 млн. Увеличение производства сои в Уругвае и производства хлопчатника в Индии более чем компенсировало снижение производства хлопчатника и соевых бобов в Южной Африке, а также хлопчатника в Узбекистане. Прогноз мирового экспорта сои немного повышен, поскольку увеличение на 1 млн. тонн для Аргентины и на 850 000 тонн для Уругвая нивелируется сокращением на 1,3 млн. тонн для Бразилии. Импорт соевых бобов также несколько повышен, прирост в Европейском Союзе составил 300 000 тонн. Средняя сезонная цена на ферме в США для соевых бобов остается неизменной и составляет 8,50 долл. США за бушель.

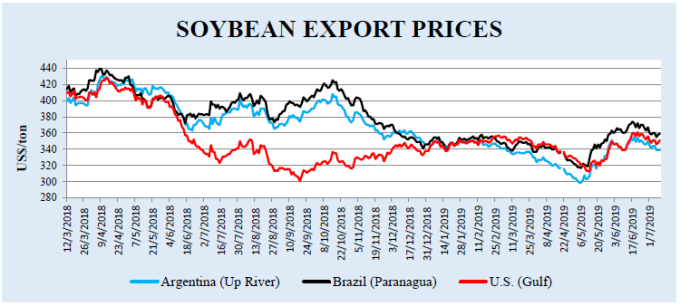

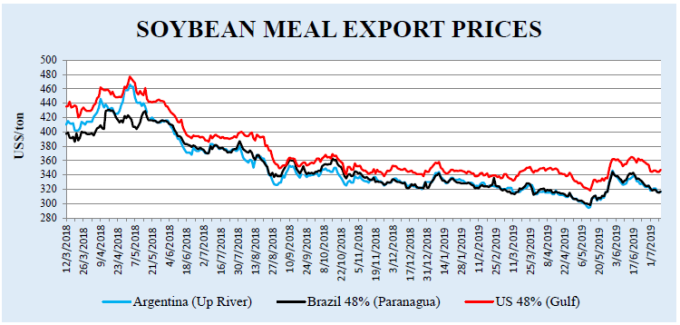

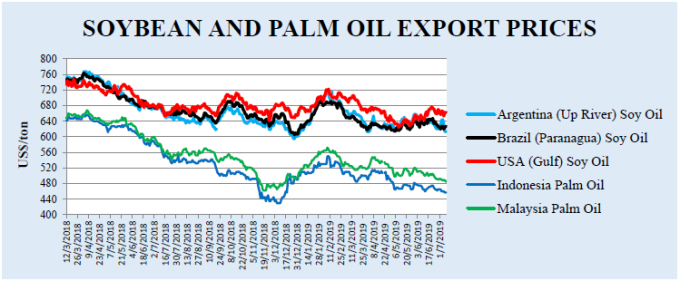

Экспортные цены

Разрыв экспортных цен между США и Южной Америкой в основном сохранился в этом месяце. Американские экспортные цены на соевые бобы в июне FOB Gulf в среднем составляли 351 долл. / т, что на 25 долл. больше, чем в мае. Средняя цена Brazil Paranagua составила 367 долларов за тонну, что на 29 долларов больше, чем в мае. Аргентина Up River FOB в среднем составила 347 долларов за тонну, что на 27 долларов больше, чем в прошлом месяце. Экспортные цены на соевый шрот в США (FOB Gulf) в июне в среднем составляли 359 долл. США / т, что на 25 долл. США / т больше, чем в мае. Средняя цена в Бразилии Paranagua FOB составила 334 долл. США за тонну, что на 22 долл. США больше, чем в мае, в то время как цена Up River FOB в Аргентине в среднем составила 331 долл. США за тонну, что на 20 долл. США больше, чем в предыдущем месяце. Низкий урожай и погодные условия в Соединенных Штатах вызвали рост цен. Несмотря на более высокие цены в США, премии в Южной Америке остаются и в настоящее время приближаются к 5 процентам.

Рисунок 3. Экспортные цены на сою.

Рисунок 4. Экспортные цены на соевый шрот.

Рисунок 5. Экспортные цены на соевое и пальмовое масло.

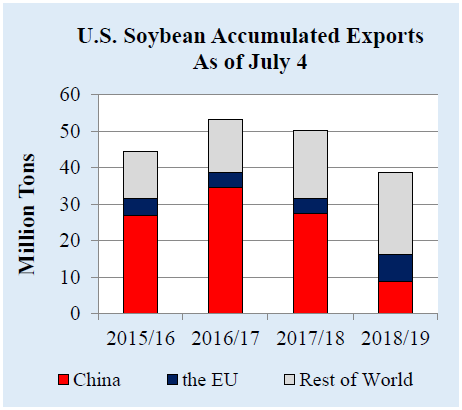

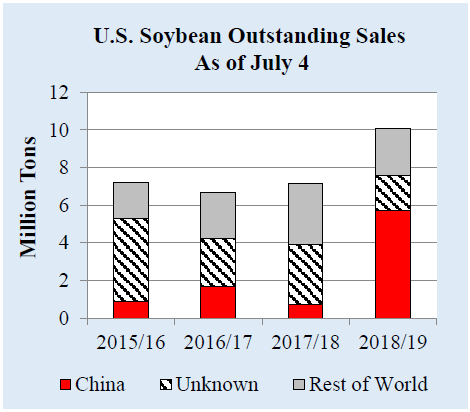

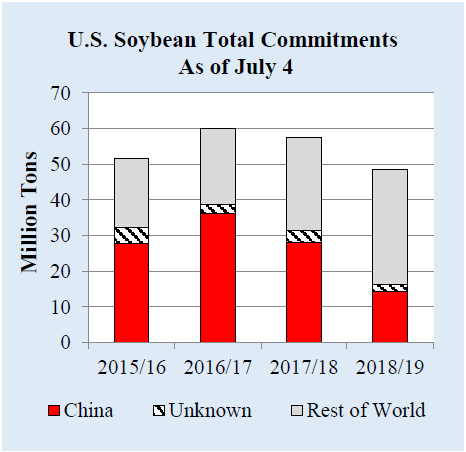

Экспортные продажи

За неделю, закончившуюся 4 июля 2019 года, обязательства США по экспорту сои в 2018/19 году (отложенные продажи плюс накопленный экспорт) в Китай составили 14,5 млн тонн по сравнению с 28,1 млн год назад. Общие обязательства перед миром составили 48,6 млн. тонн по сравнению с 57,5 млн. за аналогичный период прошлого года. Накопленный экспорт сои составил 38,5 млн тонн, что на 11,8 млн тонн меньше, чем в прошлом году. Накопленный экспорт сои в Китай составил 8,7 млн тонн, что на 18,7 млн тонн ниже, чем в прошлом году. Поставки в другие страны составили 29,8 млн тонн, что на 6,9 млн тонн выше, чем в прошлом году за тот же период.

Рисунок 6. Накопленный экспорт сои из США по состоянию на 4 июля.

Рисунок 7. Отложенные продажи сои из США по состоянию на 4 июля.

Рисунок 8. Общие обязательства США по соевым бобам по состоянию на 4 июля.

Изменения прогноза на 2019/20 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| США | Соевые бобы | Экспорт | 53 070 | 51 029 | -2 041 | Сокращение запасов на фоне уменьшения посевной площади и урожайности |

| Аргентина | Соевые бобы | Экспорт | 7 000 | 8 000 | +1 000 | Ожидаемое усиление спроса со стороны Китая |

| Соевый шрот | Экспорт | 31 000 | 30 500 | -500 | Сокращение запасов при снижении нормы извлечения | |

| Соевое масло | Экспорт | 5 650 | 5 850 | +200 | Отражает высокие темпы экспорта 2018/19 года | |

| Австралия | Рапс | Экспорт | 2 300 | 1 900 | -400 | Из-за сокращения запасов вследствие снижения перспектив урожайности |

| Бразилия | Соевые бобы | Экспорт | 75 000 | 76 000 | +1 000 | Замещение сокращенных экспортных поставок из США |

| Китай | Рыбная мука | Импорт | 1 450 | 1 650 | +200 | Отражает увеличение спроса 2018/19 |

| Европейский Союз | Рапс | Импорт | 4 800 | 4 700 | -100 | Снижение предложения в Австралии |

| Пальмовый шрот | Импорт | 2 100 | 2 300 | +200 | На основе текущих темпов торговли и увеличения в 2018/19 году | |

| Индия | Подсолнечное масло | Импорт | 2 450 | 2 650 | +200 | Отражает текущие торговые данные и потребность в масле |

| Пальмовое масло | Импорт | 10 750 | 9 750 | -1 000 | Отражает снижение импортного спроса в 2018/19 году | |

| Индонезия | Пальмовое масло | Экспорт | 30 000 | 30 200 | +200 | Торговые тенденции, отражающие более высокий экспорт в текущем году |

| Кения | Пальмовое масло | Импорт | 770 | 900 | +130 | Отражает торговые тенденции текущего года |

| Россия | Подсолнечное масло | Экспорт | 2 600 | 2 500 | -100 | Сокращение запасов |

| Украина | Соевый шрот | Экспорт | 1 020 | 900 | -120 | Сокращение запасов |

| Уругвай | Соевые бобы | Экспорт | 1 830 | 2 130 | +300 | Улучшение прогноза урожайности повышает запасы |

| Вьетнам | Соевый шрот | Импорт | 5 100 | 4 580 | -520 | Отражает снижение спроса в связи с АЧС |

Изменения прогноза на 2018/19 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевые бобы | Экспорт | 7 750 | 8 750 | +1 000 | Повышение экспорта в Китай |

| Соевый шрот | Экспорт | 28 100 | 28 000 | -100 | В ответ на сокращение запасов | |

| Соевое масло | Экспорт | 5 100 | 5 200 | +100 | Повышение тенденции экспорта | |

| Бразилия | Соевые бобы | Экспорт | 78 500 | 77 250 | -1 250 | Замедление экспорта в ответ на слабый спрос со стороны Китая и повышение поставок из США в Китай |

| Соевый шрот | Экспорт | 15 700 | 16 100 | +400 | Темпы торговли | |

| Китай | Рапс | Импорт | 4 000 | 3 850 | -150 | Замедление темпов торговли |

| Подсолнечный шрот | Импорт | 1 050 | 900 | -150 | Замедление темпов торговли | |

| Соевое масло | Импорт | 900 | 800 | -100 | Медленные темпы торговли | |

| Пальмовое масло | Импорт | 6 150 | 6 300 | +150 | Взамен сокращенных запасов сои | |

| Рыбная мука | Импорт | 1 400 | 1 600 | +200 | Темпы торговли и спроса | |

| Европейский Союз | Соевые бобы | Импорт | 15 500 | 15 800 | +300 | Взамен сокращенного импорта шрота |

| Соевый шрот | Импорт | 18 700 | 18 500 | -200 | Сокращение предложения в Аргентине | |

| Индия | Подсолнечное масло | Импорт | 2 400 | 2 600 | +200 | Темпы торговли |

| Пальмовое масло | Импорт | 10 500 | 9 500 | -1 000 | Темпы торговли | |

| Индонезия | Пальмовое масло | Экспорт | 29 000 | 29 200 | +200 | Темпы торговли |

| Малайзия | Пальмовое масло | Экспорт | 17 300 | 17 500 | +200 | Темпы торговли |

| Уругвай | Соевые бобы | Экспорт | 1 900 | 2 750 | +850 | Увеличение экспортных запасов в связи с более крупным урожаем |

| Вьетнам | Соевый шрот | Импорт | 5 000 | 4 850 | -150 | Снижение спроса из-за АЧС |

Предыдущий отчет от 11 июня 2019 года

Рекомендуем также:

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 11 июля 2019

Фуражные зерновые: мировые рынки и торговля. Отчет USDA. Дата выхода 11 июля 2019 года

Ваш комментарий

|

|

|