USDA. Масличные культуры: мировые рынки и торговля на 12 января 2024

13 January 2024, 01:10

-

Экспорт рыбной муки из Перу находится на самом низком уровне с Эль-Ниньо 2015/16 года

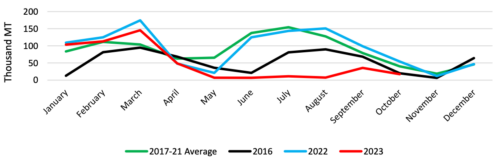

На основе текущих данных о состоянии рыболовства прогноз экспорта рыбной муки из Перу в 2024 году сократится на 300 000 тонн до 800 000. Закрытие первого в этом году рыболовного сезона анчоусов в Перу подтвердило, что 2023 год был меньшим годом для экспорта рыбной муки из Перу. В июне 2023 года правительство Перу отменило первый и основной сезон ловли анчоусов из-за высокой распространенности молоди анчоусов, присутствующей в исследовательском сезоне, который предшествует открытию основного сезона на северном побережье.

В результате закрытия экспорт рыбной муки из Перу упал до незначительного уровня в течение зимы в Южном полушарии, которая обычно является крупнейшим окном поставок. Второй сезон открылся в конце октября с квотой на анчоусы в 1,7 млн тонн. К концу декабря во втором сезоне было выловлено более 1,1 миллиона тонн анчоусов по сравнению с тем же сезоном в начале 2023 года, когда было выловлено более 1,8 миллиона тонн.

Рисунок 1. Ежемесячный экспорт рыбной муки из Перу

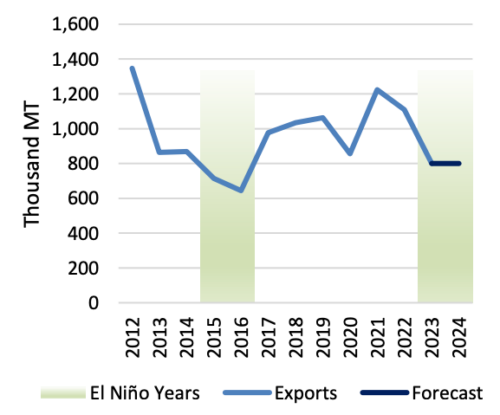

Рисунок 2. Экспорт рыбной муки из Перу

Китай, являющийся крупнейшим импортером рыбной муки в мире, пострадал больше всего. Обычно Перу поставляет около половины импорта рыбной муки в Китай. Однако с января по ноябрь 2023 года Перу поставило всего 27 процентов. Этот дефицит заставил Китай диверсифицировать поставщиков, увеличив поставки из Вьетнама, России, Таиланда, Индии, Чили, Мексики и США. В перспективе до 2024 года прогноз производства рыбной муки в Перу сократится на 300 000 тонн. В последнем сезоне 2023 года в улове присутствовало большое количество молоди, превышающее уровни, считающиеся приемлемыми. Эта несбалансированная популяция рыбы в сочетании с затяжными последствиями Эль-Ниньо снижает экспортные ожидания Перу в 2024 году на 300 000 тонн до того же уровня, что и в 2023 году.

Восстановление производства сои в Аргентине приводит к росту производства и экспорта продукции

Рисунок 3. Аргентинский соевый комплекс (апрель-март)

В этом месяце производство сои в Аргентине в 2023/24 году увеличено на 2 миллиона тонн до 50 миллионов. В результате объем переработки сои увеличен на 1 миллион тонн. Возвращение к нормальному производству после исторической засухи в прошлом году прогнозирует рост производства в Аргентине, а также прогнозируется рост экспорта соевого шрота и масла. Между тем, производство сои в Бразилии сократилось на 4 миллиона тонн до 157 миллионов, поскольку жаркая и сухая погода в последние месяцы негативно повлияла на урожай в ключевых регионах выращивания. В связи с ухудшением производственных перспектив, объемы переработки соевых бобов, производства шрота и масла в Бразилии в этом месяце значительно пересмотрены в сторону понижения. Все вышеперечисленные изменения были внесены как в местный год урожая (февраль-январь для Бразилии, апрель-март для Аргентины), так и в маркетинговый год (октябрь-сентябрь).

Рисунок 4. Бразильский соевый комплекс (февраль-январь)

Учитывая восстановление урожая в Аргентине и большие объемы урожая в Бразилии после предыдущего урожая, сокращение перспектив урожая в Бразилии вряд ли окажет существенное влияние на мировую торговлю шротом и маслом в 2023/24 году. После наращивания переработки в течение последних двух лет и засыпки в Аргентине, Бразилия, согласно прогнозам, вернется к более нормальным объемам переработки и структуре экспорта. В связи с растущим внутренним потреблением соевого масла в промышленности сокращение его переработки приведет к снижению экспорта нефти. Что касается продуктов питания, ожидается, что экспорт снизится, в то время как внутреннее потребление останется высоким, а запасы продуктов питания, по прогнозам, восстановятся.

ПРОГНОЗ НА 2023/24 ГОД

Прогноз мирового производства масличных культур в этом месяце снижен до 660 миллионов тонн из-за значительного сокращения урожая сои в Бразилии и семян подсолнечника в Аргентине, ЕС и России, что более чем компенсирует более высокие урожаи сои в Аргентине и США. Мировая торговля масличными культурами немного выросла благодаря увеличению экспорта сои из России и Парагвая, что более чем компенсирует снижение экспорта семян подсолнечника из России. Мировые конечные запасы масличных культур немного снизились из-за значительного сокращения поставок сои в Бразилию и Индию, а также семян подсолнечника в Россию, что не компенсируется ростом продаж сои в Аргентине и США.

Объемы производства масличных культур немного снизились на фоне более низкого уровня производства сои в Бразилии и подсолнечника в ЕС, несмотря на более высокий уровень производства сои в Аргентине и Индии. Мировое производство шрота снизилось, но экспорт шрота не изменился: рост экспорта соевого шрота из Аргентины и Индии компенсируется снижением экспорта соевого шрота из Бразилии и рыбной муки из Перу. Торговля растительным маслом немного выросла за счет роста цен на соевое масло в Аргентине и рапсового масла в Канаде, что более чем компенсирует снижение экспорта соевого масла из Бразилии. Прогнозируемая средняя сезонная цена на соевые бобы в США снизится на 15 центов до $12,75 за бушель.

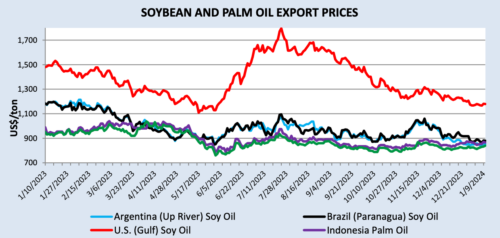

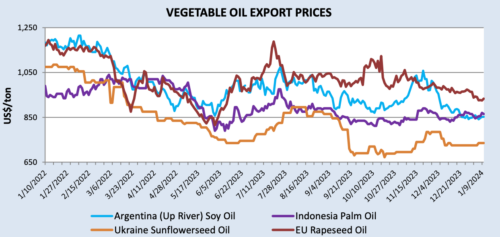

ЭКСПОРТНЫЕ ЦЕНЫ

Цены на сою снизились со времени последнего отчета WASDE об улучшении перспектив производства сои в Аргентине и Парагвае, а также об осадках в Бразилии в последнюю неделю декабря. Цены на соевый шрот менялись вместе с ценами на соевые бобы. Хотя в США объемы переработки сои были высокими, переработка в Аргентине по-прежнему остается на очень низком уровне. Цены на растительное масло в прошлом месяце несколько разошлись. Цены на пальмовое масло немного выросли на фоне сильных закупок в Индии и сезонного снижения запасов сырого пальмового масла в Малайзии. Стоимость соевого масла значительно упала, поскольку сырая нефть остается вблизи годового минимума, а производители биотоплива перешли на более дешевое альтернативное сырье. Обильные поставки подсолнечного масла из Черноморского региона еще больше оказали давление на цены на растительное масло, при этом украинское подсолнечное масло сохраняет значительную скидку по сравнению с маслом альтернативного происхождения.

Экспортные цены на сою (доллары США за метрическую тонну)

| США | Аргентина | Бразилия | |

| Декабрь | $ 504 | $ 511 | $ 492 |

| Январь | $ 484 | $ 470 | $ 443 |

| Изменение | — $ 20 | — $ 41 | — $ 49 |

Рисунок 5. Экспортные цены на сою

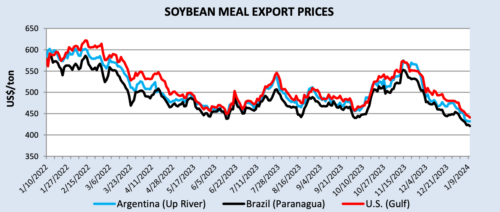

Экспортные цены на соевый шрот (долларов США за метрическую тонну)

| США | Аргентина | Бразилия | |

| Декабрь | $ 494 | $ 479 | $ 472 |

| Январь | $ 441 | $ 432 | $ 421 |

| Изменение | — $ 53 | — $ 47 | — $ 51 |

Рисунок 6. Экспортные цены на соевый шрот

Экспортные цены на сою и пальмовое масло (доллары США за метрическую тонну)

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия

Пальмовое масло |

Малайзия

Пальмовое масло |

|

| Декабрь | $ 1 238 | $ 900 | $ 918 | $ 845 | $ 818 |

| Январь | $ 1 179 | $ 852 | $ 880 | $ 865 | $ 840 |

| Изменение | -$ 59 | — $ 48 | -$ 38 | + $ 20 | +$ 22 |

Рисунок 7. Экспортные цены на соевое и пальмовое масло

Рисунок 8. Экспортные цены на растительное масло

Изменения прогноза для 2023/24 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевый шрот | Экспорт | 23 400 | 24 400 | 1 000 | Увеличенный урожай и перспективы дробления |

| Соевое масло | Экспорт | 4 400 | 4 750 | 350 | ||

| Соевые бобы | Импорт | 5 700 | 6 100 | 400 | Увеличение поставок из Парагвая | |

| Бразилия | Соевый шрот | Экспорт | 22 000 | 20 500 | -1 500 | Снижение заинтересованности в перспективах снижения добычи |

| Соевое масло | Экспорт | 2 250 | 1 850 | -400 | ||

| Индия | Соевый шрот | Экспорт | 600 | 1 000 | 400 | Сильный экспорт, поддерживаемый ценовой конкурентоспособностью |

| Парагвай | Соевые бобы | Экспорт | 6 000 | 6 300 | 300 | Улучшение перспектив урожая и увеличение экспортных поставок |

| Перу | Рыбная мука | Экспорт | 1 100 | 800 | -300 | Снижение прогноза производства |

| Россия | Соевые бобы | Экспорт | 900 | 1 250 | 350 | Более крупные экспортные поставки |

Предыдущий отчет от 08 декабря 2023

Ваш комментарий

|

|

|