USDA. Обзор рынка масличных культур на 14 января 2022

20 January 2022, 00:16

-

Мировые остатки сои 2021/22 года сокращаются вместе с производством в Южной Америке

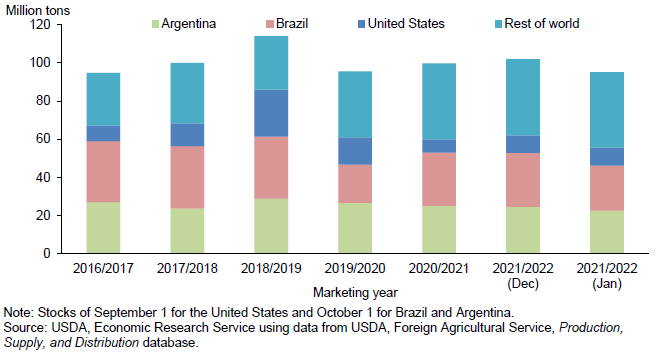

Мировое производство сои в 2021/22 году сокращено на 9,2 млн тонн до 372,56 млн метрических тонн в связи с более низкой урожайностью в Южной Америке. Тем не менее, мировое производство в 2021/22 году превзойдет производство 2020/21 года, составляющее 366,23 миллиона метрических тонн, на 6,3 миллиона метрических тонн, если прогноз будет реализован. Кроме того, засушливая погода в Южной Бразилии, Аргентине и Парагвае в начале сезона снизила потенциал производства сои. Прогнозируемое сокращение производства сои, как ожидается, снизит глобальные конечные остатки 2021/22 года на 6,8 млн тонн до 95,2 млн, что на 5% ниже уровня прошлого года. Это будут самые низкие мировые остатки сои с 2016/17 года.

Рисунок 1 Мировые остатки сои.

Обзор рынка США

Предложение сои сокращено, несмотря на рост производства в 2021/22 г.

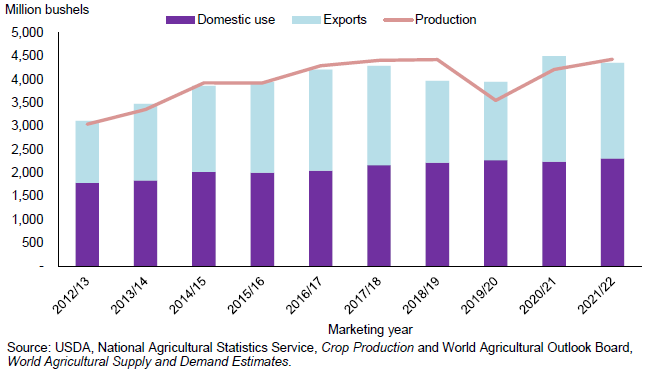

В этом месяце Национальная служба сельскохозяйственной статистики (NASS) Министерства сельского хозяйства США опубликовала сводный отчет по растениеводству за 2021 год. Публикация включает оценку урожая сои в США в 2021/22 году, который повышен на 10,29 млн бушелей по сравнению с предыдущим прогнозом до рекордных 4,44 млрд бушелей на уборочной площади в 86,3 млн акров. Новый урожай сои превышает прошлогодний на 219 миллионов бушелей и достигается за счет рекордной урожайности и производства в нескольких штатах. А именно, рекордная урожайность в 64 бушеля с акра была достигнута в Иллинойсе, 62 — в Айове, 63 — в Небраске, 56,5 — в Огайо, 55 — в Висконсине, 51 — в Мичигане, 56 — в Кентукки и 46 — в Джорджии и Алабаме. Рекорды производстве в миллионах бушелей следующие: 673 — в Иллинойсе, 622 — в Айове, 351 — в Небраске и 114 — в Висконсине. Объем производства в Иллинойсе и Айове вырос по сравнению со средним показателем за предыдущие 5 лет почти на 2 процентных пункта до 29 процентов от общего объема производства. Средняя урожайность сои в США, составляющая 51,4 бушеля с акра, является второй по величине в истории — после 2016/17 года. Тем не менее, рекордному производству сои противостоит более низкий уровень начальных запасов. В результате ожидаемое предложение в этом сезоне на 53 млн бушелей ниже, чем в сезоне 2020/21, которое составляет 4,7 млрд бушелей.

В отчете Министерства сельского хозяйства США сообщалось, что запасы сои на 1 декабря составили 3,15 млрд бушелей, что на 7% больше, чем на тот же период прошлого года. Запасы на фермах в размере 1,52 миллиарда бушелей составляют 48 процентов от общего объема запасов по сравнению с 44 процентами год назад. В отчете подразумевается, что потребление в сентябре-ноябре составило 1,54 миллиарда бушелей, что на 14 процентов меньше, чем в первом квартале 2020/21 года. Этот результат связан со слабым стартом экспорта сои в США в 2021/22 году. Мало того, что ураган Ида создал проблемы в начале маркетингового года, которые с тех пор были решены, но и конкуренция со стороны Бразилии остается высокой на мировом экспортном рынке сои, поскольку она избавляется от больших запасов сои в ожидании нового урожая. Прогнозы переработки и экспорта сои в США на 2021/22 год остаются неизменными на уровне 2,19 млрд и 2,05 млн бушелей соответственно. Основываясь на прогнозах урожая и спроса, о которых говорилось выше, прогнозируется, что остатки на конец сезона 2021/22 увеличатся на 10 миллионов бушелей до 350 миллионов.

Рисунок 2. Исторические данные по урожаю и потреблению сои.

В завершение первого квартала 2021/22 года, переработчики в США сохранили тот же уровень ежедневной переработки в ноябре, что и в октябре, — 6,35 млн бушелей в день, — обеспечив объем переработки сои в 190,5 млн бушелей при общем объеме переработки за первый квартал, равном 551,6 млн бушелей. Выработка соевого масла в ноябре оставалась высокой, в то время как выработка соевого шрота напротив была низкой. В результате коэффициент извлечения в 2021/22 г. был повышен на 0,08 фунта на бушель для соевого масла до 11,83 и снижен на 0,2 фунта на бушель для соевого шрота до 47,0. Следовательно, оценка производства соевого масла увеличена на 175 миллионов фунтов до 25,91 миллиарда и снижена для соевого шрота на 200 000 коротких тонн до 51,5 миллиона.

Экспорт соевого масла в ноябре 2021 года был на 76,4 млн фунтов выше, чем в ноябре 2020 года, отчасти из-за высокого спроса в Индии. По этой причине прогноз экспорта соевого масла на 2021/22 год повышен с 1,25 млн фунтов до 1,43 млн фунтов. Как следует из более низких показателей извлечения соевого шрота, его производство сократилось на 200 000 коротких тонн до 51,5 миллиона коротких тонн. Кроме того, прогноз экспорта соевого шрота на 2021/22 год пересмотрен в сторону понижения пропорционально до 14 миллионов коротких тонн.

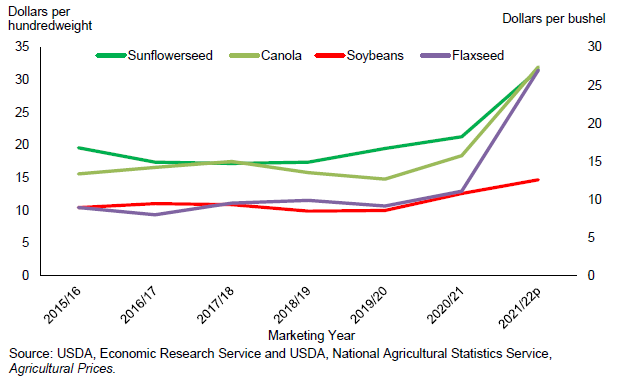

Уменьшение остатков сои на мировом рынке оказало повышательное давление на цены на сою. Фактически, средняя цена, полученная американскими фермерами за соевые бобы, увеличилась на 0,30 доллара за бушель в ноябре до 12,20 доллара за бушель. Кроме того, в декабре 2021 года произошел значительный скачок средних цен на соевый шрот в США — почти на 41,00 доллар до 399,50 доллара за короткую тонну. Эти факторы повлияли на прогнозы цен на сою и соевый шрот на 2021/22 год. В частности, прогноз средней сезонной цены на соевые бобы в США повышен на 0,50 доллара за бушель до 12,60 доллара и на 45,00 доллара за короткую тонну соевого шрота до 375,00 долларов. Как показано на рисунке 3, цены на второстепенные масличные культуры также вырастут в 2021/22 году, поскольку запасы продолжают сокращаться.

Рисунок 3. Цены, полученные фермерами.

Обновлены оценки производства второстепенных масличных культур

Согласно сводному отчету Министерства сельского хозяйства США по растениеводству NASS за 2021 год, производители канолы в США засеяли в общей сложности 2,15 млн акров в 2021/22 году, что на 328 000 акров больше, чем в 2020/21 году. Однако плохие погодные условия в Северной Дакоте отрицательно сказались на урожайности. За последние 3 года на Северную Дакоту приходилось примерно 85% всего производства канолы в США. Таким образом, снижение урожайности канолы в Северной Дакоте в 2021/22 году на 620 фунтов с акра до 1 340 фунтов с акра резко повлияло на национальное производство. Производство канолы в США ожидается на 733 миллиона фунтов ниже, чем в предыдущем маркетинговом году и составит 2,72 миллиарда фунтов.

Как и в Северной Дакоте, в основных провинциях Канады, производящих канолу, урожайность снизилась, что привело к рекордно низкому уровню производства в 12,6 млн метрических тонн. Следовательно, прогнозируется, что импорт США будет на 64 миллиона фунтов ниже, чем в 2020/21 году и составит 915 миллионов фунтов. Несмотря на сокращение предложения, американские переработчики сохранили обширную программу внутренней переработки рапса, которая поддерживается высокими ценами на рапсовое масло и шрот. В течение первой половины 2021/22 маркетингового года в США было переработано немногим более 2 миллиардов фунтов канолы. Несмотря на активную переработку в первой половине маркетингового года, ограниченные запасы приводят к снижению годового прогноза переработки до 3,59 миллиарда фунтов. В результате прогнозируется, что остатки на конец 2021/22 года будут ограничены и составят 175 миллионов фунтов.

Более высокие показатели извлечения шрота канолы за последние несколько месяцев подняли прогноз до 0,58 фунта шрота на фунт переработанной канолы. В сочетании с ожиданиями более высоких объемов переработки рапса это повышает оценку производства рапсового шрота на 76 000 коротких тонн до 1,1 миллиона. Также ожидается, что производство рапсового масла увеличится на 80 миллионов фунтов. Как и в случае со шротом, маркетинговый год длится с октября по сентябрь и связан с оценкой производства рапсового масла в 2021/22 году в размере 1,5 миллиарда фунтов. Ожидается, что увеличение объемов производства рапсового масла и шрота удовлетворит растущий внутренний спрос.

Прогноз цен на семена рапса находится на рекордно высоком уровне в $32,00 за центнер. Для справки, средняя цена сезона 2020/21 была на 13,60 долларов за центнер ниже, на уровне 18,40 долларов за центнер. Средние цены на шрот рапса выросли в декабре 2021 года на 32,75 доллара за короткую тонну до 383 долларов за тонну. В результате прогноз среднесезонной цены повышен с 325 до 355 долларов за короткую тонну. Цены на рапсовое масло остаются повышенными на уровне 0,80 доллара за фунт.

Как и в случае с рапсом, засуха и сильная летняя жара серьезно сказались на урожайности подсолнечника в регионе Северных равнин. Мало того, что урожайность в 2021/22 году на 15 процентов ниже, чем в предыдущем году, и составляет 1 530 фунтов на акр, но и посевные площади также сократились на 25 процентов с 1,72 миллиона акров до 1,3 миллиона. Таким образом, производство подсолнечника в США сократится почти на 36 процентов в 2021/22 году (до 1 903 млн фунтов) по сравнению с высоким урожаем предыдущего года, при этом на урожаи в Северной Дакоте и Южной Дакоте приходится 86 процентов сокращения.

Цены на подсолнечник в 2021/22 году были намного выше, чем в предыдущие годы, и составили в среднем 31,55 доллара за центнер. Кроме того, спрос в США на подсолнечное масло с высоким и средним содержанием олеиновой кислоты, не содержащее трансжиров, неуклонно растет. Поскольку внутреннее потребление подсолнечного масла, согласно прогнозу, достигнет рекордного уровня в 725 млн фунтов, ожидается, что экспорт масла сократится, соответственно, до 85 млн фунтов.

USDA, NASS сообщает о значительном снижении производства льна в 2021/22 году по сравнению с предыдущим годом с 5,7 млн бушелей до 2,7 млн бушелей. Эти изменения являются результатом снижения урожайности на 9,2 бушеля с акра при сокращении уборочной площади на 28 000 акров до 268 000 акров вследствие засухи в основных штатах-производителях. Цены отреагировали на снижение предложения льна, что привело к их росту на 16 долларов за бушель по сравнению с прошлым годом, при этом прогноз среднесезонной цены составил 27 долларов за бушель.

Хотя январский прогноз производства хлопка был снижен на 199 000 коротких тонн до 5,38 млн, он на 21 процент превышает урожай 2020/21 года. Прогнозируется, что благодаря высокому спросу, увеличение предложения повысит кормовое потребление в 2021/22 году на 35 процентов по сравнению с прошлым годом до 3,6 миллиона коротких тонн. Переработка в 2021/22 году, как ожидается, напротив немного снизится и составит 1,5 миллиона тонн. Прогноз экспорта хлопка также немного снижен по сравнению с экспортом 2020/21 года до 250 000 тонн, поскольку внутренний спрос поддерживает цены. Ожидается, что цены на хлопок достигнут $245,00 за короткую тонну.

Высокая урожайность увеличивает производство арахиса

Министерство сельского хозяйства США прогнозирует, что производство арахиса в 2021/22 году составит 6,4 миллиарда фунтов, что на 2 процента больше, чем ожидалось ранее, и почти на 4 процента больше прошлогоднего урожая в 6,16 миллиарда фунтов. Пересмотр прогноза в сторону повышения отражает урожайность, которая в 2021/22 году на 323 фунта с акра выше, чем в 2020/21 году, и составляет 4 135 фунтов с акра. Этот пересмотр в сторону повышения более чем компенсирует сокращение уборочных площадей на 70 000 акров. Несмотря на более низкие начальные остатки и импорт, ожидаемые запасы арахиса в размере 8,5 млрд фунтов на 75 млн фунтов превышают запасы 2020/21 года за счет более высокой урожайности.

Экспорт в 2021/22 году снижен на 8 процентов до 1,3 миллиарда фунтов, что предполагает сокращение общего потребления арахиса на 3,2 процента при неизменном уровне переработки (875 миллионов фунтов). Ожидается, что внутреннее продовольственное потребление, самая большая категория потребления, незначительно вырастет и достигнет 3,39 миллиарда фунтов. Ожидается, что в связи с увеличением предложения и сокращением потребления арахиса конечные остатки увеличатся до 2,25 млрд фунтов после того, как в предыдущем году они составляли 1,97 млрд фунтов.

Международный обзор

Плохая погода повлияла на урожай сои в Южной Америке

Производство сои в Бразилии в этом месяце сокращено на 5 миллионов метрических тонн до 139 миллионов. Осадки на юге Бразилии в ноябре и декабре 2021 года составили около половины нормы. Фермеры в Паране были одними из первых, кто посадил сою сезона 2021/22 в Бразилии, и, таким образом, эти посевы являются наиболее развитыми. В результате основное внимание уделяется масштабам ущерба для урожайности, нанесенного погодными условиями в этом производственном регионе. После самого низкого количества осадков в новейшей истории, зарегистрированного в декабре 2021 года, степень потерь урожайности будет зависеть от распределения осадков в южных штатах Бразилии в течение января и февраля.

Напротив, в штатах на севере Бразилии погодные условия были лучше после раннего посева сои. Ожидается, что очень хорошие условия выращивания в Мату-Гросу, Гояс и Баия обеспечат урожайность, которая частично компенсирует ожидаемые потери на юге Бразилии. Несмотря на перспективы сокращения урожая, Бразилия, как ожидается, по-прежнему будет лидировать в мировой торговле соей, а экспорт на 2021/22 год (октябрь 2021–сентябрь 2022) прогнозируется без изменений на уровне 94 млн метрических тонн, что на 12,35 млн тонн выше, чем в предыдущем году. Напротив, из-за сокращения запасов Министерство сельского хозяйства США сокращает экспорт для местного маркетингового года Бразилии (заканчивающегося в 2023 году) на 4,3 миллиона тонн до 90 миллионов, что позволяет усилить конкуренцию для Соединенных Штатов осенью 2022 года. В ответ на снижение прогноза урожая оценка переработки сои в Бразилии была снижена на 0,5 миллиона метрических тонн до 47,2 миллиона метрических тонн, что все еще на 450 000 тонн больше, чем в 2020/21 году.

Как и на юге Бразилии, сухая погода в основных производственных провинциях Аргентины замедляет посевную, а также снижает урожайность в районах, где посев был проведен рано. По данным Министерства сельского хозяйства Аргентины, к 4 января 2022 года было засеяно 93 процента ожидаемых площадей сои по сравнению с 97 процентами годом ранее. Через пару недель окно посева закроется, и соя второго урожая займет большую часть оставшейся незасеянной площади. Таким образом, дальнейший посев зависит от выпадения осадков в конце сезона, которые могут обеспечить достаточное количество влаги для прорастания. В последнее время небольшие дожди улучшили условия в северной и западной части Аргентины, но не захватили основные посевные площади сои в Кордове, Санта-Фе и Энтре-Риос. В результате производство сои в Аргентине сократилось на 3 миллиона метрических тонн по сравнению с оценкой прошлого месяца до 46,5 миллиона. Уборочные площади были скорректированы до 16,2 млн га, что на 200 000 меньше, чем в прошлом месяце, а урожайность сои снизилась с 3 тонн на гектар до 2,87, или на 5%, по сравнению с прошлым месяцем. При снижении производства сократились как экспорт сои, так и ее переработка: на 0,5 млн метрических тонн до 4,85 млн и на 0,8 млн метрических тонн до 41,2 млн соответственно.

Из-за продолжительных засушливых условий производство сои в Парагвае в этом месяце сократилось на 1,5 млн метрических тонн до 8,5 млн. Уборочная площадь также сократилась с 3,4 млн га до 3,2 млн га. Кроме того, урожайность сои была снижена с 2,94 тонны с гектара до 2,66 тонны с гектара. Ожидается, что в результате сокращения урожая экспорт сои сократится и в этом месяце сократится на 1,1 млн тонн до 5,25 млн тонн. Прогноз переработки сои также снижен на 0,3 млн метрических тонн до 3,1 млн метрических тонн по сравнению с прогнозом прошлого месяца.

Пальмовое производство в Малайзии сокращено

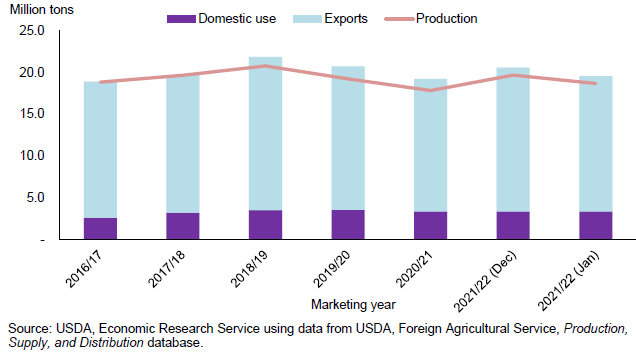

Прогноз пальмового производства в Малайзии в этом месяце снижен с 19,7 млн тонн до 18,7 млн тонн из-за аномальной погоды в декабре и сохраняющихся проблем с трудовыми ресурсами, с которыми отрасль борется с 2019 года. Несмотря на это сокращение, прогнозируемый объем производства по-прежнему почти на 5 процентов – или 846 000 тонн — больше, чем в 2020/21 году, поскольку ожидается увеличение как уборочных площадей, так и урожайности. В частности, прогнозируется, что уборочная площадь увеличится на 50 000 га с 2020/21 года, достигнув 5,45 млн га, в сочетании с увеличением урожайности на 4 процента до 3,43 тонны с гектара.

По данным Совета по пальмовому маслу Малайзии (MPOB), декабрьское пальмовое производство сократилось на 11,3 процента в этом месяце до 1,45 миллиона метрических тонн, упав до самого низкого уровня за последние 9 месяцев. Сокращение урожая явилось результатом супертайфуна Rai, который затопил многие плантации на полуострове Малайзия и ограничил доступ для уборочных бригад. Недавно правительство Малайзии (ПМ) заключило с Бангладеш Меморандум о взаимопонимании в отношении трудовых мигрантов, чтобы помочь решить проблему нехватки рабочей силы. Однако вопрос аналогичного меморандума о взаимопонимании с Индонезией — основным поставщиком рабочей силы для Малайзии — остается нерешенным.

Из-за снижения производства пальмового масла и ожиданий ослабления внешнего спроса прогноз экспорта пальмового масла был снижен на 1 млн метрических тонн до 16,22 млн метрических тонн, что на 354 000 тонн больше, чем в прошлом году. Импорт Индии, Китая, Европейского союза (ЕС) и Ирана был пересмотрен в сторону понижения в этом месяце, что отражает снижение экспорта из Малайзии. Прогнозируется, что в результате сокращения экспорта конечные остатки пальмового масла в Малайзии останутся стабильными на уровне 1,72 млн метрических тонн.

Рисунок 4. Спрос и предложение пальмового масла в Малайзии.

Индийские фермеры произведут высокий урожай рапса

Ожидается, что благодаря быстрым темпам посева рапса фермеры в Индии в 2021/22 году соберут урожай в 8,3 млн га — на 1,6 млн га больше, чем в прошлом году. Увеличение площадей было связано с высокими внутренними ценами на масло, обеспечивающими относительно более высокую доходность рапса по сравнению с пшеницей, а также благоприятными погодными условиями во время посева. В результате прогноз производства рапса в Индии в этом месяце увеличился до 9,5 млн метрических тонн с 8,85 млн. В результате увеличения переработки рапса и производства масла прогноз импорта пальмового масла на 2021/22 год снижен на 150 000 тонн до 8,45 млн тонн в этом месяце.

Предыдущий отчет от 13 декабря 2021 года.

Рекомендуем также:

USDA. Обзор рынка пшеницы на 14 января 2022

USDA. Обзор рынка кормовых культур на 14 января 2022

Ваш комментарий

|

|

|