USDA. Масличные культуры: мировые рынки и торговля на 8 апреля 2022

12 April 2022, 01:21

-

Переработка сои в Китае резко упала в 2021/22 году

В первой половине года переработка сои в Китае замедлилась до уровня, невиданного со времен вспышки африканской чумы свиней (АЧС) в 2018/19 и 2019/20 годах. В первой половине 2021/22 года резкий рост затрат на корма и низкие цены на мясо привели к снижению уровня переработки сои.

Китай сосредоточился на восстановлении своего поголовья свиней после АЧС. Однако быстрое восстановление свиноводческой отрасли Китая превысило внутренний спрос на свинину, в то время как поставки других видов мяса выросли, что привело к снижению цен на свинину на фоне высоких цен на корма.

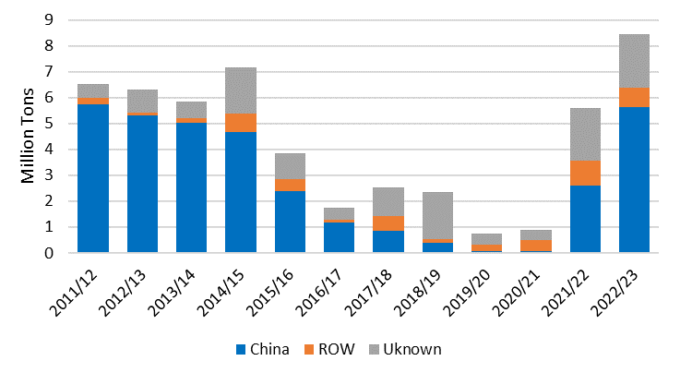

Рисунок 1. Переработка сои в Китае с начала года (с октября по март)

Засуха в Южной Америке сократила мировые экспортные запасы сои и привела к росту цен. В марте экспортные цены на сою в Аргентине и США достигли максимума за два десятилетия, а цены в Бразилии достигли максимума за 10 лет. Хотя повышенные цены на корма способствуют частичному переходу на более дешевые кормовые ингредиенты, такие как рис и бобовые, соевый шрот по-прежнему будет важной частью кормовых рационов. Ожидается, что цены на сою останутся высокими до конца 2021/22 года, поскольку мировые запасы ограничены. Если высокие затраты на корма и низкие цены на мясо сохранятся, переработка останется слабой.

Экспортные продажи сои в США вырастут в следующем маркетинговом году

Экспортные продажи сои в США на следующий маркетинговый год (2022/23 МГ) достигли 11-летнего максимума по состоянию на 31 марта 2022 г. Китай доминирует в продажах сои в США на 2022/23 г., и на его долю приходится почти 70 процентов от общего объема продаж нового урожая.

Рисунок 2. Экспортные продажи США на новый маркетинговый год.

Цены на сою нового урожая (ноябрьский фьючерсный контракт) на 12 процентов ниже, чем на бобы текущего урожая (майский контракт). Поскольку цены на текущий урожай остаются выше, покупатели с большими запасами и замедлением кормового спроса, такие как Китай, могут подождать, пока новый урожай в США снизит цены на соевые бобы. Импорт сои в Китай на 2021/22 год сокращен на 3,0 млн тонн. Аналогичным образом запасы в Южной Америке ограничены, при этом экспорт сои продолжает сокращаться третий месяц подряд.

Индия переходит на соевое и рапсовое масло для удовлетворения продовольственного спроса

Рисунок 3. Пищевое потребление растительного масла в Индии

Индия является вторым по величине потребителем растительного масла в пищевых целях в мире, и, по прогнозам, в 2021/22 году она будет потреблять 21,8 млн тонн. Однако Индия сильно зависит от импорта для удовлетворения внутреннего спроса, причем за последние 5 лет на импорт приходилось около двух третей продовольственного потребления. В обычный год пальмовое масло (40 процентов) и подсолнечное масло (11 процентов) составляют более половины потребления растительного масла в Индии. Однако за последние 4 месяца совокупный прогноз импорта пальмового масла и подсолнечного масла был снижен почти на 1,5 млн тонн из-за высоких цен на пищевое масло, роста внутреннего производства рапса, ограничительной политики Индонезии в отношении торговли пальмовым маслом и перебоев в торговле подсолнечным маслом в результате конфликта России и Украины.

Рисунок 4. Экспорт соевого масла в Индию (октябрь-февраль)

С целью удовлетворить продовольственный спрос Индия закупает соевое масло на самом высоком уровне с 2015/16 года, когда низкий урожай рапса в предыдущем сезоне привел к росту импорта. За первые 5 месяцев 2021/22 года поставки из Аргентины, Бразилии и США выросли почти на 30 по сравнению с аналогичным периодом прошлого года. В Бразилии и США наблюдался самый большой скачок экспорта соевого масла в Индию. Фактически, Соединенные Штаты поставили в Индию больше соевого масла за последние 4 месяца, чем за предыдущие 8 лет. Аналогичным образом экспорт соевого масла из Бразилии в Индию с октября 2021 года по февраль 2022 года в 10 раз превысил объем за тот же период прошлого года, и является рекордом для этого периода.

Кроме того, в 2021/22 году Индия, вероятно, будет больше полагаться на рапсовое масло, чем в предыдущие годы. Индия уже начала собирать рекордный урожай рапса. Обычно новый урожай продается внутренним переработчикам в марте и апреле, и полученное масло почти полностью потребляется внутри страны в пищу. Прогнозируется, что в результате высокого урожая Индия произведет дополнительно 800 000 тонн рапсового масла, что поможет компенсировать сокращение импорта подсолнечного и пальмового масла. Импорт соевого масла, вероятно, замедлится, так как переработка рапса увеличивается, и полученное рапсовое масло поступает на прилавки магазинов. Однако, если фермеры не спешат продавать свои запасы рапса, чтобы дождаться более высоких цен, активный импорт соевого масла может сохраниться в ближайшие месяцы.

ПРОГНОЗ НА 2021/22 ГОД

Мировое производство масличных культур незначительно снижено, так как засуха в Южной Америке продолжает сокращать производство сои четвертый месяц подряд, что более чем нивелирует небольшой прирост производства в Индонезии и Малайзии. Мировая торговля сокращена из-за снижения экспорта сои из Бразилии, Парагвая, России и Украины и сокращения подсолнечника из России, Казахстана и Украины. Эти изменения более чем нивелируют повышение экспорта сои из США. Мировая переработка сокращена за счет снижения переработки сои в Китае и Парагвае, несмотря на прирост в Бразилии. Сокращение переработки подсолнечника в Украине более чем нивелирует повышение в Аргентине и ЕС. Мировые конечные остатки повышены за счет увеличения переходящих запасов подсолнечника в Украине и увеличения остатков сои в Бразилии и России, что более чем компенсирует снижение остатков сои в Аргентине и США.

Мировое производство протеинового шрота немного сокращено в соответствии с уровнем переработки. Мировая торговля шротом незначительно снижена, так как сокращение поставок подсолнечного шрота в Украине более чем нивелирует небольшой прирост для других протеиновых шротов. Торговля соевым шротом в целом мало изменилась, при этом значительный прирост экспорта Бразилии в основном компенсирует снижение торговли Китая, ЕС, США и Украины. Мировые конечные остатки немного повышены на фоне увеличения остатков соевого шрота в ЕС, пальмового в Индонезии и подсолнечного шрота в мире. Мировое производство растительного масла немного увеличено за счет роста производства пальмового масла в Индонезии и Малайзии, что более чем компенсирует падение производства подсолнечного масла в Украине и соевого масла в Китае. Мировой импорт растительного масла снижен из-за сокращения экспорта подсолнечного масла из Украины и России. Мировые конечные остатки растительного масла повышены на 8 процентов по сравнению с прошлым месяцем благодаря увеличению переходящих запасов пальмового масла в Индонезии и подсолнечного масла в России. Прогнозируемая средняя сезонная цена на соевые бобы в США не изменилась и составляет 13,25 доллара за бушель.

Экспортные цены

Экспортные цены на сою в марте 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в марте | $ 673 за тонну | $ 688 за тонну | $ 677 за тонну |

| Изменение по сравнению с февралем | + $ 41 за тонну | + $ 40 за тонну | + $ 44 за тонну |

Цены на сою выросли в марте, при этом среднемесячные цены достигли многолетнего максимума в США, Аргентине и Бразилии. Основными факторами были затяжные последствия засухи в Южной Америке, а также события в Черноморском регионе. Цены достигли пика в середине марта и затем снизились, поскольку рынки приспособились к ослаблению спроса из-за роста цен и замедления переработки в Китае.

Рисунок 5. Экспортные цены на сою.

Экспортные цены на соевый шрот в марте 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в марте | $ 582 за тонну | $ 548 за тонну | $ 566 за тонну |

| Изменение по сравнению с февралем | + $ 44 за тонну | + $ 43 за тонну | + $ 32 за тонну |

Цены на соевый шрот выросли в марте, достигнув максимума за последние 8-10 лет, отражая рост цен на сою и ожидаемый высокий спрос при ограниченных поставках подсолнечного шрота. Цены снизились в начале апреля вслед за ценами на сою.

Рисунок 6. Экспортные цены на соевый шрот.

Экспортные цены на соевое и пальмовое масло в марте 2022 г.

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия Пальмовое масло | Малайзия Пальмовое масло | |

| Средняя цена в марте | $ 1 760 за тонну | $ 1 759 за тонну | $ 1 752 за тонну | $ 1 789 за тонну | $ 1 782 за тонну |

| Изменение по сравнению с февралем | + $ 176 за тонну | + $ 227 за тонну | + $ 219 за тонну | + $ 238 за тонну | + $ 241 за тонну |

Средние мартовские цены на соевое и пальмовое масло достигли 20-летнего максимума. Повышению цен способствовали все более ограниченные мировые запасы растительного масла, рост цен на сою и события в Украине. Цены снизились после достижения пика в начале марта, поскольку рынок пытается восстановить утраченный спрос.

Рисунок 7. Экспортные цены на соевое и пальмовое масло.

Изменения прогноза для 2021/22 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевые бобы | Импорт | 2 900 | 2 200 | -700 | Сокращение экспорта из Парагвая |

| Австралия | Хлопок | Экспорт | 325 | 500 | 175 | Увеличение экспортного предложения при сокращении переработки |

| Бразилия | Соевый шрот | Экспорт | 16 500 | 17 250 | 750 | Увеличение переработки и активные темпы экспорта |

| Бразилия | Соевые бобы | Экспорт | 85 500 | 82 750 | -2 750 | Снижение производства и повышение переработки |

| Китай | Соевый шрот | Экспорт | 900 | 700 | -200 | Снижение темпов экспорта |

| Китай | Подсолнечный шрот | Импорт | 1 765 | 1 600 | -165 | Сокращение экспорта из Украины |

| Китай | Пальмовое масло | Импорт | 6 700 | 7 100 | 400 | Рост спроса на пальмовое масло и сокращение запасов растительного масла |

| Китай | Подсолнечное масло | Импорт | 1 970 | 1 770 | -200 | Снижение экспорта Украины |

| Китай | Соевые бобы | Импорт | 94 000 | 91 000 | -3 000 | Снижение спроса и сокращение переработки |

| Европейский Союз | Подсолнечный шрот | Импорт | 2 725 | 2 475 | -250 | Сокращение экспорта из Украины и России |

| Европейский Союз | Подсолнечное масло | Импорт | 1 775 | 1 525 | -250 | |

| Европейский Союз | Подсолнечник | Импорт | 600 | 425 | -175 | |

| Индия | Подсолнечное масло | Импорт | 2 400 | 2 100 | -300 | Сокращение торговли с Украиной и Россией |

| Новая Зеландия | Пальмоядровый шрот | Импорт | 2 000 | 1 850 | -150 | Торговый тренд |

| Парагвай | Соевые бобы | Экспорт | 3 600 | 2 900 | -700 | Сокращение производства |

| Парагвай | Соевый шрот | Экспорт | 1 100 | 900 | -200 | |

| Россия | Подсолнечное масло | Экспорт | 3 650 | 3 200 | -450 | Экспортные ограничения и перебои в торговле |

| Россия | Подсолнечник | Экспорт | 600 | 250 | -350 | |

| Россия | Соевые бобы | Экспорт | 1 000 | 750 | -250 | Торговые тенденции и перебои в торговле |

| Таиланд | Соевые бобы | Импорт | 4 150 | 4 000 | -150 | Замедление темпов импорта |

| Турция | Подсолнечник | Импорт | 1 100 | 900 | -200 | Сокращение экспорта Украины и России |

| Украина | Подсолнечный шрот | Экспорт | 4 850 | 4 100 | -750 | Снижение переработки и перебои в торговле |

| Украина | Подсолнечное масло | Экспорт | 5 750 | 4 950 | -800 | |

| Украина | Соевые бобы | Экспорт | 1 550 | 1 300 | -250 | Торговые тенденции и перебои в торговле |

| США | Соевые бобы | Экспорт | 56 880 | 57 561 | 681 | Тенденции экспортных продаж |

| США | Соевый шрот | Экспорт | 13 063 | 12 882 | -181 | Высокий внутренний спрос ограничивает экспортные поставки |

Предыдущий отчет от 9 марта 2022 года

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 8 апреля 2022

USDA. Кормовые культуры: мировые рынки и торговля на 8 апреля 2022

Ваш комментарий

|

|

|