Черноморский бассейн: экспорт пшеницы за последние годы

06 March 2017, 10:08

-

Страны черноморского бассейна, собрав в 2016 году рекордный урожай зерновых, в этом сезоне стали ключевыми игроками глобального рынка зерна. В настоящее время на долю этого региона приходится 21% мирового экспорта зерна и 32% международного экспорта пшеницы.

Черноморский бассейн находится на пересечении мировых торговых путей, через него проходит несколько транспортных коридоров. Кроме того, это наиболее короткий путь от крупнейших промышленных центров России и Украины, которые являются ведущими экспортерами сельскохозяйственной продукции в Европу, страны Ближнего Востока, Азии, Африки. Через порты Азово-Черноморского бассейна в настоящее время проходит более трети всех российских и более половины всех украинских грузопотоков.

Основными странами экспортерами пшеницы в данном регионе являются Россия и Украина. Через порты Черноморско-Азовского бассейна вывозится более 90% общего объема зерновых из этих стран.

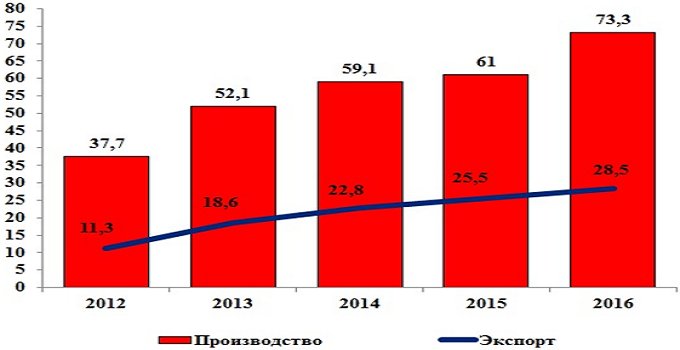

По уточненным данным органов государственной статистики РФ в 2016 году валовой сбор пшеницы в России составил 73,3 млн. т (см. рис. 1). Объем экспорта пшеницы с начала сезона 2016/2017 составил около 18,0 млн. т. По данным Центра оценки качества зерна, в этом сезоне, ведущим импортером российского зерна является Турция. Так, сначала сезона, поставки зерновых в эту страну составили 3,73 млн. т. На втором месте – Египет (3,58 млн. т), на третьем – Бангладеш (1,64 млн. т). В 2016 году в топ-10 покупателей зерна из РФ также входят Иран, Азербайджан, Ливан, Саудовская Аравия, Латвия, Нигерия и Марокко.

Рисунок 1. Динамика объемов производства и экспорта пшеницы в РФ в 2012–2016 г.г., млн. т

Согласно данным Государственной службы статистики Украины, валовой сбор пшеницы в 2016 году составил – 26,5 млн. т (см. рис. 2). С начала сезона 2016/2017 года украинский экспорт составил 13,3 млн. т пшеницы. В том числе в текущем сезоне на долю стран Южной Азии пришлось 30% поставок, в Юго-Восточную Азию было экспортировано 28% партий, а страны Восточной Азии импортировали 9% всех экспортных партий украинской пшеницы. При этом существенный рост поставок наблюдается в азиатском направлении. В истекший период текущего сезона в страны Азии было поставлено 66% всех экспортных партий украинской пшеницы (8,38 млн. т) против 47% за аналогичный период предыдущего сезона (см. рис. 3).

Рисунок 2. Динамика объемов производства и экспорта пшеницы в Украине в 2012–2016 г.г., млн. т

За первые 6 месяцев 2016/2017 года Украина сократила экспорт пшеницы на ключевые рынки, в частности, в Египет – на 18,5%, (до 1,06 млн. т), в Таиланд – на 12,5%, (до 1,4 млн. т), в Испанию – в 2,99 раза, (до 276 тыс. т). В то же время, на 33% (331 тыс. т) выросли экспортные поставки в Индонезию и на 63% (463 тыс. т) – в Бангладеш.

Основным рынком сбыта для украинской пшеницы в Азиатском регионе в текущем сезоне стала Индия, куда с июля–по январь текущего сезона было поставлено 20% всех партий, (или 2,6 млн. т).

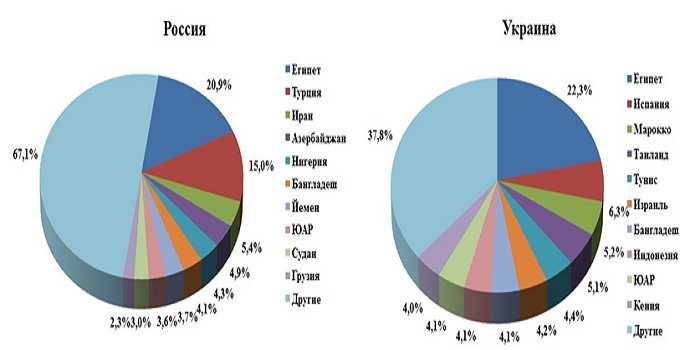

За период с 2013 – по 2016 г.г. основные направления экспорта пшеницы из стран черноморского бассейна практически не изменились. Большая часть экспорта данной культуры приходится на страны Ближнего Востока и Северной Африки. Основные страны-импортеры пшеницы из России и Украины представлены на рисунке 3.

Рисунок 3. Структура экспорта пшеницы России и Украины по странам за период с 2013 – по 2016 г.г., %

Основными базисами физической поставки товара, с расчетами по цене FOB, на черноморском побережье являются порты: в России – Новороссийск, Тамань, на Украине – Одесса, Николаев, Ильичевск, Южный.

Сезон 2016/2017 года характеризовался ростом мировых цен на продовольственную и фуражную пшеницу. Черноморский бассейн также не стал исключением, начальная цена FOB на черноморскую продовольственную пшеницу с содержанием протеина от 12,5% в новом сезоне начала торговаться от уровня $173,0 за метрическую тонну (МТ), как в России, так и на Украине (см. рис. 4-5).

Рисунок 4. Динамика цены FOB-Россия на продовольственную пшеницу (3 кл. протеин 12,5%) в сезонах 2013/2014 – 2016/2017 г.г., $ за МТ

Рисунок 5. Динамика цены FOB-Укарина на продовольственную пшеницу (3 кл. протеин 12,5%) в сезонах 2013/2014 – 2016/2017 г.г., $ за МТ

Начальная цена FOB на продовольственную пшеницу с содержанием протеина от 11,5% составила: в портах России – $162,0 за МТ, Украины – $165,0 за МТ (см. рис 6-7).

Рисунок 6. Динамика цены FOB-Россия на продовольственную пшеницу (3 кл. протеин 11,5%) в сезонах 2015/2016 – 2016/2017 г.г., $ за МТ

Рисунок 7. Динамика цены FOB-Украина на продовольственную пшеницу (3 кл. протеин 11,5%) в сезонах 2014/2015 – 2016/2017 г.г., $ за МТ

Фуражная пшеница в новом сезоне на FOB Украина стартовала от уровня $160,0 за МТ (см. рис. 8-9).

Рисунок 8. Динамика цены FOB-Россия на фуражную пшеницу в сезоне 2016/2017 г.г., $ за МТ

Рисунок 9. Динамика цены FOB-Украина на фуражную пшеницу в сезонах 2013/2014 – 2016/2017 г.г., $ за МТ

Текущие цены на пшеницу на физическом рынке с различными месяцами поставки представлены в таблице 1. Разница цен (спред) между контрактами с разными сроками и разными портами поставки постоянно колеблется. В настоящее время разница цен на ближайшие месяцы поставки в портах России и Украины составляет: на продовольственную пшеницу (12,5% и 11,5%) – +$6 за МТ, на фуражную пшеницу – +$2 за МТ.

Таблица 1. – Цены FOB на различные классы пшеницы в черноморских портах России и Украины по данным на 1 марта 2017 года, $/МТ

| Месяц поставки | Россия FOB | Украина FOB | ||||

| 12,50% | 11,50% | фураж. | 12,50% | 11,50% | фураж. | |

| Ближайший | 193,0 | 190,0 | 182,0 | 199,0 | 184,0 | 180,0 |

| H17 (Мар 2017) | 193,0 | 190,0 | — | — | 184,0 | 180,0 |

| J17 (Апр 2017) | 198,0 | — | 182,0 | 199,0 | 185,0 | — |

| K17 (Май 2017) | 189,0 | 185,0 | — | — | 185,0 | — |

| N17 (Июл 2017) | 177,0 | — | 166,0 | 177,0 | 174,0 | 166,0 |

| Q17 (Авг 2017) | 178,0 | — | 167,0 | 178,0 | 175,0 | 167,0 |

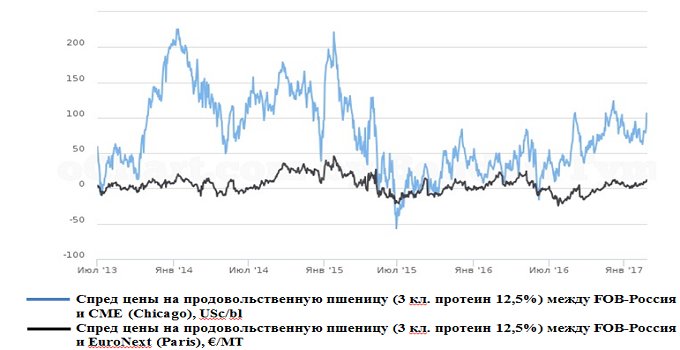

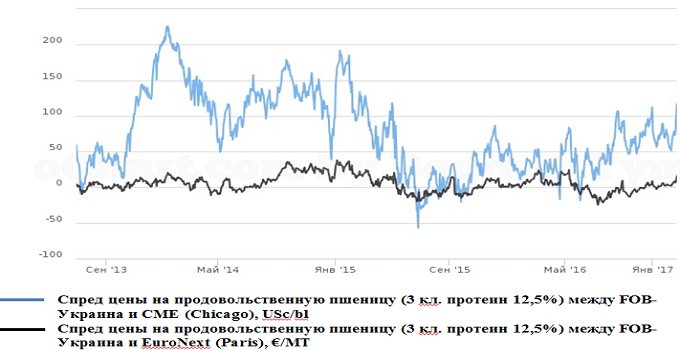

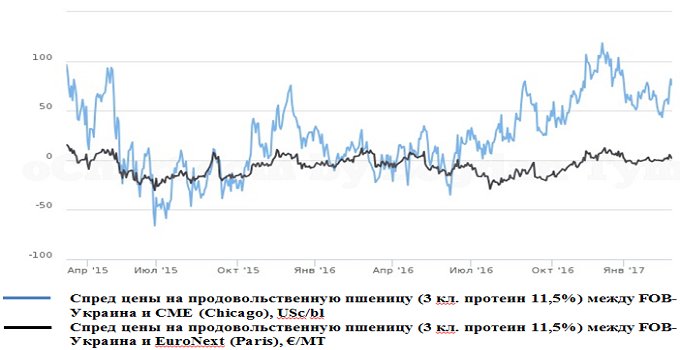

Текущие цены в портах черноморского бассейна, в настоящее время, превышают стоимость аналогичных биржевых контрактов на площадках CME (Чикаго) и EuroNext (Париж) (см. табл. 2).

Таблица 2. – Спреды по различным видам пшеницы в России и Украине по отношению к основным мировым базисам

| Базис | CME (Чикаго) | EuroNext (Париж) | |

| USc/бушель | $/МТ | €/ МТ | |

| Россия FOB | |||

| продовольственная пшеница, 12,5% | +100,51 | +36,9 | +10,22 |

| продовольственная пшеница, 11,5% | +116,84 | +$42,9 | +15,8 |

| фуражная пшеница | +70,6 | +$25,9 | –0,18 |

| Украина FOB | |||

| продовольственная пшеница, 12,5% | +116,84 | +$42,9 | +15,89 |

| продовольственная пшеница, 11,5% | +76,2 | +$28,0 | +1,71 |

| фуражная пшеница | +65,13 | +$23,9 | –2,07 |

Динамика спредов между ближайшими контрактами по отношению к базисам CME (Чикаго) и EuroNext (Париж) представлена на рисунках 10-12.

Рисунок 10. Динамика спреда между ценой FOB-Россия и основным базисам на продовольственную пшеницу (3 кл. протеин 12,5%) в сезонах 2013/2014 – 2016/2017 г.г.

Рисунок 11. Динамика спреда между ценой FOB-Украина и основным базисам на продовольственную пшеницу (3 кл. протеин 12,5%) в сезонах 2013/2014 – 2016/2017 г.г.

Рисунок 12. Динамика спреда между ценой FOB-Украина и основным базисам на продовольственную пшеницу (3 кл. протеин 11,5%) в сезонах 2013/2014 – 2016/2017 г.г.

В связи с тем, что страны Ближнего Востока и Северной Африки в настоящее время импортируют более половины требуемых им объемов пшеницы, трейдеры Черноморского бассейна укрепляют свои позиции на азиатском рынке за счет поставок зерна в эти страны, а также расширения своего бизнеса в другие регионы. Наиболее активно продажа пшеницы в этом сезоне осуществляется в страны Южной и Юго-Восточной Азии.

В последнем своем отчете от департамента сельского хозяйства США была снижена оценка объема экспорта пшеницы из России, в текущем сезоне, на 500 тыс. т, до уровня 28,5 млн. т., основная причина снижения темпов торговли. При этом оценка по экспорту из Украины была повышена на 800 тыс. т (до 16,5 млн. т), в основе данного прогноза снижение внутреннего потребления и повышение спроса со стороны азиатских рынков.

Среди основных фактором снижения темпов экспорта в России можно назвать постепенное укрепление курса национальной валюты. Что в свою очередь приводит к уменьшению рублевой выручки российских товаропроизводителей и снижению интереса к экспорту культуры. Так, сложившаяся разница между внутренними ценами в центральных и южных областях РФ и ценой FOB в черноморских портах повышает интерес трейдеров к внутреннему рынку (см. рис 12). Сначала сезона курс рубля по отношению к доллару США уже укрепился почти на 10%.

Рисунок 13. Цена на продовольственную пшеницу 3кл. в различных базисах РФ (по данным на 1 марта 2017 года), руб./т

За аналогичный период украинская гривна по отношению к доллару США ослабла на 9%. Дальнейшее ослабление украинской гривны в совокупности со снижением уровня внутреннего потребления наоборот подталкивает украинских трейдеров наращивать объемы экспорта.

За аналогичный период украинская гривна по отношению к доллару США ослабла на 9%. Дальнейшее ослабление украинской гривны в совокупности со снижением уровня внутреннего потребления наоборот подталкивает украинских трейдеров наращивать объемы экспорта.

При сохранении сложившейся тенденции в дальнейшем неизбежен переход основных объемы экспортных потоков на Украину.

Ваш комментарий

|

|

|