USDA. Масличные культуры: мировые рынки и торговля на 10 июня 2022

12 June 2022, 23:57

-

Цены на соевое масло в США растут вслед за ростом цен на энергоносители

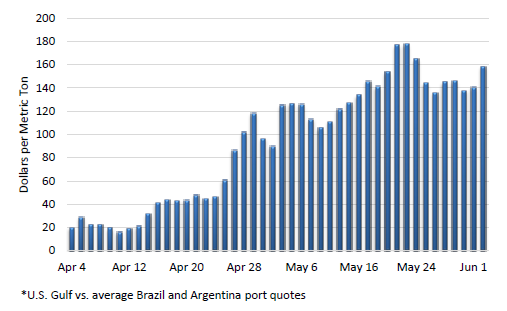

Премии на соевое масло США по отношению к южноамериканскому выросли почти до 150 долларов за тонну по сравнению с $20/т, наблюдавшимися в начале апреля. Хотя увеличение было значительным, премия остается значительно ниже уровня, достигнутого в июне 2021 года, когда она достигла пика чуть ниже 400 долларов за тонну и в среднем составляла около 270 долларов за тонну в период с апреля по август. В процентном отношении текущие премии также ниже на уровне 8 процентов по сравнению с 20 процентами в прошлом году.

Рисунок 1. Премия на соевое масло в США

Растущие надбавки к ценам на соевое масло в США отражают более сильный баланс спроса и предложения в Соединенных Штатах по сравнению с Бразилией и Аргентиной. По прогнозам, внутренний рынок США будет потреблять 93 процента всего соевого масла, произведенного в этом году по сравнению с 80 процентами в Бразилии и 13 процентами в Аргентине, с учетом экспорта биодизеля. Соединенные Штаты также являются нетто-импортером растительного масла, при этом импорт, по прогнозам, будет составлять почти четверть всего внутреннего потребления. Это показывает ту роль, которую внутренний спрос играет в ценообразовании в Соединенных Штатах, в отличие от Бразилии и Аргентины, где факторы глобального спроса играют более важную роль.

Прогнозируемый спрос для промышленного потребления, включая биодизельное топливо, стимулирует спрос в Соединенных Штатах. В то время как продовольственное и кормовое потребление всех масел в Соединенных Штатах, по прогнозам, вырастет менее чем на 1 процент в течение 2022/23 маркетингового года, прогнозируется, что промышленное потребление вырастет на 28 процентов, что, по сути, составляет весь рост потребления. Общее внутреннее потребление масла прогнозируется на 9 процентов выше в 2022/23 году по сравнению с 2 годами ранее.

Это контрастирует с Бразилией, где прогнозируется снижение внутреннего спроса на масло в следующем году по сравнению с 2020/21 годом. Прогнозируется, что на промышленное потребление придется две трети снижения, поскольку Бразилия сократила свои требования к биодизельному топливу. В условиях снижения внутреннего спроса ценовое давление на бразильском рынке уменьшается. В Аргентине также наблюдается снижение давления на цены на соевое масло, несмотря на рост производства биодизеля.

Цены на соевое масло растут вместе с ценами на энергоносители

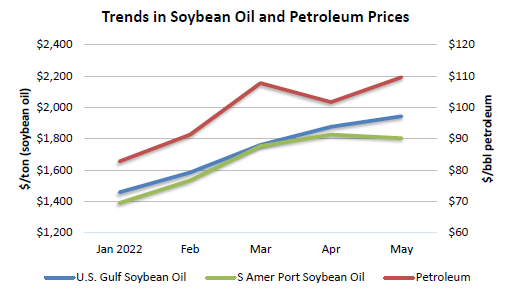

Рисунок 2. Динамика цен на соевое масло и нефтепродукты

Как соевое масло, так и цены на нефтепродукты резко выросли в 2022 году. Цены на соевое масло в начале июня выросли более чем на треть в США и на 20 процентов в Южной Америке. Для сравнения цены на топливо выросли на 45 процентов за тот же период. В прошлом, особенно в середине 2000-х, рост цен на энергоносители был основным фактором роста цен на растительные масла. Однако сегодня ситуация иная: рост цен на растительное масло отражает дефицит предложения. Засухи в Канаде и Южной Америке, а также события в Украине и политика ограничения торговли в некоторых странах привели к сокращению предложения растительного масла.

Хотя ни один из рынков не влияет напрямую на цены на другом, более высокая стоимость энергии поднимает нижний предел цен на растительное масло, обеспечивая поддержку энергетическому сектору рынка растительного масла. По мере того как запасы растительного масла в конечном итоге будут увеличиваться, обусловленное этим снижение цен будет ограниченным, если нынешние высокие цены на энергоносители сохранятся.

Российская военная операция в Украине серьезно подорвала рынок подсолнечника

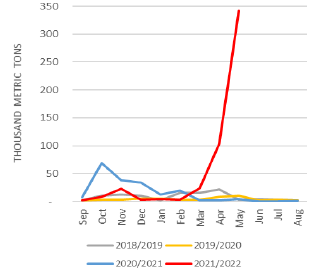

Рисунок 3. Экспорт подсолнечника из Украины

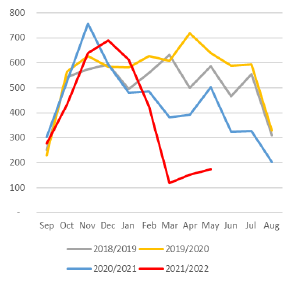

Рисунок 4. Экспорт подсолнечного масла из Украины

Вторжение России в Украину ограничило доступ к Черному морю и радикально изменило экспортную логистику. Украина, как правило, является крупнейшим в мире производителем семян подсолнечника и ведущим экспортером подсолнечного шрота и масла. Однако серьезные перебои с запасами и цепочками поставок изменили динамику рынка. Временное закрытие некоторых заводов по переработке масличных культур, отсутствие доступа к морским портам, а также сохраняющаяся неопределенность заставили Украину искать альтернативные экспортные маршруты для перевозки значительных объемов семян подсолнечника через западную границу с Европейским Союзом.

Поскольку перерабатывающие заводы не возобновляют работу из соображений безопасности, прогноз переработки семян подсолнечника на 2021/22 маркетинговый год снижен на 1,5 млн тонн до 10,5 млн, в результате чего для экспорта остается больше семян. В период с сентября по май экспорт семян подсолнечника оценивается в более чем 500 000 тонн, что в три раза больше, чем за аналогичный период прошлого маркетингового года. В течение первой половины маркетингового года (сентябрь — февраль) экспорт семян был ниже среднего за 5 лет уровня. Ситуация изменилась с вторжением России, когда экспорт семян подсолнечника резко увеличился в период с марта по май, поскольку доставка из портов Черного моря стала невозможной. В связи с ростом объемов экспортных запасов и экспорта, прогноз экспорта семян подсолнечника на 2021/22 МГ повышен до 1,0 млн тонн, при этом наибольшая доля поставок приходится на ЕС. В то же время экспорт шрота и масла сокращен, поскольку поставки отстают от прошлогодних объемов. Поскольку поставки из портов Черного моря практически прекращены, подсолнечное масло доставляется в ЕС по железной дороге или автомобильным транспортом и баржами в черноморские порты Румынии.

Несмотря на то, что Украина активно работает со своими партнерами над экспортом как можно большего количества масличных культур и продуктов их переработки, военные действия и состояние инфраструктуры продолжают препятствовать ее усилиям по поставкам подсолнечного масла и шрота на мировые рынки.

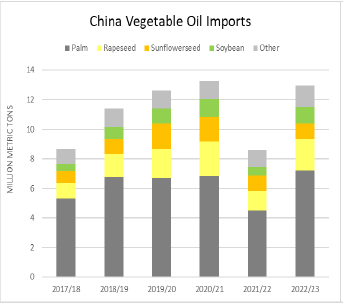

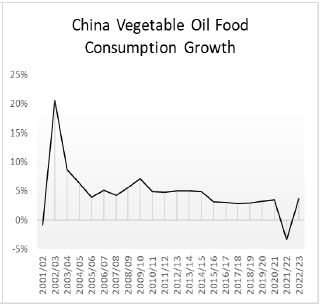

2021/22 Китайский импорт растительного масла сокращен из-за снижения спроса и высоких мировых цен

Рисунок 5. Импорт растительного масла в Китай

Рисунок 6. Рост пищевого потребления растительного масла в Китае

Недавние ограничения в связи с COVID-19 в Китае и высокие мировые цены на растительные масла привели к значительным перебоям в спросе, что привело к замедлению темпов импорта основных растительных масел, таких как пальмовое, соевое и рапсовое. Импорт растительного масла в 2021/22 МГ сокращен до уровня 2017/18 года, при этом импорт пальмового масла снижен на 500 000 тонн, соевого масла — на 350 000 тонн и рапсового масла — на 150 000 тонн в этом месяце. Кроме того, импорт подсолнечного масла сокращен на 500 000 тонн, так как вторжение России в Украину значительно нарушило логистику и поставки масличных культур и продуктов их переработки на мировые рынки.

В результате прогнозируется снижение потребления растительного масла в Китае впервые с начала 2000-х годов. Общее продовольственное потребление оценивается в 36,1 млн тонн, что на 3% меньше, чем в предыдущем маркетинговом году. Прогнозируется, что в следующем году потребление вернется к нормальному уровню с общим потреблением растительного масла на уровне 37,5 млн тонн (общее потребление растительного масла в пищевых целях).

ПРОГНОЗ НА 2022/23 МГ

Мировое производство масличных культур в 2022/23 году прогнозируется на уровне почти 647 миллионов тонн, что немного ниже по сравнению с майским прогнозом, поскольку сокращение производства подсолнечника в Украине и рапса в Европейском союзе более чем нивелирует рост производства сои в Украине и Замбии и рапса в Австралии.

Экспорт масличных культур увеличен за счет австралийского рапса и украинской сои, что превышает сокращение экспорта аргентинского подсолнечника. Мировая торговля растительным маслом немного снижена из-за сокращения экспорта подсолнечного масла из Украины, которое более чем нивелирует рост экспорта подсолнечного масла из Турции и рапсового масла из Канады. Мировой экспорт протеинового шрота в этом месяце немного снижен из-за сокращения производства подсолнечника в Украине, а также снижения производства рапсового шрота в Индии.

Мировые остатки масличных повышены почти на 1 миллион тонн, в основном за счет увеличения остатков сои в Аргентине. Прогнозируемая средняя сезонная цена на соевые бобы в США выросла на 30 центов до рекордных 14,70 долларов за бушель.

ПРОГНОЗ НА 2021/22 ГОД

Мировое производство масличных культур в 2021/22 году прогнозируется на уровне 599 миллионов тонн, что более чем на 2 миллиона больше, чем прогнозировалось в мае. Более высокие урожаи сои в Аргентине, Бразилии и Замбии, а также более высокий урожай рапса в Индии более чем компенсируют снижение производства хлопка в Индии.

Импорт масличных культур увеличен за счет увеличения импорта подсолнечника для Европейского Союза и соевых бобов для Аргентины и Турции, что превосходит снижение импорта рапса для Пакистана и Европейского Союза. Экспорт масличных культур в этом месяце немного снижен, так как сокращение прогноза для канадского рапса и бразильской сои более чем нивелировало повышение экспорта подсолнечника из Украины.

Мировой импорт растительного масла снижен в этом месяце после сокращения импорта пальмового, подсолнечного, соевого и рапсового масла в Китай, что превосходит повышение импорта подсолнечного масла в Турцию. В этом месяце экспорт сокращен из-за снижения поставок пальмового масла для Малайзии и Индонезии, пальмоядрового масла для Индонезии и подсолнечного масла для Украины. Мировая торговля протеиновым шротом повышена в этом месяце в первую очередь за счет увеличения экспорта соевого шрота для Аргентины, Бразилии, Европейского Союза и Турции. Импорт шрота повышен для Европейского Союза и Китая.

Мировые остатки масличных культур повышены почти на 2 миллиона тонн, в основном за счет увеличения остатков сои в Аргентине и Бразилии и подсолнечника в Украине. Прогнозируемая средняя сезонная цена на соевые бобы в США выросла на 10 центов до 13,35 доллара за бушель.

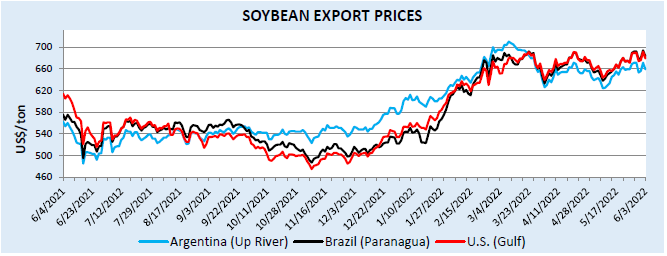

Экспортные цены

Экспортные цены на сою в мае 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в мае | $ 667 за тонну | $ 649 за тонну | $ 665 за тонну |

| Изменение по сравнению с апрелем | — $ 4 за тонну | — $ 3 за тонну | — $ 3 за тонну |

Цены незначительно снизились по сравнению с прошлым месяцем, но остаются в диапазоне от 650 до 670 долларов за тонну. Цены в основном оставались в диапазоне от 620 до 700 долларов за тонну с конца февраля.

Рисунок 7. Экспортные цены на сою.

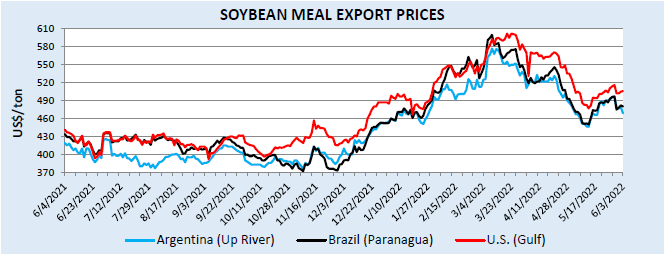

Экспортные цены на соевый шрот в мае 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в мае | $ 500 за тонну | $ 473 за тонну | $ 475 за тонну |

| Изменение по сравнению с апрелем | — $ 59 за тонну | — $ 43 за тонну | — $ 48 за тонну |

Среднемесячные цены на соевый шрот снизились в мае, продолжив тенденцию к снижению с пика в марте на фоне высоких цен на масло, вызвавших ажиотаж в переработке, что привело к снижению цен на шрот. Однако после достижения минимума в середине месяца цены восстановились до уровней конца апреля благодаря росту спроса, вызванному более низкой ценой. Цены в США сохраняют премию в 25 долларов за тонну, поскольку растущая переработка в Южной Америке увеличивает экспортные запасы.

Рисунок 8. Экспортные цены на соевый шрот.

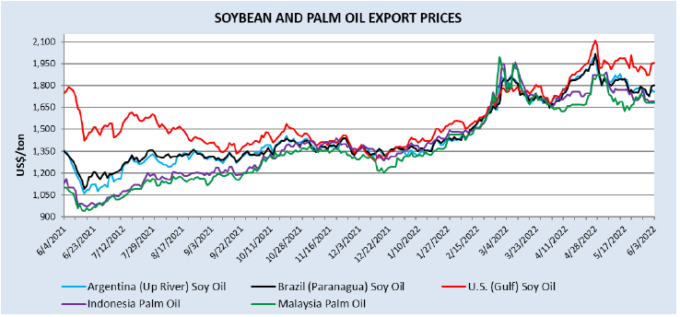

Экспортные цены на соевое и пальмовое масло в мае 2022 г.

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия Пальмовое масло | Малайзия Пальмовое масло | |

| Средняя цена в мае | $ 1 943 за тонну | $ 1 810 за тонну | $ 1 803 за тонну | $ 1 771 за тонну | $ 1 722 за тонну |

| Изменение по сравнению с апрелем | + $ 68 за тонну | — $ 25 за тонну | — $ 23 за тонну | + $ 24 за тонну | + $ 32 за тонну |

Цены на пальмовое масло в мае выросли, отражая неопределенность и путаницу в торговой политике Индонезии. Цены на соевое масло в Южной Америке напротив снизились, так как рост переработки увеличивает экспортную доступность. Средняя цена на соевое масло в США выросла, поскольку соевое масло в США продолжает продаваться с премией по сравнению с южноамериканским происхождением, что отражает высокий внутренний спрос.

Рисунок 9. Экспортные цены на соевое и пальмовое масло.

Изменения прогноза для 2022/23 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Австралия | Рапс | Экспорт | 3 700 | 4 150 | 450 | Увеличение запасов |

| Бразилия | Соевый шрот | Экспорт | 17 500 | 17 700 | 200 | Увеличение запасов |

| Китай | Подсолнечное масло | Импорт | 1 500 | 1 100 | -400 | Снижение поставок из Украины |

| Европейский Союз | Рапс | Импорт | 5 300 | 5 600 | 300 | Рост экспорта из Австралии |

| Индия | Рапсовый шрот | Экспорт | 1 200 | 1 000 | -200 | Рост внутреннего потребления |

| Индонезия | Пальмоядровое масло | Экспорт | 1 900 | 1 750 | -150 | Повышение внутреннего спроса |

| Украина | Подсолнечный шрот | Экспорт | 2 900 | 2 700 | -200 | Снижение прогноза производства подсолнечника |

| Украина | Подсолнечное масло | Экспорт | 3 800 | 3 600 | -200 | |

| Украина | Соевые бобы | Экспорт | 1 000 | 1 300 | 300 | Повышение производства |

Изменения прогноза для 2021/22 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевый шрот | Экспорт | 28 000 | 28 200 | 200 | Торговый тренд |

| Аргентина | Соевые бобы | Импорт | 2 200 | 2 400 | 200 | |

| Бразилия | Соевый шрот | Экспорт | 17 350 | 18 000 | 650 | Повышение переработки и высокие темпы торговли |

| Бразилия | Соевые бобы | Экспорт | 82 750 | 82 250 | -500 | Низкие темпы торговли |

| Канада | Рапс | Экспорт | 5 300 | 5 000 | -300 | Торговый тренд |

| Китай | Рапсовый шрот | Импорт | 1 800 | 2 000 | 200 | Высокие темпы торговли |

| Китай | Пальмовое масло | Импорт | 5 000 | 4 500 | -500 | Низкие темпы торговли и снижение спроса из-за локдаунов |

| Китай | Рапсовое масло | Импорт | 1 500 | 1 350 | -150 | |

| Китай | Соевое масло | Импорт | 950 | 600 | -350 | |

| Китай | Подсолнечное масло | Импорт | 1 500 | 1 000 | -500 | |

| Европейский Союз | Соевый шрот | Импорт | 16 600 | 16 800 | 200 | Высокие темпы торговли |

| Европейский Союз | Подсолнечник | Импорт | 550 | 1 100 | 550 | Повышение экспорта из Украины |

| Индия | Рапсовый шрот | Экспорт | 1 200 | 950 | -250 | Снижение темпов торговли |

| Индонезия | Пальмовое масло | Экспорт | 25 000 | 24 800 | -200 | Торговый тренд |

| Малайзия | Пальмовое масло | Экспорт | 16 420 | 16 120 | -300 | Сокращение предложения |

| Пакистан | Рапс | Импорт | 550 | 250 | -300 | Темпы торговли |

| Таиланд | Соевый шрот | Импорт | 2 700 | 2 900 | 200 | Высокие темпы торговли |

| Турция | Подсолнечное масло | Импорт | 800 | 1 000 | 200 | Высокие темпы торговли |

| Украина | Подсолнечный шрот | Экспорт | 3 350 | 3 200 | -150 | Снижение темпов торговли и сокращение переработки |

| Украина | Подсолнечное масло | Экспорт | 4 350 | 4 100 | -250 | |

| Украина | Подсолнечник | Экспорт | 350 | 1 000 | 650 | Высокие темпы торговли |

| США | Соевые бобы | Экспорт | 58 241 | 59 058 | 817 | Темпы торговли |

Предыдущий отчет от 12 мая 2022 года.

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 10 июня 2022

USDA. Кормовые культуры: мировые рынки и торговля на 10 июня 2022

Ваш комментарий

|

|

|