Прогноз биржевых цен с 30 октября по 3 ноября 2023

29 October 2023, 16:19

-

Рынок зерновых:

Цены на пшеницу не могут подняться выше 600.0 центов за бушель и тяготеют к тому, чтобы обосноваться в районе 550.0. Это укладывается в голове, так как объемы предложения находятся на высоких отметках, благо урожай удался.

Ближневосточный триллер вряд ли вызовет сильные потрясения на рынке зерна, так как в том регионе не так много сельскохозяйственных площадей на которых выращивают именно зерновые.

Новые потоки беженцев Европа к себе вряд ли пустит, так как предыдущие волны еще не успокоились, но им надо будет что-то есть в лагерях, а еду должен кто-то дать. Отметим, что арабские государства ментально крепки к проведению военных действий. Там этим никого не удивишь. Никто в горячей ванне инфаркт не получит от негативных новостей из приемника.

Внутри России цены на зерно продолжают оставаться на низких отметках. Многим хотелось бы увидеть рост цен к весне, но при такой ставке, а она теперь 15%, часть фермеров предпочтет избавиться от товара сейчас по текущей цене и положить деньги в банк под проценты. Впрочем, универсального рецепта здесь быть не может.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

На Московской Бирже запустят фьючерсы на индексы турецкой, индийской и бразильской бирж. Правильно. Как можно больше ужаса на экраны трейдеров, чтобы веселее было торговать. Не хватает еще аргентинской биржи, и какой-нибудь албанской или мадагаскарской, если есть такие.

Ну, за крепкий рубль! Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Судя по всему, евреи вошли в Сектор Газа. Пока видимо только на окраины, но жутко бомбят. Зреет крайне неприятное для Тель-Авива дело: арабы объединятся, забыв кто суннит, кто шиит. Вы знаете, Сирия пропустит турецкие войска через свою территорию беспрепятственно. Только это уже о чем-то говорит.

Нас не ждет падение цен ни на черное, ни на желтое золото. Возможно будет гэп вверх в понедельник. Пока нет сообщений, что вся Армия Израиля пришла в движение, какие-то шансы на локальное решение вопроса остаются. А может быть это из-за того, что не все янки приплыли.

Все больше аналогий с 1973-м годом. Если конфликт станет глобальным, то нас ждет рост цен на нефть раза в два — три, но это там, в далекой Америке, для дружественных государств она будет вполне доступна. Китайские товарищи уже готовят пустые ведра.

Доллар/рубль:

Итак, трам-парам-пам-пам, Эльвира Сахипзадовна задрала ставку до 15% годовых. Видимо сейчас именно столько стоит 1 фунт лиха.

Бросается в глаза, что создаются благоприятные условия для коммерческих банков, которые с удовольствием дадут государству, дадут в долг, имеется в виду, под 15% годовых. Как эти облигации потом обслуживать и гасить, не ясно. Мы на всех парах движемся к новому витку приватизации, который будет не менее бессовестный, чем в 90-е годы.

Есть сценарий, при котором государство, когда будет брать в долг, будет закладывать принадлежащие ему предприятия, или доли предприятий, которые перейдут в руки новых владельцев за 1/10 или 1/100 их рыночной стоимости. Почему? Потому, что надо на 24-й год найти где-то 10 триллионов, которых пока нет. И будут искать.

Рубль достигнет уровня 90.00. А что дальше? А дальше, для того чтобы он там и оставался придется повышать ставку на 1% каждый месяц.

1-го ноября заседание ФРС. Следим, волнуемся, как там дела в США. Скоро ли… Болеем.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 13.2 тыс. контрактов. Пришло 8000 контрактов у быков, 5000 контрактов медведей ушло с рынка. Преимущество остается за продавцами.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Не самая простая ситуация. Все равно настаиваем на покупках.

Сценарий падения: как и ранее отказываемся от продаж. Нового зерна теперь не будет до следующего года.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 515.0. Стоп: 497.0. Цель: 647.0 (710.0). Или сейчас. Стоп: 562.0. Цель: 647.0 (710.0).

Продажа: нет.

Поддержка – 563.6. Сопротивление – 605.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 6.1 тыс. контрактов. И покупатели, и продавцы уходили с рынка. Продавцы ушли в большем объеме. Медведи продолжают контролировать рынок.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Упали. Пока вне рынка.

Сценарий падения: по-прежнему отказываемся от продаж, хотя не отрицаем возможность падения к 400.0.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет.

Поддержка – 476.6. Сопротивление – 509.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 января. Равновесная ситуация. Вроде бы сои много, но мы претендуем на рост. Это странно.

Сценарий падения: вне рынка. Зеленая свеча пятницы выглядит агрессивно.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет.

Поддержка – 1293.0. Сопротивление – 1334.2.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 0.1 тыс. контрактов. Обе стороны вяло увеличивали позиции, делая ставки на развитие ситуации на Ближнем Востоке. Покупатели сохраняют преимущество.

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 30 ноября. Мы всегда успеем купить по 95.00. Но лучше купить по 75.00. С покупками не торопимся.

Сценарий падения: оснований рекомендовать продажи у нас нет.

Рекомендации для рынка нефти марки Brent:

Покупка: в случае роста выше 95.00. Стоп: 89.00. Цель: 150.00?! При подходе к 75.00. Стоп:72.00. Цель:150.00.

Продажа: нет.

Поддержка – 85.82. Сопротивление – 92.26.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 2 и составляет 504 штуки.

Коммерческие запасы нефти в США выросли на 1.372 до 421.12 млн. баррелей, при прогнозе +0.239 млн. баррелей. Запасы бензина выросли на 0.156 до 223.457 млн. баррелей. Запасы дистиллятов упали на -1.686 до 112.087 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.213 до 21.226 млн. баррелей.

Добыча нефти не изменилась и составляет 13.2 млн. баррелей в день. Импорт нефти вырос на 0.071 до 6.013 млн. баррелей в день. Экспорт нефти упал на -0.468 до 4.833 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 0.539 до 1.18 млн. баррелей в день. Переработка нефти упала на -0.5 до 85.6 процента.

Спрос на бензин упал на -0.079 до 8.864 млн. баррелей в день. Производство бензина выросло на 0.063 до 9.824 млн. баррелей в день. Импорт бензина упал на -0.053 до 0.653 млн. баррелей в день. Экспорт бензина упал на -0.248 до 0.833 млн. баррелей в день.

Спрос на дистилляты упал на -0.347 до 4.069 млн. баррелей. Производство дистиллятов выросло на 0.039 до 4.733 млн. баррелей. Импорт дистиллятов вырос на 0.039 до 0.116 млн. баррелей. Экспорт дистиллятов вырос на 0.081 до 0.225 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.795 до 20.102 млн. баррелей. Производство нефтепродуктов упало на -0.814 до 21.768 млн. баррелей. Импорт нефтепродуктов упал на -0.126 до 1.703 млн. баррелей. Экспорт нефтепродуктов вырос на 0.664 до 6.019 млн. баррелей в день.

Спрос на пропан упал на -0.667 до 0.826 млн. баррелей. Производство пропана упало на -0.068 до 2.581 млн. баррелей. Импорт пропана упал на -0.001 до 0.104 млн. баррелей. Экспорт пропана упал на -0.121 до 0.036 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 7.2 тыс. контрактов. Продавцов зашло на рынок несколько больше, чем покупателей. Преимущество быков незначительно сократилось.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 20 ноября. Брать по текущим уровням не будем. Нам нужен или рост, или падение. Нужна большая определенность.

Сценарий падения: шорт открытый на прошлой неделе выжил. Пусть стоит, перед ростом цен на нефть, который скорее всего будет, кукловоды могут опустить цены.

Рекомендации для нефти марки WTI:

Покупка: при подходе к 76.00. Стоп: 73.70. Цель: 83.00. Кто в позиции от 83.50, держите стоп на 81.00. Цель: 91.00.

Продажа: нет. Кто в позиции от 88.00, держите стоп на 90.30. Цель: 76.30.

Поддержка – 82.05. Сопротивление – 89.81.

Gas-Oil. ICE

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 10 ноября. Хотелось бы увидеть откат к 700.0, но его может и не быть. Если будет рост выше 950.0 – покупать.

Сценарий падения: в шорт не входим. Вряд ли цены снизятся на фоне разрастания конфликта на Ближнем Востоке.

Рекомендации по Gasoil:

Покупка: при подходе к 700.00. Стоп: 670.00. Цель: 830.00. Или в случае роста выше 950.00. Стоп: 910.00. Цель: 1500.00?!

Продажа: нет.

Поддержка – 858.50. Сопротивление – 1054.00.

Natural Gas. CME Group

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 28 ноября. Америка. Видим спекуляции с попыткой выбить народ из лонга. Пока вне рынка.

Сценарий падения: вне рынка. Ждем развития событий.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 3.211. Сопротивление – 3.642.

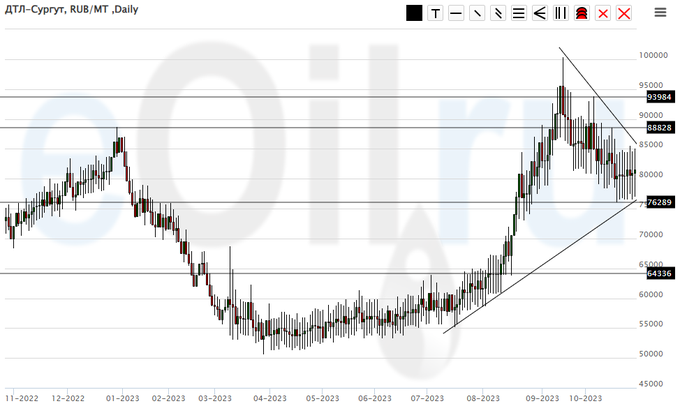

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: без изменений. Ждем падения цен до 65000. Там можно будет купить.

Сценарий падения: продолжим держать шорт. Поставим более глубокую цель внизу.

Рекомендации по рынку дизеля:

Покупка: при подходе к 65000. Стоп: 58000. Цель: 85000.

Продажа: нет. Кто в позиции от 85000, держите стоп на 91000. Цель: 66000.

Поддержка – 76289. Сопротивление – 88828.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: слишком агрессивный рост. Не покупаем.

Сценарий падения: с текущих уровней и при касании 31000 можно продать.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: сейчас и при касании 31000. Стоп: 33000. Цель: 20000.

Поддержка – 26563. Сопротивление – ?????

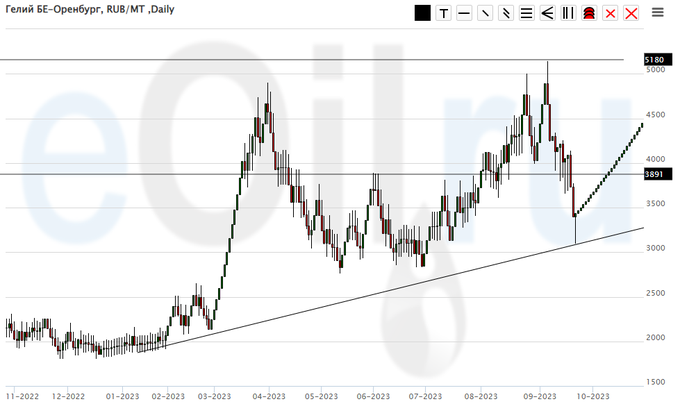

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим, что продавцов по текущим ценам нет. Ждем сделок.

Сценарий падения: продолжаем оставаться вне рынка.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 3891. Сопротивление – 5180.

Gold. CME Group

Сценарий роста: вечером пятницы дернули вверх на фоне новостей о входе Израиля в Сектор Газа. Держим лонг.

Сценарий падения: продавать не будем. Есть ощущение, что не будем входить в шорт очень долго.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1840, перенесите стоп на 1910. Цель: 2400.

Продажа: нет.

Поддержка – 1954. Сопротивление – 2108.

EUR/USD

Сценарий роста: получили коварный убыток от 1.0650 до 1.0530. Для нового лонга ждем роста выше 1.0700.

Сценарий падения: продавать не будем, хотя не отрицаем, что доллар может расти на фоне войны.

Рекомендации по паре евро/доллар:

Покупка: в случае роста выше 1.0700. Стоп: 1.0600. Цель: 1.2000. Или при касании 1.0220. Стоп: 1.0120. Цель: 1.2000?!

Продажа: нет.

Поддержка – 1.0516. Сопротивление – 1.0693.

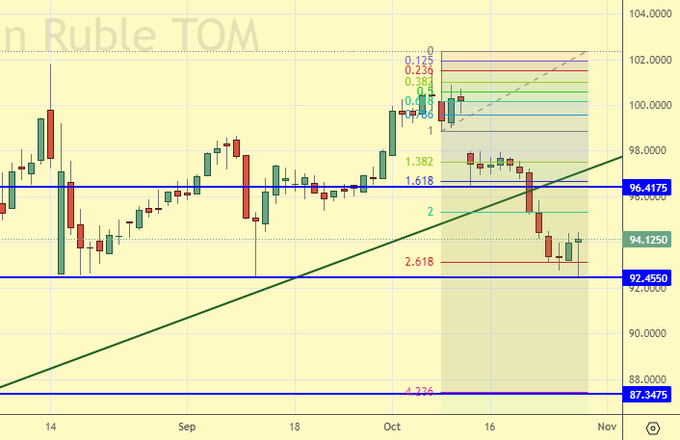

USD/RUB

Сценарий роста: пока покупать не будем. Берем паузу на неделю. Ясно только одно: ничего не понятно.

Сценарий падения: ждем откат вверх к 97.00, там можно будет попытать счастья, то есть поставить на рубль.

Рекомендации по паре доллар/рубль:

Покупка: нет.

Продажа: при подъеме к 97.00. Стоп: 98.00. Цель: 87.00.

Поддержка – 92.45. Сопротивление – 96.41.

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 21 декабря. Вы знаете, от 103000 можно купить. Перспектива такова, что деньги в стране будут, их будет много, и они будут дешевые. Если доллар в мире сдаст позиции, ну, а вдруг, то у индекса РТС есть шанс.

Сценарий падения: продолжаем отказываться от продаж. Технически ситуация за быками.

Рекомендации по индексу РТС:

Покупка: при подходе к 103000. Стоп: 102000. Цель: 116000.

Продажа: нет.

Поддержка – 102820. Сопротивление – 109750.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Тамбовские аграрии вышли на финишную прямую (Видео)

Ваш комментарий

|

|

|