Прогноз биржевых цен с 23 по 27 октября 2023

22 October 2023, 16:35

-

Рынок зерновых:

Выдача европейцам туристических виз увеличилась на 57% по сравнению с прошлым годом. И пусть это в 10 раз меньше, чем в 19-м году, но какова динамика. Пусть едут, нам есть, что показать. Не только «кузькину мать». Есть куда больше.

Говорят, немцы потянулись к нам на ВНЖ. Бросают свои разноцветные ценности. У нас даже для них города есть: Энгельс и Маркс. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Конфликт на Ближнем Востоке усилит спрос на зерно. Те страны, которые не расширили мощности по хранению в период пандемии, будут делать это сейчас. Так как выходим мы из глобального карантина очень плохо, как с точки зрения политики, так и экономики.

IGC прогнозирует, что общий объем мирового производства зерна (пшеницы и фуражного зерна) в 2023/24 году увеличится на 27 млн. тонн по сравнению с аналогичным периодом прошлого года до 2292 млн. тонн. Более высокие урожаи кукурузы и сорго перевесят снижение производства пшеницы, ячменя и овса.

Общий объем потребления достигнет нового максимума в 2305 млн т (+2%), включая прирост для кормового, пищевого и промышленного использования. Совокупные конечные запасы оцениваются в 582 млн. тонн, что на 2% ниже, чем в предыдущем сезоне, и является самым низким показателем за девять лет.

Это лишний раз доказывает, что рынок зерновых еще далек от насыщения. Во многих государствах мира бедность – это норма, по мере выхода из нищеты спрос на зерно будет только расти.

Читая наши прогнозы, вы могли взять ход вниз на рынке сои от 1370 до 1312 центов за бушель.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Рынок нефти продолжает оставаться под впечатлением от конфликта на Ближнем Востоке, причем впечатление это негативное. Цены растут. Опыт 1973-го года не забыт. Арабы могут снова взвинтить цены до небес если США открыто вступят в конфликт.

Турция перестала суетиться и обозначила поддержку Палестине, что усиливает позиции стран глобального юга. Европа начала вяло отползать от заварушки, тем более ситуация в собственных странах начала накаляться. Евреям не рекомендуют открыто демонстрировать свои символы, так как это связано с риском для жизни. Вот у нас сегодня анализ рынка нефти, да?!

Что может произойти? Наиболее агрессивный вариант: если Израиль не остановится, а пока не похоже, то возможен тотальный ввод эмбарго на поставки нефти. Без этих поставок экономика Европы рухнет, но и странам-экспортерам придется несладко. Это будет настоящее экономическое побоище, без единого выстрела. Цена на нефть вырастет до 500 долларов за баррель. Золото уйдет к 20000 (двадцать тысяч) долларов за тройскую унцию. А России придется построить еще несколько десятков заводов по производству «хлопушек».

Обращает на себя внимание уже открытая агрессия Байдена, что не делает происходящее веселым.

Доллар/рубль:

Дернули вниз в конце недели. Это открыло нам дорогу к 93.00.

Штаты продолжат занимать большие суммы, что вряд ли будет усиливать доверие к доллару. С каждым годом ситуация становится всё тоньше. А стрессы, в том числе и текущий, заставляют рисовать деньги. Такими темпами скоро придется занимать под 10% годовых, а потом… потом всё. Великая депрессия 2.0.

Снижение к 90.00 после достижения 93.00 выглядит вполне себе возможным. Ход на 87.00 менее вероятен, но также укладывается в волновую теорию.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 0.7 тыс. контрактов. Никаких движений капитала, по сути, за неделю не было. Преимущество остается за продавцами.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Продолжим настаивать на покупках. Ситуация вокруг Израиля нервная могут быть последствия.

Сценарий падения: отказываемся от продаж. Нового зерна теперь не будет до следующего года.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 515.0. Стоп: 497.0. Цель: 650.0 (710.0). Кто в позиции от 580.0, перенесите стоп на 567.0. Цель: 647.0 (710.0).

Продажа: нет.

Поддержка – 568.2. Сопротивление – 606.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 4.9 тыс. контрактов. Почти никого. И покупатели, и продавцы заняли выжидательную позицию. Медведи продолжают контролировать рынок.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Рост не впечатляет. Держим лонг, поджимаем стоп.

Сценарий падения: продавать не будем. Хотя нельзя отрицать падения, но его лучше отработать на часовых интервалах.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 494.0, перенесите стоп на 486.0. Цель: 600.0.

Продажа: нет.

Поддержка – 487.5. Сопротивление – 509.5.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 12 января. Пока покупать не будем. Отметим, что рост обращает на себя внимание.

Сценарий падения: очень жаль. Нас выбило по скользящему стоп-ордеру на 1312. Вне рынка.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет.

Поддержка – 1293.0. Сопротивление – 1334.2.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 66.6 тыс. контрактов. Покупатели пришли, продавцы бежали. Резкая смена настроений. Преимущество покупателей выросло.

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 30 ноября. Быки могут протолкнуть рынок выше 95.00, что приведет к ходу на 100.00. Уровни для покупок плохие, но в случае роста выше 96.00 придется войти в лонг.

Сценарий падения: вряд ли на данный момент у нас есть основания рекомендовать продажи.

Рекомендации для рынка нефти марки Brent:

Покупка: в случае роста выше 96.00. Стоп: 89.00. Цель: 104.00.

Продажа: нет.

Поддержка – 88.91. Сопротивление – 93.82.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 1 и составляет 502 штуки.

Коммерческие запасы нефти в США упали на -4.491 до 419.748 млн. баррелей, при прогнозе -0.3 млн. баррелей. Запасы бензина упали на -2.37 до 223.301 млн. баррелей. Запасы дистиллятов упали на -3.185 до 113.773 млн. баррелей. Запасы в хранилище Кушинг упали на -0.758 до 21.013 млн. баррелей.

Добыча нефти не изменилась и составляет 13.2 млн. баррелей в день. Импорт нефти упал на -0.387 до 5.942 млн. баррелей в день. Экспорт нефти вырос на 2.234 до 5.301 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -2.621 до 0.641 млн. баррелей в день. Переработка нефти выросла на 0.4 до 86.1 процента.

Спрос на бензин вырос на 0.362 до 8.943 млн. баррелей в день. Производство бензина выросло на 0.077 до 9.761 млн. баррелей в день. Импорт бензина вырос на 0.117 до 0.706 млн. баррелей в день. Экспорт бензина упал на -0.097 до 1.081 млн. баррелей в день.

Спрос на дистилляты вырос на 0.746 до 4.416 млн. баррелей. Производство дистиллятов упало на -0.033 до 4.694 млн. баррелей. Импорт дистиллятов упал на -0.043 до 0.077 млн. баррелей. Экспорт дистиллятов упал на -0.016 до 0.144 млн. баррелей в день.

Спрос на нефтепродукты вырос на 2.231 до 21.897 млн. баррелей. Производство нефтепродуктов выросло на 0.214 до 22.582 млн. баррелей. Импорт нефтепродуктов упал на -0.171 до 1.829 млн. баррелей. Экспорт нефтепродуктов упал на -1.664 до 5.355 млн. баррелей в день.

Спрос на пропан вырос на 0.906 до 1.493 млн. баррелей. Производство пропана выросло на 0.018 до 2.649 млн. баррелей. Импорт пропана вырос на 0.004 до 0.105 млн. баррелей. Экспорт пропана вырос на 0.09 до 0.157 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 51.4 тыс. контрактов. Покупатели по WTI ушли с рынка. При этом появилось небольшое число продавцов. Тут пока особо не верят в продолжение роста на рынке нефти. Преимущество быков сократилось.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 20 ноября. Продолжим ждать спуск к 76.00. Брать по текущим уровням не будем. Держим открытый ранее лонг.

Сценарий падения: технически уровень интересен для входа в шорт. Можно отработать, но с риском для капитала в половину меньше от стандартного.

Рекомендации для нефти марки WTI:

Покупка: при подходе к 76.00. Стоп: 73.70. Цель: 83.00. Кто в позиции от 83.50, держите стоп на 81.00. Цель: 91.00.

Продажа: сейчас. Стоп: 90.30. Цель: 76.30.

Поддержка – 85.50. Сопротивление – 89.81.

Gas-Oil. ICE

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 10 ноября. По текущим ценам не покупаем. Ждем откат к 700.0.

Сценарий падения: в шорт не входим из-за крайне неопределенной ситуации.

Рекомендации по Gasoil:

Покупка: при подходе к 700.00. Стоп: 670.00. Цель: 830.00.

Продажа: нет.

Поддержка – 886.25. Сопротивление – 1038.75.

Natural Gas. CME Group

Сценарий роста: перешли на декабрьский фьючерс, дата экспирации 28 ноября. Неприятный сюрприз. Что это? Выбивают быков из очевидной позиции. Закроем все лонги. Вне рынка.

Сценарий падения: продавать не будем. Цены низки.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 3.211. Сопротивление – 3.541.

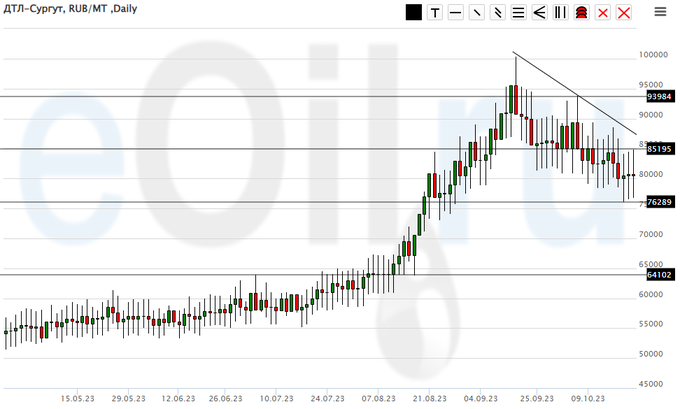

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: без изменений. Ждем падения цен до 70000. Там можно будет купить.

Сценарий падения: пока наша позиция на продажу жива. Будем сидеть в ней. Как всегда: или заработаем, или выбьет по стопу.

Рекомендации по рынку дизеля:

Покупка: думать при подходе к 70000.

Продажа: нет. Кто в позиции от 85000, держите стоп на 91000. Цель: 71000.

Поддержка – 76289. Сопротивление – 85195.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: а мы растем. Что не было уж так очевидно. Хороших уровней для покупок нет. Вне рынка.

Сценарий падения: видим новый максимум. Продавать не будем.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет.

Поддержка – 20918. Сопротивление – 27266.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим, что продавцов по текущим ценам нет. Ждем сделок.

Сценарий падения: продолжаем оставаться вне рынка.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 4000. Сопротивление – 5160.

Gold. CME Group

Сценарий роста: продолжим держать лонг. От 2000 нас попросили вниз, но откат вряд ли будет глубоким учитывая отвратительную ситуацию в мире.

Сценарий падения: продавать не будем. Ситуация такова, что до разрядки нам очень далеко. Страны достигли непримиримых противоречий.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1840, перенесите стоп на 1890. Цель: 2400.

Продажа: нет.

Поддержка – 1962. Сопротивление – 2000.

EUR/USD

Сценарий роста: не прошли мы выше 1.0650, поэтому наш лонг не открылся. Но мы ждем. Ждем.

Сценарий падения: медленно пробираемся наверх. Пока о продажах забываем.

Рекомендации по паре евро/доллар:

Покупка: в случае роста выше 1.0650. Стоп: 1.0530. Цель: 1.2000. Или при касании 1.0220. Стоп: 1.0120. Цель: 1.2000?!

Продажа: нет.

Поддержка – 1.0494. Сопротивление – 1.0640.

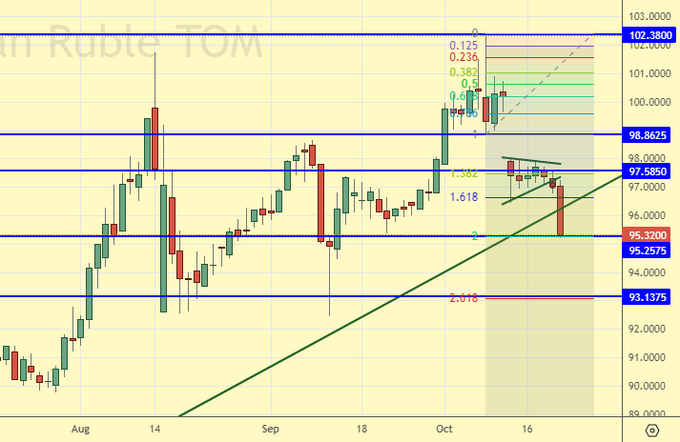

USD/RUB

Сценарий роста: в пятницу увидели реализацию указа президента, хоть и с опозданием. Вне рынка.

Сценарий падения: продавать в конце прошлой недели по текущим ценам было рискованно, сейчас поздно. Или вне рынка, или ждем откат к 97.00, а он вряд ли будет.

Рекомендации по паре доллар/рубль:

Покупка: нет.

Продажа: при подъеме к 97.00. Стоп: 98.00. Цель: 87.00.

Поддержка – 93.13. Сопротивление – 97.58.

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 21 декабря. Продолжаем расти. Хороших уровней для входа нет. Вне рынка.

Сценарий падения: продолжаем отказываться от продаж. Технически ситуация за быками.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет.

Поддержка – 105830. Сопротивление – 109740.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

IGC. Отчет о рынке зерновых культур от 19 октября 2023

Ваш комментарий

|

|

|