Прогноз биржевых цен с 16 по 20 октября 2023

15 October 2023, 16:26

-

Рынок зерновых:

Латвия экспортировала в Россию больше вина чем Италия в 2022-м году. В текущем году тенденция сохраняется. Литва на втором месте, тоже к нам «своё» вино ввозит. Грузия на третьем. «Друзья» не дадут пропасть. Да. Как мы видим изолировать Россию нельзя.

Евреи могут применить оружие близкое к ОМП. Всем страшно, трейдерам тоже. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Вышел весьма неплохой отчет USDA о валовом сборе в сезоне 23/24. Видим, что валовый сбор пшеницы упал на 0.5% до 783.430 млн. тонн, кукурузы вырос на 0.02% до 1214.473 млн. тонн, сои упал на 0.45% до 399.5001 млн. тонн. Эти цифры уже вряд ли будут в будущем пересмотрены.

Можно сделать вывод, что угроза роста цен сейчас лежит не в дефиците, а в разрыве логистических цепочек, которые могут образоваться из-за конфликтов большего или меньшего масштаба.

Падение цен на пшеницу, которое происходило в сентябре за счет изобилия зерна в России и Аргентине, судя по всему, закончилось. На фоне конфликта на Ближнем Востоке спрос на зерно со стороны импортеров только вырастет. Египет, Турция, Саудовская Аравия, Ливан, Пакистан, возможно Индия – все будут наращивать покупки так-как на горизонте уже появились миллионы беженцев и их надо чем-то кормить.

Читая наши прогнозы, вы могли взять ход вниз по индексу РТС от 105800 до 102600.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Вечером воскресенья мы находимся в очень неприятном месте. Израиль может существенно нарастить применение силы против Сектора Газа. Если будут ковровые бомбардировки, а к этому идет, то последствия станут непредсказуемыми.

Нефть и золото, не увидев признаков ослабления противостояния, резко выросли в пятницу, что явно говорит нам о том, что инвесторам просто страшно наблюдать за всем этим…

Если новые орды будут вовлечены в конфликт, то это приведет к быстрому движению нефти в район 100.00. В текущих условиях падать мы вряд ли будем.

Вышел отчет ОПЕК, в котором арабскими цифрами четко обозначено, что в 24-м году нас ждет рост спроса на нефть: аж до 105 млн. баррелей нефти в сутки в 4-м квартале. Надо учитывать, что эти прогнозы делались для спокойной обстановки на Ближнем Востоке.

Еще немного и мы войдем в ситуацию «кто первый моргнет», когда малейшее движение таких стран как Иран, Ирак, Турция, Саудовская Аравия может привести к ответу со стороны США и Европы. Тогда можно уже будет рассуждать о нефти в районе 150 долларов за баррель.

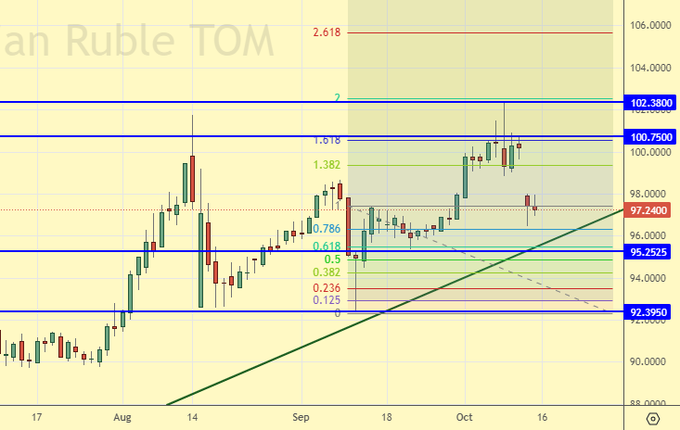

Доллар/рубль:

Итак, экспортеры будут должны на протяжении 6 месяцев ввозить в Россию 80% валютной выручки и 90% от этого объема продавать на бирже. Рубль испугался такого президентского указа и несколько окреп.

Пока не ясно хватит ли «мощностей» для того, чтобы пересилить импортеров, которым постоянно нужна валюта. Что если и после указа курс пойдет выше? Вот Эрдогана лира не больно-то и слушается. Возможно, что цена для олигархов будет слишком высока и они откажутся держать валютный курс под 100.00 и валюту в страну заводить не будут. Еще бы понять, как это будет делаться если долларовые транзакции не работают. Кто куда повезет, в каком объеме, в какой бумаге, в каком вагоне…

Ситуация далека от простой. С учетом того, что санкции с России снимать никто не будет, не ясно каким образом конъюнктура улучшится и рубль будет укрепляться не на фоне указа, а по естественным причинам.

Пока видим уровень 90.00. Более сильное укрепление национальной валюты поставим под вопрос.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.6 тыс. контрактов. Быки бежали, появилось немного новых продавцов. В целом преимущество остается за продавцами.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Продолжим настаивать на покупках. Ситуация вокруг Израиля нервная могут быть последствия.

Сценарий падения: отказываемся от продаж. Нового зерна теперь не будет до следующего года.

Рекомендации для рынка пшеницы:

Покупка: сейчас. Стоп: 546.0. Цель: 650.0 (710.0). При подходе к 515.0. Стоп: 497.0. Цель: 650.0 (710.0).

Продажа: нет.

Поддержка – 546.3. Сопротивление – 607.4.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 45.2 тыс. контрактов. Продавцы ушли. Рост покупателей был небольшим. Медведи продолжают контролировать рынок.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Можно купить. Сократите риски по капиталу в два раза.

Сценарий падения: не продаем. Возможный шорт из текущей позиции лучше отрабатывать на часовых интервалах.

Рекомендации для рынка кукурузы:

Покупка: сейчас. Стоп: 482.0. Цель: 600.0. Или при подходе к 425.0. Стоп: 405.0. Цель: 600.0.

Продажа: нет.

Поддержка – 490.1. Сопротивление – 499.6.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Очередной новый минимум. Продолжаем воздерживаться от покупок.

Сценарий падения: держим шорт. Обозначили сопротивление на 1300. Пока мы под ним продавцам бояться нечего.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет. Кто в позиции от 1370, держите стоп на 1312.0. Цель: 1190.0 (1000.0)!

Поддержка – 1188.4. Сопротивление – 1300.0.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 78.5 тыс. контрактов. Покупатели ушли с рынка в больших объемах. И на рынок пришли продавцы. По концу недели мы видим, что это было ошибкой. Преимущество покупателей стало заметно меньше.

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 30 ноября. До 80.00 не дошли, а значит не купили. Брать по текущим ценам не будем. Всё равно ждем коррекцию к 80.00.

Сценарий падения: нас ждут очень сильные и непредсказуемые рывки на рынке нефти. Вне рынка.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 80.00. Стоп: 78.80. Цель: 104.00.

Продажа: нет.

Поддержка – 83.40. Сопротивление – 95.26.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 4 и составляет 501 штуку.

Коммерческие запасы нефти в США выросли на 10.176 до 424.239 млн. баррелей, при прогнозе +0.492 млн. баррелей. Запасы бензина упали на -1.313 до 225.671 млн. баррелей. Запасы дистиллятов упали на -1.837 до 116.958 млн. баррелей. Запасы в хранилище Кушинг упали на -0.319 до 21.771 млн. баррелей.

Добыча нефти выросла на 0.3 до 13.2 млн. баррелей в день. Импорт нефти вырос на 0.114 до 6.329 млн. баррелей в день. Экспорт нефти упал на -1.889 до 3.067 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 2.003 до 3.262 млн. баррелей в день. Переработка нефти упала на -1.6 до 85.7 процента.

Спрос на бензин вырос на 0.567 до 8.581 млн. баррелей в день. Производство бензина выросло на 0.858 до 9.684 млн. баррелей в день. Импорт бензина упал на -0.33 до 0.589 млн. баррелей в день. Экспорт бензина вырос на 0.341 до 1.178 млн. баррелей в день.

Спрос на дистилляты упал на -0.145 до 3.67 млн. баррелей. Производство дистиллятов выросло на 0.038 до 4.727 млн. баррелей. Импорт дистиллятов вырос на 0.035 до 0.12 млн. баррелей. Экспорт дистиллятов вырос на 0.022 до 0.16 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.509 до 19.666 млн. баррелей. Производство нефтепродуктов выросло на 1.45 до 22.368 млн. баррелей. Импорт нефтепродуктов упал на -0.013 до 2 млн. баррелей. Экспорт нефтепродуктов вырос на 0.475 до 7.019 млн. баррелей в день.

Спрос на пропан упал на -0.137 до 0.587 млн. баррелей. Производство пропана выросло на 0.005 до 2.631 млн. баррелей. Импорт пропана вырос на 0.03 до 0.101 млн. баррелей. Экспорт пропана упал на -0.06 до 0.067 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 38.7 тыс. контрактов. Покупатели и продавцы уходили с рынка, но покупатели делали это активнее. Преимущество быков значительно сократилось.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 20 ноября. Продолжим ждать спуск к 76.00. Брать по текущим уровням не будем.

Сценарий падения: вне рынка. Пока не станет ясно что там будет с Сектором Газа, лучше не шортить.

Рекомендации для нефти марки WTI:

Покупка: при подходе к 76.00. Стоп: 73.70. Цель: 83.00. Кто в позиции от 83.50, держите стоп на 81.00. Цель: 91.00.

Продажа: нет.

Поддержка – 80.21. Сопротивление – 92.49.

Gas-Oil. ICE

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 10 ноября. По текущим ценам не покупаем. Ждем откат.

Сценарий падения: в шорт не входим из-за крайне неопределенной ситуации.

Рекомендации по Gasoil:

Покупка: при подходе к 700.00. Стоп: 670.00. Цель: 830.00.

Продажа: нет.

Поддержка – 797.00. Сопротивление – 1038.75.

Natural Gas. CME Group

Сценарий роста: перешли на ноябрьский фьючерс, дата экспирации 27 октября. Продолжаем держать лонг. Если Катар прервет поставки газа в Европу, цены уйдут в небо.

Сценарий падения: не продаем. Смотрим. Не исключено, что мы поднимемся выше 4.000.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, перенесите стоп на 2.840. Цель: 6.000 (пересмотрена).

Продажа: нет.

Поддержка – 3.087. Сопротивление – 3.483.

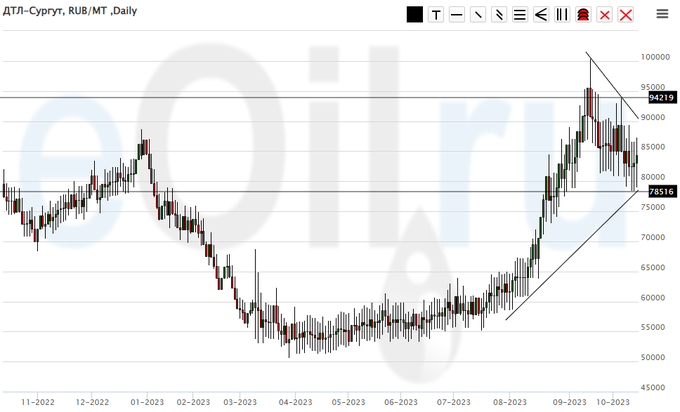

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: без изменений. Ждем падения цен до 70000. Там можно будет купить.

Сценарий падения: будем сидеть в продаже, но стоп пододвинем.

Рекомендации по рынку дизеля:

Покупка: думать при подходе к 70000.

Продажа: нет. Кто в позиции от 85000, перенесите стоп на 91000. Цель: 71000.

Поддержка – 78516. Сопротивление – 94219.

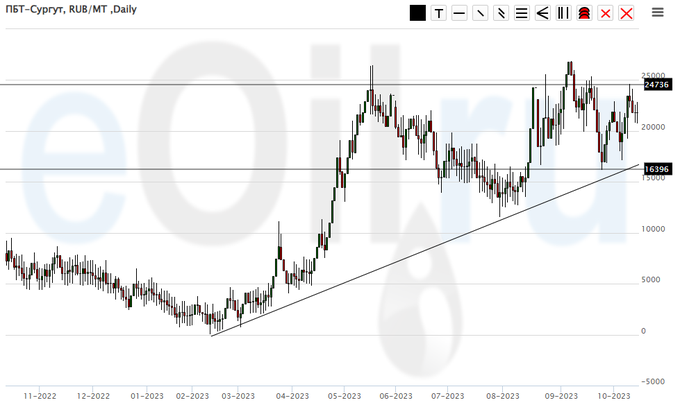

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: пока вне рынка. Продолжаем рассчитывать на падение цен.

Сценарий падения: воздержимся от новых попыток войти в шорт. Вне рынка.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет.

Поддержка – 16396. Сопротивление – 24736.

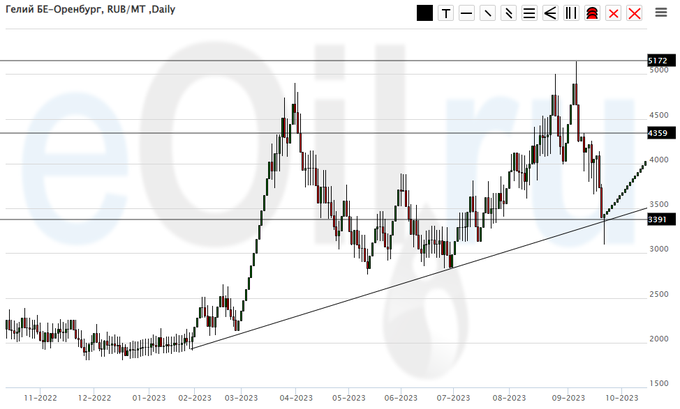

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: ничего нового. Воздерживаемся от комментариев по данному рынку. Должна появится ликвидность. Видим, что предложений по текущим ценам нет.

Сценарий падения: продолжаем оставаться вне рынка.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 3391. Сопротивление – 4359.

Gold. CME Group

Сценарий роста: резко. Будем держать лонг. Закрытие свечи явно бычье.

Сценарий падения: не зря мы сбежали неделю назад. Не продаем. Мир очень быстро сходит с ума.

Рекомендации по рынку золота:

Покупка: нет. Кто в позиции от 1840, перенесите стоп на 1830. Цель: 2400.

Продажа: нет.

Поддержка – 1883. Сопротивление – 1932.

EUR/USD

Сценарий роста: не прошли мы выше 1.0650, поэтому наш лонг не открылся. Не покупаем.

Сценарий падения: будем держать шорт от 1.0600. Доллар укрепляется на фоне конфликта на Ближнем Востоке. Отметим, что всё может быстро перевернуться в обратную сторону.

Рекомендации по паре евро/доллар:

Покупка: в случае роста выше 1.0650. Стоп: 1.0530. Цель: 1.2000. Или при касании 1.0220. Стоп: 1.0120. Цель: 1.2000?!

Продажа: нет. Кто в позиции от 1.0600, перенесите стоп на 1.0610. Цель: 1.0220.

Поддержка – 1.0449. Сопротивление – 1.0636.

USD/RUB

Сценарий роста: указ президента о продаже валютной выручки перевернул всё с ног на голову. Вне рынка.

Сценарий падения: идеальная продажа будет при подъеме к 98.00. Вот этого отката и подождем. Продажи с текущих уровней лучше отрабатывать на часовых интервалах.

Рекомендации по паре доллар/рубль:

Покупка: нет.

Продажа: при подъеме к 98.50. Стоп: 101.20. Цель: 90.00. Считайте риски.

Поддержка – 95.25. Сопротивление – 100.75.

RTSI. MOEX

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 21 декабря. Укрепившийся рубль помог индексу РТС. Хороших уровней для входа в лонг нет. Вне рынка.

Сценарий падения: вниз не пошли. Берем паузу на неделю.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет.

Поддержка – 101240. Сопротивление – 104970.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

USDA. Кормовые культуры: мировые рынки и торговля на 12 октября 2023

Ваш комментарий

|

|

|