Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 10 августа 2018

13 August 2018, 23:08

-

Перспективы импорта сои и шрота масличных повышены из-за неблагоприятной погоды в ЕС

Прогноз производства масличных культур в 2018/19 году для Европейского союза значительно сократился со времени первых прогнозов USDA, опубликованных в мае. Несмотря на то, что перспективы для подсолнечника улучшились, уменьшение урожайности рапса сокращает производство ниже уровня прошлого года. Кроме того, в этом месяце снова снижены прогнозы урожая пшеницы и кормового зерна, что приводит к ожидаемому снижению кормового потребления.

Сокращение запасов рапса и кормового зерна может быть компенсировано увеличением импорта рапса и кукурузы; снижение доступности кормовой пшеницы может быть частично компенсировано импортом соевых бобов и шрота масличных. По этой причине прогнозы импорта сои и соевого шрота на 2018/19 год увеличены до 15,8 и 18,5 млн. тонн соответственно. Кроме того, прогнозы импорта рапсового и подсолнечного шрота были скорректированы в сторону повышения, вслед за улучшением перспектив производства для обеих культур в Украине.

Рисунок 1. Импорт масличных в ЕС (соевые бобы, соевый шрот, рапсовый и масличный шрот).

Рисунок 2. Импорт соевых бобов в ЕС (Бразилия, США, другие страны).

Между тем, прогноз импорта сои в 2017/18 году в ЕС остается неизменным на уровне 14,1 млн. тонн. Более низкие по сравнению с Бразилией цены на соевые бобы в США, которые являются результатом введенных Китаем импортных пошлин, способствовали резкому увеличению импорта в ЕС из США. В то время как Китай заменяет соевые бобы США, максимизируя поставки из Бразилии, остальная часть мира пользуется выгодными по цене поставками из США и возросшей в связи с этим прибыльностью переработки. Недавний переход на поставки из США, вероятно, будет продолжаться до тех пор, пока рентабельность переработки остается привлекательной. Однако важно отметить, что Европейский Союз является развитым рынком с ограниченными возможностями расширения. Согласно отраслевым данным, переработчики масличных культур работают на уровне или близки к полной загрузке, что ограничивает рост импорта сои.

Рисунок 3. Накопленный экспорт соевых бобов из США в ЕС.

Прогноз потребления сои в Китае в 2018/19 году снова сокращен; импорт и переработка в 2017/18 году снижены.

В соответствии с сокращением объемов переработки в этом году, переработка сои в 2018/19 году снижена на 1,5 млн. тонн до 95,0 млн. USDA прогнозирует, что потребление шрота масличных культур в Китае составит 92,3 млн. тонн, что означает замедление роста годового потребления до 3,2 процента. Это ниже показателя прошлого месяца, составлявшего 3,8 процента.

Переработка 2017/18:

Большие объемы свинины, которые оказывают давление на цены, а также более высокие цены на импорт сои, которые снижают маржу, значительно замедлили переработку сои. В результате, Министерство сельского хозяйства США еще больше снизило объем переработки сои в 2017 году в Китае до 91,0 млн. тонн. Снижение производства шрота частично компенсируется увеличением импорта рыбной муки и подсолнечного шрота. Согласно прогнозу, в 2017/18 году Китай употребит 89,5 млн. тонн шрота масличных культур, что на 4,0 процента больше, чем в прошлом году. Это ниже прогноза прошлого месяца, равного 4,6 процента годового роста.

Импорт 2017/18:

В период с октября 2017 года по июль 2018 года Китай импортировал почти 77,0 млн. тонн соевых бобов, почти повторив показатель прошлого маркетингового года. На основе имеющейся информации о продажах на текущую дату, Министерство сельского хозяйства США сокращает импорт сои в 2017/18 году в Китай на 1,0 млн. тонн до 96,0 млн. Несмотря на то, что в последние месяцы поступления сои были ниже ожиданий, отчасти из-за перегруженности портов, Министерство сельского хозяйства США все еще ожидает высоких показателей импорта в августе и сентябре, в основном бразильского происхождения.

Обзор рынка

2018/19

В этом месяце прогноз мирового производства масличных культур повышен до 603,0 млн. тонн. Производство сои повышено до 367,1 млн. тонн на росте в Соединенных Штатах. Прогноз урожая рапса в этом месяце снижен, поскольку сокращения для Европейского Союза превышают увеличения для России и Украины. Прогноз производства подсолнечника в этом месяце значительно повышен на росте показателей в Украине, России, Европейском союзе, Молдове, Сербии и Турции. Глобальный импорт сои повышен за счет прогнозируемого увеличения для Европейского союза. Прогноз экспорта сои повышен на увеличении для Соединенных Штатов и Сербии. Прогноз мировых запасов в этом месяце значительно повышен на увеличении запасов в США, Аргентине и Китае, которое более чем компенсирует сокращение для Бразилии. Прогноз среднесезонной цены на соевые бобы в США снижен на 0,35 доллара США до 8,90 доллара за бушель.

2017/18

Мировое производство масличных культур в этом месяце немного снижено до 573,4 млн. тонн после снижения оценки производства пальмового ядра в Малайзии. Глобальный импорт сои в этом месяце снижен на уменьшении поставок в Китай. Экспорт повышен на увеличении в США и Бразилии. В этом месяце глобальные конечные запасы соевых бобов снижены, поскольку сокращения для США и Бразилии превзошли рост в Аргентине. Среднесезонная цена в США не изменилась и составила 9,35 доллара за бушель.

Экспортные цены на соевые бобы и соевый шрот

Экспортные цены на соевые бобы в США в июле, FOB Gulf, составили в среднем 335 долл. США за тонну, что на 29 долл. США меньше, чем в июне. Для сравнения, FOB Brazil Paranagua в среднем составляла 393 долл. / т, что на 7 долл. США больше, чем в прошлом месяце. FOB Argentina Up River в среднем составляла $ 380 / т, что на 2 доллара меньше, чем в прошлом месяце. Цены в США продолжали падать в начале июля в ожидании введения Китаем 25-процентной тарифной пошлины на соевые бобы из США и в условиях неопределенности относительно ее влияния на торговлю. Цены FOB на соевые бобы в США достигли минимума 13 июля и с тех пор росли, чему способствовали увеличение экспорта и внутренней переработки по сравнению с прошлым годом.

Рисунок 4. Экспортные цены на соевые бобы.

Экспортные цены на соевый шрот в США в июле, FOB Gulf, составили в среднем 390 долл. / т, что на 17 долл. США меньше, чем в июне. FOB Brazil Paranagua в среднем составляла 376 долларов США за тонну, что на 14 долларов меньше, чем в прошлом месяце. FOB Argentina Up River в среднем составляла $ 376 за тонну, т.е. на 9 долларов меньше.

Рисунок 5. Экспортные цены на соевый шрот.

Экспортные продажи

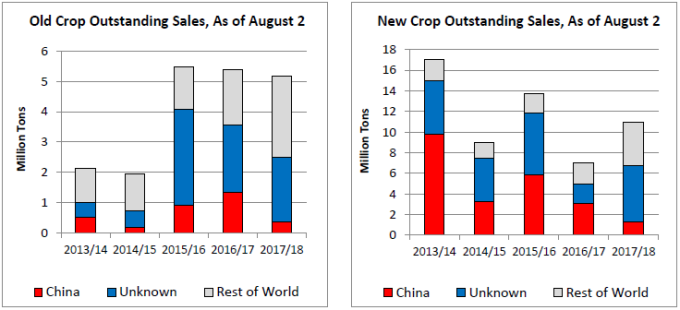

За неделю, закончившуюся 2 августа, обязательства США по экспорту сои (продажи с отсрочкой плюс накопленный экспорт) в Китай составили 27,9 млн. тонн по сравнению с 36,3 млн. годом ранее. Суммарные обязательства перед миром составили 58,6 млн. тонн против 60,7 млн. за аналогичный период прошлого года.

Изменения прогноза на 2018/19 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| США | Соевые бобы | Экспорт | 55 520 | 56 064 | 544 | Увеличение перспектив урожая соевых бобов и конкурентные экспортные цены |

| Соевый шрот | Экспорт | 11 884 | 12 111 | 227 | ||

| Аргентина | Соевое масло | Экспорт | 5 325 | 5 100 | -225 | Ожидаемое уменьшение объемов переработки и производства до урожая 2019 |

| Канада | Рапсовый шрот | Экспорт | 4 850 | 4 750 | -100 | Сильный внутренний спрос ограничивает экспорт |

| Китай | Рыбная мука | Импорт | 1 000 | 1 100 | 100 | Рост спроса на протеин при сокращении переработки сои |

| Рапсовое масло | Импорт | 900 | 1 000 | 100 | Усиление спроса на масло при сокращении переработки сои | |

| Подсолнечное масло | Импорт | 700 | 800 | 100 | Усиление спроса на масло при сокращении переработки сои | |

| Европейский Союз | Соевый шрот | Импорт | 18 300 | 18 500 | 200 | Снижение объемов внутренней переработки рапса и рост экспортного предложения подсолнечного масла в Украине |

| Подсолнечный шрот | Импорт | 3 500 | 3 800 | 300 | ||

| Подсолнечное масло | Импорт | 1 500 | 1 650 | 150 | ||

| Рапс | Импорт | 4 200 | 4 400 | 200 | Снижение прогноза внутреннего производства рапса и увеличение экспортного предложения в Украине | |

| Соевые бобы | Импорт | 15 300 | 15 800 | 500 | Снижение прогноза внутреннего производства кормового зерна | |

| Индия | Соевое масло | Импорт | 3 600 | 3 400 | -200 | Уменьшение поставок из Аргентины |

| Подсолнечное масло | Импорт | 1 800 | 2 000 | 200 | Компенсация снижения импорта соевого масла | |

| Малайзия | Пальмовое масло | Экспорт | 17 700 | 17 900 | 200 | Поддержание годового прироста |

| Россия | Рапсовый шрот | Экспорт | 150 | 200 | 100 | Увеличение перспектив производства и переработки масличных |

| Подсолнечный шрот | Экспорт | 1 100 | 1 200 | 100 | ||

| Подсолнечное масло | Экспорт | 2 000 | 2 100 | 100 | ||

| Сербия | Соевые бобы | Экспорт | 50 | 150 | 100 | Увеличение перспектив производства сои |

| Турция | Подсолнечник | Импорт | 600 | 500 | -100 | Более крупные объемы внутреннего производства подсолнечника |

| Украина | Подсолнечный шрот | Экспорт | 4 350 | 4 600 | 250 | Увеличение перспектив производства и переработки масличных |

| Подсолнечное масло | Экспорт | 5 150 | 5 500 | 350 | ||

| Рапс | Экспорт | 2 050 | 2 450 | 400 |

Изменения прогноза на 2017/18 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| США | Соевый шрот | Экспорт | 12 247 | 12 791 | 544 | Быстрые темпы торговли |

| Соевые бобы | Экспорт | 56 744 | 57 425 | 681 | ||

| Аргентина | Соевые бобы | Импорт | 3 750 | 3 900 | 150 | Высокие темпы импорта |

| Соевое масло | Экспорт | 4 675 | 3 850 | -825 | Снижение темпов экспорта и сокращение производства | |

| Соевый шрот | Экспорт | 27 650 | 26 200 | -1 450 | Сохраняющиеся медленные темпы экспорта и переработки | |

| Бразилия | Соевый шрот | Экспорт | 15 700 | 16 350 | 650 | Высокие темпы торговли |

| Соевое масло | Экспорт | 1 425 | 1 525 | 100 | Высокие темпы торговли | |

| Соевые бобы | Экспорт | 74 650 | 75 500 | 850 | Рекордный экспорт в июле | |

| Канада | Рапсовый шрот | Экспорт | 4 800 | 4 550 | -250 | Замедление темпов экспорта |

| Китай | Рыбная мука | Импорт | 1 000 | 1 200 | 200 | Темпы торговли |

| Рапсовое масло | Импорт | 900 | 1 000 | 100 | Темпы торговли | |

| Соевые бобы | Импорт | 97 000 | 96 000 | -1 000 | Крупные запасы в порту, сокращение переработки замедляют импорт | |

| Египет | Соевый шрот | Импорт | 900 | 700 | -200 | Увеличение объемов переработки снижает необходимость в импорте шрота |

| Индия | Пальмовое масло | Импорт | 10 600 | 10 700 | 100 | Компенсация сокращения импорта соевого масла |

| Соевое масло | Импорт | 3 300 | 3 100 | -200 | Низкие темпы импорта из Аргентины | |

| Подсолнечное масло | Импорт | 2 100 | 2 200 | 100 | Компенсация сокращения импорта соевого масла | |

| Малайзия | Пальмовое масло | Экспорт | 17 250 | 17 450 | 200 | Увеличение темпов торговли |

| Перу | Рыбная мука | Экспорт | 810 | 1 000 | 190 | Высокие темпы торговли |

| Украина | Подсолнечный шрот | Экспорт | 4 650 | 4 550 | -100 | Медленные темпы торговли |

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 10 августа 2018

Фуражные зерновые: мировые рынки и торговля. Отчет USDA. Дата выхода 10 августа 2018 года

Ваш комментарий

|

|

|