USDA. Масличные культуры: мировые рынки и торговля на 12 июля 2022

13 July 2022, 21:40

-

Импорт сои в Китай снизился из-за ослабления спроса

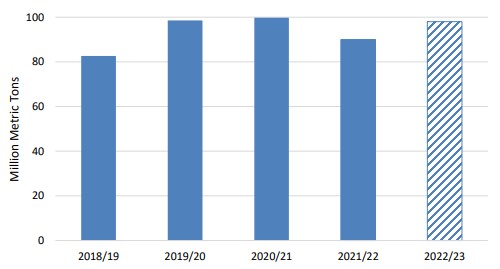

Импорт и потребление масличных культур и растительных масел в Китае в последние месяцы не оправдали ожиданий, и по этой причине импорт сои в 2021/22 году был снижен на 2,0 млн. тонн до 90,0

миллионов. На данный момент импорт сои в октябре-мае составил почти 61,0 млн тонн, что на 5 процентов меньше по сравнению с аналогичным периодом прошлого года. Кроме того, данные по торговле основных экспортеров указывают на дальнейшее снижение поставок в октябре-июле почти до 76,0 млн. тонн, что на 7,5 млн. тонн (9 процентов) ниже, чем в прошлом году.

Рисунок 1. Импорт сои в Китай

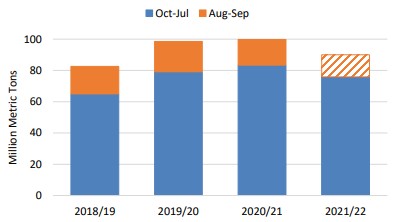

Ограничения, связанные с COVID в Китае, замедление экономического роста и повышение мировых цен на сырьевые товары, ослабили спрос Китая на переработку масличных культур, белковую муку и потребление растительного масла. По этим причинам прогноз производства сои в этом месяце был снижен на 2,0 млн тонн до 87,0 млн в соответствии с дальнейшим снижением потребления белковой муки и пищевого растительного масла в 2021/22 год.

Аналогичным образом, импорт сои в 2022/23 году был снижен на 1,0 млн тонн до 98,0 млн тонн на фоне слабых покупок на сегодняшний день и предположение о том, что восстановление спроса на белковые блюда и растительные масла будет более сдержанным.

Рисунок 2. Импорт сои в Китай

Торговля пальмовым маслом сокращается, а цены остаются нестабильными на фоне изменения индонезийской политики

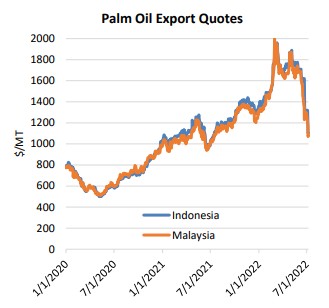

Рисунок 3. Котировки экспорта пальмового масла

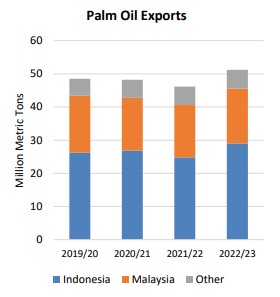

Рисунок 4. Экспорт пальмового масла

Политика Индонезии в отношении пальмового масла оказала глубокое влияние на мировой рынок в этом году, повлияв на доступность и цены. Недавнее резкое снижение цен на пальмовое масло, с которым столкнулись страны-импортеры, отражает отмену запрета на экспорт и реализацию программы ускорения экспорта. С уменьшением обязательств на внутреннем рынке и снижением совокупных экспортных налогов и сборов, страна делает больше пальмового масла доступным для мирового рынка, в результате чего цены упали до самого низкого уровня за год.

В прошлом году рынок растительных масел был напряженным по нескольким причинам – плохой урожай рапса в Канаде, увеличение внутреннего потребления соевого масла в Соединенных Штатах и война на Украине почти остановили поставки подсолнечного масла из исторически крупнейшего экспортера. При меньшей доступности растительного масла некоторые импортеры переключились на пальмовое масло, что привело к росту цен. Цены на пальмовое масло уже росли из-за нехватки рабочей силы в Малайзии и активного использования биотоплива как в Малайзии, так и в Индонезии.

Введенный Индонезией в апреле запрет на экспорт пальмового масла усугубил эти проблемы, поскольку на его долю приходится более половины мирового экспорта. Это объявление заставило импортеров бороться за поставки, а внутренний рынок — за достаточное количество хранилищ, что привело к резкому падению внутренних цен на пальмовое масло. В ответ на это, в мае правительство Индонезии заменило запрет на экспорт обязательством для внутреннего рынка, разрешив экспорт при условии, что экспортеры сначала поставят продукцию на внутренний рынок. В июне правительство разработало программу по ускорению экспорта для сокращения запасов и еще раз стимулирования торговли. Однако увеличение обязательной доли пальмового масла в биодизельной смеси с 30% до 35% в июле может привести к сокращению объема, доступного для экспорта.

Высокие цены на протяжении большей части 2021/22 года (октябрь/сентябрь) привели к сокращению

торговли растительным маслом, причем пальмовое масло пострадало больше всего по объему. Наибольшее сокращение импорта произошло из Китая, где импорт овощей в целом сократился вдвое. Спрос на пальмовое масло снизился, а экспорт прогнозируется на самом низком уровне с 2015/16 года, поскольку импортеры полагаются на внутренние поставки и сокращают свои запасы. Даже с учетом недавнего падения цен ожидается, что мировая торговля пальмовым маслом восстановится не ранее 2022/23 года, поскольку некоторые покупатели ждут, на сколько низко упадет цена, прежде чем вернуться на рынок.

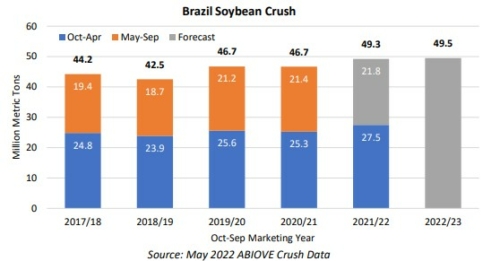

Рекордный урожай бразильской сои и высокий экспорт продукции

Рисунок 5. Урожай бразильской сои

В этом месяце объем производства бразильской сои в 2021/22 году вырос на 750 000 тонн до рекордных 49,3 млн. За первые 7 месяцев года (на основе октября/сентября) Бразилия собрала рекордные 27,5 млн. тонн соевых бобов. Это соответствует увеличению урожая на 9 процентов по сравнению с аналогичным периодом прошлого года, несмотря на то, что урожай на 10 процентов меньше, чем в предыдущем году. Производство бразильской сои продолжает опережать прошлогодний рекорд несмотря на значительные препятствия из-за меньшего урожая, более высоких цен на сою и более низкого, чем ожидалось, уровня производства биодизельной смеси в 2022 году. Вместо этого рекордно высокие цены на нефть и повышение цен на продовольствие привели к тому, что рентабельность бразильского рынка достигла рекордно высокого уровня, что способствовало устойчивому росту. Кроме того, замедление спроса на импорт сои, главным образом из Китая, куда Бразилия обычно поставляет около двух третей импорта бобовых, привело к

снижению конкуренции за соевые бобы.

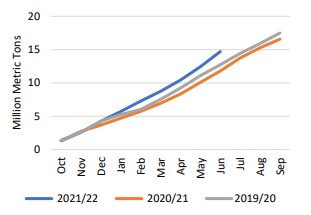

Рисунок 6. Экспорт бразильского соевого шрота

Четвертый месяц подряд прогнозы экспорта соевого шрота и соевого масла в Бразилию повышаются. В этом месяце экспорт соевого шрота вырос на 500 000 тонн до 18,5 млн, а экспорт соевого масла — на 100 000 тонн до 2,1 млн. Экспорт продукции был увеличен за счет увеличения экспортных поставок по более высоким ценам, а также за счет снижения конкуренции со стороны других экспортеров. Что касается шрота, то экспорт Бразилии в Европейский союз, Вьетнам, Индонезию, Бангладеш и Японию вырос в общей сложности на 2,6 млн. тонн за первые 9 месяцев года (Октябрь-июнь). Высокие цены на соевый шрот в США и Индии побудили основные страны-импортеры перейти на более дешевый бразильский соевый шрот. Кроме того, экспорт бразильского шрота в Японию вырос из-за снижения экспортных поставок из Китая в этом году.

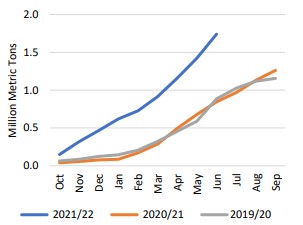

Рисунок 7. Экспорт бразильского соевого масла

Нефть, рекордно высокие цены на пальмовое масло, ограничительная торговая политика Индонезии и конфликт на Украине привели к тому, что крупные импортеры растительного масла, в том числе

Индия, решили перейти с пальмового и подсолнечного масла на соевое масло. Кроме того, Бразилия извлекла выгоду из снижения конкуренции со стороны Аргентины и повышения премий на американское соевое масло. Экспорт соевого масла из Аргентины сократился более чем на 25 процентов за первые 8 месяцев года (октябрь-май) из-за повышения экспортных пошлин и субсидий для борьбы с внутренней

инфляцией. Кроме того, Аргентина, вероятно, будет настаивать на сокращении экспортных поставок. Недавно правительство объявило о временном повышении цен на биодизельную смесь, чтобы бороться

с нехваткой дизельного топлива. В Соединенных Штатах быстрое расширение производства биодизельного топлива в США привело к скачку внутреннего потребления и высокой наценке на американское соевое масло. Это позволило Бразилии покрыть львиную долю растущего мирового спроса на соевое масло и компенсировать снижение экспорта Аргентины.

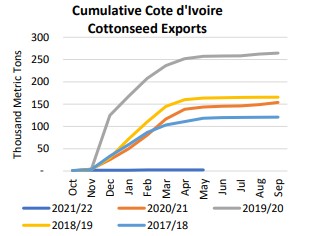

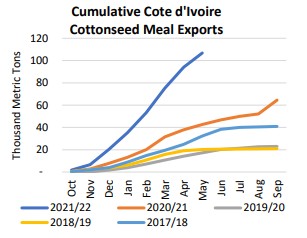

Экспорт семян хлопка и шрота резко вырос в Кот-д’Ивуаре в 2021/22

Рисунок 8. Экспорт семян хлопчатника

Рисунок 9. Экспорт хлопкового шрота

За последние 3 года Кот-д’Ивуар стал пятым по величине производителем семян хлопчатника в Африке,

выращивая в среднем 273 000 тонн в год. В обычный год большая часть продукции экспортируется в соседние страны, включая Мали и Буркина-Фасо, и только около четверти или трети урожая измельчается внутри страны. Тем не менее, за первые 8 месяцев 2021/22 года Кот-д’Ивуар экспортировал менее 3000 тонн, что значительно ниже среднего за предыдущие 3 года общего объема экспорта за май, который составлял чуть менее 190 000 тонн. И наоборот, производство хлопковых семян выросло более чем на 250 процентов в годовом исчислении. Аналогичным образом, увеличение производства хлопкового шрота привело к увеличению экспорта. В то время как экспорт хлопкового шрота по-прежнему идет в Мали и Буркина-Фасо, большая его часть поставляется в Сенегал и Мавританию. Экспорт хлопкового масла из Кот-д’Ивуара также вырос, но на его долю приходится небольшой процент производства. Вместо этого хлопковое масло, вероятно, используется в пищу, чтобы компенсировать высокие цены на растительное масло и сокращение потребления пальмового масла из-за рекордных темпов экспорта.

ПРОГНОЗ НА 2022/23 ГОД

Мировое производство масличных культур в 2022/23 году, по прогнозам, сократится до 643 млн тонн из-за снижения производства сои в США. Торговля масличными немного снизилась из-за снижения экспорта сои из США, что частично компенсируется увеличением экспорта сои из Бразилии. Производство подсолнечника незначительно выросло на фоне увеличения объемов переработки подсолнечника в России и ЕС. Мировые конечные запасы снижаются из-за снижения запасов сои в США и Китае, а также подсолнечника в Украине, что частично компенсируется ростом запасов сои в Аргентине.

Мировое производство белковой муки незначительно выросло в соответствии с ростом производства. Экспорт шрота и внутреннее потребление незначительно выросло, главным образом, за счет увеличения объемов торговли и потребления семян подсолнечника. Конечные запасы шрота снизились на 1 процент из-за меньшего количества подсолнечного шрота. Мировое производство растительного масла незначительно выросло в соответствии с прогнозом. Торговля незначительно сократилась из-за снижения экспорта пальмового масла из Малайзии. Внутреннее потребление в целом мало изменилось, поскольку более высокое потребление подсолнечного масла в ЕС компенсируется более низким потреблением пальмового масла в ЕС и странах Африки к югу от Сахары. Конечные запасы выросли более чем на 1 процент благодаря росту цен на подсолнечное и соевое масло. Прогнозируемая средняя сезонная цена в США на соевые бобы снизилась на 30 центов до 14,40 доллара за бушель.

ПРОГНОЗ НА 2021/22 ГОД

Мировое производство масличных культур в 2021/22 году незначительно вырастет и составит 600 миллионов тонн, поскольку более высокие показатели по производству рапса в Китае и посевы сои в Аргентине частично компенсируются снижением мирового производства хлопчатника. Торговля масличными культурами практически не изменилась, поскольку снижение экспорта сои из Южной Америки в основном компенсируется ростом мировой торговли подсолнечником и рапсом. Измельчение в целом мало изменилось, так как более низкая переработка сои в Китае в основном компенсируется более высокой переработкой сои в Южной Америке и китайского рапса. Конечные запасы выросли более чем на 2 процента за счет увеличения производства сои в Южной Америке и рапса в ЕС.

Мировое производство белковой муки в целом практически не изменилось в соответствии с компенсирующими изменениями в измельчении. Мировая торговля шротом незначительно выросла из-за увеличения экспорта семян подсолнечника из России. Потребление шрота немного снизилось из-за снижения потребления соевого шрота в Китае. Мировые конечные запасы незначительно выросли из-за

увеличения запасов соевого шрота, что частично компенсируется снижением запасов подсолнечного шрота. Мировое производство растительного масла несколько снизилось из-за снижения производства пальмового масла в Малайзии. Мировая торговля растительным маслом почти без изменений в этом месяце, так как снижение экспорта соевого масла из Аргентины и пальмового масла из Малайзии в основном компенсируется ростом торговли подсолнечным маслом. Мировое потребление растительного масла незначительно снизилось из-за снижения потребления пальмового масла в пищевых продуктах, в то время как конечные запасы немного выросли из-за увеличения поставок рапса в ЕС. Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США не изменилась и составляет 13,35 доллара за бушель.

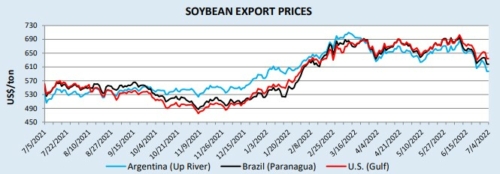

Экспортные цены

Экспортные цены на сою в июне 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в июне | $ 670 за тонну | $ 648 за тонну | $ 661 за тонну |

| Изменение по сравнению с маем | + $ 3 за тонну | $ 0 за тонну | — $ 4 за тонну |

Среднемесячные цены на сою незначительно изменились в июне, при этом цена в США немного выросла, а цена в Бразилии снизилась, и никаких изменений в аргентинской цене. Однако после пика в первой половине месяца цены снизились, особенно в последние дни месяца и в начале июля. Это приводит к тому, что цены на начало июля примерно на 50 долларов за тонну ниже уровня середины июня, при этом цены в США остаются выше южноамериканских. Это снижение отражает недавние потери в кукурузе, пшенице и других сырьевых товарах.

Рисунок 10. Экспортные цены на сою

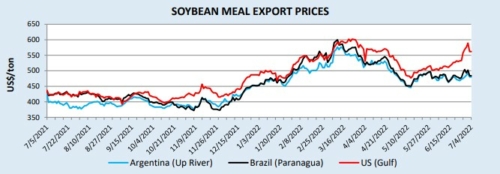

Экспортные цены на соевый шрот в июне 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в июне | $ 527 за тонну | $ 476 за тонну | $ 483 за тонну |

| Изменение по сравнению с маем | + $ 27 за тонну | + $ 3 за тонну | + $ 7 за тонну |

Среднемесячные цены на соевый шрот выросли в июне при увеличении премий на соевый шрот в США по сравнению с Южной Америкой. Высокий внутренний спрос на соевый шрот в США, вероятно, является причиной роста премий по отношению к Южной Америке, в настоящее время около 70 долларов за тонну. Это больше, чем в среднем 25 долларов за тонну в начале июня. Снижение цен на соевое масло оказывает давление на цены на шрот, чтобы компенсировать разницу и сохранить рентабельность переработки.

Рисунок 11. Экспортные цены на соевый шрот

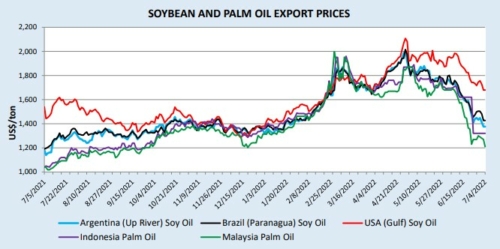

Экспортные цены на соевое и пальмовое масло в июне 2022 г.

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия

Пальмовое масло |

Малайзия

Пальмовое масло |

|

| Средняя цена в июне | $ 1 850 за тонну | $ 1 596 за тонну | $ 1 621 за тонну | $ 1 565 за тонну | $ 1 479 за тонну |

| Изменение по сравнению с маем | — $ 93 за тонну | — $ 214 за тонну | — $ 182 за тонну | — $ 206 за тонну | — $ 247 за тонну |

Цены на растительное масло резко упали в июне, чему способствовал слабый спрос из-за высоких цен. Увеличение экспортных поставок пальмового масла в Индонезию также способствовало падению цен на растительное масло. Цены на растительное масло в начале июля продолжили падение: пальмовое масло подешевело примерно на треть по сравнению с началом июня, а южноамериканское соевое масло

подешевело почти на 20 процентов. Скидка на пальмовое масло по сравнению с соевым еще больше увеличилась в начале июля. Цены на соевое масло в США также снизились в июне, но более медленными темпами по сравнению с южноамериканским, поскольку внутренние поставки растительного масла остаются ограниченными, а спрос на биодизельное сырье продолжает оказывать поддержку.

Рисунок 12. Экспортные цены на соевое и пальмовое масло

Изменения прогноза для 2022/23 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Бразилия | Соевый шрот | Экспорт | 17 700 | 18 100 | 400 | Более высокая давка |

| Бразилия | Соевые бобы | Экспорт | 88 500 | 89 000 | 500 | Большие экспортные поставки при более высоких перевозках |

| Канада | Соевые бобы | Экспорт | 4 450 | 4 300 | -150 | Меньший урожай |

| Китай | Соевые бобы | Импорт | 99 000 | 98 000 | -1 000 | Более медленное восстановление спроса из-за медленного импорта в 2021/22 годах |

| Европейский Союз | Пальмовое масло | Импорт | 6 200 | 6 000 | -200 | Снижение спроса на лауриновые кислоты из-за роста производства подсолнечного масла |

| Индия | Соевый шрот | Экспорт | 1 900 | 1 600 | -300 | Снижение конкурентоспособности |

| Малайзия | Пальмовое масло | Экспорт | 16 720 | 16 500 | -220 | Снижение спроса со стороны ЕС |

| Россия | Подсолнечный шрот | Экспорт | 1 700 | 2 000 | 300 | Большие экспортные поставки и более высокая производительность |

| Южная Африка | Соевый шрот | Импорт | 450 | 300 | -150 | Замедление роста потребления при высоких ценах |

| Соединенные Штаты | Соевый шрот | Экспорт | 13 063 | 12 701 | -362 | Меньшие экспортные поставки при меньшем производстве |

| Соединенные Штаты | Соевые бобы | Экспорт | 59 874 | 58 105 | -1 769 |

Изменения прогноза для 2021/22 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевое масло | Экспорт | 5 530 | 5 350 | -180 | Медленный темп экспорта |

| Аргентина | Соевые бобы | Экспорт | 2 750 | 2 250 | -500 | Высокие темпы импорта |

| Аргентина | Соевые бобы | Импорт | 2 400 | 2 900 | 500 | Спрос со стороны ЕС |

| Австралия | Рапс | Экспорт | 4 800 | 5 000 | 200 | Высокая производительность и высокие темпы экспорта |

| Бразилия | Соевый шрот | Экспорт | 18 000 | 18 500 | 500 | Медленные темпы экспорта |

| Бразилия | Соевые бобы | Экспорт | 82 250 | 81 000 | -1 250 | Медленный темп экспорта |

| Китай | Подсолнечное масло | Импорт | 1 000 | 800 | -200 | Темпы торговли на сегодняшний день |

| Китай | Соевые бобы | Импорт | 92 000 | 90 000 | -2 000 | Темпы торговли и более слабый спрос на переработку |

| Европейский Союз | Рапсовое масло | Экспорт | 500 | 321 | -179 | Торговые данные |

| Европейский Союз | Подсолнечник | Экспорт | 575 | 375 | -1200 | Темпы торговли на сегодняшний день |

| Европейский Союз | Шрот подсолнечника | Импорт | 2 325 | 2 555 | 230 | Темпы торговли на сегодняшний день |

| Европейский Союз | Подсолнечное масло | Импорт | 1 600 | 1 900 | 300 | Темпы торговли на сегодняшний день |

| Европейский Союз | Рапс | Импорт | 5 000 | 5 519 | 519 | Торговые данные |

| Европейский Союз | Подсолнечник | Импорт | 1 100 | 1 700 | 600 | Темпы торговли на сегодняшний день, в основном из Украины |

| Индия | Соевый шрот | Экспорт | 2 100 | 1 400 | -700 | Неконкурентоспособная цена |

| Индия | Пальмовое масло | Импорт | 7 800 | 8 300 | 500 | Более низкие цены |

| Индия | Подсолнечное масло | Импорт | 1 900 | 1 500 | -400 | Сокращение закупок из Черное море |

| Иран | Соевый шрот | Импорт | 1 750 | 1 500 | -250 | Темпы торговли на сегодняшний день |

| Иран | Соевые бобы | Импорт | 1 825 | 2 025 | 200 | Темпы торговли на сегодняшний день |

| Казахстан | Подсолнечник | Импорт | 120 | 270 | 150 | Темпы торговли на сегодняшний день |

| Малайзия | Пальмовое масло | Экспорт | 16 120 | 15 800 | -320 | Снижение производительности |

| Мексика | Соевые бобы | Импорт | 6 200 | 6 000 | -200 | Медленные темпы импорта |

| Нигерия | Пальмовое масло | Импорт | 450 | 300 | -150 | Медленные темпы импорта |

| Россия | Шрот подсолнечника | Экспорт | 1 750 | 2 050 | 300 | Темпы торговли импортеров |

| Южная Африка | Соевый шрот | Импорт | 480 | 300 | -180 | Медленные темпы импорта |

| Таиланд | Соевый шрот | Импорт | 2 900 | 3 100 | 200 | Темпы торговли на сегодняшний день |

| Таиланд | Соевые бобы | Импорт | 3 900 | 3 600 | -300 | Уменьшенная давка |

| Турция | Соевый шрот | Импорт | 1 050 | 1 250 | 200 | Темпы торговли на сегодняшний день |

| Турция | Подсолнечное масло | Импорт | 1 000 | 1 200 | 200 | Темпы торговли на сегодняшний день |

| Турция | Подсолнечник | Импорт | 800 | 600 | -200 | Темпы торговли на сегодняшний день |

| Украина | Подсолнечник | Экспорт | 1 000 | 1 600 | 600 | Темпы торговли на сегодняшний день, в основном с ЕС |

| Великобритания | Соевый шрот | Импорт | 2 200 | 2 000 | -200 | Темпы торговли на сегодняшний день |

| Великобритания | Соевые бобы | Импорт | 650 | 950 | 300 | |

| Соединенные Штаты | Соевый шрот | Экспорт | 12 701 | 12 428 | -273 | Высокий внутренний спрос |

Предыдущий отчет от 10 июня 2022

Ваш комментарий

|

|

|