Прогноз биржевых цен с 25 по 29 марта 2024

24 March 2024, 17:07

-

Рынок зерновых:

Сегодня шуток не будет. Сегодня стоит просто излагать мысли.

Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Российское сельское хозяйство в этом сезоне пройдет испытание на прочность. Если горючее с еще работающих НПЗ дойдет до аграриев, то работы будут проведены. При этом какой будет ценовая политика в конце сезона, сложно прогнозировать. Стране нужна будет валюта, а за зерно её можно получить. При этом, чем дешевле за рубли купишь на месте у фермера, и чем дороже продашь на FOB за валюту, тем больше выхлоп. Не исключено, что вместо зерновой биржи мы получим монополию и госрегулирование цен на пшеницу внутри страны.

Европа, судя по всему, настроена порезать и гуманитарные связи, обеспечивающие поставку лекарств и компонентов для синтезирования продовольствия (сосисок например. Подсластители там всякие, загустители, кишки и тому подобное). В этот список входят и семена. Своих семян у нас не хватит, что неизбежно приведет к падению объемов урожая если не в этом году, то в следующем. Впрочем, здесь можно попытаться оставить херов и сеньоров без удобрений, но без газа уже оставили Европу, теперь те влюбились в Катар. При попытке оставить без удобрений, еще сильнее влюбятся в Канаду, а семена так и не дадут.

Этот год как-то отсеемся, по следующему большие вопросы.

Читая наши прогнозы, вы могли взять ход вверх по паре евро/доллар от 1.0722 до 1.0810.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Страны ОПЕК на фоне высоких цен на нефть и стремлении импортеров снизить зависимость от поставок извне постепенно теряют влияние. Одно неосторожное слово об избранности того или иного государства (народа) и права на исключительное мнение о том кто и сколько должен добывать, картель немедленно прекратит свое существование, так как коалиция рассыпется из-за стремления каждой отдельно взятой страны сохранить свой сырьевой бизнес, свою клиентуру. Распад произойдет под влиянием тех самых покупателей, которые спят и видят, как они вновь приобретают ценные товары за бусы, или за слово западного человека, верить которому на самом деле нельзя.

Россия в ближайшие пару лет столкнется с падением добычи нефти до 9,5 млн. баррелей в сутки (это видение, проецирование ситуации, а не оценка) с нынешних 11 из-за проблем с обслуживанием буровых установок, из-за того, что западные сервисные компании ушли, и истощением текущих месторождений.

Также торможение добычи будет вызвано тем, что Китай не будет прикладывать никаких усилий, и не будет инвестировать в нефтегазовый сектор России. Это видно уже сейчас по поведению Пекина, который не предоставляет займ Кремлю, а Москва просила об этом в начале марта, если не раньше. Внутренние ресурсы страны при этом будут крайне ограниченными, из-за СВО, а прибыли компаний не будут направляться на капитальные вложения, так как будут попросту изыматься за счет постоянного роста налогов.

Доллар/рубль:

Эльвира Набиуллина оставила ставку на уровне 16%. Для рубля это нейтральный вариант развития событий на данный момент. Для экономики, когда ставки по кредитам уже ушли выше 30%, это равносильно заморозке деловой активности. Еще год бизнес потерпит, дальше будет ухудшение ситуации.

Стоит написать здесь, что попытка держать рубль в районе 90.00 к доллару имеет смысл только в том случае, если это не будет снижать валютные резервы (количество юаней), в противном случае нас будет в будущем ждать резкая девальвация. Банки всегда проигрывают рынку. Впрочем, если импорт значительно снизится, то это может помочь ЦБ в этом году.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 2.6 тыс. контрактов. И покупатели, и продавцы в незначительных объемах заходили на рынок. Медведи сохраняют контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Ничего нового. Ждем рынок на 515.0. Там можно будет купить.

Сценарий падения: по рынку продолжаем смотреть вниз. Цель движения на 516.0 выглядит естественно. Более глубокое погружение сейчас вряд ли состоится. Интересно продать от 565.0.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 516.0. Стоп: 502.0. Цель: 650.0.

Продажа: при подходе к 565.0. Стоп: 575.0. Цель: 515.0.

Поддержка – 514.7. Сопротивление – 568.5.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 8.1 тыс. контрактов. Покупатели и продавцы уходили с рынка. Продавцы делали это несколько активнее. Медведи сохраняют контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Можно держать лонг. Он немного странный, но раз состоялся, то смысла выходить из позиции сейчас нет никакого.

Сценарий падения: не продаем. Есть предпосылки для продолжения роста.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 436.6, держите стоп на 430.0. Цель: 468.0. При подходе к 370.0, добавить на 350.0 агрессивно. Стоп: 320.0. Цель: 500.0.

Продажа: нет.

Поддержка – 431.6. Сопротивление – 445.7.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Рост продолжается. Судя по тому, что перед нами импульс, может состояться рост к 1300.0.

Сценарий падения: пока вне рынка.

Рекомендации для рынка сои:

Покупка: нет. Кто в позиции от 1141.6, перенесите стоп на 1153.0. Цель: 1300.0 (пересмотрена).

Продажа: нет.

Поддержка – 1165.7. Сопротивление – 1235.5.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 58.2 тыс. контрактов. Быки резко нарастили объем позиций. Продавцы бежали. Изменение значительное. Быки усилили преимущество.

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 30 апреля. Имеет смысл держать покупки. Ход в район 93.00 возможен.

Сценарий падения: продажи пока выглядят необоснованными. Нам надо подняться выше, не исключено, что значительно выше, для того чтобы можно было войти в шорт.

Рекомендации для рынка нефти марки Brent:

Покупка: нет. Кто в позиции от 82.68 (с учетом перехода на новый фьючерс), перенесите стоп на 81.90. Цель: 92.82.

Продажа: нет.

Поддержка – 83.37. Сопротивление – 88.20.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 1 единицу и составляет 509 штук.

Коммерческие запасы нефти в США упали на -1.952 до 445.042 млн. баррелей, при прогнозе -0.9 млн. баррелей. Запасы бензина упали на -3.31 до 230.773 млн. баррелей. Запасы дистиллятов выросли на 0.624 до 118.522 млн. баррелей. Запасы в хранилище Кушинг упали на -0.018 до 31.433 млн. баррелей.

Добыча нефти не изменилась и составляет 13.1 млн. баррелей в день. Импорт нефти вырос на 0.787 до 6.278 млн. баррелей в день. Экспорт нефти вырос на 1.734 до 4.881 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.947 до 1.397 млн. баррелей в день. Переработка нефти выросла на 1 до 87.8 процента.

Спрос на бензин упал на -0.235 до 8.809 млн. баррелей в день. Производство бензина упало на -0.263 до 9.648 млн. баррелей в день. Импорт бензина упал на -0.138 до 0.496 млн. баррелей в день. Экспорт бензина вырос на 0.034 до 1.033 млн. баррелей в день.

Спрос на дистилляты вырос на 0.411 до 3.786 млн. баррелей. Производство дистиллятов выросло на 0.128 до 4.69 млн. баррелей. Импорт дистиллятов упал на -0.001 до 0.17 млн. баррелей. Экспорт дистиллятов упал на -0.246 до 0.985 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.061 до 19.742 млн. баррелей. Производство нефтепродуктов упало на -0.455 до 22.075 млн. баррелей. Импорт нефтепродуктов упал на -0.622 до 1.443 млн. баррелей. Экспорт нефтепродуктов вырос на 0.766 до 6.894 млн. баррелей в день.

Спрос на пропан упал на -0.327 до 0.909 млн. баррелей. Производство пропана выросло на 0.042 до 2.625 млн. баррелей. Импорт пропана вырос на 0.015 до 0.129 млн. баррелей. Экспорт пропана вырос на 0.43 до 1.794 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 45.1 тыс. контрактов. Приток объемов быков был значительный. Продавцы уходили с рынка. Быки усилили контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 22 апреля. Держим покупки. Ход к 88.00 выглядит естественно. Но, возможно, что в начале мы откатим на 76.50.

Сценарий падения: пока отказываемся от продаж. Не исключено, что мы увидим ускорение роста цен.

Рекомендации для нефти марки WTI:

Покупка: при откате к 76.50. Стоп: 75.40. Цель: 88.00. Кто в позиции от 79.97, перенесите стоп на 79.80. Цель: 88.00.

Продажа: нет.

Поддержка – 76.46. Сопротивление – 81.19 (84.84).

Gas-Oil. ICE

Сценарий роста: перешли на апрельский фьючерс, дата экспирации 11 апреля. Продолжим держать лонг. Пока ситуация благоприятна.

Сценарий падения: это не то, на что мы рассчитывали неделю назад. Вне рынка.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 804.25, перенесите стоп на 814.00. Цель: 1000.00?!

Продажа: нет.

Поддержка – 789.00. Сопротивление – 842.00.

Natural Gas. CME Group

Сценарий роста: перешли на майский фьючерс, дата экспирации 26 апреля. Продолжаем находиться в падающем канале. Вне рынка.

Сценарий падения: воздерживаемся от продаж.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 1.730. Сопротивление – 2.152.

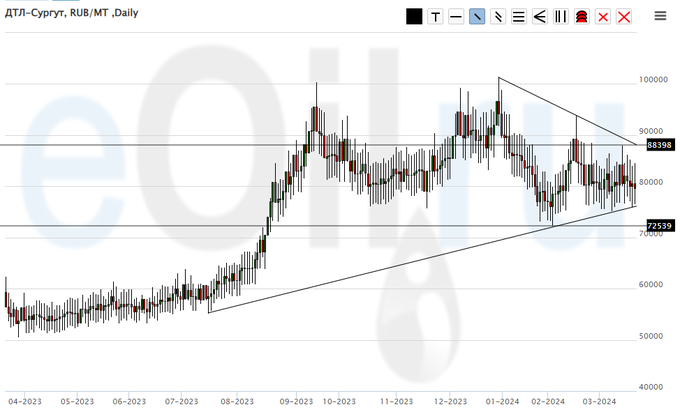

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: ничего нового. Пока мы не поднялись выше 90000, о покупках не думаем. Вне рынка.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: нет.

Поддержка – 72539. Сопротивление – 88398.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: продолжим держать лонг. Если рынок уйдет ниже 10000, это может привести нас и к 5000. А вот там точно нужно будет купить.

Сценарий падения: остаемся вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны.

Рекомендации по рынку ПБТ:

Покупка: нет. Кто в позиции от сейчас 13000, держите стоп на 10700. Цель: 25000.

Продажа: нет.

Поддержка – 10078. Сопротивление – 16719.

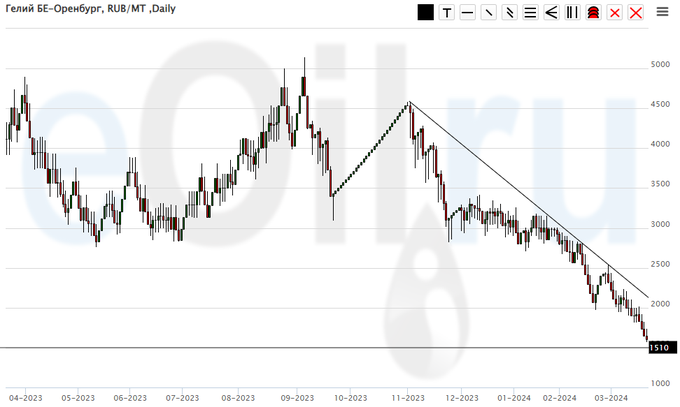

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: куда-то мы прям в подвал уже упали. И гелий вдруг стал никому не нужен. Не до шариков.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1510. Сопротивление – район 3000.

Gold. CME Group

Сценарий роста: как и неделей ранее, считаем, что для того, чтобы красиво войти в лонг нам надо откатить к 2080. Если этого не произойдет придется искать менее выгодные точки для покупки.

Сценарий падения: шорт возможен. На «часовках» он более удобен, но и на дневных свечах его можно осуществить.

Рекомендации по рынку золота:

Покупка: при откате к 2080, 2040. Стоп: 2000. Цель: 2400. Считайте риски!

Продажа: при касании 2188. Стоп: 2198. Цель: 2080.

Поддержка – 2133. Сопротивление – 2194.

EUR/USD

Сценарий роста: а нет такого сценария. Где новые максимумы? Их нет. Не покупаем.

Сценарий падения: как интересно. Но, ничего делать не будем. Просто интересно.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: нет.

Поддержка – 1.0757. Сопротивление – 1.0943.

USD/RUB

Сценарий роста: желающие могут купить здесь. Кто уже в позиции, держите лонги. Возможно, что мы пересмотрим цель после хода выше 93.50.

Сценарий падения: продавать не будем. Что-то ничего хорошего в последнее время.

Рекомендации по паре доллар/рубль:

Покупка: при откате к 91.00. Стоп: 90.00. Или сейчас (92.79) Стоп: 90.00. Кто в позиции от 92.90, держите стоп на 90.00. Цель: 97.00 (103.00, 112.00, 155.00).

Продажа: нет.

Поддержка – 91.42. Сопротивление – 93.46.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. Никуда мы не выросли. Вне рынка.

Сценарий падения: да, возможно, что в понедельник рынок будет падать, но вряд ли это продлиться долго. Продадим, при подъеме вверх.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: при подходе к 110500. Стоп: 111900. Цель: 100000.

Поддержка – 107560. Сопротивление – 112070.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

FAPRI предсказал снижение сельскохозяйственных цен

Ваш комментарий

|

|

|