Прогноз биржевых цен с 21 по 25 августа 2023

20 August 2023, 16:59

-

Рынок зерновых:

Судя по всему, газовый хаб будет в Иране, зерновая сделка пройдет через Катар, а турецкий султан получит дырку от бублика. А будет себя и дальше плохо вести, не увидит атомную станцию. Противостояние между Анкарой и Москвой становится много выше помидорного уровня.

Пусть градус и повысился, но надеемся, что до пьяной драки, как в каком-нибудь отеле на турецком курорте, дело не дойдет. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

IGC прогнозирует, что общее мировое производство зерна (пшеница и фуражное зерно) станет вторым по величине за всю историю наблюдений, увеличившись на 1% по сравнению с прошлым годом и составит 2 294 млн. тонн, при этом значительный прирост производства кукурузы и сорго более чем компенсирует меньшие урожаи пшеницы, ячменя, овса и ржи.

Засуха в Европе не оказала существенного влияния на урожай, потери можно оценить всего в 3 млн. тонн со снижением с уровня 138 млн. тонн до уровня 135 млн. тонн. Сушь пришла поздно. Растения полностью сформировались, небольшая часть была потеряна при сборе, но в целом Европа себя обеспечит и Франция свои стандартные 15 млн. тонн будет готова отгрузить на экспорт. И это хорошо, иначе агрессивные орды на Западе, станут еще более злыми из-за недокорма.

Данные по зерну оптимистичны, что не должно позволить рынкам в ближайшее время показать бурный рост. При этом отметим, что и пшеница, и кукуруза сохраняют шансы показать еще более низкие уровни, чем те, что были обозначены на прошлой неделе в течение следующих 10 — 12 торговых дней.

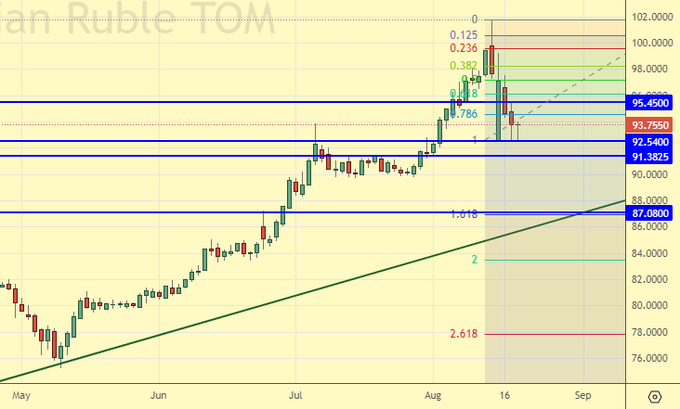

Читая наши прогнозы, вы могли взять ход вверх по паре доллар/рубль от 86.00 до 98.90.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Добыча нефти в США стала заметно расти после того, как нефть закрепилась выше уровня 80 долларов за баррель. Добыча поднялась до 12.7 от 12.2 млн. баррелей в сутки за месяц. Американцы могут нарастить снабжение нефтью собственной страны не только из собственных источников, но и используя резервы Канады, а в перспективе и Венесуэлы. При таком повороте значимость КСА и ОАЭ для них станет меньше.

Страны ОПЕК+ пока соблюдают дисциплину по сокращению добычи, однако Вашингтон стал плотнее работать с Ираном. Тегеран уже давно заявил, что в результате санкций на протяжении двух десятков лет страна недополучила, скажем так, неисчислимое количество доходов, пока остальные зарабатывали. Поэтому они имеют моральное право предлагать на внешнем рынке нефть в максимально доступном им объеме. Кремль не зря предложил Ирану проект с газовым хабом, возможно и для того, чтобы не допустить появление на рынке 1 млн. баррелей иранской нефти дополнительно. На самом деле, неплохо было бы увязать соглашение по газу с соглашением по нефти, дабы сохранить контроль над мировым рынком нефти на ближайшую перспективу.

Доллар/рубль:

Помните мультик, где Волк за Зайцем гоняется. Когда он на комбайне за рычагами, туда-сюда дергает их, и куриц ковшом вместо зайца загребает. Так вот… Волк – это Центробанк, рычаги – процентная ставка, а курицы это сохранившие экономическую активность предприятия.

Подняв на экстренном заседании ставку на 3.5% ЦБ удалось приостановить падение национальной валюты. Скорее всего мы не увидим сильного отката в паре. Можно в теории допустить касание уровня 80.00, но представить, что мы задержимся в этом районе на данный момент невозможно. Куда более реальным выглядит посещение отметки 87.00 и на этом всё укрепление закончится.

При сохранении внешних негативных условий и отсутствии предложений по зарабатыванию денег внутри страны, курс рубля будет склонен к падению в следующие месяцы. Мы уже сейчас можем рассуждать о посещении отметки 115.00 к концу года.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 12.3 тыс. контрактов. Продавцы заходят на рынок. Покупатели отступаю. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Спорная ситуация. Хочется и дальше настаивать на покупках, однако пока воздержимся от сделок.

Сценарий падения: продажи не имеют смысла. Вне рынка.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: нет.

Поддержка – 609.0 Сопротивление – 641.3.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций больше, чем длинных. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 53.6 тыс. контрактов. Продавцы массово заходили на рынок. Покупатели бегут. Продавцы усилили своё превосходство.

Сценарий роста: рассматриваем декабрьский фьючерс, дата экспирации 14 декабря. Поставили новый минимум. Пока не покупаем.

Сценарий падения: продавать не будем. Цены низки.

Рекомендации для рынка кукурузы:

Покупка: пока нет.

Продажа: нет.

Поддержка – 484.4. Сопротивление – 507.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем ноябрьский фьючерс, дата экспирации 14 ноября. Продолжим отказываться от покупок. Вне рынка.

Сценарий падения: не дают нам пока заработать что-либо на продажах. Берем паузу на неделю.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет.

Поддержка – 1337.65. Сопротивление – 1391.3.

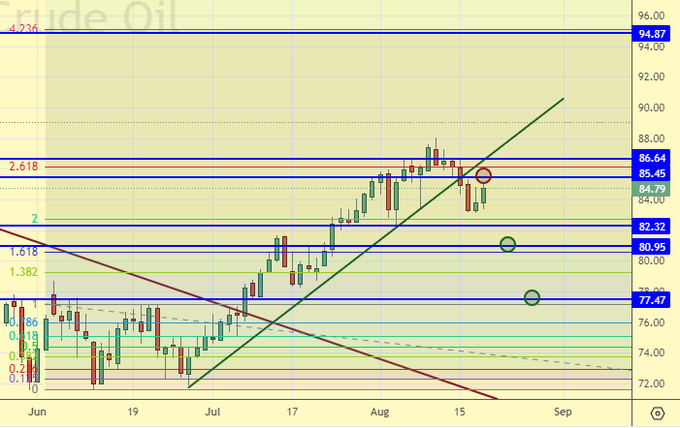

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 19.3 тыс. контрактов. Покупатели заходили на рынок, продавцы остались равнодушными к происходящему. Спред между длинными и короткими позициями расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 31 августа. Продолжаем оставаться вне рынка. Покупки от 81.00 и 77.50 имеют смысл.

Сценарий падения: можно подержать шорт от 84.96. Напрашивается еще одна ценовая ветка вниз.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 81.00. Стоп: 79.40. Цель: 94.80.

Продажа: нет. Кто в позиции от 84.96, перенесите стоп на 86.90. Цель: 77.70.

Поддержка – 82.32. Сопротивление – 85.45.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 5 единиц и составляет 520 штук.

Коммерческие запасы нефти в США упали на -5.96 до 439.662 млн. баррелей, при прогнозе -2.32 млн. баррелей. Запасы бензина упали на -0.262 до 216.158 млн. баррелей. Запасы дистиллятов выросли на 0.296 до 115.743 млн. баррелей. Запасы в хранилище Кушинг упали на -0.837 до 33.802 млн. баррелей.

Добыча нефти выросла на 0.1 до 12.7 млн. баррелей в день. Импорт нефти вырос на 0.476 до 7.158 млн. баррелей в день. Экспорт нефти вырос на 2.239 до 4.599 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.763 до 2.559 млн. баррелей в день. Переработка нефти выросла на 0.9 до 94.7 процента.

Спрос на бензин упал на -0.451 до 8.851 млн. баррелей в день. Производство бензина упало на -0.336 до 9.585 млн. баррелей в день. Импорт бензина упал на -0.098 до 0.586 млн. баррелей в день. Экспорт бензина упал на -0.06 до 0.881 млн. баррелей в день.

Спрос на дистилляты упал на -0.114 до 3.648 млн. баррелей. Производство дистиллятов упало на -0.182 до 4.729 млн. баррелей. Импорт дистиллятов вырос на 0.064 до 0.129 млн. баррелей. Экспорт дистиллятов упал на -0.019 до 0.177 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.936 до 21.663 млн. баррелей. Производство нефтепродуктов выросло на 0.401 до 23.179 млн. баррелей. Импорт нефтепродуктов упал на -0.268 до 1.533 млн. баррелей. Экспорт нефтепродуктов упал на -0.555 до 5.856 млн. баррелей в день.

Спрос на пропан вырос на 0.441 до 1.244 млн. баррелей. Производство пропана упало на -0.033 до 2.654 млн. баррелей. Импорт пропана упал на -0.021 до 0.083 млн. баррелей. Экспорт пропана вырос на 0.036 до 0.106 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 31.5 тыс. контрактов. Покупатели бежали, продавцы заходили в рынок примерно в тех же объемах. Преимущество на рынке остается за быками.

Сценарий роста: рассматриваем октябрьский фьючерс, дата экспирации 20 сентября. Покупать на текущих уровнях нет никакого смысла. Остаемся вне рынка.

Сценарий падения: позиция не очень хороша для удерживания шорта. Закроем по рынку практически без убытка и возьмем паузу. В случае роста к 86.00 – продавать.

Рекомендации для нефти марки WTI:

Покупка: пока нет.

Продажа: в случае роста к 86.00. Стоп: 87.30. Цель: 75.20.

Поддержка – 78.51. Сопротивление – 85.89.

Gas-Oil. ICE

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 12 сентября. В покупках нет никакого смысла. Вне рынка.

Сценарий падения: шорт возможен после закрытия дня ниже 900.0.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: в случае закрытия дня ниже 900.0. Стоп: 923.0. Цель: 742.0.

Поддержка – 896.50. Сопротивление – 1059.25.

Natural Gas. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 29 августа. Неприятный откат, но его надо пересидеть. Держим лонг.

Сценарий падения: не продаем. Понятно, что в Европе хранилища почти заполнены, но никто не знает какой будет зима.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137, 2.223 и 2.430, держите стоп на 2.320. Цель: 3.900.

Продажа: нет.

Поддержка – 2.476. Сопротивление – 2.759.

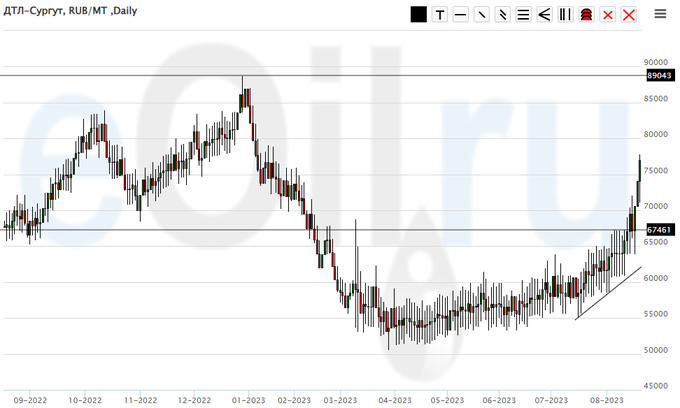

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: видим ускорение роста цены. Продолжаем держать лонг.

Сценарий падения: не продаем. На данный момент предпосылок для снижения цен на топливо нет.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 55000, перенесите стоп на 59000. Цель: 100000 (пересмотрена). Можно закрыть 10% позиции по текущим ценам.

Продажа: нет.

Поддержка – 67461. Сопротивление – 89043.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: вы должны быть в покупке от 16500. Надо держать лонг. Энергетический рынок в России взорвался… к сожалению на самом деле.

Сценарий падения: продажи не совершаем.

Рекомендации по рынку ПБТ:

Покупка: нет. Кто в позиции от 16500, перенесите стоп на 16400. Цель: 30000!

Продажа: нет.

Поддержка – 22207. Сопротивление – 26582.

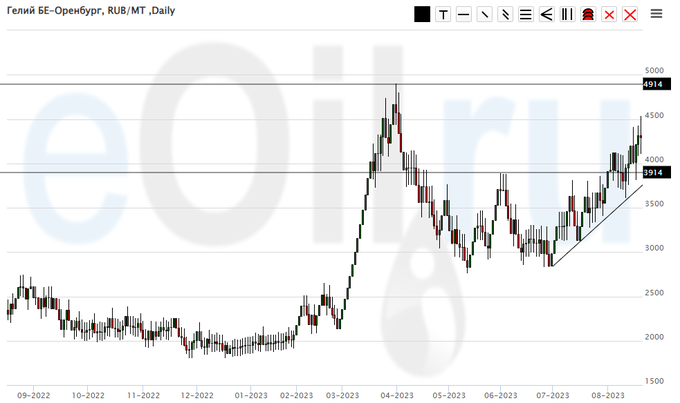

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: новый максимум. Рынок в растущем канале. Держим лонг.

Сценарий падения: не продаем. Сложно говорить сейчас о каком-либо падении цен.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 2900 и 3200, перенесите стоп на 3600. Цель: 6000.

Продажа: нет.

Поддержка – 3914. Сопротивление – 4914.

Gold. CME Group

Сценарий роста: рынок падает. Покупок не делаем.

Сценарий падения: продолжаем уходить вниз. Первая остановка 1859. Однако, интересных уровней для продаж нет. Вне рынка.

Рекомендации по рынку золота:

Покупка: нет.

Продажа: нет.

Поддержка – 1859. Сопротивление – 1903.

EUR/USD

Сценарий роста: покупка от 1.0790 будет не самой плохой попыткой войти в лонг. Других идей пока нет.

Сценарий падения: интересных уровней для продаж нет. Не продаем.

Рекомендации по паре евро/доллар:

Покупка: при подходе к 1.0790. Стоп: 1.0700. Цель: 1.2000?!!!

Продажа: нет.

Поддержка – 1.0788. Сопротивление – 1.0916.

USD/RUB

Сценарий роста: если рынок позволит, то от 87.00 покупать обязательно. Более высокие уровни, учитывая агрессивный рост ставки, не интересны.

Сценарий падения: продавать не будем. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 87.00. Стоп: 84.80. Цель: 114.00.

Продажа: нет.

Поддержка – 92.54. Сопротивление – 95.45.

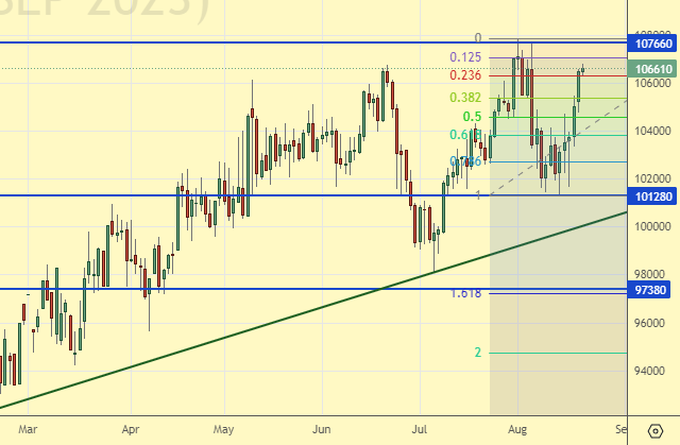

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 15 сентября. Мы ошиблись, рост все-таки был на фоне укрепления рубля. Не покупаем.

Сценарий падения: в случае закрытия дня ниже 106000 можно продать.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: при закрытии дня ниже 106000. Стоп: 107000. Цель: 90000 (50000; 20000?!!!).

Поддержка – 101280. Сопротивление – 107660.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

IGC. Отчет о рынке зерновых культур от 17 августа 2023

Ваш комментарий

|

|

|