USDA. Обзор рынка кормовых культур на 12 марта 2020

14 March 2020, 23:55

-

Несколько изменений баланса для 2019/20 г.

Улучшение перспектив экспорта сорго привело к снижению кормового и остаточного потребления и конечных остатков, и это единственные изменения в балансах кормового зерна в этом месяце. Средние сезонные цены кукурузы и сорго, получаемые фермерами, были снижены на 0,05 долл. США за бушель до 3,80 долл. США и 3,30 долл. США соответственно на основе цен, наблюдаемых на сегодняшний день.

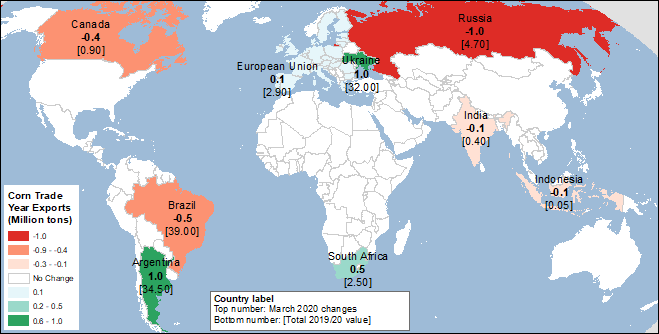

Прогноз торговли кукурузой и сорго повышен, а торговля ячменем снижена. Три экспортера кукурузы — Аргентина, Украина и Южная Африка — ожидают рост экспорта кукурузы. Прогнозируемый экспорт кукурузы из США в 2019/20 г. в этом месяце остается без изменений.

Обзор рынка США

Баланс кукурузы без изменений, цена снижена на 5 центов за бушель

В отсутствие новых данных от Национальной службы сельскохозяйственной статистики (NASS) и изменений других факторов, баланс спроса и предложения кукурузы в этом месяце остается неизменным. Общий прогнозируемый объем запасов на 2019/20 г. остается на уровне 15 962 млн. бушелей, а объем потребления остается на уровне 14 070 млн. бушелей.

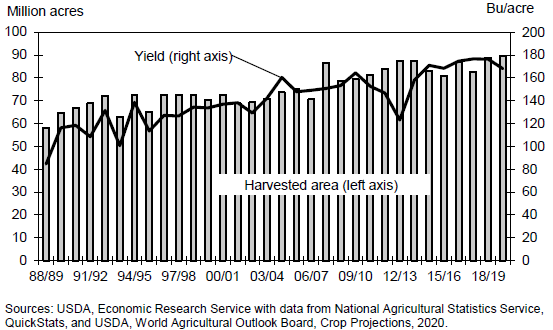

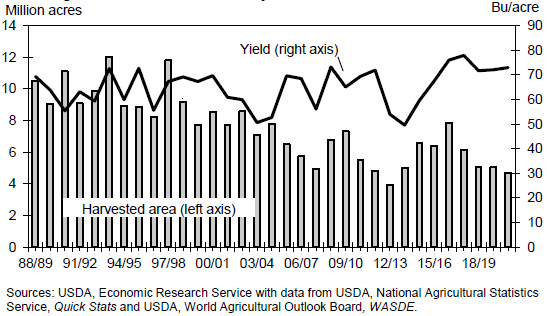

Рисунок 1. Уборочная площадь и урожайность кукурузы в США.

Прогноз потребления кукурузы на 2018/19 г. на производство этанола повышен на 1,9 млн. бушелей до 5 378,0 млн. на основе корректировок в отчете NASS о переработке и производстве побочных продуктов. В результате этого изменения кормовое и остаточное потребление 2018/19 г. снижается на ту же величину. Совокупное потребление без изменений.

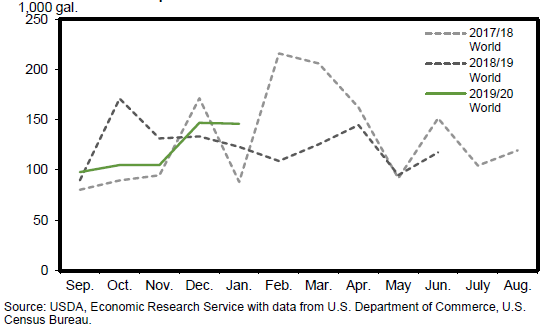

Рисунок 2. Экспорт топливного этанола из США.

Средняя сезонная цена, получаемая фермерами за кукурузу в 2019/20 году, снижена на 0,05 долл. США за бушель до 3,80 долл. США на основе средневзвешенных продаж на сегодняшний день. Соотношение запасов к потреблению остается неизменным на уровне 13,4.

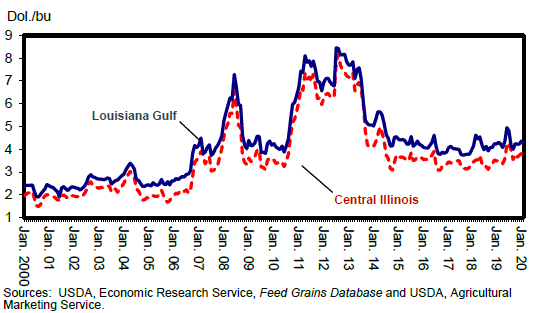

Рисунок 3. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане.

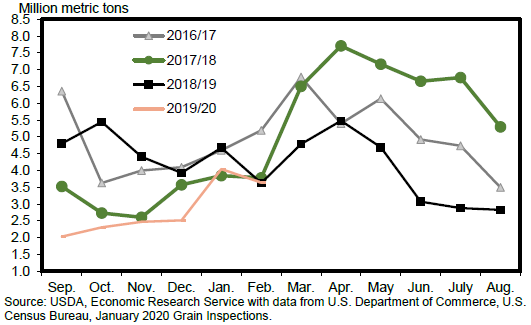

Рисунок 4. Экспорт кукурузы из США по месяцам.

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2019/20 год составляет 103,2 млн. единиц, что больше, по сравнению с прогнозом прошлого месяца, в связи с ростом производства птицы. Существенных изменений для крупного скота не было. Количество GCAU в 2018/19 году составляло 100,7 млн. единиц. GCAU стабильно росло с 2013/14 года, когда был отмечен самый низкий показатель с 2004 года. За исключением этих двух лет, GCAU, в основном, имело тенденцию к росту.

Кормовое и остаточное потребление

Кормовое и остаточное потребление для четырех кормовых зерновых (кукуруза, сорго, ячмень, овес) и пшеницы на маркетинговый сезон 2019/20, продолжающийся с сентября по август, прогнозируется на уровне 150,2 млн. метрических тонн, что на 0,3 млн. ниже прогноза прошлого месяца из-за снижения кормового и остаточного потребления сорго на 10 млн. бушелей.

Улучшение перспектив экспорта сорго

На основе увеличения поставок в Китай прогноз экспорта сорго увеличен на 15 млн. бушелей в этом месяце до 135 млн. бушелей. В результате кормовое и остаточное потребление снижено на 10 миллионов бушелей до 130 миллионов, а конечные остатки снижены на 5 миллионов бушелей до 35,2 миллиона.

Рисунок 5. Уборочная площадь и урожайность сорго в США.

Средняя сезонная цена, получаемая фермерами в 2019/20 г., прогнозируется на уровне 3,30 долл. США за бушель, что на 5 центов меньше, чем в прошлом месяце, на основе наблюдаемых на сегодняшний день цен и соотношения цен на кукурузу и сорго.

Балансы ячменя и овса без изменений

В прогнозы баланса ячменя и овса или средних сезонных цен, получаемых фермерами, не было внесено никаких изменений в этом месяце.

Международный обзор

Сокращение мирового экспорта ячменя нивелирует рост торговли кукурузой и сорго

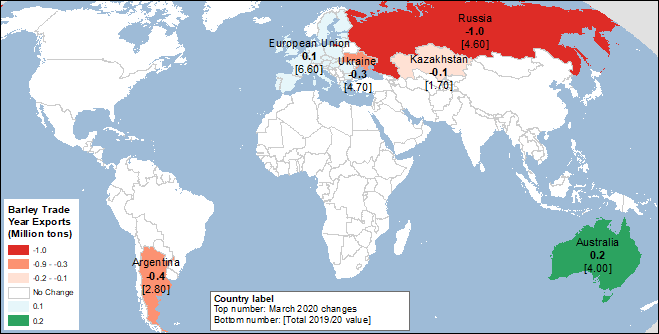

Прогноз мировой торговли кормовым зерном в 2019/20 году (октябрь-сентябрь) снижен на 0,6 млн. тонн в этом месяце до 207,7 млн., но все еще находится на рекордно высоком уровне. Торговля кукурузой увеличена на 0,5 млн. тонн до 173,5 млн., а торговля сорго повышена на 0,4 млн. тонн до 4,1 млн. Торговля ячменем сокращена на 1,5 млн. до 27,3 млн., торговля овса и ржи незначительно снижена.

Экспорт кукурузы из США в 2019/20 году (с октября по сентябрь) в этом месяце не изменился и составил 47,0 млн. тонн (1 725 млн. бушелей для местного маркетингового года с сентября по август), что является самым низким объемом экспорта с 2015/16 г. Экспорт кукурузы из США все больше зависит от урожая трех основных конкурентов — Бразилии, Аргентины и Украины. Ожидается, что в этом году из-за прогнозируемых высоких урожаев и обесцененной валюты конкурентоспособная по цене кукуруза в этих странах продолжит сдерживать экспорт США.

Высокая конкурентоспособность США по экспортным ценам на кукурузу, наблюдавшаяся в январе, была недолгой, и с середины февраля цены в США снова были на более высоком уровне по сравнению с Аргентиной и Украиной. Ожидается, что обе страны будут экспортировать больше кукурузы, что приведет к дальнейшему росту их и без того рекордного объема экспорта. Прогноз экспорта кукурузы для Аргентины в этом месяце увеличен на 1,0 млн. тонн до рекордных 34,5 млн. тонн.

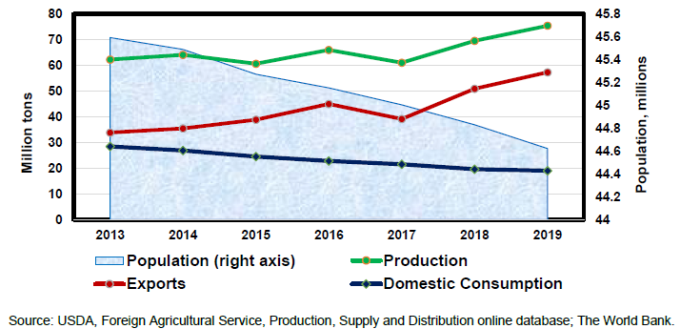

В условиях сокращения населения, которое уменьшает внутренний спрос, экспорт кукурузы из Украины растет даже быстрее, чем производство кукурузы (см. рисунок 6). Ожидается, что в этом году страна экспортирует около 90 процентов своих запасов кукурузы и станет самым ориентированным на экспорт крупным производителем кукурузы в мире. Прогноз экспорта кукурузы в Украине в этом месяце увеличен на 1,0 млн. тонн, также до рекордного уровня в 32,0 млн. тонн.

Рисунок 6. Сокращение населения в Украине ограничивает внутреннее потребление кукурузы и способствует росту экспорта.

Прогноз экспорта кукурузы из Южной Африки увеличен на 0,5 млн. тонн до 2,5 млн. вслед за увеличением производства. Страна экспортирует преимущественно белую кукурузу в основном в соседние страны — Намибию, Ботсвану, Зимбабве, Мозамбик и некоторые другие.

Однако это увеличение частично нивелируется сокращением экспорта из России (на 1,0 млн. тонн до 4,7 млн.), Бразилии (на 0,5 млн. тонн до 39,0 млн.) и Канады (на 0,4 млн. тонн в этом месяце до 0,9 млн.). Россия расширяет площадь кукурузы в Центральном округе, который обычно дает наиболее высокую урожайность кукурузы в стране, но этот регион находится в отдалении от морских портов, в отличие от Южного округа. Расположение и логистика делают экспорт кукурузы из Центрального округа более дорогим. Большая часть урожая кукурузы используется в качестве корма, что ограничивает экспорт.

Прогноз экспорта бразильской кукурузы на 2019/20 торговый год (октябрь-сентябрь) снижен на 0,5 млн. тонн до 39,0 млн. в этом месяце, согласно недавно пересмотренным торговым данным. Экспорт для местного 2018/19 маркетингового года (март-февраль) сокращен на 2,3 миллиона тонн до 39,7 миллиона, но по-прежнему находится на рекордно высоком уровне, что отражает пересмотренные окончательные данные по февраль.

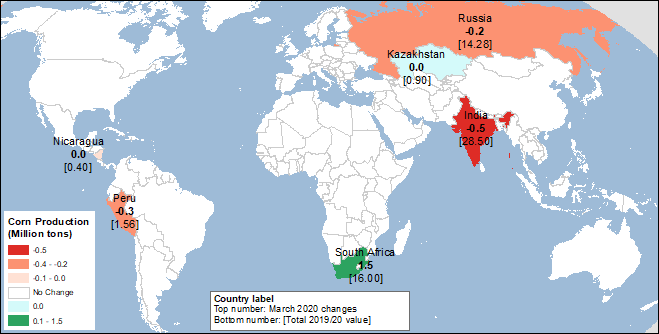

Протестное движение против строительства газопровода привело к задержкам в нескольких портах, экспортирующих канадское зерно. Три недели протеста, в ходе которых автомобильный и железнодорожный транспорт в определенных местах был физически заблокирован, привели к замедлению экспорта зерна. Наблюдаемое в последнее время замедление экспорта кукурузы в Канаде обусловливает сокращение прогноза — на 0,4 млн. тонн до 5,4 млн. тонн в этом месяце. Экспорт кукурузы также пересмотрен для еще нескольких стран, при этом изменения не превышают 0,1 млн. тонн. Наглядно изменения экспорта кукурузы для этого года представлены на карте 1.

Карта 1. Изменения экспорта кукурузы для 2019/20 торгового года (млн. тонн), март 2020.

Импорт кукурузы для Канады и Перу увеличен на 0,5 и 0,4 млн. тонн соответственно. В Канаде зафиксированы более высокие, чем ожидалось, темпы импорта, в основном из Соединенных Штатов. Перспективы импорта кукурузы повышены для Перу в ответ на снижение перспектив производства. И для Иордании, и для Южной Африки прогноз импорта кукурузы увеличен на 0,2 млн. тонн, что компенсирует сокращение импорта ячменя в Иорданию и отражает последние статистические данные о торговле в Южной Африке.

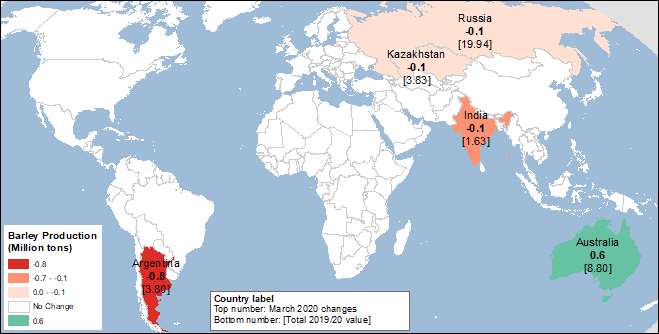

Прогноз мировой торговли ячменем снижен на 1,5 млн. тонн в этом месяце до 27,3 млн. тонн из-за слабых темпов экспорта из России и Украины в страны Ближнего Востока. Соответствующие сокращения сделаны для Саудовской Аравии, Ирана, Иордании и Объединенных Арабских Эмиратов. Российский экспорт ячменя сокращен на 1,0 млн. тонн до 4,6 млн., а экспорт из Украины — на 0,3 млн. тонн до 4,7 млн. С учетом снижения прогнозируемого производства, экспорт для Аргентины снижен на 0,4 млн. тонн до 2,8 млн. Частично это компенсируется повышением экспорта австралийского ячменя на 0,2 млн. тонн до 4,0 млн., что отражает увеличение производства.

Экспорт ячменя также пересмотрен для еще нескольких стран, при этом корректировки не превышают 0,1 млн. тонн. Наглядно изменения экспорта ячменя для этого года представлены на карте 2.

Карта 2. Изменения экспорта ячменя для 2019/20 торгового года (млн. тонн), март 2020.

Превысившие ожидания продажи США в Китай в этом месяце увеличили прогноз мирового экспорта сорго на 0,4 млн. тонн до 4,1 млн., что выше прошлогоднего уровня, но, за его исключением, является самым низким показателем с 1964 года. Экспорт США и китайский импорт повышены оба на 0,4 млн. тонн до 3,4 млн. тонн и 1,3 млн. тонн соответственно.

Изменения перспектив производства кормового зерна в значительной степени компенсируют друг друга

Мировое производство фуражного зерна в 2019/20 г. в этом месяце прогнозируется на уровне 1 402,8 млн. тонн. При этом повышение для кукурузы в Южной Африке, ячменя в Австралии и некоторых других оценок производства практически нивелируется сокращением урожая ячменя в Аргентине, а также прогнозов по кукурузе для Индии, Перу и России.

Хотя общий прогноз урожая кукурузы в Аргентине в 2019/20 г. в этом месяце остался неизменным, урожайность кукурузы в стране снижена, в то время как уборочная площадь прогнозируется на еще более высоком уровне. Прогнозируемая урожайность снижена почти на 2 процента, хотя все еще выше среднего показателя за последние 5 лет. Большая, чем ожидалось, площадь в этом году была засеяна кукурузой, и поздно посаженная кукуруза в настоящее время переживает репродуктивный период (опыление и наполнение зерна). В то время как рано засеянная кукуруза уже созрела, и в некоторых регионах идет уборка урожая, поздней кукурузе в ближайшие месяцы потребуются хорошие дожди, чтобы достичь высокой урожайности. Ожидается, что недавняя засуха в большинстве регионов, производящих кукурузу, повлияет на итоговую урожайность кукурузы во всех частях страны, но будет особенно угрожающей для поздних посевов. Сбор урожая кукурузы только начался в Санта-Фе и Энтре-Рио (завершен примерно на 3-5 процентов) и будет продолжаться до июня, продвигаясь на север.

Карта 3. Изменения в производстве кукурузы (млн. тонн) для 2019/20, март 2020.

Карта 4. Изменения в производстве ячменя (млн. тонн) для 2019/20, март 2020.

Корректировки потребления кормового зерна компенсируют друг друга

Мировое потребление зерна в мире практически не изменилось в этом месяце.

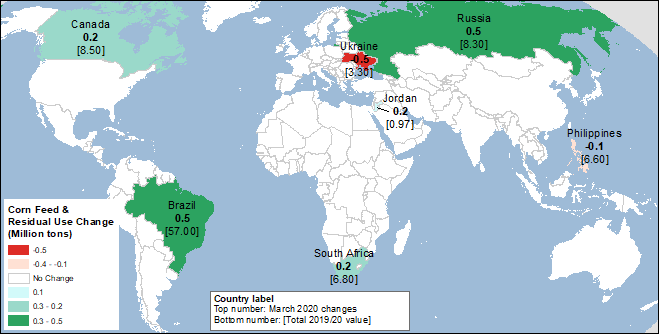

Большая часть изменений во внутреннем потреблении зерна в этом месяце следуют за изменениями в производстве и торговле. Для Украины устойчивое сокращение населения оказывает заметное влияние на потребление кукурузы (как и других товаров). Кормовое и остаточное потребление, а также потребление в продовольственной и промышленной сфере были пересмотрены в сторону понижения на основе данных об экспорте в течение 2019/20 маркетингового года. В этом месяце прогноз кормового потребления кукурузы в Украине снижен на 0,5 млн. тонн до 3,3 млн. тонн для 2019/20 года. Освобождаемые объемы зерна экспортируются, что обеспечивает более быстрый рост экспорта кукурузы, чем ее производства (см. рисунок 6 выше).

Кормовое потребление кукурузы в Бразилии повышено для двух лет подряд, на 0,5 млн. тонн для 2019/20 года и 1,6 млн. тонн для 2018/19 года. Ожидается, что при сокращении экспорта страна будет использовать больше кукурузы в качестве корма для своего растущего сектора птицеводства.

Прогноз потребления кукурузы также повышен на 0,5 млн. тонн для России, которая, как ожидается, будет использовать в качестве корма большую часть урожая, производимого в Центральном регионе, где расширяется животноводство, поскольку местоположение региона не выгодно для экспорта.

Для Австралии кормовое потребление ячменя повышено на 0,2 млн. тонн до 3,2 млн., что является самым высоким показателем за последние 10 лет, так как увеличение прогнозируемого производства обеспечивает дополнительные запасы для удовлетворения растущего кормового спроса. Из-за засухи в восточной части страны, которая уничтожила пастбища, количество потребляемого корма намного больше, чем обычно.

Потребление кукурузы также повышено на 0,2 млн. тонн для Канады, которая, как ожидается, будет импортировать больше кукурузы в прерии из Соединенных Штатов, при этом экспортируя меньше из-за проблем с логистикой.

Снижение кормового потребления ячменя в Саудовской Аравии на 1,1 млн. тонн до 7,4 млн. тонн (все еще крупный объем, превышающий прошлогодние 7,0 млн.) отражает сокращение импорта. Увеличение кормового потребления ячменя в России и Украине обусловлено сокращением экспорта.

Прогноз внутреннего потребления сорго в Китае в этом месяце увеличен на 0,3 млн. тонн до 2,0 млн. тонн. Однако этот объем остается самым низким с 2013 года, когда США начали расширять экспорт сорго в Китай.

Наглядно изменения кормового и остаточного потребления кукурузы в этом месяце представлены на карте 5.

Карта 5. Изменения кормового и остаточного потребления кукурузы для 2019/20 года (млн. тонн), март 2020 г.

Остатки кормового зерна повышены

При небольшом изменении мирового потребления кормового зерна начальные и конечные остатки изменились синхронно, увеличившись на 0,5 и 0,7 млн. тонн соответственно.

Наибольшие изменения остатков сделаны для Южной Африки, Канады, России и Аргентины. В Южной Африке прогноз остатков кукурузы повышен на 0,7 миллиона до 2,7 миллиона. В соответствии с сокращением экспорта страны и увеличением импорта, остатки кукурузы в Канаде повышены на 0,5 млн. тонн до 4,1 млн. тонн. Что касается России, то снижение экспорта кукурузы частично компенсируется сокращением производства и увеличением кормового потребления, что приводит к увеличению остатков кукурузы на 0,2 млн. тонн до 0,7 млн. тонн. Остатки кукурузы для Аргентины снижены на 1,0 млн. тонн из-за увеличения экспорта кукурузы. Все другие изменения по странам менее крупные.

Предыдущий отчет от 13 февраля 2020 года.

Рекомендуем также:

USDA. Обзор рынка пшеницы на 12 марта 2020

Ваш комментарий

|

|

|