Пшеница: мировые рынки и торговля – отчет USDA, май 2017

12 May 2017, 11:33

-

Прогноз мирового производства пшеницы ниже прошлогоднего. США, Австралия, Россия и Канада покажут значительные сокращения производства, которые лишь частично компенсируются более крупными урожаями в Индии, ЕС, Марокко и Китае. Прогноз мирового потребления незначительно снижен, так как снижение потребления кормовой пшеницы превысит устойчивый рост потребления продовольственной. Глобальная торговля прогнозируется выше прошлогоднего показателя из-за крупных переходящих запасов. Предполагается, что ЕС вернется в качестве крупнейшего в мире экспортера после прошлогодних проблем с погодой. Мировые запасы прогнозируются на рекордно высоком уровне, главным образом в Китае.

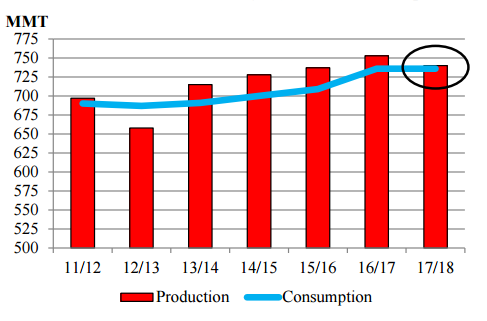

Рисунок 1. Мировое производство пшеницы немного превышает потребление

Основное на 2017/18 МГ

Мировое производство пшеницы прогнозируется на уровне 738 млн. тонн, что на 15 млн. меньше рекордных показателей 2016/17 года, но все равно второе по величине в истории. Производство в основных странах-экспортерах сократится на 29 млн. тонн. Прогнозируемый рост в Аргентине и ЕС недостаточен, чтобы компенсировать снижение в Австралии, Канаде, Казахстане, России, Украине и США. Ожидается, что в ЕС объем производства возрастет примерно на 4% по сравнению с прошлогодним низким урожаем. Фермеры в Аргентине произведут больше пшеницы, поскольку посевная площадь расширится. Производство в Канаде сократится в связи с более низкой урожайностью, несмотря на то, что площадь посевов вырастет. Урожай пшеницы в России сократится с прошлого года, но останется вторым по величине в истории. Производство в Украине снизится примерно на 7% из-за падения урожайности. В США объем производства будет значительно ниже, чем в прошлом году, из-за сокращения посевных площадей до рекордно низкого значения. Производство пшеницы в Китае вырастет в 2017/18 МГ, восстановившись после низкой урожайности и проблем с качеством в предыдущем году. Урожай в Индии достигнет рекордного уровня после низких показателей последних двух лет. Производство в Марокко прогнозируется в два раза больше, чем пострадавший от засухи прошлогодний. В Бразилии – снизится на 17%, в основном за счет снижения урожайности. В Эфиопии прогнозируется небольшой рост, в ЮАР – без изменений.

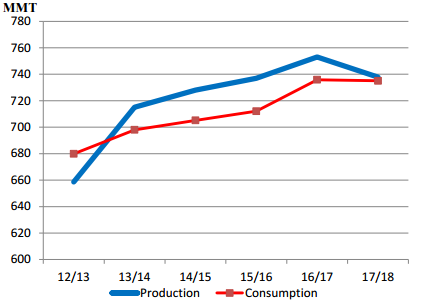

Рисунок 2. Снижение производства практически до уровня потребления.

Глобальное потребление незначительно снизится, поскольку сокращение потребления в кормовых целях превысит рост пищевого потребления. Использование пшеницы в качестве компонента в кормах будет несколько уменьшаться из-за более интенсивного использования крупнозернистых культур, особенно в Китае, ЕС, Индонезии и Таиланде. Однако в большинстве регионов продовольственное потребление продолжает расти. Рост потребления в Южной и Юго-Восточной Азии обусловлен ростом населения, урбанизацией и ростом доходов.

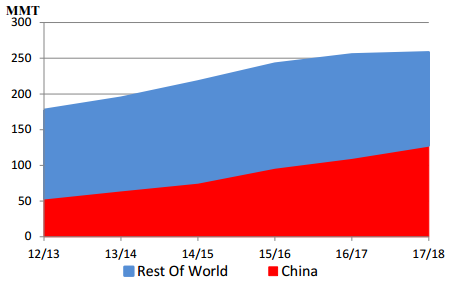

Рисунок 3. Рекордные мировые запасы благодаря Китаю.

Ожидается, что мировые конечные запасы в 2017/18 МГ достигнут нового рекорда в 258 млн. тонн, почти на 3 млн. больше, чем в прошлом году. Ожидаемые запасы Китая вырастут на 17 млн. т по сравнению с предыдущим годом, составив почти половину мировых запасов пшеницы. Прогнозируемые конечные запасы, за исключением Китая, фактически сокращаются из года в год. По прогнозам, запасы в восьми основных странах-экспортерах будут сокращаться в 2017/18 году после достижения шестилетнего максимума в 2016/17 году. При меньшем урожае и сохраняющемся спросе на экспорт конечные запасы в США уменьшатся после самого высокого уровня почти за 30 лет. Запасы в Австралии и Канаде также снизятся при меньших урожаях. Запасы в ЕС будут сокращаться при увеличении экспорта. Запасы Причерноморья снизятся при меньших урожаях во всех трех странах. Запасы в Аргентине будут оставаться небольшими, несмотря на большой урожай, поскольку ожидается, что экспортный спрос будет по-прежнему поглощать большую часть запасов.

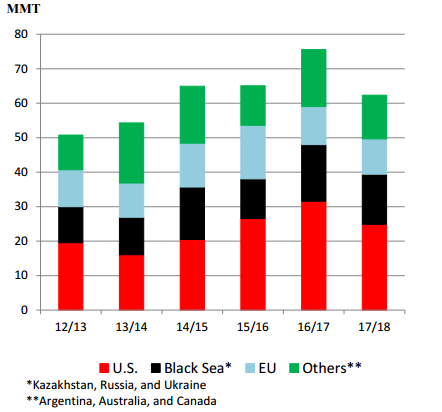

Рисунок 4. Конечные запасы стран-экспортеров сокращаются после нескольких лет роста: США, Причерноморье (Казахстан, Россия, Украина), ЕС, прочие (Аргентина, Австралия, Канада).

Изменения на мировом рынке в 2017/18 МГ.

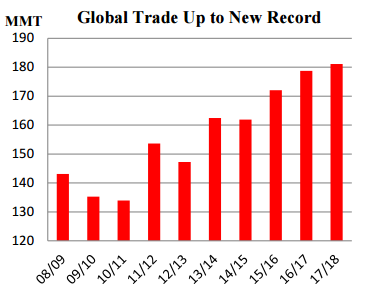

Рисунок 5. Мировая торговля побьет прошлогодний рекорд.

Среди импортеров

- Египет – рост на 500 000 тонн до 12,0 млн. в связи с растущим спросом и ограниченным объемом запасов.

- Индонезия – рост на 500 тыс. тонн до 9,5 млн., несмотря на ограничения на импорт кормовой пшеницы.

- Бразилия – сокращение на 600 000 тонн до 6,9 млн., поскольку запасы восстановились после низких уровней предыдущих нескольких лет.

- Бангладеш – рост на 800 000 тонн до 6,8 млн, в связи с ростом населения и переходом от риса к пшенице.

- ЕС – рост на 1,0 млн. т до 6,5 млн. т, на ожиданиях сокращения производства в Италии и Испании.

- Япония – снижение на 100 000 тонн до 5,8 млн. из-за уменьшения использования в кормовых целях, но продовольственное использование остается стабильным.

- Турция – рост на 1,3 млн. т до 5,8 млн., из-за ограниченных запасов и спроса на высококачественную пшеницу для переработки в муку и экспорта.

- Марокко – сокращение на 600 000 тонн до 4,9 млн в связи с гораздо более крупным урожаем.

- Индия – снижение на 2,0 млн. т до 4,0 млн. в связи с ростом производства.

- США – рост на 200 000 тонн до 3,3 миллиона в связи с гораздо меньшим урожаем.

- Китай – снижение на 1,2 млн тонн до 3,0 млн на основе ожидаемого роста урожая.

- Таиланд – сокращение на 600 000 тонн до 3,0 млн. при сокращении потребления кормовой пшеницы из-за ограничений на ее импорт.

- Иран – рост на 800 тыс. т до 2,0 млн. из-за уменьшения производства и растущего спроса.

Среди экспортеров

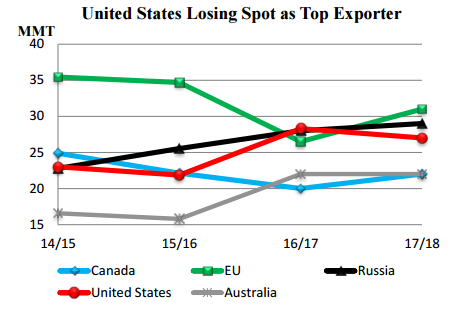

При прогнозируемом росте мировой торговли и обильных запасах в крупных странах-экспортерах, в 2017/18 МГ усилится конкуренция за долю на рынке. Ожидается, что экспорт из ЕС увеличится, ограничив долю рынка Соединенных Штатов, которые, как ожидается, станут главным экспортером в 2016/17 году.

Рисунок 6. США теряют позиции ведущего экспортера.

- ЕС – рост на 4,0 млн. т до 31,0 млн. т, в связи с увеличением урожая.

- Россия – рост на 1,0 млн. т до рекордного уровня в 29,0 млн. т, основываясь на богатых переходящих запасах, ожидании очередного крупного урожая и, следовательно, конкурентоспособных ценах.

- США – сокращение на 1,3 млн до 27,0 млн из-за гораздо меньшего урожая. Однако сокращение экспорта минимально в свете крупных запасов и растущего мирового спроса.

- Канада – рост на 2,0 млн. т до 22,0 млн. благодаря растущему спросу на пшеницу с высоким содержанием белка.

- Украина – снижение на 2,8 млн. т до 14,5 млн., основываясь на меньшем урожае и ограниченном объеме запасов.

- Бразилия – рост на 200 000 тонн до 1,0 миллиона, поскольку экспорт вернулся к нормальному состоянию после замедленных темпов предыдущего года.

Обзор 2016/17 МГ

Мировое производство, уже достигшее рекорда, незначительно повышается. Глобальная торговля несколько снизилась до 178,8 млн. т, поскольку падение импорта в Алжир и Сирию превосходит рост для Бангладеш, Китая и Саудовской Аравии. Экспорт из ЕС повышается, в то время как из Австралии и Бразилии – сокращается. Экспорт из США также повышен, что вновь делает Соединенные Штаты крупнейшим экспортером. Среднесезонная фермерская цена в США в 2016/17 МГ повышена на $0,05 до $3,90 за бушель, в то время как среднесезонные фермерские цены в 2017/18 МГ прогнозируются выше, со средним значением в $4,25.

Цены:

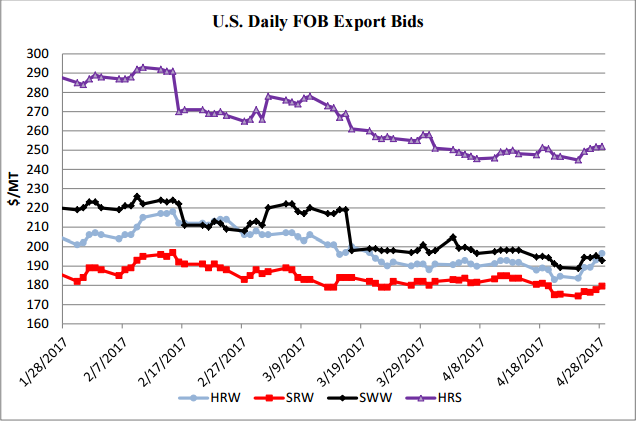

Рисунок 7. Динамика экспортных цен FOB в США.

Цены на пшеницу слабо колебались в апреле, так как рынок ожидал дополнительной информации о предстоящих урожаях в северном полушарии. Твердая краснозерная озимая (HRW) выросла на $5/т до $196 в связи с опасениями относительно снега в Западном Канзасе, твердая краснозерная яровая (HRS) незначительно выросла на $1/т до $252. Мягкая краснозерная озимая (SRW) снизилась на $3/т, а мягкая белозерная озимая (SWW) также упала на $5/т до $193.

Изменения на рынке в 2016/17 МГ.

Среди импортеров

- Алжир – снижение на 200 000 тонн до 8,0 млн. из-за медленных темпов торговли.

- Бангладеш – рост на 200 000 тонн до 6,0 млн. в результате значительного роста продовольственного потребления в связи с ростом доходов и изменением вкусов и предпочтений населения.

- Китай – рост на 200 тыс. т до 4,2 млн., из-за внутренних проблем с качеством урожая и сильных экспортных продаж США.

- Саудовская Аравия – повышение на 200 000 тонн до 3,7 млн., исходя из высоких темпов импорта из ЕС.

- Сирия – сокращение вдвое до 1,0 млн. т из-за слабых темпов торговли.

Среди экспортеров

- Австралия – снижение на 1,0 млн. т до 22,0 млн. в связи с логистическими проблемами транспортировки рекордного урожая в порт.

- Бразилия – сокращение на 600 000 тонн до 800 000 из-за медленных темпов экспорта кормовых сортов.

- ЕС – рост на 500 000 тонн до 27,0 миллионов благодаря высоким темпам торговли.

- США – рост на 500 000 тонн до 28,3 млн. благодаря высоким темпам продаж и поставок. Спрос со стороны ключевых рынков, особенно Мексики и Нигерии, усилился в последние месяцы.

Отчет USDA по мировому рынку кукурузы и фуражного зерна читайте здесь.

Ваш комментарий

|

|

|