|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-22-po-26-aprelya-2024/646141/

|

Рынок зерновых:

Судя по всему, сомнений было мало, но была надежда, у России отберут деньги. То есть как цыгане, во время фокуса «дай-погадаю». А клади сюда еще 100 миллиардов, а еще 200, а еще 300. Фух, – дует в кулак! Нету денег. Что ты кричишь, я тут перед тобой беременная стою. Всё нету. Иди домой.

Хочется на какой-то остров, чтобы этого всего не видеть и не знать. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Согласно отчету IGC, погодные условия несколько ухудшились, что привело к снижению оценок в сезоне 24/25 по валовому сбору зерновых. Однако, снижение небольшое и составляет всего 10 млн. тонн из 2322 миллионов тонн валового сбора всех зерновых культур. Основной негатив идет от кукурузы, которой соберут меньше на 7 млн. тонн.

Ситуация на Ближнем Востоке беспокоит рынок зерна в меньшей степени, чем рынок нефти, однако, возможное разрезание торговых маршрутов подбешивает зернотрейдеров всякий раз, когда одна из сторон отправляет другой посылку из пучка ракет.

В целом в прогнозах отметим оптимизм по пшенице – 798 млн. тонн, оптимизм по сое – 413 млн. тонн, что в случае воплощения данных прогнозов в жизнь удержит рост цен в пределах 10% от текущих значений.

Из-за того, что стресса в мире после пандемии меньше не стало, потребление табака, марихуаны, сахара, кофе, какао и этилового спирта во всех формах вырастет. После репортажа о бомбежках, хочется ли знаете ли шоколадку. Или выпить.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Могучие евреи ответили персам на обстрел. А то, как же. Рынок нефти теперь будет во многом зависеть от того удастся ли погасить эту историю. И кто верит, что удастся? Никто не верит. Вот, сидим пишем, вокруг никого, нет, ни одного человека кто бы верил, что всё это закончилось и никогда больше не будет.

Данный конфликт давно разгорелся бы. И Запад сам был бы его поджигателем, но не могут, не могут создать такие запасы, которые бы позволили им у себя в странах погасить резкий рост на топливо, который неминуемо будет в случае вторжения в Иран. Потребители начнут складировать про запас, что мгновенно создаст дефицит.

Поставки нефти из России в Китай выросли в первом квартале на 13% по сравнению с тем же периодом 23-го года. Главное, чтобы они теперь не падали. А то у нас тут планов громадьё.

Коррекции на рынке нефти будет интересно использовать для покупок. Представить себе, что нефть вдруг развернулась и пошла на 50.00 мы не можем. Вот до 80.00 Brent как-то может и дойдет. Да, этот сценарий, с ходом на 50.00, кода-то произойдет, но для этого нужно чтобы от высоких ставок, начали загибаться экономики Запада. А это точно не случится в ближайший месяц. Нам бы день простоять, да ночь продержаться, да еще чтобы платили бы нам за поставленные ресурсы.

Доллар/рубль:

На следующей неделе нас ждет в пятницу 26-го числа заседание ЦБ РФ. Ожидания по ставке нейтральны. Никто не ждет резкого роста и резкого снижения. Официальные цифры по инфляции находятся на уровне 7.5%, что дает возможность ЦБ начать плавно откручивать вентиль, но цель в 4% пока не достигнута. Поэтому, Набиуллина скорее всего будет ждать. И данная тактика со стороны главы ЦБ оправданна, так как количество новых вливаний может оказаться значительно больше, того, что планировалось изначально и всю это избыточную денежную массу придется стерилизовать на счетах под привлекательную ставку.

А потом… потом все эти деньги побегут искать товары на полках магазинов.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 9.8 тыс. контрактов. Продавцы заходили на рынок, покупателей не было. Медведи сохраняют контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Продолжаем хотеть рынок на 515.0. купить на текущих уровнях можно, но шансы на выживание позиции невелики.

Сценарий падения: по рынку продолжаем смотреть вниз. Цель движения на 516.0 выглядит естественно. Более глубокое погружение уже вряд ли состоится.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 516.0. Стоп: 502.0. Цель: 650.0.

Продажа: нет. Кто в позиции от 565.0, перенесите стоп на 569.0. Цель: 450.0 (пересмотрена).

Поддержка – 533.6. Сопротивление – 558.4.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 15.9 тыс. контрактов. Продавцы прибывали, покупателей не было. Медведи сохраняют контроль.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Очень у нас слабые надежды на продолжение роста. Перспективы по кукурузе хорошие несмотря на сокращение площадей в США.

Сценарий падения: желающие могут продать. Ситуация неоднозначна, но если будет срыв, то он будет глубоким и резким.

Рекомендации для рынка кукурузы:

Покупка: нет. Кто в позиции от 432.0, держите стоп на 423.0. Цель: 500.0.

Продажа: сейчас (433.4). Стоп: 444.4. Цель: 360.0!!!

Поддержка – 424.4. Сопротивление – 438.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 14 мая. Покупки прошлой недели ни к чему не привели. Вне рынка.

Сценарий падения: очень сложно, что-то решить. Шорт будет хорошим только при подходе к 1175.0.

Рекомендации для рынка сои:

Покупка: думать после роста выше 1200.

Продажа: при подходе к 1175.0. Стоп: 1195.0. Цель: 950.00!

Поддержка – 1130.0. Сопротивление – 1225.4.

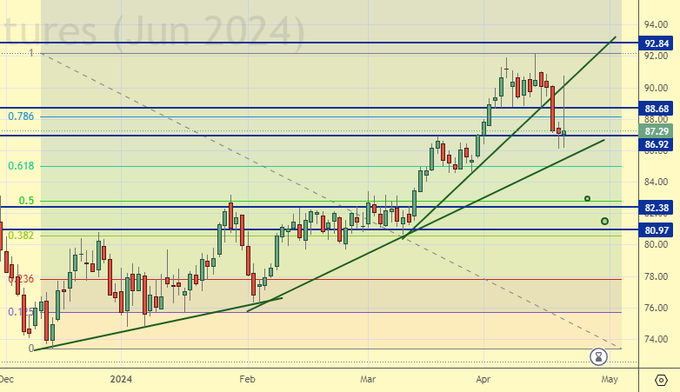

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 20.7 тыс. контрактов. Быки заходили на рынок. Продавцы пока не бегут. Покупатели контролируют ситуацию.

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 30 апреля. Покупки не делаем. Ждем откат к 82.40 и 81.00.

Сценарий падения: будем держать шорт от 90.10, который неделю назад был не очевиден. Возможно, что нам и удастся спуститься к 80.00.

Рекомендации для рынка нефти марки Brent:

Покупка: при подходе к 82.40 и 81.00. Стоп: 79.00. Цель: 110.00.

Продажа: нет. Кто в позиции от 90.13, перенесите стоп на 90.15. Цель: 81.00 (пересмотрена).

Поддержка – 82.38. Сопротивление – 88.68.

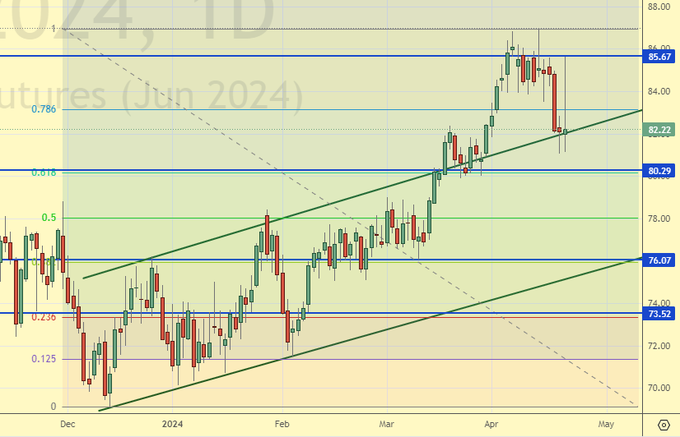

WTI. CME Group

Фундаментальные данные США: число активных буровых установок выросло на 5 единиц и составляет 511 штук.

Коммерческие запасы нефти в США выросли на 2.735 до 459.993 млн. баррелей, при прогнозе +1.6 млн. баррелей. Запасы бензина упали на -1.154 до 227.377 млн. баррелей. Запасы дистиллятов упали на -2.76 до 114.968 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.033 до 33.026 млн. баррелей.

Добыча нефти не изменилась и составляет 13.1 млн. баррелей в день. Импорт нефти вырос на 0.027 до 6.461 млн. баррелей в день. Экспорт нефти вырос на 2.018 до 4.726 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.991 до 1.735 млн. баррелей в день. Переработка нефти упала на -0.2 до 88.1 процента.

Спрос на бензин вырос на 0.05 до 8.662 млн. баррелей в день. Производство бензина упало на -0.025 до 9.417 млн. баррелей в день. Импорт бензина упал на -0.021 до 0.709 млн. баррелей в день. Экспорт бензина упал на -0.152 до 0.826 млн. баррелей в день.

Спрос на дистилляты вырос на 0.681 до 3.666 млн. баррелей. Производство дистиллятов упало на -0.038 до 4.601 млн. баррелей. Импорт дистиллятов упал на -0.014 до 0.149 млн. баррелей. Экспорт дистиллятов упал на -0.102 до 1.478 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.016 до 19.22 млн. баррелей. Производство нефтепродуктов выросло на 0.153 до 21.085 млн. баррелей. Импорт нефтепродуктов упал на -0.514 до 1.853 млн. баррелей. Экспорт нефтепродуктов упал на -0.48 до 6.373 млн. баррелей в день.

Спрос на пропан упал на -0.63 до 0.675 млн. баррелей. Производство пропана выросло на 0.062 до 2.735 млн. баррелей. Импорт пропана упал на -0.023 до 0.085 млн. баррелей. Экспорт пропана вырос на 0.084 до 1.575 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 36.3 тыс. контрактов. Продавцов появилось неожиданно много. Покупатели отступали. Быки сохраняют контроль.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 21 мая. Рынок высоко. Для новых покупок нужна коррекция. Ждем рынок на 76.00.

Сценарий падения: будем держать шорт, который открыли ранее. Рынок способен откатить. Особенно, если станет ясно, что Израиль притих. Хотя бы на время.

Рекомендации для нефти марки WTI:

Покупка: идеально при откате к 76.20. Стоп: 75.20. Цель: 100.00.

Продажа: нет. Кто в позиции от 85.66, перенесите стоп на 85.76. Цель: 76.20 (пересмотрена).

Поддержка – 80.29. Сопротивление – 85.67.

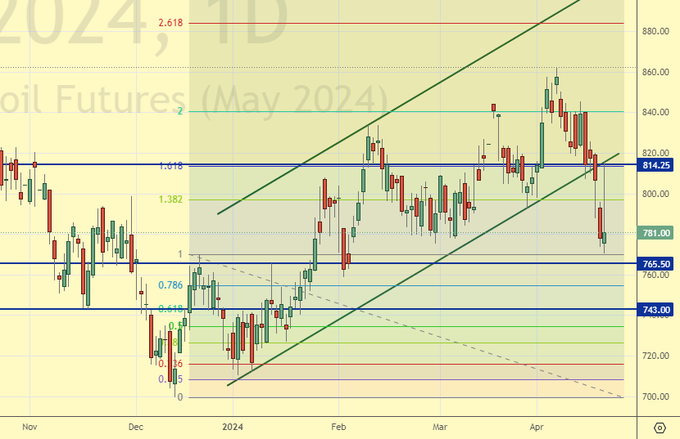

Gas-Oil. ICE

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 10 мая. Можно купить. Лонг от 743.00, конечно, интереснее, но и эти уровни для покупок можно считать рабочими.

Сценарий падения: не дал нам пока рынок 880.00. воздержимся от шортов.

Рекомендации по Gasoil:

Покупка: сейчас (781.00) и при касании 743.00. Стоп: 730.00. Цель: 880.00.

Продажа: при подходе к 880.00. Стоп: 892.50. Цель: 800.00.

Поддержка – 765.50. Сопротивление – 814.25.

Natural Gas. CME Group

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 29 мая. Зайдем снова в лонг. Вниз рынку будет идти очень тяжело.

Сценарий падения: воздерживаемся от продаж, рынок низко.

Рекомендации по природному газу:

Покупка: сейчас (1.988). Стоп: 1.800. Цель: 3.000?!

Продажа: нет.

Поддержка – 1.905. Сопротивление – 2.137.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: пока мы не поднялись выше 82000, о покупках не думаем. Вне рынка. На заметку: от 63000 возможны покупки.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет.

Продажа: нет.

Поддержка – 61465. Сопротивление – 83887.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: проявим упорство в покупках. Тем более, что технически ситуация располагает к этому.

Сценарий падения: остаемся вне рынка. Движение к 5000 возможно, но продажи сейчас рискованны. Лучше быть в товаре, чем в деньгах.

Рекомендации по рынку ПБТ:

Покупка: сейчас (10000). Стоп: 8800. Цель: 25000. Можно агрессивно.

Продажа: нет.

Поддержка – 8760. Сопротивление – 15527.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок дает нам шанс взять его по низкой цене. И мы воспользуемся этим шансом.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: сейчас (1450). Стоп: 1300. Цель: 3500. Кто в позиции от 1500 и 1600, держите стоп на 1300. Цель: 3500.

Продажа: нет.

Поддержка – 1352. Сопротивление – район 1958.

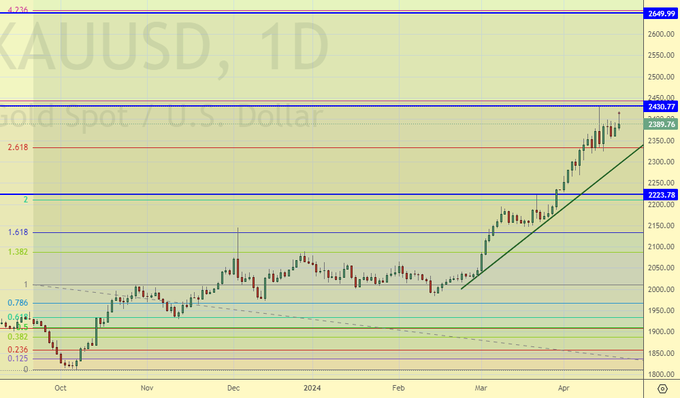

Gold. CME Group

Сценарий роста: ждем, точнее хотим, существенной коррекции, тогда можно будет говорить о покупках.

Сценарий падения: зацепились от района 2420. Можно держать шорт.

Рекомендации по рынку золота:

Покупка: от 2100 будет интересно, от 2000 будет идеально.

Продажа: нет. Кто в позиции от 2415, перенесите стоп на 2430. Цель: 2100 (2000).

Поддержка – 2223. Сопротивление – 2430.

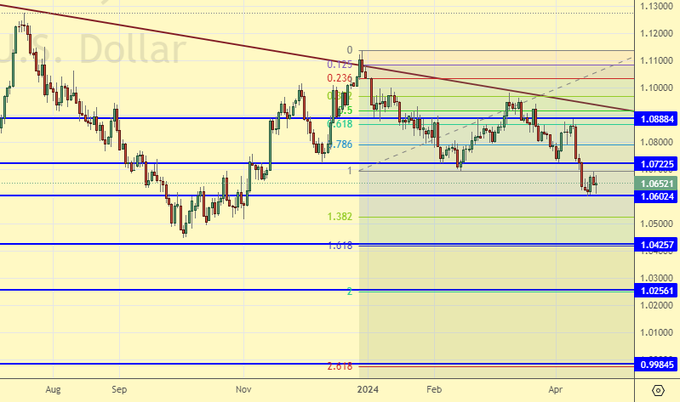

EUR/USD

Сценарий роста: покупать сейчас не следует. Евро будет под давлением на фоне сохранения высоких ставок в США.

Сценарий падения: удалось зацепиться от района 1.0700. Держим шорт. При этом понимаем, что всплеск к 1.0800 возможен.

Рекомендации по паре евро/доллар:

Покупка: нет.

Продажа: при подходе к 1.0800. Стоп: 1.0860. Цель: 1.0000. Кто в позиции от 1.0690, перенесите стоп на 1.0860. Цель: 1.0000. Считайте риски!

Поддержка – 1.0602. Сопротивление – 1.0722.

USD/RUB

Сценарий роста: да, мы можем укрепиться перед инаугурацией до 92.00 и даже до 91.90, но пройти ниже будет непросто.

Сценарий падения: продавать не будем. Никто из экспертов всерьез не говорит об укреплении рубля.

Рекомендации по паре доллар/рубль:

Покупка: нет. Кто в позиции от 92.79 и 92.90, держите стоп на 90.00. Цель: 97.00 (103.00, 112.00, 155.00).

Продажа: нет.

Поддержка – 92.79. Сопротивление – 94.53.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 20 июня. Пока мы 116000 не взяли. А раз так, то и покупать не будем. Желающие могут отработать ход до 120000 на часовых интервалах.

Сценарий падения: выбило из шорта. Пока новых продаж не делаем. Подход к 120000, это новый повод для того, чтобы рассмотреть возможности для входа в шорт.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: думать при подходе к 120000.

Поддержка – 113040. Сопротивление – 115920 (120200).

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Запасы пшеницы в Индии упали до 16-летнего минимума после рекордных продаж