Обзор рынка кукурузы и фуражного зерна. Отчет USDA. Дата выхода 12 марта 2018

18 March 2018, 22:04

-

Прогноз экспорта кукурузы растет

Прогнозируемый экспорт кукурузы в 2017/18 году повышен на 175 миллионов бушелей в этом месяце до 2225 миллионов, поскольку сокращение экспортных перспектив для Аргентины открывает возможности для Соединенных Штатов на мировых рынках. На внутреннем рынке США кукуруза для этанола повышена на 50 миллионов бушелей до 5 575 миллионов. С учетом этих изменений потребление кукурузы увеличено на 225 миллионов бушелей. Соответствующее сокращение прогнозируемых переходящих запасов снижает отношение запасов к потреблению и приводит к увеличению средней цены, получаемой производителями, на 0,05 доллара США, до 3,35 долл. США за бушель.

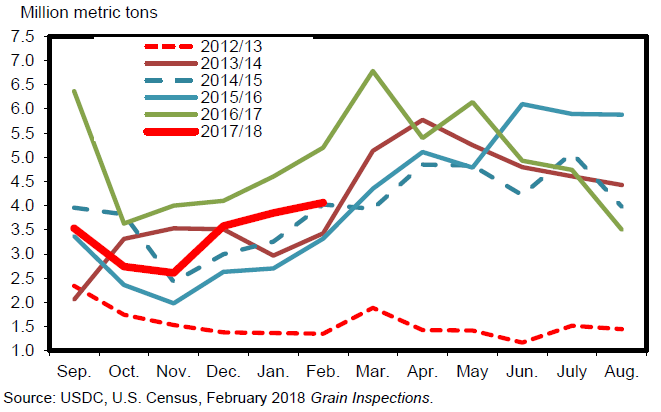

Прогноз экспорта кукурузы из США на 2017/18 год повышен в этом месяце на 4,5 млн. тонн до 56,0 млн. С декабря 2017 года экспортные цены на кукурузу в США были самыми низкими среди крупнейших экспортеров кукурузы, что способствовало росту продаж и темпов поставок. Отсроченные продажи кукурузы достигли рекордного уровня в начале марта. Ожидается, что резкое сокращение прогнозируемых запасов кукурузы в Аргентине в этом месяце и медленные темпы бразильских поставок будут в дальнейшем поддерживать конкурентоспособность экспорта США в течение оставшейся части 2017/18 года.

Обзор рынка США

Прогнозируемое исчезновение кукурузы увеличено

Прогнозируемые запасы кукурузы в этом месяце не изменились. Большинство изменений связано с торговлей и использованием в производстве продуктов питания, семян и промышленности (FSI). Прогноз экспорта в этом месяце повышен на 175 млн. бушелей до 2225 млн., в связи с улучшением перспектив США, в то время как продолжительная жаркая и сухая погода в Аргентине сокращают перспективы урожайности и, соответственно, экспортные запасы в этой стране. В то же время ожидается, что ценовая конкурентоспособность США и высокий международный спрос будут поддерживать устойчивую программу экспорта кукурузы в США во второй половине маркетингового года.

Рисунок 1. Предложение и потребление кукурузы, изменение в процентах относительно прогноза прошлого месяца: начальные запасы, производство, импорт, совокупное предложение; использование в производстве продуктов питания, семян и промышленности (FSI), топливного этанола, суммарное внутреннее потребление, экспорт, совокупное потребление, конечные запасы.

Небольшие изменения переработки сезона 2016/17

Национальная статистическая служба Министерства сельского хозяйства США (NASS) в своем отчете о переработке зерна и производстве побочных продуктов от 1 марта внесла изменения в данные за 2016 год, которые изменили объемы использования кукурузы и сорго для производства этанола в ежеквартальных и годовых данных 2016/17 маркетингового года. Использование кукурузы для производства этанола снижено на 6,6 млн. бушелей до 5432 млн. Использование в производстве продуктов питания, семян и промышленности (FSI) оценивается в 6882 млн. бушелей. Аналогично, использование сорго для этанола было снижено на 0,4 млн. бушелей до 113,3 млн. Использование сорго в FSI оценивается в настоящее время в 114,6 млн. бушелей. Как для кукурузы, так и для сорго снижение FSI было компенсировано увеличением кормового и остаточного использования.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех фуражных зерновых (кукуруза, сорго, ячмень и овес) и пшеницы прогнозируются на уровне 148,9 млн. тонн, что на 0,1 млн. бушелей ниже прогноза прошлого месяца для маркетингового года с сентября по август. Прогноз для пшеницы снижен на 0,4 миллиона тонн до 3,4 миллионов, но это почти полностью компенсируется повышением для сорго до 2,0 миллионов тонн.

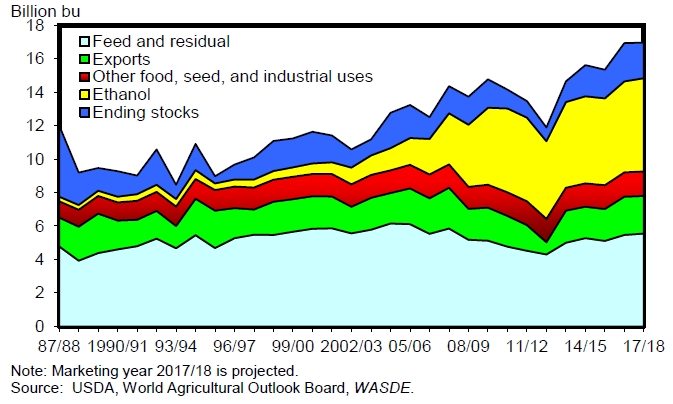

Рисунок 2. Потребление кукурузы в США: на корм и остаточные продукты, экспорт, использование в производстве продуктов питания, семян и промышленности (FSI), этанол, конечные запасы.

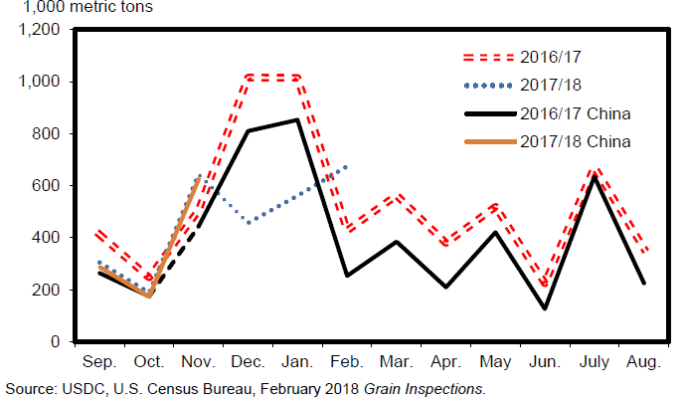

Рисунок 3. Экспорт кукурузы из США по месяцам.

Прогноз количества единиц животноводческой продукции (GCAU) на 2017/18 год составляет 98,72 млн. единиц, на 0,03 млн. единиц меньше, чем в прошлом месяце. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,53 тонны, что на 0,02 тонны выше прогноза прошлого месяца.

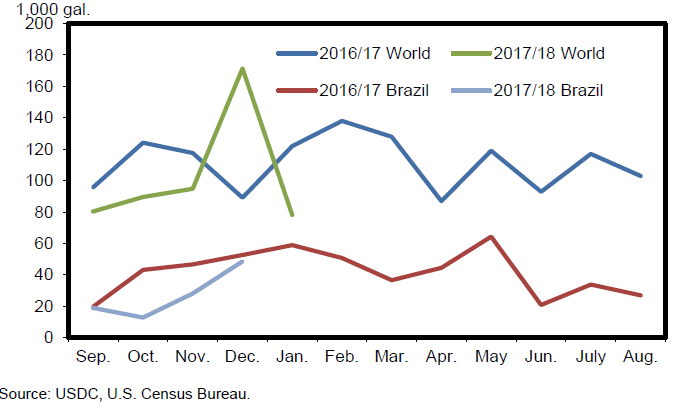

Рисунок 4. Экспорт топливного этанола из США.

Использование в производстве продуктов питания, семян и промышленности (FSI) повышено на росте производства этанола

Использование кукурузы в FSI в этом месяце повышено на 50 миллионов бушелей до 7 045 миллионов. За этим ростом стоит увеличение объема использования кукурузы для производства топливного этанола на 50 миллионов бушелей. Использование кукурузы для топливного этанола прогнозируется на уровне 5 575 миллионов бушелей, что на 143 миллиона больше, чем в 2016/17 году. Администрация энергетической информации сообщает о сильном росте недельного использования этанола, перспективы экспорта являются благоприятными. Бразилия, в частности, импортировала значительные объемы этанола из Соединенных Штатов, несмотря на 20-процентный тариф на поставки более 160 миллионов галлонов из-за ценовой конкурентоспособности этанола США. В настоящее время этанол оценивается в 1,50 доллара за галлон в портах Мексиканского залива, по сравнению с 2,32 доллара США за галлон в Бразилии.

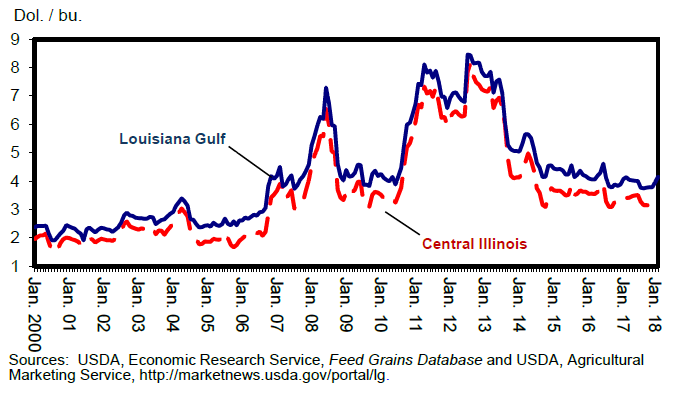

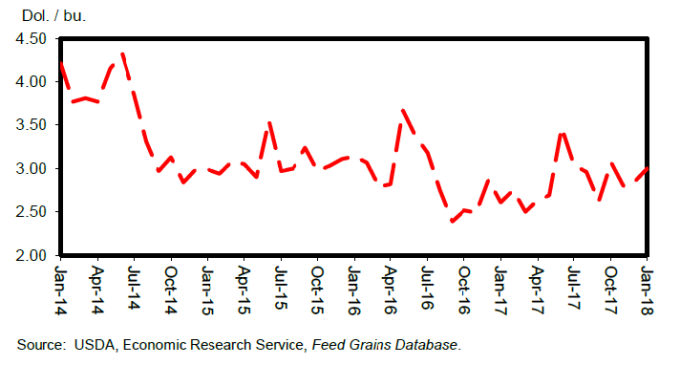

Рисунок 5. Цены в США на кукурузу (yellow #2).

Прогнозируемый экспорт кукурузы повышен на 175 миллионов бушелей

Прогноз экспорта кукурузы на 2017/18 год увеличен на 175 миллионов бушелей в этом месяце до 2225 миллионов. Данные статистики на конец января показывают, что экспорт в период с сентября по январь составил 641,6 млн. бушелей, по сравнению с 886,0 млн. на этот момент в прошлом сезоне. Более низкие запасы, доступные для экспорта, в Аргентине и конкурентоспособные цены в США являются основными факторами роста перспектив торговли США. Поставки кукурузы в январе составили 151,5 млн. бушелей, при этом Япония, Мексика, Колумбия и Тайвань являлись основными направлениями. В январе 2017 года поставки составили 182,5 млн. бушелей, а Япония, Мексика, Южная Корея и Колумбия были основными направлениями.

Сокращение запасов при увеличении использования

Рост использования кукурузы для производства этанола и экспорта повышает общий объем потребления кукурузы на 225 миллионов бушелей до 14 820 миллионов, что является самым высоким показателем за всю историю. Общее использование в 2016/17 году оценивается в 14 649 миллионов бушелей, а среднее значение за предыдущие пять лет – в 13 319 миллионов. Результирующие конечные запасы прогнозируются на уровне 2 127 млн. бушелей, что на 225 млн. меньше прогноза прошлого месяца и на 166 млн. ниже уровня 2016/17. Коэффициент использования запасов для кукурузы составляет 14,4, что отражает более ограниченные запасы, но по-прежнему является вторым по величине с 2005/06 года. Коэффициент использования запасов в прошлом месяце составлял 16,1.

Сокращающиеся запасы в сочетании с продажами на сегодняшний день приводят к повышению на 0,10 доллара за бушель нижнего предела среднесезонной цены, получаемой фермерами, но без изменений на верхнем краю диапазона, который в итоге составляет от 3,15 до 3,55 долл. США за бушель.

Рисунок 6. Экспорт сорго из США.

Прогнозируемый экспорт сорго снижен на сокращении импорта в Китай

В этом месяце изменений по запасам сорго не внесено. Прогнозируемый на 2017/18 год экспорт сорго снижен на 15 миллионов бушелей, исходя из ожиданий сокращения поставок в Китай. В настоящее время прогнозируемый объем экспорта составляет 245 миллионов бушелей, что немного выше, чем в 2016/17 году. Китай инициировал антидемпинговое расследование в отношении импорта сорго из США. За последние недели суммарные экспортные обязательства США (отсроченные продажи + поставки) незначительно снизились в связи с отменой продаж. Сокращение потребления на 15 миллионов бушелей компенсируется более высоким уровнем кормового и остаточного использования, в результате чего общее использование и переходящие остатки не изменились по сравнению с прогнозом прошлого месяца. Диапазон средней цены, получаемой фермерами, сужается на 0,05 доллара США на обоих концах со средней точкой на отметке 3,15 доллара за бушель, без изменений по сравнению с прошлым месяцем.

Рисунок 7. Среднемесячные цены на ячмень, полученные фермерами

Незначительные изменения в балансе ячменя

В этом месяце в прогнозируемом балансе ячменя внесено мало изменений. Увеличение объема экспорта на 1 миллионов бушелей до 6 миллионов бушелей увеличивает общий объем потребления до 203 миллионов бушелей, что немного ниже уровня 2016/17 года. Прогнозируемые конечные запасы снижены до уровня в 60,3 млн. бушелей, что отражает изменение экспорта. Запасы ячменя являются самыми низкими с 2011/12.

Импорт овса снижен, цена увеличена

Прогнозируемый импорт овса снизился на 10 миллионов бушелей до 90 миллионов. Импорт является основным источником запасов, на который приходится почти половина от общего объема. Прогноз импорта снижен, исходя из годовых темпов, при том, что импорт из Канады более медленный, чем ожидалось. Объем предложения прогнозируется на уровне 189,7 млн. бушелей по сравнению с 5-летним средним показателем в 210,0 млн.

При отсутствии изменений в потреблении изменение запасов переносится на переходящие остатки, которые прогнозируются на уровне 19,7 млн. бушелей. Это на 30,6 млн. ниже прошлогодней оценки и на 24,7 млн. ниже, чем среднее значение предыдущих пяти лет.

Прогнозируемый диапазон средних цен, полученных фермерами, сужен на 0,05 доллара США на каждом конце диапазона, который теперь составляет от 2,55 до 2,75 долл. США за бушель. Прогноз средней точки составляет 2,65 доллара за бушель, что на 0,59 доллара выше, чем в 2016/17 году.

Рисунок 8. Среднемесячная цена на овес: No. 2 whiteheavy, Minneapolis, MN

Международный обзор

Перспективы аргентинской кукурузы снова снижены

Несмотря на то, что мировое производство фуражного зерна на 2017/18 год практически не изменилось и находится на уровне 1 322,0 млн. тонн, в этом месяце прогнозируются существенные корректировки урожая, которые имеют значительные последствия для балансов отдельных стран и торговли США.

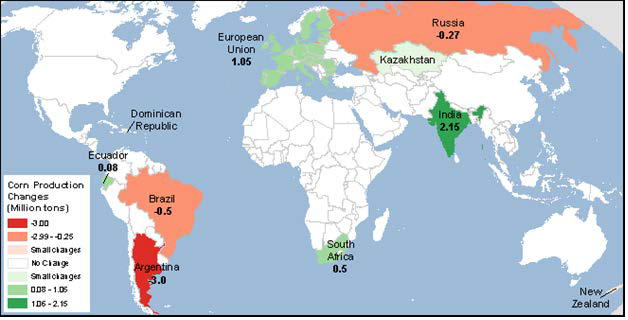

Прогнозы производства фуражного зерна для Аргентины, Австралии, Бразилии, России и Китая снижены, что нивелирует повышение для Индии, Европейского союза (ЕС), Казахстана и Южной Африки.

Самым крупным изменением производства в этом месяце является снижение урожая кукурузы в Аргентине на 3 млн. тонн до 36,0 млн., при этом прогнозируемая урожайность снижена почти на 8 процентов до 6,9 тонн на гектар. Продолжающаяся жаркая и сухая погода была сосредоточена в районах центральной Аргентины с высокой урожайностью (провинции Санта-Фе, западный Энтре-Риос и юго-восточная Кордова), где урожай кукурузы продолжал ухудшаться. Периодические дожди принесли некоторое облегчение, но охват и интенсивность осадков были недостаточны для того, чтобы прекратить засуху во многих районах, где влажность почвы стала критически низкой. Интенсивность жары и засухи была самой высокой с января по февраль с рекордно низким уровнем осадков в период опыления кукурузы в некоторых районах, что серьезно снизило потенциал урожайности. Первые отчеты об урожае подтверждают большие, чем ожидалось, потери урожайности.

Кроме того, под влиянием погоды были сокращены площадь и урожайность для австралийского сорго, бразильской кукурузы и снижен прогноз производства кукурузы в России.

Рост прогнозируемой урожайности кукурузы в Южной Африке был вызван благоприятной влажностью во время посева, благоприятными температурами и своевременными осадками в репродуктивный период. Посевы пострадали в период сухости с декабря по середину января, что уменьшило прогнозируемую площадь, но с тех пор восстановились.

Министерство сельского хозяйства Индии опубликовало вторую скорректированную оценку, предполагающую рекордный урожай кукурузы. Предполагается, что гибридные семена кукурузы, импортируемые из Аргентины и Бразилии, имели важное значение для достижения высоких (по индийским меркам) показателей урожайности в 2,8 тонны с гектара. Прогноз производства для всех других фуражных зерновых в Индии также повышен.

Национальное бюро статистики Китая обнародовало окончательные оценки производства зерновых в 2016/17 году. Прогнозы на 2017/18 год были обновлены на основе этих данных. Ожидается сокращение площади и производства для сорго и ячменя, но рост производства проса и овса. Стоит отметить, что производство овса почти удвоилось в сравнении с прошлым месяцем в связи с повышением урожайности. Объем производства крупного зерна в ЕС в 2017/18 году в этом месяце повышен на 0,8 млн. тонн до 151,6 млн. из-за дополнительных отчетов статистических агентств Франции и Германии. Производство кукурузы в ЕС повышено на 1,0 млн. тонн до 61,1 млн., а также внесены корректировки для других зерновых.

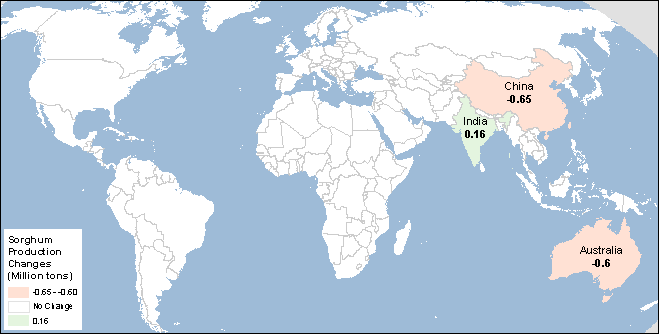

Для получения дополнительной информации, подробностей об изменениях в этом месяце см. карты 1 и 2 ниже.

Карта 1. Изменения производства кукурузы для 2017/18 года, март 2018 (млн. тонн)

Карта 2. Изменения производства сорго для 2017/18 года, март 2018 (млн. тонн)

Мировое потребление фуражного зерна повышено

Прогноз мирового потребления фуражного зерна на 2017/18 год повышен на 5,8 млн. тонн в этом месяце до рекордного уровня в 1360,3 млн., с несколькими изменениями, отражающими пересмотр производства и торговли в основном для кукурузы и сорго. Потребление фуражного зерна в США снижено на 1,6 млн. тонн. Мировой объем кормового и остаточного использования увеличен на 2,7 млн. тонн, с увеличением использования кукурузы и овса и сокращением кормового потребления сорго.

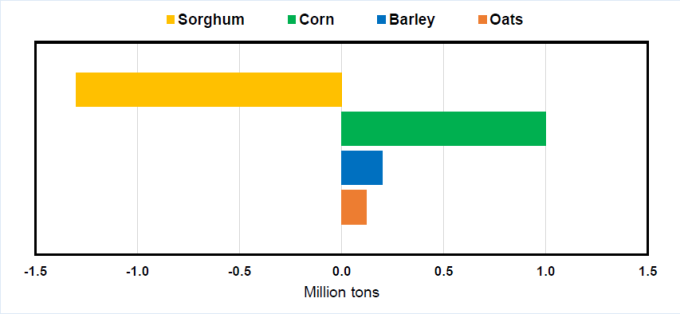

Кормовое использование и импорт в Китае на прежнем уровне, но его доля изменена

Наиболее важные изменения в использовании фуражного зерна в этом месяце относятся к Китаю. Несмотря на то, что общий объем кормового потребления зерна в стране не изменился, сокращение для сорго полностью компенсируется увеличением потребления кукурузы, ячменя и овса.

Прогнозируемые изменения в кормовом использовании полностью отражают изменения в импорте Китая в этом месяце.

Рисунок 9. Изменения использования (и импорта) кормового зерна в Китае в 2017/18 году

Эти изменения в прогнозируемом кормовом использовании связаны с антидемпинговым расследованием импорта сорго из Соединенных Штатов, инициированного министерством торговли Китая в феврале. Китай утверждает, что импорт сорго из Соединенных Штатов по низким ценам оказывает понижательное давление на цены для производителей сорго в Китае.

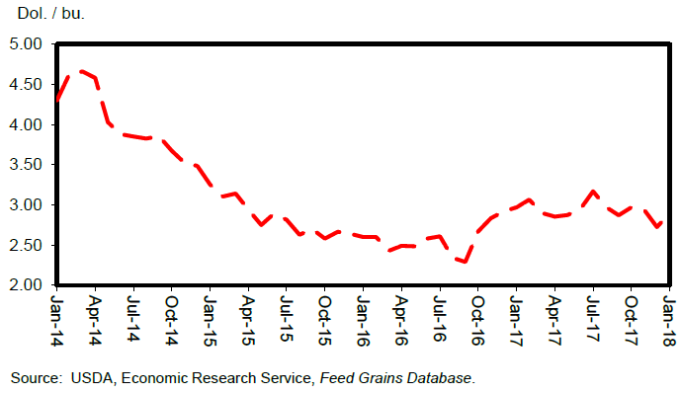

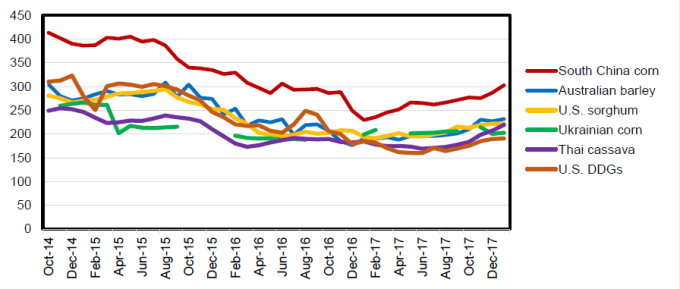

Китай допускал падение цен на кукурузу с 2015 года, но они укреплялись с прошлого года и значительно превышают мировые цены. Структура цен на кормовое зерно в Китае, особенно на дефицитном юге, стимулирует перерабатывающие предприятия использовать импортное сырье (см. рисунок 10). Высококонкурентные цены на импортный сорго вызвали резкий рост импорта, который с менее чем 100 000 тонн в 2011/12 году вырос до 10,1 миллионов в 2014/15 году и прогнозируется на уровне 5,6 миллионов в 2017/18 году.

Рисунок 10. Цены на корма в Китае.

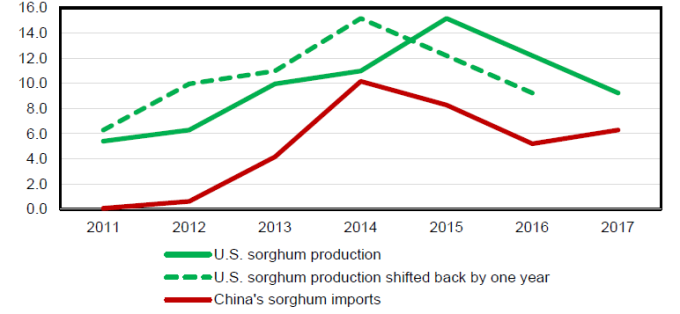

Китайский спрос на сорго стимулировал значительное расширение производства сорго в США, которое увеличилось с 5,4 млн. тонн в 2011/12 году до 15,2 млн. в 2015/16 году. На рисунке 11 показана сильная корреляция между производством сорго в США и китайским спросом на сорго, при этом реакция производства в США отстает примерно на 1 год, что отражает время реакции производителей США на ценовые сигналы.

Рисунок 11. Производство сорго в США и китайский импорт движутся вместе, хотя и с некоторым отставанием.

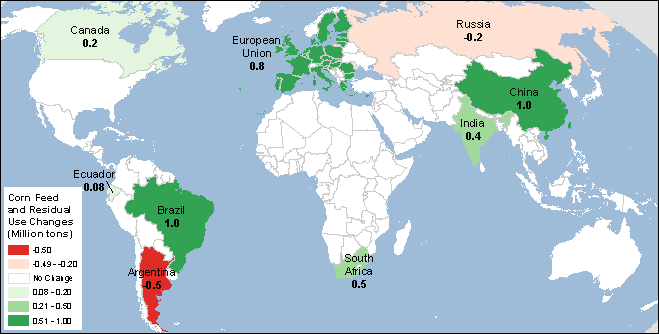

Прогнозируется увеличение кормового использования кукурузы в Бразилии на 1,0 млн. тонн в этом месяце, что отражает увеличение запасов кукурузы и ожидаемый рост поголовья скота. При более высоком прогнозируемом урожае кукурузы, кормовое и остаточное использование в ЕС в этом месяце повышено на 0,8 млн. тонн. Для визуального отображения изменений в потреблении кукурузы и сорго см. карты 3 и 4 ниже.

Карта 3. Изменения кормового и остаточного использования кукурузы на 2017/18 МГ, март 2018 (млн. тонн)

Карта 4. Изменения кормового и остаточного использования сорго на 2017/18 МГ, март 2018 (млн. тонн)

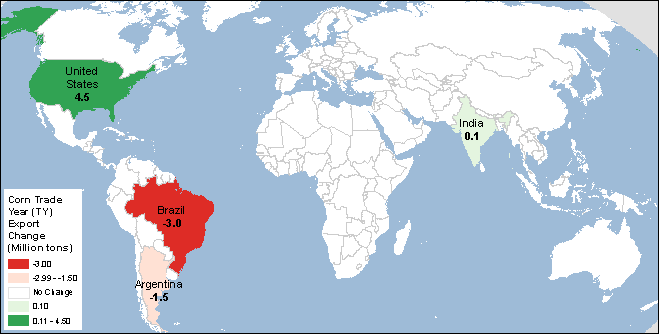

Перспективы экспорта кукурузы из США резко возросли, прогнозируется изменение экспортной доли

Экспорт кукурузы из США для 2017/18 торгового года увеличен на 4,5 миллиона тонн в этом месяце до 56,0 миллионов (на 175 миллионов бушелей до 2225 миллионов для маркетингового года с сентября по август). Увеличение почти на 9 процентов поддерживается сокращением поставок конкурентов и активными продажами США в последнее время. Темпы поставок американской кукурузы в первые месяцы 2017/18 года были устойчивыми, хотя и не особенно сильными по сравнению с прошлым годом. Согласно статистическим данным, экспорт кукурузы в период с октября по январь достиг 12,7 млн. тонн, что на 20 процентов меньше, чем в предыдущем году. Тем не менее, по состоянию на 1 марта 2018 года отсроченные экспортные продажи кукурузы в США достигли рекордного за последние десятилетия уровня в 22,3 млн. тонн, что на 25 процентов больше, чем в прошлом году. Ожидается, что резкое сокращение прогнозируемых запасов кукурузы в Аргентине в этом месяце и медленные темпы бразильских поставок еще больше повысят экспортную конкурентоспособность США в оставшейся части 2017/18 года, когда страны Южного полушария начнут экспортировать новый урожай.

В этом месяце мировая торговля кукурузой практически не изменилась, поскольку сокращение экспорта кукурузы из Аргентины и Бразилии полностью компенсировано ростом прогнозируемого экспорта из США. При резком снижении прогнозируемого объема производства кукурузы экспорт для Аргентины сокращен на 2,5 млн. тонн до 25,0 млн. для ее 2017/18 маркетингового года (март 2018 года — февраль 2019 года). Для 2017/18 международного года (октябрь-сентябрь) прогноз экспорта кукурузы сокращен на меньший объем в 1,5 млн. тонн, что обусловлено темпами экспорта с октября 2017 года.

Несмотря на обильные запасы, бразильские темпы экспорта кукурузы отстают от прогноза. Для 2016/17 местного маркетингового года (март 2017 года — февраль 2018 года), который только что закончился в феврале, экспорт кукурузы сокращен на 2,3 млн. тонн до 31,7 млн. тонн. Объем экспорта кукурузы для местного 2017/18 маркетингового года остается неизменным на отметке 35,0 млн. тонн. Для 2017/18 международного торгового года (октябрь – сентябрь), который включает большую часть второй половины местного 2016/17 года, бразильский экспорт сократился на 3,0 млн. тонн до 31,0 млн., предполагая несколько дополнительных месяцев более низких темпов. Несмотря на резкое сокращение прогнозируемого экспорта, Бразилия остается вторым по величине экспортером кукурузы в мире. Прогноз импорта кукурузы повышен для Китая на 1,0 млн. тонн до 4,0 млн.

Карта 5. Изменения экспорта кукурузы для 2017/18 торгового года, март 2018 (млн. тонн)

Торговля сорго сокращена, экспорт США снижен

Прогноз мировой торговли сорго снижен на 0,7 млн. тонн до 7,7 млн., при этом сокращение китайского импорта сорго составит 5,6 млн. тонн. Экспорт сорго из США в 2017/18 году сокращен на 0,4 млн. тонн до 6,4 млн. (на 15 млн. бушелей до 245 млн. для маркетингового года с сентября по август). Обязательства США по экспорту (продажи + поставки) незначительно снизились с учетом отмены продаж за последние 3 недели. Ожидается снижение спроса со стороны Китая, связанное с недавним расследованием страны в отношении экспорта сорго из США (см. выше). На фоне сокращения прогнозируемого объема производства сорго экспорт Австралии (который идет исключительно в Китай) для торгового года с октября по сентябрь сократился в два раза на 0,3 млн. тонн до 0,3 млн.

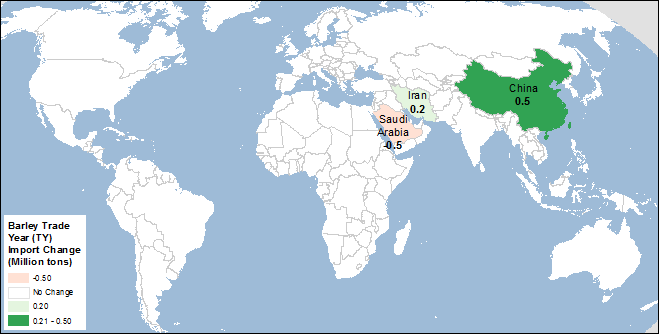

Изменения в импорте ячменя в этом месяце

Прогноз мировой торговли ячменем для международного торгового года с октября по сентябрь немного увеличен на 0,2 млн. тонн, при этом увеличены запасы и экспорт из Казахстана в Иран, главное направление казахстанского экспорта. Импорт ячменя в Китай повышен на 0,5 млн. тонн, в Саудовскую Аравию – снижен на 0,5 млн. тонн.

Карта 6. Изменения импорта ячменя для 2017/18 торгового года, март 2018 (млн. тонн)

Обзор рынка пшеницы. Отчет USDA. Дата выхода 12 марта 2018

Ваш комментарий

|

|

|