Обзор рынка кормовых культур. Отчет USDA. Дата выхода 14 сентября 2018

20 September 2018, 21:25

-

Для кукурузы вновь прогнозируется рекордная урожайность

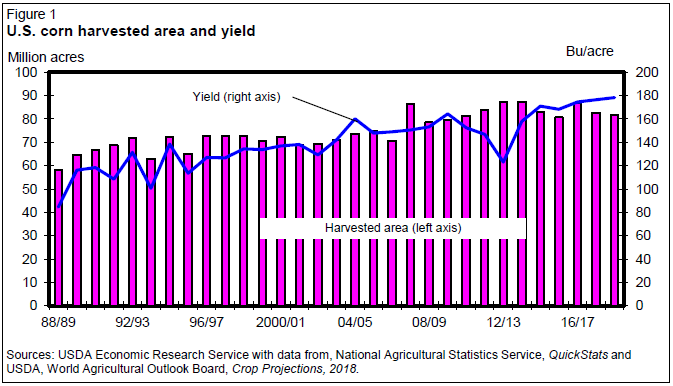

Второй прогноз урожайности кукурузы на 2018/19 год, основанный на опросе, показал повышение урожайности в этом месяце на 2,9 бушелей на акр до рекордных 181,3 бушелей. Если прогноз будет реализован, урожай составит 14,8 млрд. бушелей с прогнозируемой площади в 81,8 млн. акров, что на 240 млн. бушелей больше, по сравнению с прогнозом прошлого месяца.

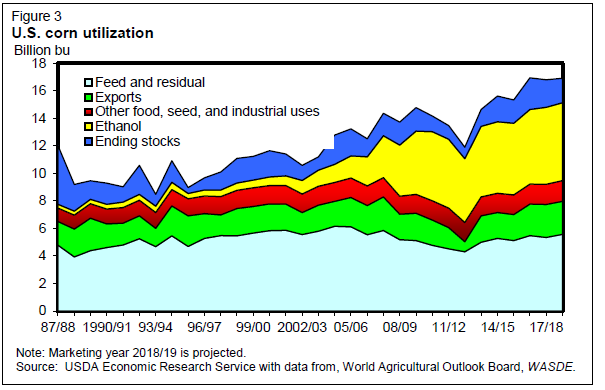

Кормовое и остаточное использование повышено на 50 миллионов бушелей с прошлого месяца до 5,6 миллиарда бушелей из-за увеличения урожая и более низких ожидаемых цен. Использование кукурузы для этанола повышено на 25 миллионов бушелей до 5,7 миллиарда. Экспорт прогнозируется на 50 миллионов бушелей выше, чем в прошлом месяце, на уровне 2,4 миллиарда, благодаря повышению ценовой конкурентоспособности США и ослаблению конкуренции со стороны Бразилии и Аргентины. Увеличение спроса и предложения приводит к уровню конечных запасов в 1,8 млрд. бушелей. Среднесезонная цена, получаемая фермерами, снижена на 0,10 доллара США за бушель до 3,50 доллара США.

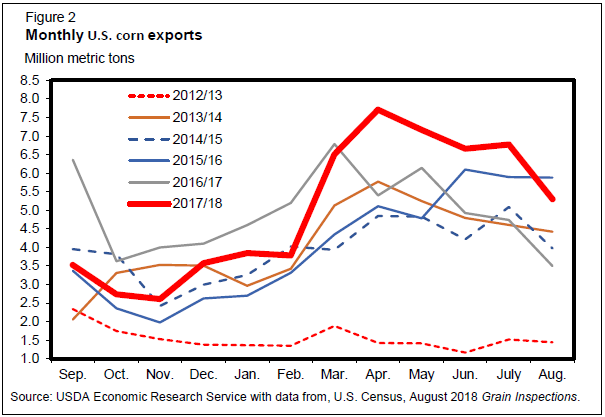

С ростом запасов и конкурентоспособными ценами перспективы экспорта кукурузы из США в 2018/19 и 2017/18 гг. повысились, поскольку торговля кукурузой переходит от Бразилии к США.

Обзор рынка США

Запасы кормового зерна в США повышены

В этом месяце запасы кормовых зерновых в США повышены на 5,5 млн. тонн, так как более высокая урожайность для кукурузы и сорго увеличили производство на 6,1 млн. тонн. С учетом снижения начальных остатков на 0,5 млн. тонн прогнозируется, что объем предложения составит 448,5 млн. тонн, что на 0,4 млн. меньше, чем в 2017/18 году. Прогнозируемое потребление кормовых зерновых в этом месяце повышено на 3,1 миллиона тонн до 399,6 миллиона, что на 5,4 миллиона больше, чем в 2017/18 году. Кормовое и остаточное использование увеличено на 1,2 млн. тонн до 145,3 млн., а продовольственное, семенное и промышленное (FSI) – на 0,6 млн. тонн до 188,8 млн. из-за увеличения использования кукурузы для производства этанола. Экспорт увеличился на 1,3 млн. тонн до 65,5 млн. за счет улучшения перспектив экспорта кукурузы из США. Прогноз конечных запасов снижен на 2,4 миллиона тонн до 48,9 миллиона, что на 5,9 миллиона меньше, чем в 2017/18 году.

На 2017/18 год прогноз потребления кормового зерна повышен на 0,5 млн. тонн по сравнению с прошлым месяцем до 394,2 млн. тонн из-за роста экспорта кукурузы. В результате в этом месяце исходящие остатки увеличены на 2,4 млн. тонн до 54,7 млн.

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 100,4 млн. единиц, что немного ниже, чем 100,5 млн., которые прогнозировались в прошлом месяце, и на 1,4 млн. единиц больше, чем в прошлом году. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,47 тонны, как и в прошлом месяце, что на 0,02 млн. меньше показателя 2017/18 года.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень и овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 149,2 млн. метрических тонн, что на 1,2 млн. больше прогноза прошлого месяца, равного 148,0 млн., и на 5,9 млн. больше, чем 143,3 млн. тонн в 2017/18 году. Рост кормового использования кукурузы в сочетании с сокращением кормового использования ячменя ответственны за изменение с прошлого месяца.

Прогнозируемая на 2018/19 год урожайность кукурузы снова устанавливает рекорд

Второй основанный на опросе прогноз урожайности кукурузы национальной сельскохозяйственной статистической службы Министерства сельского хозяйства США (NASS) на 2018/19 год, показал повышение урожайности на 2,9 бушелей на акр до 181,3 бушелей с предыдущего прогноза. Если прогноз будет реализован, урожай достигнет 14 827 млн. бушелей с прогнозируемой площади в 81,8 млн. акров, что на 240 млн. бушелей больше, по сравнению с прогнозом прошлого месяца. Отчет NASS об урожае от 12 сентября указывает на повышение урожайности в 2018/19 году для Иллинойса, Индианы, Айовы, Миссури, Небраски, Огайо, Северной Дакоты, Висконсина и Южной Дакоты. У всех главных производственных штатов – Иллинойса, Айовы, Небраски, Индианы, Огайо, Южной Дакоты – рекордная урожайность.

Запасы прогнозируются на уровне 16 879 млн. бушелей, при этом начальные остатки снижены на 25 млн. бушелей до 2 002 млн. из-за увеличения экспорта в 2017/18 году. В этом месяце запасы вновь прогнозируются на третьем месте после 2016 и 2017 годов.

Рисунок 1. Уборочная площадь и урожайность кукурузы в США.

Прогноз кормового и остаточного использования на 2018/19 год повышен на 50 миллионов бушелей по сравнению с прошлым месяцем до 5 575 миллионов бушелей из-за увеличения урожая и более низких ожидаемых цен.

Использование FSI в этом месяце повышено на 25 миллионов бушелей до 7 130 миллионов бушелей за счет увеличения использования кукурузы для производства этанола, которое теперь оценивается в 5 650 миллионов бушелей. Общий объем использования прогнозируется на уровне 15 105 млн. бушелей, что на 125 млн. больше прогноза прошлого месяца и на 170 млн. больше по сравнению с 2017/18 годом.

Прогноз экспорта в этом месяце повышен на 50 миллионов бушелей до 2400 миллионов. Повышение прогноза в значительной степени обусловлено сокращением экспортных перспектив Бразилии, в связи с уменьшением посевной площади кукурузы второго урожая и трудностями в доставке текущего урожая в порты из-за неопределенности в политике установления минимальных ставок фрахта.

Рисунок 2. Экспорт кукурузы из США по месяцам.

Итоговые конечные остатки прогнозируются на уровне 1 774 млн. бушелей, что на 90 млн. больше, чем в прошлом месяце. Коэффициент использования запасов на уровне 11,7 на 0,5 больше, чем в прошлом месяце, что отражает увеличение запасов на 215 млн. бушелей, сопровождающееся увеличением исчезновения на 125 млн. бушелей.

Рисунок 3. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, семян и промышленности (FSI), этанол, конечные остатки.

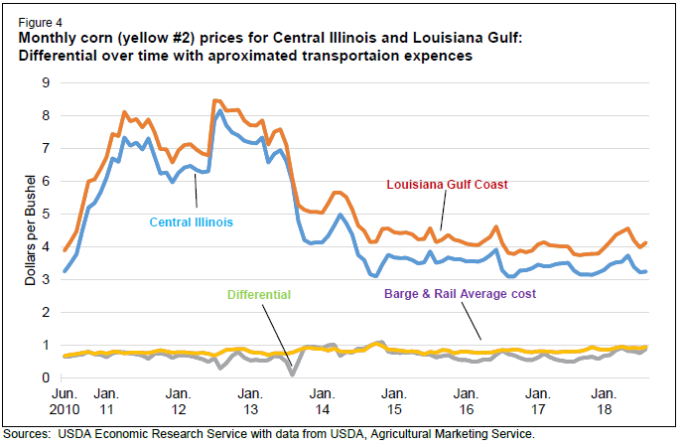

Цена на кукурузу 2018/19 снижена с прошлого месяца

Прогноз средней цены, получаемой фермерами в 2018/19 году, снижен на 0,10 доллара США за бушель на каждом конце диапазона, который теперь составляет 3,00 — 4,00 долл. США за бушель, со средним значением 3,50 долл. США, при увеличении запасов по отношению к использованию. На 2017/18 год среднесезонная цена прогнозируется на уровне 3,40 доллара за бушель, без изменений по сравнению с прошлым месяцем.

Рисунок 4. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане: разница и примерные транспортные расходы.

Экспорт сорго остается слабым, увеличивая конечные остатки 2017/18 г.

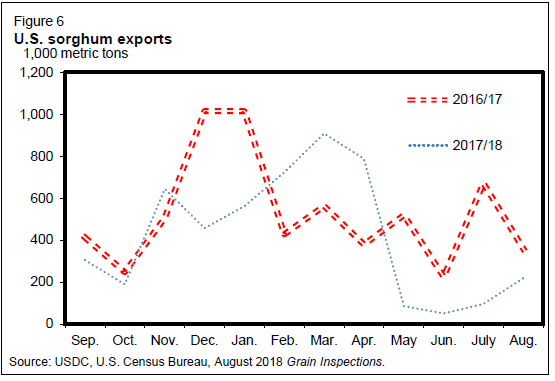

Экспорт сорго пересмотрен в сторону понижения на 5,0 млн. бушелей до 205,0 млн. бушелей. Это изменение учитывает инспекционные данные, показывающие более медленные темпы, чем предполагалось ранее. Это сокращение на 5,0 млн. проходит через баланс к ожидаемым конечным остаткам, увеличивая их с 44,3 до 49,3 млн. бушелей. Среднесезонная цена составляет 3,25 доллара за бушель.

Рисунок 6. Экспорт сорго из США.

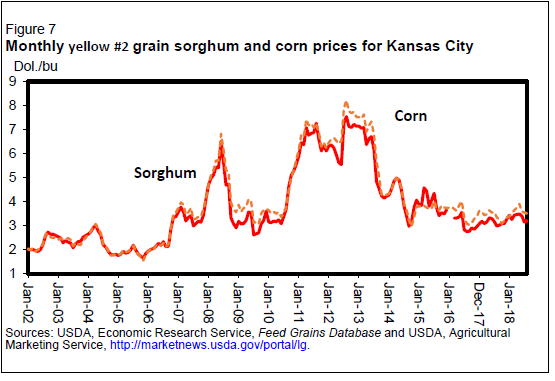

Рисунок 7. Цена по месяцам на yellow #2 сорго и кукурузу в Канзас-Сити.

Начальные и конечные остатки сорго увеличены в 2018/19 году

Производство для 2018/19 года увеличено на 1,05 млн. бушелей до 376,4 млн. бушелей. Это обусловлено повышением урожайности на 0,2 бушеля на акр до 71,1 бушеля на акр. Начальные остатки увеличены на 5,0 млн. бушелей до 49,3 млн. бушелей из-за сокращения экспорта в сезоне 2017/18. Эти изменения приводят к ожидаемому общему объему предложения в размере 425,7 млн. бушелей в 2018/19 году, что представляет собой увеличение по сравнению с прошлым месяцем на 6,1 млн. бушелей.

Рисунок 8. Уборочная площадь и урожайность сорго в США.

Общее использование и экспорт сорго не изменились по сравнению с прошлым месяцем и остаются на уровне на 380,0 млн. бушелей и 175 млн. бушелей соответственно. Конечные остатки 2018/19 года пересмотрены в сторону повышения на 6,1 млн. бушелей с 39,6 млн. бушелей до 45,7 млн. бушелей, что связано с увеличением начальных остатков и производства в 2018/19 году.

Цена сорго 2018/19 года снижена на 10 центов на верхнем и нижнем концах ожидаемого ценового диапазона с прошлого месяца, при этом прогнозируемая максимальная цена составляет 3,80 долл. США за бушель, а минимальная – 2,80 долл. США, в результате чего средняя ожидаемая цена равна 3,30 долл. США за бушель.

Оценки предложения и потребления ячменя без изменений с 2017/18 года

Цена на ячмень сезона 2017/18 изменена и составляет теперь 4,47 долл. США за бушель на основе данных по ценам.

Кормовое потребление ячменя в 2018/19 году снижено, но все еще превышает прошлогодний уровень

Производство осталось на прежнем уровне, равном 156,0 млн. бушелей. Однако, прогноз общего объема запасов снижен на 5,0 млн. бушелей из-за сокращения импорта на 5,0 млн. бушелей. Это изменение обусловлено данными импорта за последние несколько месяцев, что представляет собой самый медленный темп импорта с 2011/12 для данного периода. Импорт в результате сокращен с 20,0 млн. бушелей до 15,0 млн. бушелей.

Кормовое и остаточное использование 2018/19 года пересмотрено в сторону понижения с 15,0 млн. бушелей до 10,0 млн. бушелей, что на 5,0 млн. меньше, чем в прошлом месяце. Это изменение приводит к снижению внутреннего потребления на 5,0 млн. бушелей – со 170,0 млн. бушелей до 165,0 млн. бушелей. При отсутствии изменений ожидаемого экспорта, равного 5,0 млн. бушелей, общее использование также снижается на 5,0 млн. бушелей со 175,0 млн. бушелей до 170,0 млн. бушелей. Эти изменения компенсируют сокращение импорта, оставляя конечные остатки без изменений на уровне 95,9 млн. бушелей.

Ожидается, что цены на ячмень в 2018/19 году будут находиться в диапазоне от 4,10 долл. США за бушель до 5,30 долл. США за бушель, при этом ожидаемая средняя цена составит 4,70 долл. США за бушель, что на 0,10 долл. США за бушель больше, по сравнению с предыдущими оценками.

По состоянию на 9 сентября, NASS сообщает, что 92 процента урожая было собрано, по сравнению с 95 процентами в прошлом году, что соответствует 5-летнему среднему показателю.

Цены на овес 2017/18 года незначительно изменены

Оценки предложения и потребления овса на 2017/18 год не изменились по сравнению с прошлым месяцем.

Прогнозируемая цена на овес в сезоне 2017/18 составляет 2,59 долл. США за бушель, исходя из имеющихся данных о ценах.

Предложение и потребление овса 2018/19 вырастут по сравнению с предыдущим годом

Оценки предложения и потребления овса 2018/19 не изменились по сравнению с прошлым месяцем.

Ожидаемая цена сезона 2018/19 не изменилась с прошлого месяца и находится в диапазоне от $2,50 до $3,10 за бушель, при этом ожидаемая средняя цена составляет 2,80 доллара за бушель.

По состоянию на 9 сентября NASS сообщает, что 96 процентов урожая было собрано, что соответствует пятилетнему среднему показателю и незначительно превышает прошлогодний темп, составлявший 94 процента.

Международный обзор

Соединенные Штаты Америки повышают глобальное производство и запасы

Прогноз мирового производства кукурузы повышен на 8,0 млн. тонн до 1,069 млрд., в то время как производство ячменя, овса, ржи и смешанного зерна снижено в этом месяце, так что мировое производство крупного зерна увеличено в итоге на 5,1 млн. тонн. В этом месяце объем производства крупного зерна за пределами США сокращен на 1,1 миллиона тонн. Большая часть сокращения приходится на Европейский союз (ЕС) и австралийский ячмень вместе с кукурузой Канады и Южной Африки, что частично компенсируется ростом прогноза для кукурузы ЕС, Парагвая, Турции и Анголы, а также повышением прогноза для российского и казахского ячменя. Для 2017/18 года прогноз производства крупного зерна повышен на 0,6 млн. тонн, главным образом за счет увеличения объемов кукурузы в Индии и Мозамбике, которое частично нивелируется сокращениями в Аргентине и Бразилии. Изменения спроса и предложения 2017/18 года увеличивают начальные остатки на 2018/19 год на 0,9 млн. тонн.

Страны, производящие кукурузу на юго-востоке Европейского союза, демонстрируют отличное развитие, которому способствовали благоприятные дожди в период размножения кукурузы. В этом месяце урожайность и перспективы производства кукурузы увеличиваются для Румынии, Венгрии и Болгарии. Производство кукурузы также повышено для Сербии, которая соседствует со всеми тремя из вышеупомянутых стран, но не входит в состав Европейского Союза. Во Франции условия выращивания кукурузы были неоднородными, и урожай оказался лучше, чем ожидалось, учитывая, что засуха и высокие температуры во время репродуктивного периода кукурузы нанесли ущерб большей части урожая страны. Следовательно, прогноз производства кукурузы во Франции повышен в этом месяце. Напротив, ячмень, овес, рожь в Европе понесли потери урожайности в результате жарких и сухих условий в июле и августе в западной части региона, потому в этом месяце прогноз по ним снижен для Германии, Дании, Польши и некоторых других стран.

На 2018/19 год нет никаких изменений прогнозируемого производства кукурузы в Бразилии (хотя объем производства кукурузы 2017/18 года снижен на 1,0 млн. тонн до 82,0 млн.). Однако в Парагвае, расположенном к юго-западу от Бразилии, площадь кукурузы, как ожидается, вырастет на 25 процентов по сравнению с прошлым годом. Политически обусловленные транспортные проблемы и неопределенность с пошлинами сделали перемещение зерна из основных производящих кукурузу штатов центральной Бразилии (например, Мату-Гросу) в южные штаты (которые имеют массивную животноводческую отрасль и дополнительный кормовой спрос на кукурузу) дороже, чем импорт из соседнего Парагвая. Следовательно, бразильские фермеры в Санта-Катарине и Паране не только импортируют кукурузу из Парагвая, но и все чаще арендуют или покупают недорогие земли в Парагвае для выращивания кукурузы.

Прогноз потребления крупного зерна повышен на 2018/19 г.

Прогноз мирового потребления крупного зерна на 2018/19 г. в этом месяце повышен на 4,3 млн. тонн до 1 386 млн., а потребление без учета США – на 2,5 млн. тонн с несколькими частично компенсирующими друг друга изменениями. Наибольшее изменение прогноза связано с повышением потребления кукурузы в ЕС на 3,5 млн. тонн в связи с увеличением производства и импорта (частично из Украины), благоприятными ценами на кукурузу по сравнению с другими кормовыми зерновыми и повышенным спросом на кормовое зерно из-за плохого состояния пастбищ.

Повышение импорта сорго также поддерживает увеличение кормового потребления в ЕС на 0,5 млн. тонн. Общий прирост кормового использования крупного зерна составляет всего 1,3 млн. тонн, поскольку производство и кормовое потребление ячменя, овса, ржи и смешанного зерна снижено. Общий объем кормового потребления зерна в ЕС повышен на 2,3 млн. тонн. Повышение потребления сорго в ЕС полностью нивелируется сокращением в Японии, где кормовое использование сорго замещается ростом кормового использования и импорта кукурузы.

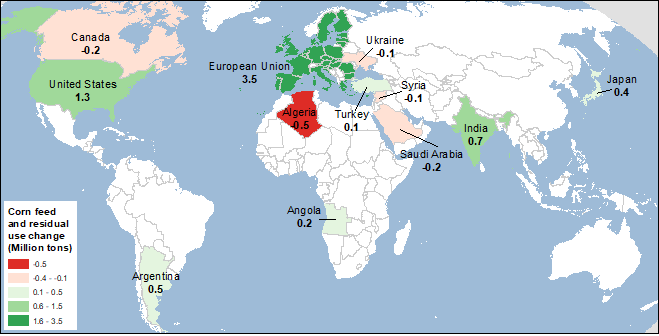

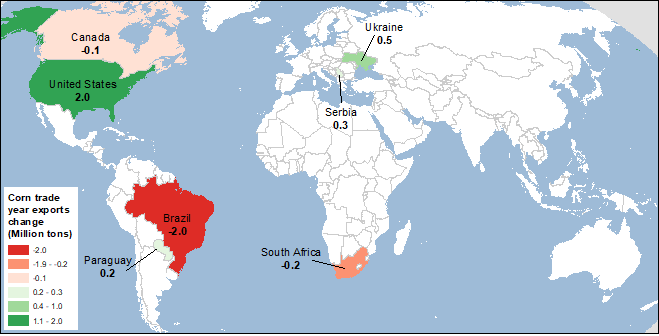

Увеличение урожая кукурузы в Индии и Анголе способствует росту как пищевого, так и кормового потребления в этих странах. Использование кукурузы увеличено для Аргентины как для 2017/18, так и для 2018/19 года, на 1,1 и 0,4 млн. тонн, соответственно, несмотря на снижение запасов, из-за ожиданий увеличения производства говядины, которая будет стимулировать внутреннее кормовое потребление зерна. Снижение импорта кукурузы уменьшает кормовое потребление кукурузы в Алжире. Изменения кормового и остаточного потребления изображены на карте 1.

Карта 1. Изменения кормового и остаточного использования кукурузы на 2018/19 год (млн. тонн), сентябрь 2018.

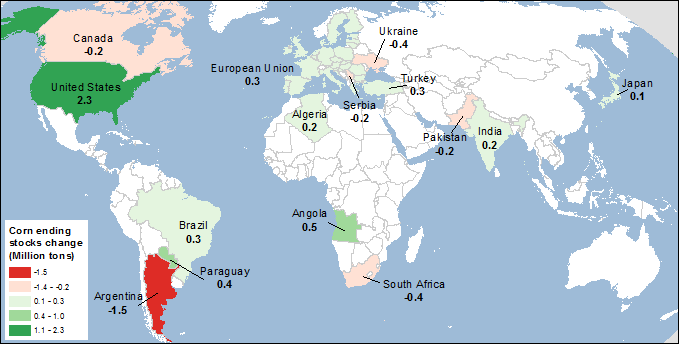

США увеличивают глобальные конечные остатки

Несмотря на увеличение прогнозируемых мировых конечных остатков кормового зерна 2018/19 года на 1,6 млн. тонн по сравнению с предыдущим месяцем, итоговый прогноз, равный 184,8 млн. тонн, по-прежнему остается самым низким с 2012 года, почти на 39 миллионов тонн меньше, чем годом ранее. Значительная часть изменений связана с Соединенными Штатами, так как прогноз конечных остатков для всего остального мира сокращен на 0,8 млн. тонн до 135,8 млн., причем большая часть сокращения приходится на Аргентину (снижение производства кукурузы в 2017/18 году и более высокий уровень внутреннего потребления), Южную Африку (уменьшение производства кукурузы) и Украину (повышение экспорта кукурузы). Для Соединенных Штатов конечные запасы резко увеличены для кукурузы (несмотря на более высокий уровень экспорта 2017/18 и 2018/19 гг.), а также для сорго.

Карта 2. Изменения конечных остатков кукурузы на 2018/19 год (млн. тонн), сентябрь 2018.

Перспективы экспорта кукурузы из США повышены для 2018/19 и 2017/18 гг.

Сентябрьский прогноз мирового экспорта кукурузы для международного торгового 2018/19 года (октябрь-сентябрь) на 0,7 млн. тонн превышает августовский прогноз, при увеличении ожидаемого перехода доли на мировом экспортном рынке кукурузы от Бразилии к Соединенным Штатам. При значительном увеличении запасов кукурузы прогноз экспорта США в этом месяце повышен. Сокращения относятся к Бразилии, Аргентине, Южной Африке и Канаде. В условиях снижения экспорта конкурентов и конкурентоспособных цен на кукурузу прогнозируемый экспорт США повышен на 2,0 млн. тонн до 61,0 млн.

Для торгового 2017/18 года экспорт кукурузы из США также повышен на 0,5 млн. тонн, что еще больше увеличивает рекордно высокий совокупный экспорт кукурузы до 62,5 млн. тонн. Это связано с сохраняющейся конкурентоспособностью кукурузы США на мировом рынке. Пересмотренный рекордный экспорт на 6,9 млн. превышает показатель 2016/17 года.

Экспорт кукурузы из Бразилии сокращен на 2,0 млн. тонн для международного торгового 2018/19 года, поскольку ожидается, что снижение запасов кукурузы 2017/18 года будет ограничивать бразильский экспорт до конца февраля, в течение почти шести месяцев торгового года. Более того, серьезные проблемы с транспортировкой, которые препятствуют перемещению зерна на огромном пространстве этой страны, как ожидается, не будут решены в ближайшее время, что еще больше ограничит экспортные перспективы. Для местного маркетингового 2017/18 года, длящегося с марта по февраль, экспорт бразильской кукурузы сокращен на 1,0 млн. тонн.

При снижении запасов экспорт аргентинской кукурузы сокращен еще на 1,0 млн. тонн для местного маркетингового 2017/18 года, который заканчивается в феврале, экспорт Южной Африки сокращен на 0,2 млн. тонн, а канадский экспорт кукурузы сокращен на 0,1 млн. тонн.

Экспорт кукурузы из Украины в этом месяце повышен на 0,5 млн. тонн за счет роста спроса в Европейском союзе, поскольку Украина продолжает доминировать на европейском рынке экспорта кукурузы.

Торговля ячменем незначительно скорректирована в сторону понижения, что отражает изменения этого месяца в производстве: прогнозируется рост экспорта российского и казахстанского ячменя, в то время как ожидается сокращение экспорта ячменя Австралией, ЕС и Украиной.

Карта 3. Изменения экспорта кукурузы для 2018/19 торгового года (млн. тонн), сентябрь 2018.

Изменения в мировой торговле сорго

Хотя изменения в мировой торговле сорго в этом месяце минимальны, два важных взаимоисключающих изменения внесены в импорт сорго для Японии и ЕС.

Поскольку ожидается, что Соединенные Штаты будут переориентировать часть своего экспорта сорго из Китая (после введения Китаем 25-процентной пошлины на сорго из Соединенных Штатов), несколько стран могут стать получателями большего объема американского сорго. Первоначально предполагалось, что Япония станет одной из них, на основе прошлого опыта, когда она импортировала и использовала большие объемы американского сорго. Но, похоже, структура распределения кормов в Японии более стабильна, чем предполагалось ранее. С другой стороны, ЕС нуждается в дополнительных поставках кормового зерна в этом году. Таким образом, нынешнее ожидание заключается в том, что 0,6 млн. тонн импорта сорго переходит от Японии к ЕС. Между тем, как ожидается, Япония возобновит свой привычный уровень импорта кукурузы и кормового потребления. Австралия частично вытесняет Соединенные Штаты с китайского рынка сорго. Ожидается, что ее экспорт сорго (почти исключительно в Китай) вырастет в 5 раз по сравнению с прошлым годом, увеличившись еще на 0,1 млн. тонн в этом месяце до 1,5 млн.

Читайте также:

Обзор рынка пшеницы. Отчет USDA. Дата выхода 14 сентября 2018

Ваш комментарий

|

|

|