Обзор рынка кормовых культур. Отчет USDA. Дата выхода 13 ноября 2018

16 November 2018, 14:45

-

Урожайность снижена для кукурузы и сорго, запасы сокращены

В этом месяце в отчете об урожае Министерства сельского хозяйства США сообщалось о снижении урожайности кукурузы и сорго, что приводит к сокращению урожая на 152 и 18 млн. бушелей соответственно. Снижение предложения привело к тому, что цены на кукурузу и сорго выросли на 0,10 доллара за бушель до 3,60 доллара и 3,40 доллара за бушель соответственно. Прогнозируемый экспорт кукурузы снижен на 25 миллионов бушелей до 2450 миллионов, а экспорт сорго сокращен на 50 миллионов бушелей до 100 миллионов. Прогноз кормового и остаточного использования снижен на 50 миллионов бушелей для кукурузы и 30 миллионов бушелей для сорго.

Помимо исторического многолетнего пересмотра данных по кукурузе в Китае, самым важным событием этого месяца является рекордно высокий прогноз производства и экспорта кукурузы для Украины. При снижении запасов Соединенные Штаты, как ожидается, потеряют часть своего экспорта кукурузы, но останутся на уровне экспорта, близком к рекордному. Прогнозируемый экспорт сорго из США снижен, что отражает снижение импорта Мексики.

Обзор рынка США

Запасы кормового зерна в США понижены

Прогнозируемые запасы кормовых зерновых на 2018/19 год в США в этом месяце снижены на 4,3 млн метрических тонн при сокращении производства кукурузы и сорго за счет снижения урожайности. Запасы прогнозируются на уровне 446,0 млн. тонн, что на 2,8 млн. меньше, чем в 2017/18 году. Прогнозируемое использование кормовых зерновых в этом месяце снижено на 2,4 млн. тонн до 398,5 млн., но на 7,6 млн. больше, чем в 2017/18 году. Кормовое и остаточное использование немного снижено до 144,8 млн. тонн, тогда как продовольственное, семенное и промышленное (FSI) осталось неизменным на уровне 188,8 млн. Экспорт снижен на 1,9 млн. тонн до 64,9 млн. из-за сокращения экспорта сорго и кукурузы. Ожидаемые конечные запасы снижены на 1,9 миллиона тонн до 47,5 миллиона, что на 10,4 миллиона меньше, чем в 2017/18.

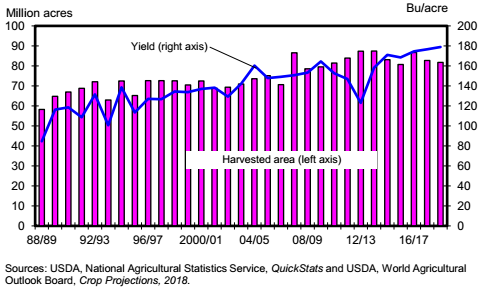

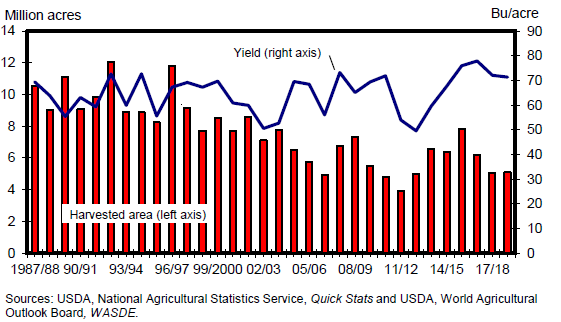

Рисунок 1. Уборочная площадь и урожайность кукурузы в США.

Для 2017/18 года небольшое увеличение использования кукурузы в топливном этаноле отразилось на аналогичном снижении кормового и остаточного использования, согласно данным последнего отчета о переработке зерна Министерства сельского хозяйства США.

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 101,1 млн. единиц, что немного ниже прогноза прошлого месяца, составлявшего 101,2 млн., и на 2,2 млн. единиц больше, чем в прошлом году. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,47 тонны, по сравнению с 1,50 тонны в прошлом месяце.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень и овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 148,6 млн. метрических тонн, что на 2,9 млн. меньше прогноза прошлого месяца, равного 151,5 млн., и на 7,9 млн. выше пересмотренного прогноза 2017/18 года, равного 140,7 млн. Снижение потребления кукурузы и пшеницы ответственно за изменение с прошлого месяца.

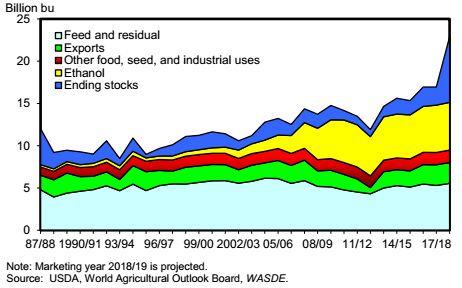

Рисунок 2. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, семян и промышленности (FSI), этанол, конечные остатки.

Прогноз урожайности кукурузы на 2018/19 год снизился

Четвертый прогноз урожайности Министерства сельского хозяйства США (NASS), основанный на результатах опроса, на урожай кукурузы в 2018/19 году, показал снижение урожайности на 1,8 бушелей на акр до 178,9 бушелей по сравнению с рекордной оценкой прошлого месяца. Если прогноз будет реализован, это приведет к урожаю в 14 626 млн. бушелей с прогнозируемой уборочной площади в 81,8 млн. акров, что на 151,9 млн. бушелей ниже прогноза прошлого месяца. Отчет NASS по урожаю от 8 ноября показывает снижение урожайности для Миннесоты, Южной Дакоты, Айовы, Висконсина, Иллинойса и Кентукки повышение прогнозируемой урожайности для Техаса, Миссури, Огайо и Мичигана. Среди основных штатов-производителей кукурузы Иллинойс, Небраска, Индиана, Огайо и Южная Дакота имеют рекордные уровни урожайности.

Запасы кукурузы прогнозируется на уровне 16,816 млн. бушелей в связи с изменением производства. Согласно прогнозу, запасы также будут третьим по величине после 2016 и 2017 годов.

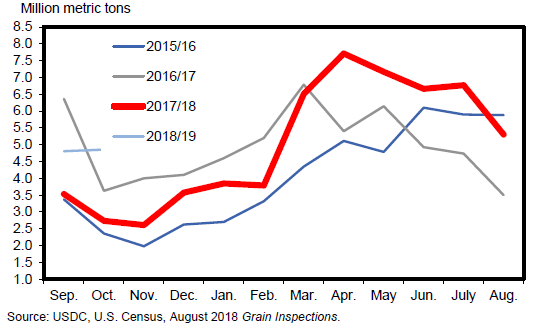

Исчезновение снижено для 2018/19

Прогнозируемое общее использование в этом месяце снижено до 15 080 миллионов бушелей, что на 75 миллионов меньше прогноза прошлого месяца. Экспорт снижен на 25 млн. бушелей до 2450 млн., что тем не менее является рекордным показателем. Ожидается, что расширение производства в Украине поможет этой стране конкурировать с Соединенными Штатами на экспортных рынках, что приведет к снижению перспектив поставок США.

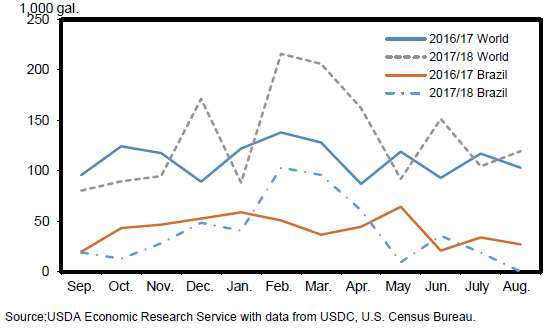

Рисунок 3. Экспорт кукурузы из США по месяцам.

Прогноз кормового и остаточного использования на 2018/19 год снижен на 50 миллионов бушелей по сравнению с прошлым месяцем до 5 500 миллионов из-за уменьшения урожая и более высоких ожидаемых цен.

Снижение производства и использования приводит к тому, что прогноз конечных запасов снижен на 76,9 млн. бушелей до 1736 млн. Коэффициент использования запасов, равный 11,5, на 0,5 пунктов ниже, чем в прошлом месяце, и на 3 процентных пункта ниже, чем годом ранее.

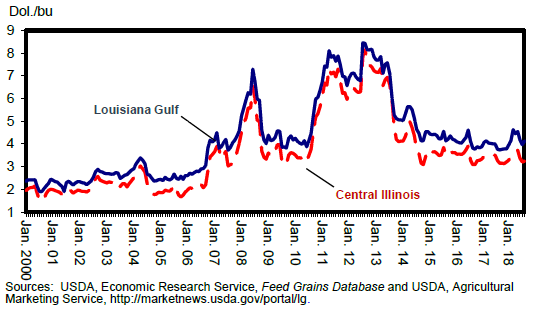

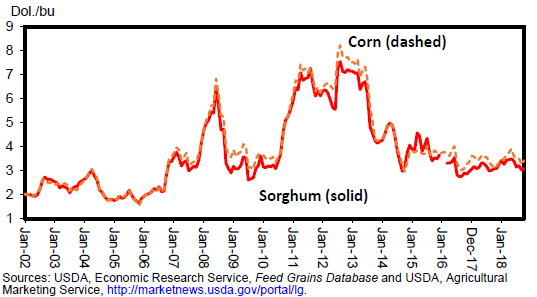

Цена на кукурузу для 2018/19 года повышена в этом месяце

Прогнозируемая средняя цена, получаемая фермерами в 2018/19 году, имеет диапазон от 3,20 до 4,00 долл. США за бушель со средним значением 3,60 долл. США, на основе сокращения прогноза производства и годовых продаж. Прогнозируемая цена на 0,10 доллара за бушель превышает прогноз прошлого месяца и на 0,24 доллара выше средней цены сезона 2017/18, равной 3,36 доллара за бушель.

Рисунок 4. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане

Экспорт топливного этанола 2017/18

Производство этанола в США в объеме 16 153 млн. галлонов соответствовало 5 605 млн. бушелей кукурузы в 2017/18 году, что на 173 млн. больше, чем в предыдущем году. Из общего объема производства топливного этанола было экспортировано 1 636 миллионов галлонов, или 10 процентов от общего объема использования. На развитом рынке, таком как рынок топливного этанола в Соединенных Штатах, экспорт является значительной областью для потенциального сокращения или расширения, поскольку другие сектора относительно стабильны и зависят по большей части от потребления бензина.

Рисунок 5. Экспорт топливного этанола

Прогнозируемый экспорт сорго продолжает падать в связи со снижением производства и замедлением экспортных продаж

Для сорго в США посевная и уборочная площадь не изменились и составляют 5,8 млн. акров и 5,1 млн. акров соответственно. Урожайность сокращена на 3,6 бушелей на акр до 71,4 бушелей на акр с 75,0. Это, в свою очередь, сокращает производство сорго на 18,2 млн. бушелей, или 4,4 процента, до 363,7 млн.

Рисунок 6. Уборочная площадь и урожайность сорго в США.

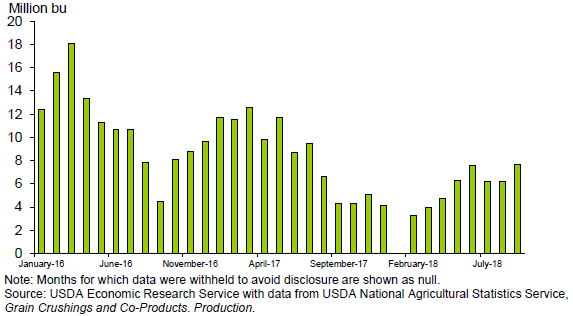

Общее использование в 2018/19 году сокращено на 20,0 млн. бушелей с 380,0 млн. до 360,0 млн. Прогнозируемое кормовое и остаточное потребление увеличено на 30,0 млн. бушелей до 135,0 млн., или около 28,6 процента. Это частично компенсируется сокращением экспорта на 50,0 млн. бушелей со 150,0 млн. до 100,0 млн., на основе медленных темпов экспортных продаж и поставок на сегодняшний день. В случае реализации, это станет наибольшим объемом кормового и остаточного потребления с 2008/09 года.

Рисунок 7. Использование сорго для производства этанола поквартально

Среднесезонная цена также пересмотрена в сторону повышения на 0,10 доллара за бушель, с предполагаемым ценовым диапазоном от 3,00 до 3,80 долл. США за бушель. Если прогноз будет реализован, это будет самая высокая цена с 2014/15 года.

Рисунок 8. Цена по месяцам на yellow #2 сорго и кукурузу в Канзас-Сити.

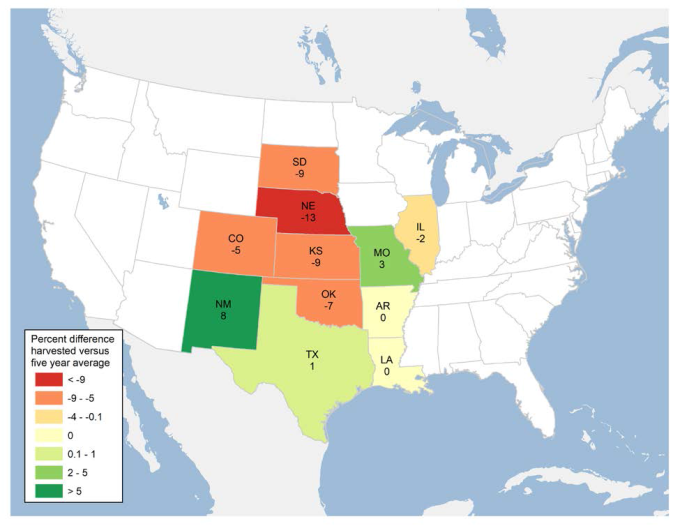

Согласно отчету NASS Crop Progress на 4 ноября собрано 70,0 процентов урожая сорго, причем средний показатель для этого времени составляет 76,0 процентов. Эта задержка вызвана тем, что Колорадо, Иллинойс, Канзас, Небраска, Оклахома и Южная Дакота незначительно отстают от 5-летних темпов сбора урожая. Это наглядно изображено на рисунке ниже.

Рисунок 9. Сбор урожая сорго по сравнению с пятилетним средним темпом

Никаких изменений в отчете об овсе и ячмене

Запасы, использование и конечные остатки ячменя и овса для 2017/18 и 2018/19 гг. остаются неизменными с октября.

Международный обзор

Исторический пересмотр площади кукурузы в Китае

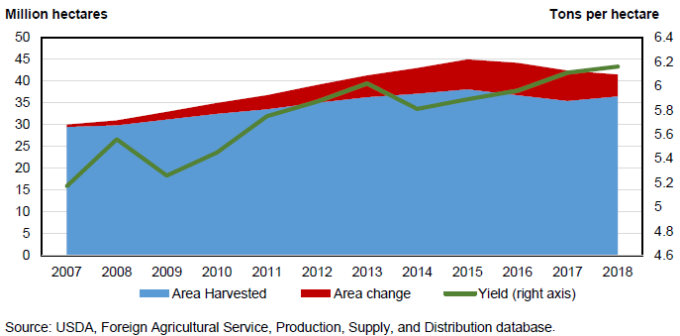

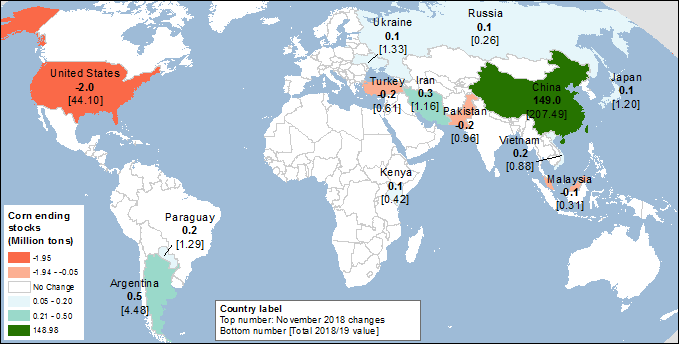

Объем производства кормового зерна в 2018/19 году в этом месяце повышен на 29,9 млн. тонн до 1373,3 млн., а объем производства за пределами США повышен на 34,2 млн. тонн до 988,2 млн. тонн. Однако, рост производства, потребления и запасов в этом месяце сконцентрирован в Китае, поскольку новые оценки отражают недавние многолетние корректировки Национального Статистического Бюро Китая данных о площади, производстве и урожайности кукурузы, риса, пшеницы, сои и ряда других товаров. Пересмотр основан на недавно опубликованном Национальном статистическом ежегоднике, охватывающем 11 лет данных с 2007/08 по 2017/18 гг. с повышением оценок площади кукурузы, в то время как урожайность кукурузы осталась без изменений для всех лет, за исключением небольшого увеличения для 2016/17 и 2017/18 гг. На основе пересмотренных данных NBS за 2007-17 годы прогноз производства кукурузы в Китае на текущий 2018/19 маркетинговый год повышен на 31,0 млн. тонн. Однако новые прогнозы площади и производства кукурузы в Китае на 2018/19 год ниже, чем пересмотренные оценки для предыдущего (2017/18) года. Это относительное снижение по сравнению с прошлым годом следует за предположением о дальнейшем сокращении площади кукурузы, которое началось в 2016/17 году (см. рисунок 10), через год после отмены правительством Китая ценовой поддержки.

Рисунок 10. Китайские корректировки: площадь и урожайность кукурузы

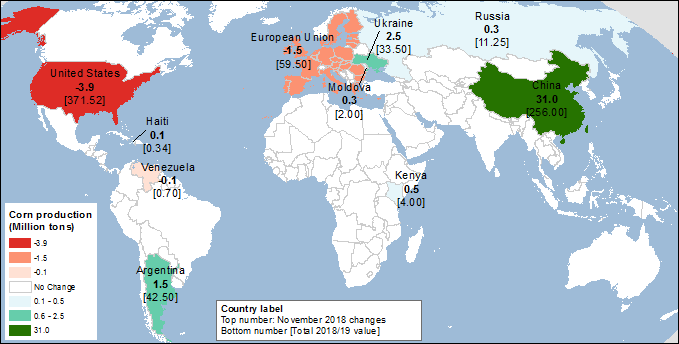

В отличие от пересмотров для Китая, изменения по производству кормового зерна и кукурузы в других странах значительно меньше, но тем не менее значимы для глобальных рынков кукурузы. Производство кукурузы повышено для Украины, урожайность при этом превышает предыдущий рекорд 2016/17 года на 13 процентов. В этом году украинская кукуруза пользовалась идеальными погодными условиями, с оптимальным количеством тепла и осадков. Страна также расширяет инвестиции в технологию производства кукурузы, увеличивая использование импортных гибридных семян из Франции, Германии и Швейцарии, на 30 процентов в этом году. Прогноз урожайности российской кукурузы также немного повышен, при том что рекордные показатели урожайности в Центральном округе страны компенсируют снижение урожайности на юге России. Перспективы производства кукурузы повышены для Аргентины с увеличением прогнозируемой уборочной площади. Производство кукурузы в Европейском союзе (ЕС) сокращено с неизменным уровнем урожайности и сокращением уборочной площади, поскольку, как сообщается, дополнительные площади кукурузы идут на силос. Изменения производства кукурузы изображены на карте 1.

Карта 1. Изменения производства кукурузы для 2018/19 года (млн. тонн), ноябрь 2018.

Потребление кормового зерна обусловлено изменениями в Китае

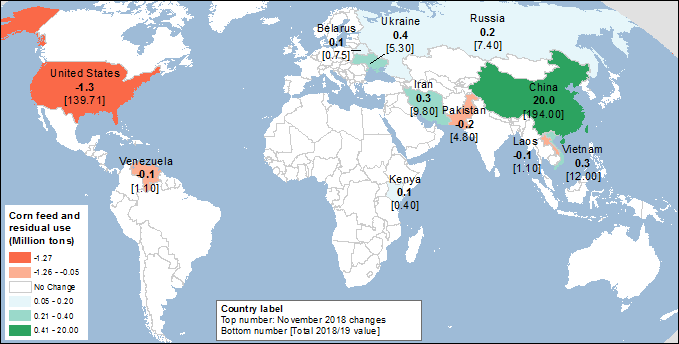

В этом месяце прогноз потребления кормового зерна на 2018/19 год повышен на 24,2 млн. тонн до 1 408,9 млн., что обусловлено многолетним пересмотром производства кукурузы в Китае, описанным выше. Однако в этом месяце прогнозы исчезновения кормового зерна пересмотрены для ряда стран, хотя в основном с взаимокомпенсирующими изменениями. Самая большая корректировка в этом месяце (помимо изменений в Китае) – сокращение потребления сорго в Мексике на 1,0 млн. тонн, что свидетельствует о снижении ожиданий мексиканского импорта сорго из Соединенных Штатов. Другое изменение – для Вьетнама, где ожидается рост кормового использования кукурузы, имеющей конкурентоспособные цены, что частично компенсирует сокращение кормового потребления пшеницы, а также поддерживает растущий вьетнамский сектор свиноводства. С увеличением прогнозируемого объема производства ожидается увеличение кормового потребления кукурузы в Украине, что почти компенсирует сокращение кормового потребления пшеницы. Прогноз кормового использования кукурузы также несколько повышен для России.

В Соединенных Штатах сокращение потребления кукурузы частично компенсируется увеличением потребления сорго и ржи. Кормовое потребление зерна также скорректировано для ряда стран.

Наглядно изменения кормового и остаточного потребления кукурузы по странам изображены на карте 2.

Карта 2. Изменения кормового и остаточного использования кукурузы на 2018/19 год (млн. тонн), ноябрь 2018.

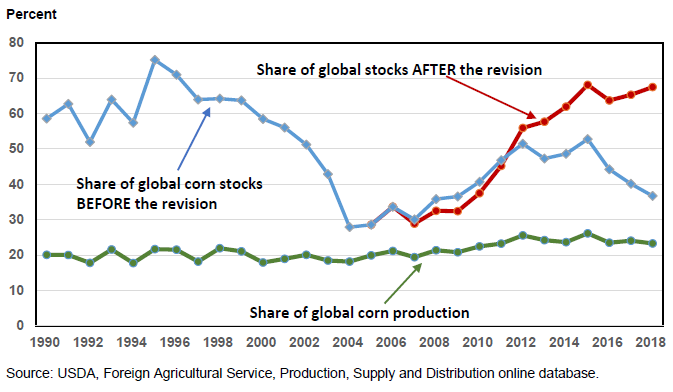

Доля Китая в общем объеме мировых запасов кукурузы резко выросла

Прогнозируемые конечные запасы кормовых зерновых в мире в 2018/19 году повышены на 148,3 млн. тонн с октябрьского прогноза, но на 35,6 млн. меньше пересмотренного прогноза на 2017/18 год. На основе китайских официальных оценок производства в этом месяце пересмотрены запасы кукурузы для Китая с 2007/08 года. С увеличением объема производства в течение 11 лет подряд запасы кукурузы в Китае накопились и прогнозируются на уровне 207,5 млн. тонн, или на 149,0 млн. тонн выше, чем в прогнозе октября. Согласно новому прогнозу, доля Китая в мировых запасах кукурузы приближается к 70 процентам, что близко к рекордной доле 1995 года и немного превышает 20%-ную долю в мировом производстве кукурузы (см. рисунок 11).

Рисунок 11. Китай: доля в мировом производстве и запасах кукурузы

Однако запасы Китая, хотя и высокие в абсолютном выражении, прогнозируются на уровне 75 процентов от общего объема использования, что значительно ниже уровней, наблюдавшихся в течение 1990-х годов, когда запасы составляли почти 100 процентов потребления. Прогнозируемый на 2018/19 год коэффициент использования запасов на уровне 75% представляет собой снижение на 10 процентных пунктов по сравнению с недавно пересмотренным уровнем предыдущего года.

Оценки Министерства сельского хозяйства США китайских запасов кукурузы основаны на официальных оценках производства NBS Китая, данных о торговле, предоставляемых таможней Китая, и других соответствующих данных об использовании. Остатки представляют собой одну из нескольких категорий использования на стороне спроса в балансе, но в конечном итоге они в значительной степени ограничены предположениями о запасах, которые в этом случае в основном основаны на официальных оценках производства от NBS. Учитывая, что NBS не публикует официальные оценки остатков или использования, неясно, являются ли последние производственные оценки попыткой приведения в соответствие с итогами аукционов, предоставленными Национальным центром торговли зерном Китая. Добавляет сомнений и решение Министерства сельского хозяйства Китая не использовать последние оценки NBS в своем ежемесячном отчете о сельскохозяйственном спросе и предложении Китая, в отличие от Информационного центра по зерну и маслам Китая.

Недавние исторические корректировки NBS не имеют прецедентов в современной сельскохозяйственной статистике. Ранее NBS оценивала расширение уборочной площади кукурузы в Китае с 2006/07 года до ее максимума в 2015/16 году в 9,7 млн. гектаров. Пересмотренные NBS данные по площади теперь предполагают, что за этот период в Китае добавилось 16,5 млн. гектаров уборочной площади.

Важно отметить, что с учетом этих изменений исторические оценки Министерства сельского хозяйства США по китайскому импорту кормового зерна не меняются. Таким образом, они по-прежнему предполагают, что Китай являлся крупнейшим в мире импортером кормового зерна в течение 2014/15 и 2015/16 маркетинговых лет. Текущие мировые цены на кукурузу и некоторые кормовые зерновые, которые находятся ниже внутренних рыночных цен Китая, особенно на юге страны, подтверждают прогнозы Министерства сельского хозяйства США о том, что в течение 2018/19 года Китай импортирует около 17 миллионов тонн кормовых зерновых.

Все остальные изменения в отношении запасов кукурузы меньше или равны 0,5 млн. тонн (см. карту 3).

Карта 3. Изменения конечных остатков кукурузы на 2018/19 год (млн. тонн), ноябрь 2018.

Мировая торговля кукурузой повышена, экспорт США немного снижен

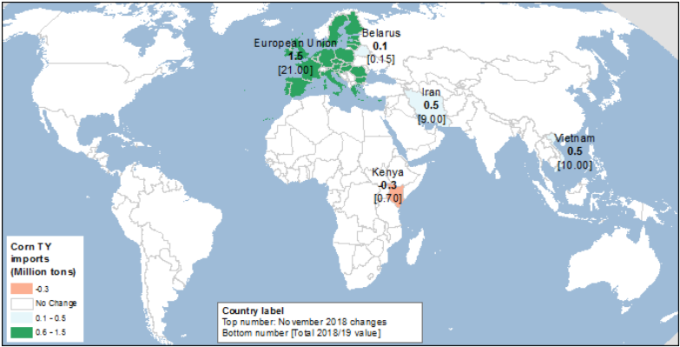

Прогнозируемая мировая торговля кормовым зерном в 2018/19 международном торговом году (октябрь-сентябрь) повышена на 1,5 млн. тонн до 197,0 млн. в этом месяце, причем повышение торговли кукурузой и ячменем частично нивелируется сокращением для сорго.

Запасы кукурузы в Украине повышены, а низкая стоимость производства и долгосрочная девальвация валюты делают страну серьезным конкурентом на мировом рынке кукурузы. Прогноз экспорта украинской кукурузы повышен на 2,0 млн. тонн до 27,0 млн. Украина беспрестанно расширяет свою экспортную деятельность и за последние 6 лет удвоила экспорт кукурузы, а за последние 10 лет он вырос в пять раз. Китай стал главным местом назначения для украинской кукурузы, а Египет, Европа и страны Южной и Юго-Восточной Азии также являются для нее крупными зарубежными рынками. В большинстве этих стран потребительские доходы и, следовательно, спрос на продукты животноводства растут, и предполагается, что спрос на кормовое зерно также будет расти. Ожидается, что с прогнозируемым повышением производства кукурузы Аргентина увеличит экспорт кукурузы на 0,5 млн. тонн до 27,5 млн. тонн. Для Молдовы, чье производство кукурузы, как ожидается, вырастет, прогнозируется увеличение экспорта кукурузы на 0,3 млн. тонн.

В этом месяце прогноз экспорта кукурузы из США снижен на 0,5 млн. тонн до 62,0 млн. Снижение производства кукурузы и недавние слабые продажи поддерживают это небольшое сокращение, в то время как экспорт кукурузы США по-прежнему остается на уровне, близком к рекордному.

Экспорт сорго в этом месяце снижен на 1,0 млн. тонн, так как Мексика, согласно прогнозу, импортирует меньше сорго из Соединенных Штатов, чем в прошлом месяце. Ожидается, что Мексика по-прежнему импортирует 0,5 млн. тонн сорго, что в большей степени соответствует ее импорту сорго в последние 5 лет. Следовательно, американский экспорт сорго сокращен на 1,0 млн. тонн до 5,5 млн.

В этом месяце торговля ячменем повышена на 0,2 млн тонн. Перспективы импорта ячменя в Саудовскую Аравию увеличены на 0,4 млн. тонн, что способствует увеличению потребления ячменя, в то время как при увеличении производства ячменя импорт в Алжир сокращен на 0,2 млн. тонн. Экспорт ячменя скорректирован в сторону повышения для России и Украины и немного снижен для Австралии. Для получения информации об основных изменениях в импорте кукурузы этого месяца см. карту 4.

Карта 4. Изменения импорта кукурузы для 2018/19 торгового года (млн. тонн), ноябрь 2018.

Рекомендуем также:

Обзор рынка пшеницы. Отчет USDA. Дата выхода 13 ноября 2018

Ваш комментарий

|

|

|