Обзор рынка кормовых культур. Отчет USDA. Дата выхода 13 декабря 2018

16 December 2018, 20:10

-

Сокращение переработки кукурузы и сорго снижает исчезновение

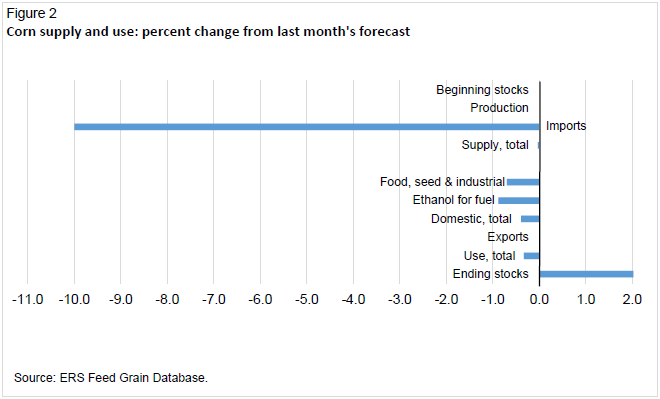

Прогноз использования кукурузы для производства этанола в 2018/19 году сокращен на 50 млн. бушелей до 5,6 млрд., а использование сорго в качестве продовольствия, семян и в промышленности снижено на 15 млн. бушелей до 110 млн. на основе данных, полученных Национальной службой сельскохозяйственной статистики Министерства сельского хозяйства США в октябре и еженедельных данных о производстве этанола за ноябрь Управления по энергетической информации США. С прогнозируемым снижением предложения на 5 млн. бушелей из-за сокращения импорта, конечные запасы кукурузы повышены на 45 млн. бушелей до 1,8 млрд. В результате снижения прогноза использования для этанола, кормовое и остаточное использование сорго повышено на 15 миллионов бушелей.

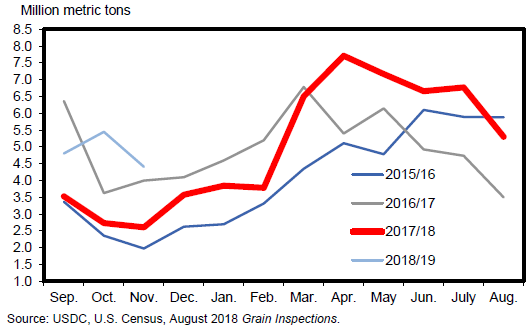

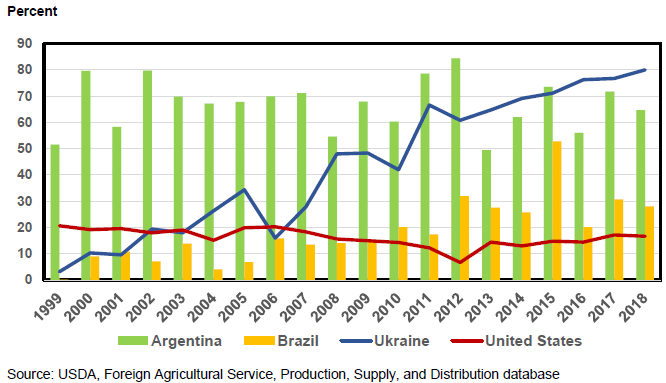

Торговля кукурузой увеличена, а торговля ячменем и овсом снижена. С новым рекордно высоким прогнозом украинского производства и экспорта кукурузы, страна становится вторым по величине мировым экспортером кукурузы после Соединенных Штатов. Бразильский экспорт кукурузы также увеличен, что отражает необычайно высокие темпы в конце сезона 2017/18. Экспорт кукурузы из США не изменился.

Обзор рынка США

Запасы кормового зерна в США снижены

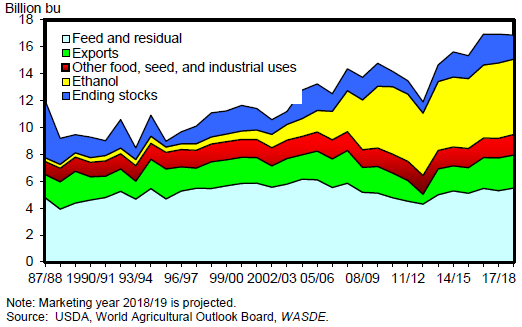

Прогнозируемые запасы фуражного зерна в США в 2018/19 году снижены на 0,2 млн. метрических тонн в этом месяце на фоне снижения импорта кукурузы и ячменя. Запасы прогнозируются на уровне 445,8 млн. тонн, что на 3,1 млн. тонн ниже показателя 2017/18 года. Прогнозируемое использование фуражного зерна в этом месяце снижено на 1,3 млн. тонн до 397,3 млн., но в случае реализации прогноза будет тем не менее на 6,3 млн. больше, чем в 2017/18 году. Кормовое и остаточное использование повышено на 0,4 млн. тонн до 145,2 млн., в то время как использование в пищу, на семена и в промышленности (FSI) снижено на 1,7 млн. тонн до 187,2 млн. из-за снижения использования кукурузы и сорго для производства топливного этанола. Экспорт не изменился и составил 64,9 млн. тонн. Итоговые конечные остатки прогнозируются на 1,0 млн. тонн выше, на уровне 48,5 млн., что на 9,4 млн. тонн ниже 2017/18 года.

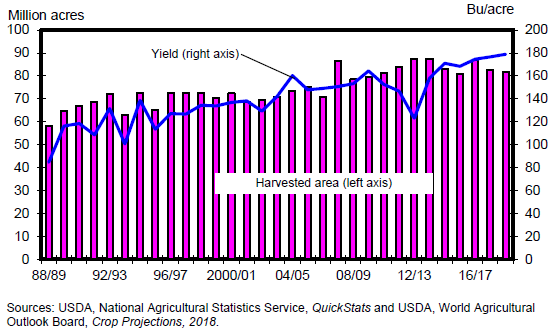

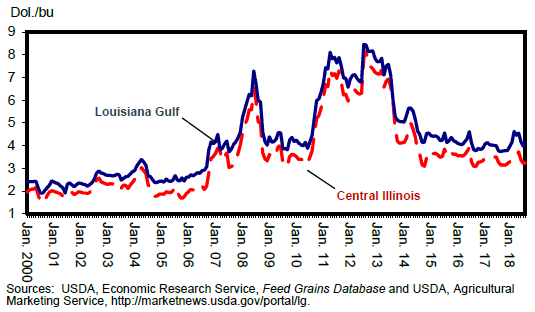

Рисунок 1. Уборочная площадь и урожайность кукурузы в США.

Рисунок 2. Производство и использование кукурузы: процентное изменение относительно прогноза прошлого месяца

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 101,9 млн. единиц, что немного выше прогноза прошлого месяца, составлявшего 101,1 млн., и на 3,0 млн. единиц больше, чем в прошлом году. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,48 тонны, по сравнению с 1,47 тонны в прошлом месяце и 1,42 в прошлом году.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень, овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 149,0 млн. метрических тонн, что на 0,4 млн. больше прогноза прошлого месяца, равного 148,6 млн., и на 8,3 млн. выше оценки 2017/18 года, равной 140,7 млн. Повышение кормового и остаточного потребления сорго и пшеницы ответственно за изменение с прошлого месяца. Кормовое и остаточное использование сорго повышено из-за снижения объемов переработки сорго для производства этанола.

Рисунок 3. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, для семян и промышленности (FSI), этанол, конечные остатки.

Прогнозируемый объем запасов кукурузы на 2018/19 год снижен из-за сокращения импорта

Новых прогнозов от Национальной службы сельскохозяйственной статистики (NASS) Министерства сельского хозяйства США не было, поэтому площадь и урожайность в этом месяце не изменились. Сокращение импорта на 5 млн. бушелей, исходя из текущих темпов торговли, снижает оценку в этом месяце до 45 млн. бушелей и приводит к аналогичному сокращению запасов до 16 811 млн., что на 122 млн. ниже оценки 2017/18 года.

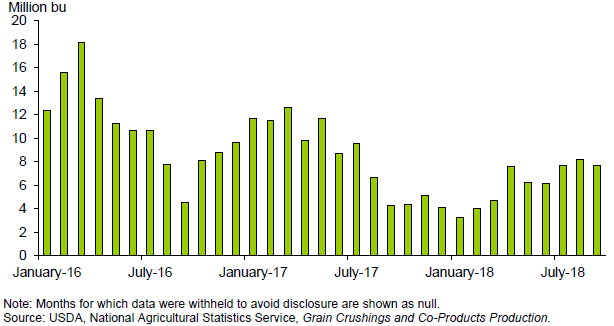

Исчезновение снижено из-за сокращения производства этанола в 2018/19 году

Прогноз использования кукурузы для производства этанола в 2018/19 году сокращен на 50 млн. бушелей в этом месяце до 5600 млн. с ожидаемым снижением в первом квартале. На основании данных отчета о переработке зерновых и производстве сопутствующих продуктов NASS, а также данных о производстве за ноябрь, основанных на еженедельных данных Управления энергетической информации США, производство этанола в первом квартале прогнозируется ниже по сравнению с предыдущим годом впервые с 2012 года. Объем кукурузы, использованной для производства этанола в 2017/18 г., составил 5 605 млн. бушелей.

В результате снижения потребления кукурузы для производства этанола прогнозируемый показатель FSI сократился на аналогичную величину до 7 080 млн. бушелей, что на 23 млн. ниже показателя 2017/18 года. Аналогичным образом, общее исчезновение сократилось до 15 030 миллионов бушелей, что на 237 меньше, чем в прошлом году.

Конечные запасы отражают сокращение предложения и исчезновения, увеличившись на 45 млн. бушелей до 1 781 млн., что на 359 млн. ниже показателя 2017/18 года. Увеличение запасов по отношению к использованию проявляется в увеличении коэффициента использования запасов в этом месяце на 0,5 до 11,9. Соотношение запасов к использованию в 2017/18 г. оценивается в 14,5.

Рисунок 4. Экспорт кукурузы из США по месяцам.

Цена на кукурузу 2018/19 г. без изменений

Прогнозируемая средняя цена на кукурузу, получаемая фермерами в 2018/19 году, составляет от 3,20 до 4,00 долл. США за бушель со средним значением в 3,60 долл. США, без изменений по сравнению с прогнозом прошлого месяца, и на 0,24 долл. США выше средней цены сезона 2017/18, равной 3,36 долл. США за бушель.

Рисунок 5. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане.

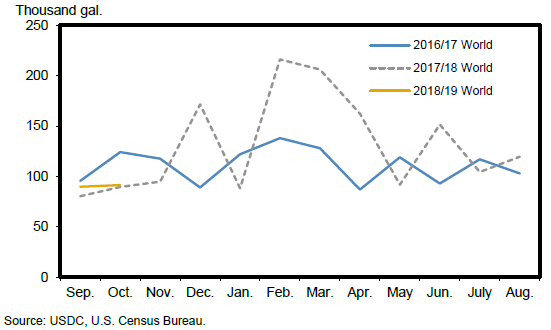

Экспорт топливного этанола в 2017/18 году

На производство топливного этанола в США в объеме 16 153 млн. галлонов ушло 5 605 млн. бушелей кукурузы в 2017/18 г., на 173 млн. больше, по сравнению с предыдущим годом. Из общего объема производства топливного этанола было экспортировано 1 636 млн. галлонов, или 10 процентов от общего объема использования. На насыщенном рынке, таком как рынок топливного этанола в Соединенных Штатах, экспорт является значительной областью для потенциального сокращения или расширения, поскольку другие сектора относительно стабильны и зависят от потребления бензина, которое, как ожидается, будет сокращаться в долгосрочной перспективе.

Рисунок 6. Экспорт топливного этанола из США.

Использование сорго для производства этанола в 2018/19 году снижено

Общий объем производства и запасов остается неизменным по сравнению с предыдущими оценками в 363,7 млн. бушелей и 398,5 млн. бушелей соответственно.

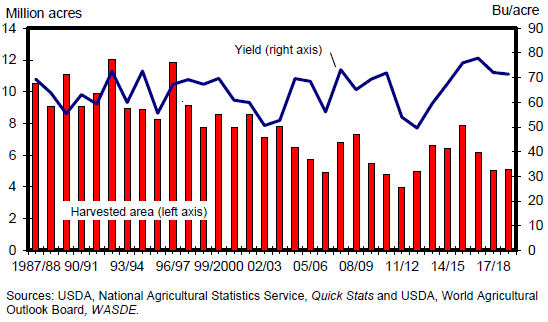

Рисунок 7. Уборочная площадь и урожайность сорго в США.

Общий объем использования в 2018/19 прогнозируется на уровне 360,0 млн. бушелей. Тем не менее, ожидается увеличение кормового и остаточного использования на 15,0 млн. бушелей. Это изменение обусловлено сокращением использования для производства этанола на 15,0 млн. бушелей.

Рисунок 8. Использование сорго для производства этанола по месяцам

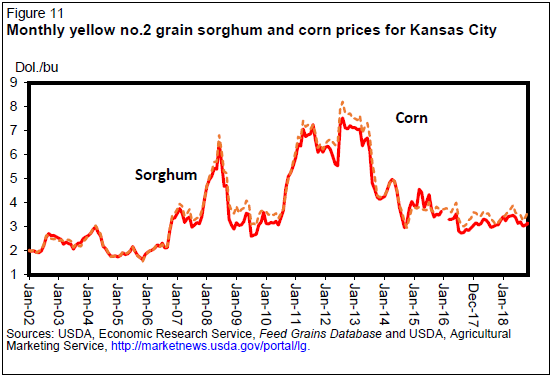

Средняя сезонная цена остается на прежнем уровне в 3,40 долл. США, при этом ориентировочный диапазон колебаний составляет от 3,00 до 3,80 долл. США за бушель. Это будет самая высокая цена с 2014/15 года, если прогноз будет реализован.

Рисунок 9. Цена по месяцам на yellow #2 сорго и кукурузу в Канзас-Сити.

Объем запасов ячменя 2018/19 г. падает из-за сокращения импорта

Производство ячменя в 2018/19 году не изменилось и составляет 94,5 млн. бушелей. Общий объем предложения сократился на 5,0 млн. бушелей из-за снижения оценки импорта ячменя. Ожидается, что импорт составит 10,0 млн. бушелей по сравнению с 15,0 млн. ожидавшихся ранее.

Использование ячменя в 2018/19 году осталось без изменений, ожидается, что общее внутреннее потребление составит 175,0 млн. бушелей. Прогноз конечных остатков снижен на 5,0 млн. бушелей до 82,6 млн. из-за изменения импорта.

Средняя сезонная цена снижена на 0,10 долл. США по сравнению с предыдущей оценкой в 4,55 долл. США, при этом ориентировочный диапазон колебаний составляет от 4,10 до 5,00 долл. США за бушель.

Ожидается небольшое снижение цен на овес в 2018/19 году

Запасы, использование и конечные остатки овса в 2017/18 и 2018/19 гг. остаются неизменными в декабре с ноябрьского прогноза. Средняя для сезона цена на овес снижена на 0,05 доллара до 2,65 доллара. Это связано с тем, что верхний предел ценового диапазона был снижен с 3,00 долл. США до 2,90 долл. США, в то время как нижний предел оценки остается неизменным и составляет 2,40 долл. США за бушель.

Международный обзор

Урожайность украинской кукурузы увеличивает рекорд

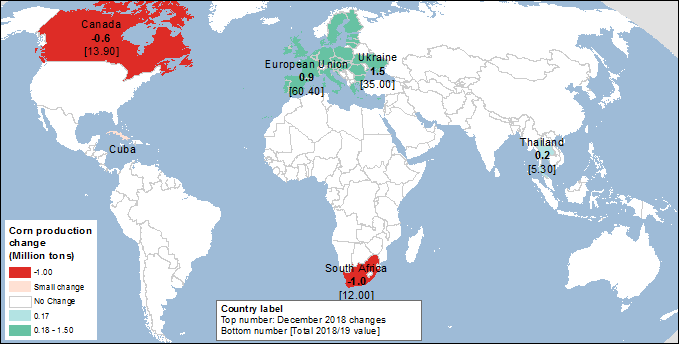

Прогноз мирового производства фуражного зерна на 2018/19 год немного повышен в этом месяце, повышение прогнозов по Украине и Европейскому союзу (ЕС) практически нивелируется снижением урожая в Южной Африке и Канаде. В Черноморском регионе наблюдается благоприятная погода, и рекордные показатели урожайности кукурузы особенно ярко выражены в таких странах, как Украина, Румыния, Болгария, Словакия и Молдова.

Прогноз производства кукурузы в Украине на 2018/19 год увеличен еще на 1,5 млн. тонн в этом месяце до 35,0 млн., что на 13 процентов выше предыдущего рекордного уровня в 30,9 млн. тонн в 2013/14 г. Поздние отчеты о сборе урожая в северной части страны показывают даже более высокую урожайность, чем прогнозировалось ранее. Прогнозируемая в настоящее время урожайность кукурузы на 18 процентов превышает предыдущий рекорд и урожайность кукурузы в ЕС. Как ранее сообщалось в ноябрьском отчете, в этом году Украина наслаждается идеальными условиями для выращивания кукурузы, и страна наращивает инвестиции в технологии производства кукурузы.

Производство кукурузы увеличено для ЕС, при этом урожайность в Румынии, стране, которая граничит с Украиной, превысила прошлогодний рекорд. Урожайность румынской кукурузы значительно улучшилась после того, как фермеры начали сеять кукурузу намного раньше, чем обычно, так что посевы прошли стадию опыления раньше и избежали ожидаемой июльской жары. Прогноз производства кукурузы в ЕС в этом месяце увеличен на 0,9 млн. тонн до 60,4 млн. тонн.

Южная Африка находится в разгаре периода посадки кукурузы, но из-за засухи в некоторых из основных районов выращивания кукурузы посев был отложен более чем на 40 дней. В некоторых районах количество осадков за октябрь-ноябрь было самым низким с 1981 года, и фермеры засеяли лишь около 5 процентов предполагаемой площади. Хотя окно посадки в восточной части кукурузного пояса страны открыто до середины января, оно скоро закроется в западной части. Это сделает очень низкой вероятность того, что фермеры смогут засеять площадь, которую намеревались в начале октября. Площадь кукурузы в Южной Африке сокращена на 0,2 млн. га до 2,4 млн., при этом производство кукурузы снижено на 1,0 млн. тонн до 12,0 млн.

Статистическое управление Канады сообщило основанные на исследовании данные производства 2018 года с незначительными корректировками для фуражного зерна, в частности для кукурузы, сниженной на 0,6 миллиона тонн до 13,9 миллиона. Общий объем производства фуражного зерна в Канаде в этом месяце снижен на 0,7 млн. тонн до 26,2 млн. тонн.

Карта 1. Изменения производства кукурузы для 2018/19 года (млн. тонн), декабрь 2018.

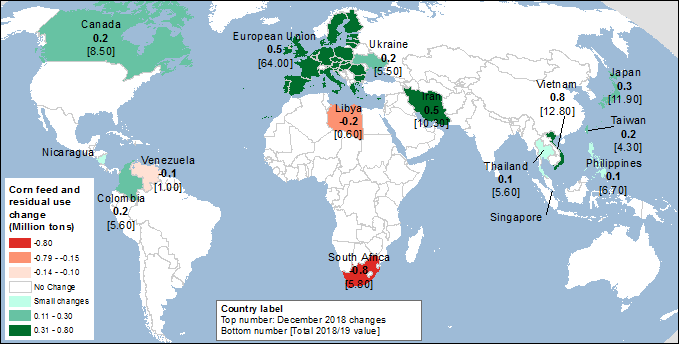

Использование кормового зерна движимо изменениями в Соединенных Штатах

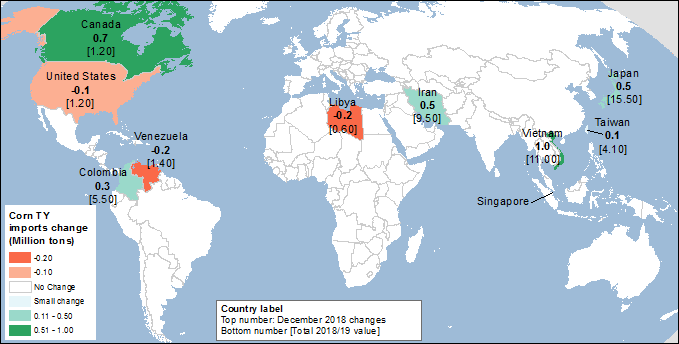

Прогнозируемое глобальное исчезновение зерновых на 2018/19 г. снижено на 1,2 млн. тонн в этом месяце до 1 407,7 млн. тонн. Сокращение на 1,3 млн. тонн прогноза использования в США является движущей силой глобальных изменений, в то время как изменения в использовании фуражного зерна за пределами США минимальны. Прогноз потребления кормового зерна повышен на 0,8 млн. тонн для Вьетнама, где ожидается рост кормового использования конкурентоспособной по цене кукурузы, что будет способствовать расширению сектора свиноводства. Прогноз кормового использования кукурузы также увеличен на 0,7 млн. тонн для ЕС, где, как ожидается, дополнительное производство кукурузы в Румынии будет использоваться в кормовых целях в пределах региона. Кормовое потребление кукурузы также увеличено на 0,5 млн. тонн для Ирана, где более крупный импорт кукурузы из Украины будет использоваться в качестве корма для птицы. Менее крупные увеличения прогнозируются для Австралии, Канады, Японии, Тайваня и ряда других стран (см. карту 2). Что касается Южной Африки (сокращение запасов кукурузы) и Китая (сокращение импорта и кормового использования ячменя), то в этом месяце потребление кормового зерна снижено на 0,9 и 0,6 млн. тонн соответственно.

В Соединенных Штатах небольшое увеличение кормового потребления нивелируется уменьшением использования кукурузы и сорго для производства этанола.

Важно учесть, что в прогнозе мирового сельскохозяйственного предложения и спроса USDA мировое потребление — это не просто сумма внутреннего потребления всех стран. Оно корректируется на глобальный чистый объем торговли с учетом экспорта в течение местного маркетингового года и за вычетом импорта. Эта корректировка основана на предположении, что на глобальном уровне мировая торговля должна быть сбалансированной.

Однако, учитывая различия в источниках данных, страновом охвате и сроках поставок, разницу между экспортом и импортом на глобальном уровне часто трудно прогнозировать в любой конкретный год. Часто изменения прогнозируемого мирового использования являются результатом изменений в торговле за местный маркетинговый год. На карте в представлены изменения кормового и остаточного использования кукурузы по странам за этот месяц.

Карта 2. Изменения кормового и остаточного использования кукурузы на 2018/19 год (млн. тонн), декабрь 2018.

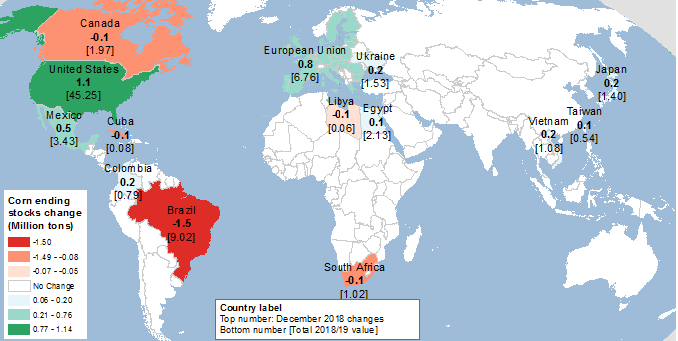

Запасы фуражного зерна повышены

В этом месяце сокращены как глобальное потребление, так и предложение фуражного зерна, что увеличит ожидаемые конечные остатки в мире. Прогноз мировых конечных остатков фуражного зерна в 2018/19 году повышен на 1,1 млн. тонн, по сравнению с ноябрем, до 335,2 млн. тонн. Изменения остатков в странах кроме США практически полностью взаимокомпенсируются, и глобальные изменения обусловлены главным образом увеличением остатков кукурузы в США. Наибольшее изменение за пределами США — это прогнозируемое сокращение остатков кукурузы в Бразилии на 1,5 млн. тонн из-за увеличения экспорта кукурузы. Все остальные изменения по странам менее крупные, причем наибольшее увеличение в Мексике — на 0,6 млн. тонн, что отражает увеличение производства сорго и снижение экспорта кукурузы, а в ЕС — увеличение на 0,5 млн. тонн из-за увеличения производства кукурузы (см. карту 3). Все остальные изменения по остаткам кукурузы составляют менее 0,3 млн. тонн. Наглядно изменения конечных остатков кукурузы по странам представлены на карте 3.

Карта 3. Изменения конечных остатков кукурузы на 2018/19 год (млн. тонн), декабрь 2018.

Украина и Бразилия поддерживают рост экспорта кукурузы

Прогнозируемая мировая торговля фуражными зерновыми в 2018/19 году для международного торгового года (октябрь-сентябрь) в этом месяце увеличена на 1,6 млн. тонн до 198,6 млн., причем рост торговли кукурузой частично нивелируется небольшим сокращением для ячменя.

Прогноз торговли кукурузой в этом месяце повышен на 2,3 млн. тонн до 163,2 млн. тонн. Прогноз запасов кукурузы в Украине в этом месяце повышен, поскольку рекордная урожайность кукурузы увеличивает предложение в этой ориентированной на экспорт стране (см. рисунок 10). Кроме того, низкая себестоимость производства и длительная девальвация валюты делают эту страну сильным конкурентом на мировом рынке кукурузы. Прогноз экспорта украинской кукурузы повышен на 1,0 млн. тонн до 28,0 млн., немного выше Бразилии и Аргентины, что делает эту страну вторым по величине экспортером кукурузы после США. С 2010 года Украина более чем утроила производство кукурузы, а также увеличила экспорт почти в шесть раз. Украинская кукуруза очень конкурентоспособна по цене, что способствует расширению экспортных рынков. Китай стал главной страной назначения украинской кукурузы, а Египет, страны ЕС и страны Южной и Юго-Восточной Азии стали крупнейшими зарубежными рынками для Украины. В большинстве этих стран потребительские доходы, а, следовательно, спрос на продукцию животноводства, растут, и спрос на фуражное зерно поддерживает рост импорта кукурузы.

Рисунок 10. Доля экспорта в производстве кукурузы для основных экспортеров

Во второй половине октября темпы экспорта бразильской кукурузы начали ускоряться, и к концу ноября еженедельные поставки превысили объемы поставок годом ранее. Рост экспорта в это время не является типичным и, вероятно, может быть обоснован транспортными проблемами страны, которые замедлили экспорт кукурузы в предыдущие месяцы, когда Бразилия активно экспортировала соевые бобы. Циклы урожая зерновых культур в южном и северном полушариях существенно различаются, что затрудняет сравнение годовых объемов торговли между двумя полушариями. По этой причине Министерство сельского хозяйства США разработало концепцию международного торгового года с октября по сентябрь, которая позволяет проводить такое сравнение. Экспорт бразильской кукурузы в период с октября по февраль может быть отнесен как к местному маркетинговому году (март-февраль), так и к международному торговому году (октябрь-сентябрь), который на один год опережает местный год. Например, декабрь 2018 года входит в местный 2017/18 год и в то же время 2018/19 торговый год. Следовательно, более высокие темпы экспорта бразильской кукурузы в последнее время увеличивают показатель как местного 2017/18 года, так и торгового 2018/19 года на 1,5 млн. тонн каждый. С учетом этого увеличения прогнозируется, что экспорт кукурузы из Бразилии в текущем торговом году достигнет 26,5 млн. тонн.

Экспорт кукурузы из США в этом месяце не изменился и составляет 62,0 млн. тонн, что близко к рекордному уровню, поскольку октябрьские данные показали гораздо более высокий уровень экспорта, чем ранее обозначенные инспекции. Вероятно, это связано с тем, что автомобильные и железнодорожные перевозки в Мексику и Канаду по закону освобождаются от инспекции. Импорт кукурузы в США снижен на 0,1 млн. тонн из-за очень низких объемов отложенных продаж, которые должны вырасти, чтобы достичь прогноза. Мировая торговля ячменем снижена на 0,3 млн. тонн в этом месяце до 27,5 млн. Ожидается, что менее крупные запасы ячменя в Австралии приведут к сокращению экспорта этой страны, так что Китай не сможет импортировать ранее прогнозируемые количества от своего основного поставщика ячменя. Следовательно, как австралийский экспорт ячменя, так и импорт Китая снижены на 0,3 млн. тонн каждый. Импорт ячменя в США также сокращен на 0,1 млн. тонн до 0,3 млн., что отражает низкие темпы импорта. Торговля овсом также сокращена на 0,4 млн. тонн до 2,1 млн., при этом запасы снижены в Австралии и ЕС. Импорт овса в Китай сокращен на 0,3 млн. тонн.

Карта 4. Изменения импорта кукурузы для 2018/19 торгового года (млн. тонн), декабрь 2018.

Рекомендуем также:

Обзор рынка пшеницы. Отчет USDA. Дата выхода 13 декабря 2018

Ваш комментарий

|

|

|