Обзор рынка кормовых культур. Отчет USDA. Дата выхода 12 февраля 2019

15 February 2019, 21:08

-

Прогноз урожайности кукурузы снижен, урожай ожидается третьим по величине

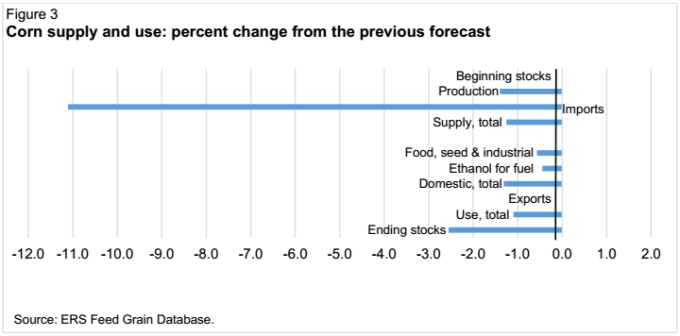

Снижение прогнозируемой урожайности на 2,5 бушеля на акр ставит урожай кукурузы в США в 2018/19 году на третье место за всю историю наблюдений. На уровне 14 420 млн. бушелей он превышает урожай 2016 и 2017 года. При небольшом сокращении импорта запасы прогнозируются на уровне 16 600 млн. бушелей. При показателе 176,4 бушелей с акра урожайность этого года всего на 0,2 бушеля с акра ниже рекордной урожайности 2017 года.

Прогноз исчезновения снижен на 165 миллионов бушелей до 14 865 миллионов. Прогноз кормового и остаточного использования снижен на 125 млн. бушелей по сравнению с декабрьским прогнозом, прогноз продовольственного, семенного и промышленного потребления снижен на 40 млн. бушелей. В этом месяце нет никаких изменений прогнозируемой цены.

Ожидается, что Аргентина и Украина будут иметь более крупные экспортные запасы. Торговля кукурузой увеличена, а торговля сорго и овсом сокращена. Все три основных иностранных экспортера кукурузы – Украина, Бразилия и Аргентина – ожидают рост экспорта кукурузы. Экспорт кукурузы из США не изменился.

Из-за приостановки финансирования прогноз на январь 2019 года не был опубликован.

Обзор рынка США

Запасы кормового зерна в США

В этом месяце запасы кормового зерна в США снижены на 5,3 млн. метрических тонн по сравнению с декабрьским прогнозом, поскольку снижение производства кукурузы было лишь частично компенсировано увеличением производства сорго при более высокой урожайности. В сочетании с небольшим снижением импорта запасы сокращены на 5,3 млн. тонн; объем запасов прогнозируется на уровне 440,5 млн. тонн, что на 8,5 млн. тонн ниже уровня 2017/18 года.

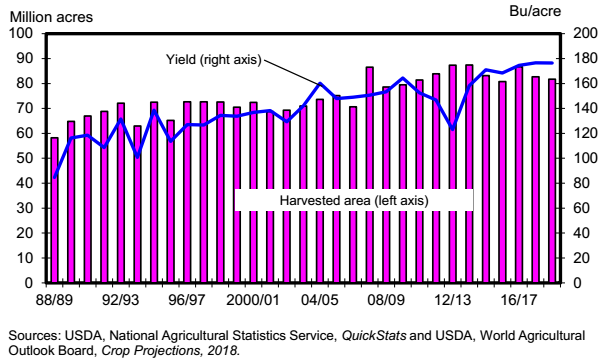

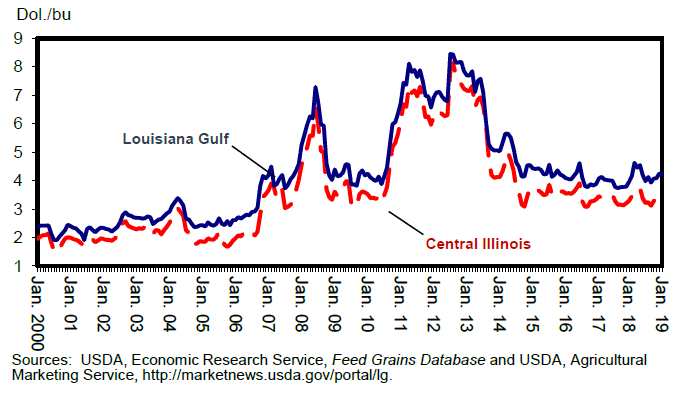

Рисунок 1. Уборочная площадь и урожайность кукурузы в США.

Прогнозируемое использование фуражного зерна в этом месяце снижено на 5,0 млн. тонн до 392,2 млн., что на 1,1 млн. больше, чем в 2017/18 году. Кормовое и остаточное использование сокращено на 4,0 млн. тонн до 141,2 млн., в то время как продовольственное, семенное и промышленное использование (FSI) снижено на 1,0 млн. до 186,1 млн. Экспорт не изменился и составляет 64,9 млн. бушелей. Итоговые конечные запасы прогнозируются на 0,3 млн. тонн ниже, чем в декабре, в размере 48,3 млн., что на 9,6 млн. ниже 2017/18 года.

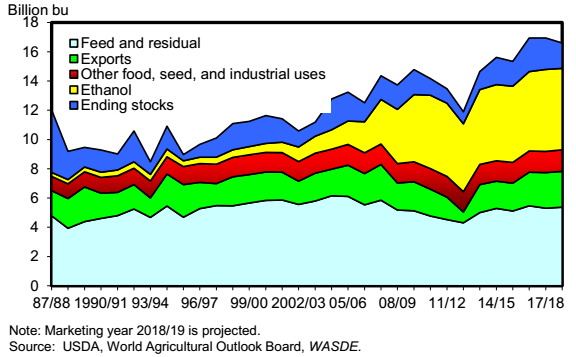

Рисунок 2. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, для семян и промышленности (FSI), этанол, конечные остатки.

Для 2017/18 года производство кормового зерна было пересмотрено в сторону увеличения на 0,1 млн. бушелей до 391,1 млн. в связи с корректировками бюро сельскохозяйственной переписи. Прогноз потребления фуражного зерна повышен на 0,1 млн. тонн по сравнению с декабрем до 391,1 млн. тонн из-за увеличения кормового и остаточного использования.

Рисунок 3. Запасы и использование кукурузы: процентное изменение относительно прогноза прошлого месяца

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 100,6 млн. единиц, что на 0,3 миллиона ниже прогноза прошлого месяца, составлявшего 100,9 млн., и на 1,8 млн. единиц больше, чем в прошлом году. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,47 тонны, без изменений по сравнению с декабрьским прогнозом и на 0,05 млн. больше, чем в 2017/18 году.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень, овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 148,3 млн. метрических тонн, что на 0,6 млн. ниже декабрьского прогноза, равного 149,0 млн., и выше оценки 2017/18 года, равной 140,6 млн. тонн. Незначительные корректировки внесены в кормовое и остаточное использование за предыдущие годы на основе пересмотров сельскохозяйственной статистики до 2013 года.

Прогноз урожайности кукурузы на 2018/19 год снижен

Оценка урожайности кукурузы на 2018/19 год, основанная на исследовании Национальной статистической службы сельского хозяйства США (NASS), показала потерю 2,5 бушелей с акра до 176,4 бушелей с акра по сравнению с ноябрьским прогнозом. Это на 205,9 млн. бушелей ниже прогноза ноября и является третьим по величине урожаем за всю историю наблюдений. Среди основных производящих кукурузу штатов урожайность была оценена как рекордно высокая в штате Небраска, Иллинойс, Индиана и Огайо.

Запасы прогнозируются на уровне 16 600 миллионов бушелей, при этом начальные запасы остались без изменений, а объемы производства и импорта снижены. Объем запасов прогнозируется третьим по величине за всю историю, после 2016 и 2017 гг. Прогноз производства сокращен на 206 млн. бушелей до 14 420 млн. в этом месяце, в основном из-за снижения урожайности. Прогноз уборочной площади сокращен на 27 000 акров до 81,7 млн. акров.

Прогноз исчезновения на 2018/19 год снижен

Прогноз общего использования в этом месяце снижен на 165 миллионов бушелей до 14 865 миллионов, что на 66 миллионов бушелей выше, чем в 2017/18 году. Наибольшее изменение – это снижение кормового и остаточного использования на 125 млн. на основе данных о запасах на 1 декабря в объеме 11 952 млн. бушелей, о чем сообщается в отчете NASS, опубликованном 8 февраля. Кормовое и остаточное потребление в 2018/19 году прогнозируется на уровне 5 375 млн. бушелей, что станет вторым по величине показателем за всю историю наблюдений.

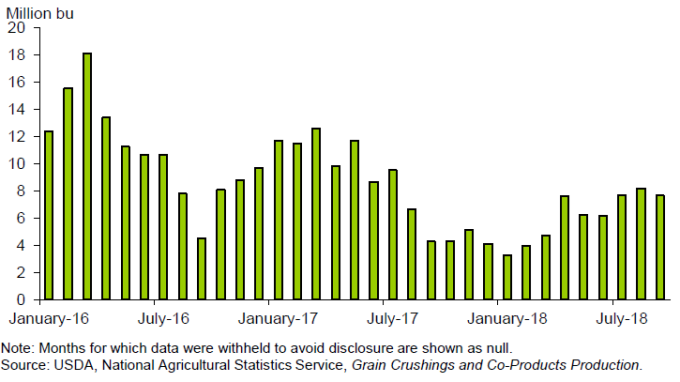

Использование FSI снижено на 40 миллионов бушелей до 7 040 миллионов в этом месяце на фоне прогнозируемого снижения использования кукурузы для производства этанола на 25 миллионов бушелей до 5 575 миллионов, снижения использования кукурузы для глюкозы и декстрозы на 10 миллионов бушелей до 385 миллионов и снижения использования кукурузы для производства высокофруктозного кукурузного сиропа (HFCS) на 5 млн. бушелей до 455 миллионов. Прогноз экспорта остался без изменений.

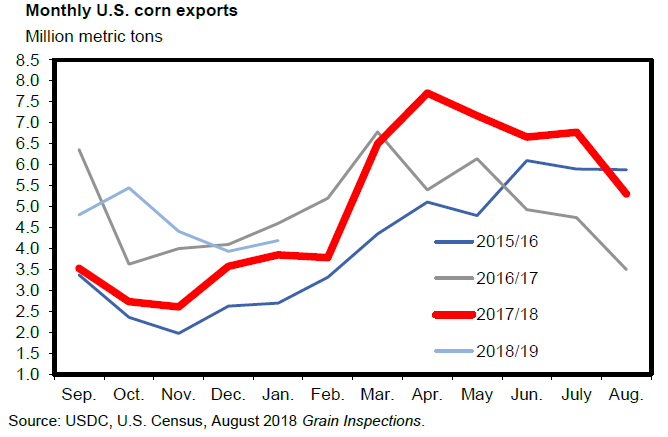

Рисунок 4. Экспорт кукурузы из США по месяцам.

Итоговые конечные запасы прогнозируются на уровне 1 735 млн. бушелей, что на 46 млн. меньше, чем прогнозировалось в декабре. Коэффициент использования запасов на уровне 11,7, что на 0,2 пункта ниже, чем в декабре.

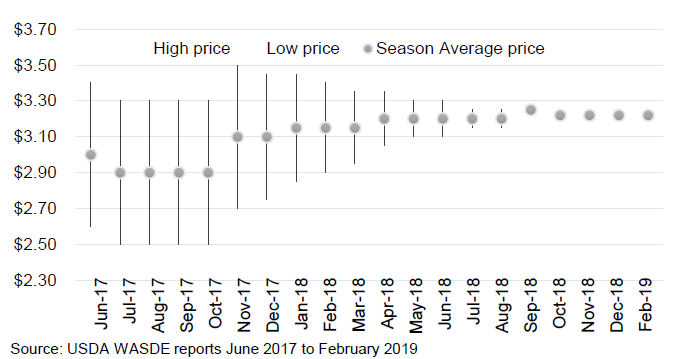

Цена на кукурузу 2018/19 без изменений с прошлого месяца

Диапазон прогнозируемой средней цены, получаемой фермерами в 2018/19 году сужен на 0,10 долл. США на каждом конце до 3,35-3,85 долл. США за бушель при среднем значении 3,60 долл. США, без изменений по сравнению с прогнозом декабря.

Рисунок 5. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане.

2017/18 предложение и использование сорго пересмотрено в сторону понижения

Уборочная площадь, урожайность и производство сорго незначительно сокращены. Уборочная площадь снижена на 1 000 акров, или 0,001 миллиона акров, что составляет менее 1 процента. Урожайность снижена с 72,1 бушелей на акр до 71,7 бушелей. Эти изменения приводят к снижению производства на 361,9 млн. бушелей, что на 2,0 млн. бушелей меньше, чем в декабре. Эти изменения отражены в общем объеме запасов, составляющем 397,3 млн. бушелей.

Рисунок 6. Уборочная площадь и урожайность сорго в США.

Общий объем использования сорго в 2017/18 г. пересмотрен в сторону понижения с 364,5 млн. бушелей до 362,5 млн. Это сокращение обусловлено сокращением кормового и остаточного использования на 3,0 млн. бушелей, что частично компенсируется увеличением использования FSI на 1,0 млн. бушелей. Эти изменения объясняют снижение общего потребления на 2,0 млн. бушелей.

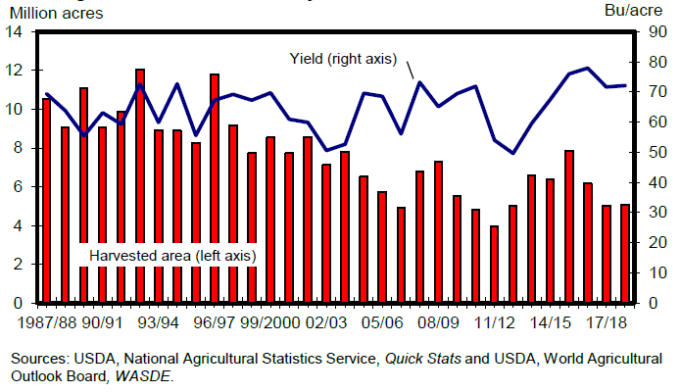

Рисунок 7. Использование сорго для производства этанола по месяцам

Конечные запасы остаются неизменными на уровне 34,9 млн. бушелей, при взаимокомпенсирующих изменениях в предложении и использовании. Без изменений и средняя цена для сезона, которая составляет $ 3,22 за бушель.

Рисунок 8. Прогнозы цен на сорго WASDE на 2017/18 г.

2018/19 использование сорго снижено, что повышает запасы

Посевная и уборочная площадь в 2018/19 г. незначительно сокращены на 0,1 и 0,03 млн. акров каждая до 5,7 млн. акров и 5,1 млн. акров соответственно. Кроме того, урожайность повышена на 0,7 бушеля с акра с 71,4 бушеля до 72,1 бушеля. Эти изменения отражены в увеличении производства и общего объема запасов на 1,3 миллиона бушелей до 365,0 и 400,0 млн. бушелей соответственно. Внутреннее использование в 2018/19 году сокращено на 25,0 млн. бушелей до 235,0 млн. с 260,0 млн. Это связано с сокращением кормового и остаточного использования на 25,0 млн. бушелей в связи с данными об исчезновении запасов на 1 декабря. Конечные запасы отражают эти изменения ростом на 26,3 млн. бушелей до 64,8 млн. бушелей с 38,5 млн. бушелей.

Внутреннее использование сокращено на 25,0 млн. бушелей до 235,0 млн. из-за сокращения кормового и остаточного использования на 25,0 млн. бушелей со 150,0 млн. бушелей до 125,0 млн. Эти изменения приводят к увеличению конечных запасов на 26,3 млн. бушелей до 64,8 млн. бушелей, что, в случае реализации, станет самым большим показателем с 2005/06 года.

Средняя сезонная цена 2018/19 г. снижена на 0,05 долл. США до 3,35 долл. США за бушель, при диапазоне от 3,10 до 3,60 долл. США за бушель.

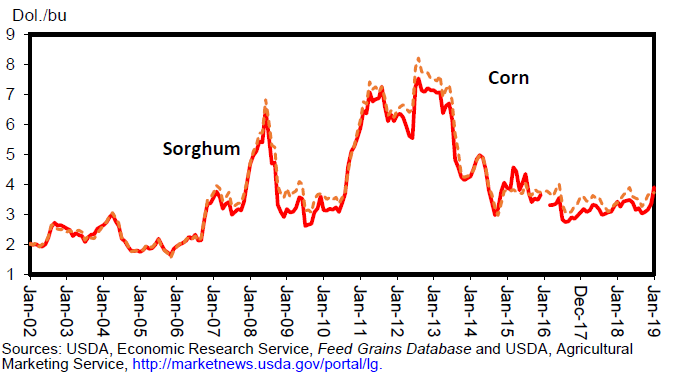

Рисунок 9. Цена по месяцам на yellow #2 сорго и кукурузу в Канзас-Сити.

Прогноз запасов и использования ячменя для 2017/18 года повышен

Уборочная площадь ячменя незначительно пересмотрена в сторону повышения на 0,008 млн. акров (8000 акров), что при незначительно более высокой урожайности 73,0 бушелей на акр дает общий объем производства в 143,3 бушелей, что на 1,3 млн. бушелей больше, чем в предыдущем прогнозе. Общий объем предложения также пересмотрен до 258,7 млн. бушелей с 257,4 млн.

С учетом данных о запасах, общий объем потребления ячменя увеличен на 1,3 млн. бушелей до 159,1 млн. бушелей.

2018/19 кормовое использование ячменя снижено

Общий объем запасов ячменя в 2018/19 году остался без изменений и составил 257,6 млн. бушелей. Общее потребление ячменя в 2018/19 году сокращено со 170,0 млн. бушелей до 160,0 млн. Это связано с сокращением кормового и остаточного использования с 15,0 млн. бушелей до 5,0 млн. в связи с данными об исчезновении запасов на 1 декабря. Эти изменения приводят к увеличению конечных запасов на 10,0 млн. бушелей до 92,6 млн. бушелей.

Прогнозируемый диапазон цен на ячмень, согласно прогнозу, составит от 4,35 до 4,85 долл. США, со средним значением 4,60 долл. США, что на 0,05 долл. США больше, чем в предыдущем прогнозе.

Прогнозируемые запасы овса 2017/18 повышены

Совокупное предложение овса в 2017/18 году было незначительно пересмотрено в сторону повышения, в связи с увеличением площади до 189,3 млн. бушелей со 189,1 млн. бушелей. С учетом данных по запасам общее использование немного увеличено до 145,8 миллионов бушелей, нивелируя увеличение запасов. Это изменение на 0,2 млн. бушелей обусловлено увеличением кормового и остаточного потребления с 68,1 млн. бушелей до 68,3 млн. бушелей. Общий объем использования прогнозируется на уровне 148,2 млн. бушелей, по сравнению с 148,0 млн. бушелей. Конечные запасы и цена остаются неизменными по сравнению с предыдущими оценками в 41,0 млн. бушелей и 2,59 долл. США за бушель соответственно.

2018/19 без изменений по сравнению с предыдущим прогнозом

Общий объем запасов овса в 2018/19 году остается на прежнем уровне в 192,1 млн. бушелей. Внутреннее использование также не изменилось по сравнению с предыдущими оценками в 154,0 млн. бушелей, как и конечные запасы — 36,1 млн. бушелей.

Прогнозируемый ценовой диапазон снижен на 0,10 долл. США на верхнем конце и повышен на 0,10 долл. США на нижнем конце, соответственно до 2,40 — 2,90 долл. США за бушель, при прогнозе средней цены сезона на уровне 2,65 долл. США за бушель.

Международный обзор

Прогнозы площади и урожайности кукурузы в Аргентине повышены

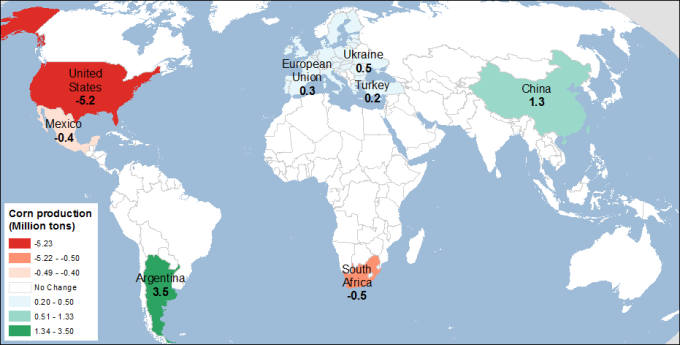

Мировое производство кормового зерна в 2018/19 году сокращено на 1,5 млн. тонн в этом месяце до 1 372,1 млн., в то время как производство за исключением США повышено на 3,7 млн. тонн, благодаря повышению урожая кукурузы в Аргентине, Китае и Украине. Сокращение производства кукурузы в Соединенных Штатах превосходит этот рост и приводит к сокращению мирового объема производства.

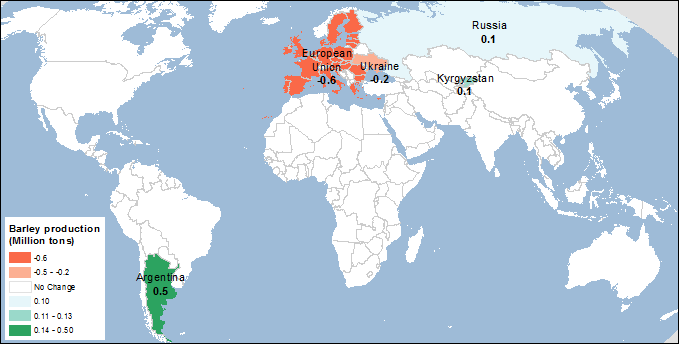

Прогноз производства кормового зерна в Аргентине увеличен на 3,6 млн. тонн до 53,9 млн., при этом улучшение перспектив площади и урожайности увеличивают производство кукурузы на 3,5 млн. тонн до 46,0 млн. и ячменя на 0,5 млн. до 4,5 млн. тонн. Обильные и своевременные дожди в последние 2 месяца в сочетании с в основном умеренными температурами поддерживают рост урожайности. Однако в северной части страны часть кукурузы была посажена совсем недавно, поэтому погода в ближайшие месяцы окажет влияние на урожайность кукурузы. Ожидается, что сбор ранней кукурузы начнется в марте.

Национальное бюро статистики Китая (NBS) опубликовало оценки производства кукурузы на 2018/19 год на основе данных опроса, которые указывают на гораздо меньшее , чем ожидалось, сокращение площади кукурузы — менее чем на 1 процент по сравнению с годом ранее — до 42,1 млн. га, что означает урожай в 257,3 млн. тонн, на 1,3 млн. больше, чем ожидалось в прошлом месяце. Сокращение площади кукурузы в Китае началось в 2016/17 году после того, как правительство отменило ценовую поддержку этой культуры. С тех пор запасы кукурузы в Китае сократились примерно на 15 миллионов тонн, или почти на 7 процентов.

Прогноз производства кукурузы в Украине на 2018/19 год увеличился еще на 0,5 млн. тонн в этом месяце до 35,5 млн., причем большая часть этого роста связана с урожайностью, согласно оценкам, предоставленным Государственной статистической службой Украины. Прогнозируемая в настоящее время урожайность кукурузы на 18 процентов выше предыдущего рекорда. В этом году Украине благоприятствуют идеальные условия для выращивания кукурузы, и страна наращивает инвестиции в технологии сельскохозяйственного производства.

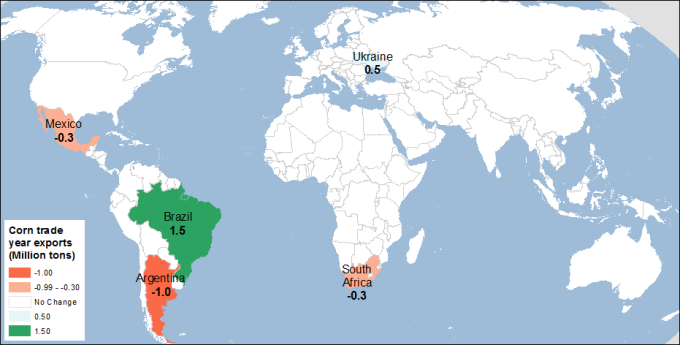

Производство кукурузы в ЕС увеличено, при этом урожайность в Румынии, стране, граничащей с Украиной, превысила прошлогодний рекорд. Урожайность румынской кукурузы значительно улучшилась после того, как фермеры начали сажать кукурузу намного раньше, чем обычно, так что посевы прошли стадию опыления раньше и избежали июльской жары. Прогноз производства кукурузы в ЕС в этом месяце увеличен на 0,3 млн. тонн до 60,7 млн. тонн. Наглядно изменения производства кукурузы и ячменя изображены на картах 1 и 2.

Карта 1. Изменения производства кукурузы для 2018/19 года (млн. тонн), февраль 2019.

Карта 2. Изменения производства ячменя для 2018/19 года (млн. тонн), февраль 2019.

Использование кормового зерна снижено во главе с Соединенными Штатами

Прогноз глобального исчезновения кормовых зерновых на 2018/19 год снижен на 2,5 млн. тонн в этом месяце до 1 405,2 млн. тонн. Сокращение на 5,0 млн. тонн прогноза использования для США ведет к снижению мирового потребления, несмотря на повышение использования в других странах. Наибольший прирост потребления прогнозируется в Аргентине — на 1,4 млн. тонн, поскольку ожидается, что увеличенные запасы кукурузы и ячменя будут частично потребляться внутри страны. Прогноз кормового потребления ячменя в Украине увеличен на 0,5 млн. тонн, несмотря на более низкие перспективы производства, с пересмотром экспорта на 2017/18 и 2018/19 гг., поскольку страна экспортировала гораздо меньше ячменя, чем ожидалось. Потребление ячменя также прогнозируется на 0,4 млн. тонн больше в Австралии, которая, как ожидается, будет экспортировать меньше ячменя, поскольку Китай резко сократил свои закупки. За последние 4 месяца Китай импортировал очень мало ячменя, что повлияло на Австралию как на основного поставщика. Корректировки производства и экспорта для российского овса, ржи и проса сократили использование этих культур внутри страны в общей сложности на 0,4 млн. тонн.

Остатки кормового зерна повышены

Сокращение глобального использования кормового зерна превосходит сокращение запасов, что способствует увеличению ожидаемых мировых конечных запасов. Прогноз мировых конечных остатков кормового зерна в 2018/19 году повышен на 1,8 млн. тонн с декабря до 337,0 млн. тонн. Остатки кормового зерна без учета США повышены несколько сильнее, поскольку остатки в США немного снижены. Наибольшие изменения — это прогнозируемое увеличение остатков кукурузы в Аргентине на 2,6 млн. тонн и сокращение остатков кукурузы в Бразилии на 1,0 млн. тонн из-за увеличения экспорта кукурузы в 2017/18 местном маркетинговом году. Все другие изменения по странам менее крупные. На карте 3 ниже визуально представлены изменения конечных остатков кукурузы по странам.

Карта 3. Изменения конечных остатков кукурузы на 2018/19 год (млн. тонн), февраль 2019.

Прогноз экспорта кукурузы повышен

Прогнозируемая мировая торговля фуражным зерном в 2018/19 международном торговом году (октябрь-сентябрь) в текущем месяце несколько снижена до 198,2 млн. при сокращении объемов торговли ячменем и сорго, которое частично компенсируется ростом для кукурузы.

Прогноз торговли кукурузой в этом месяце повышен на 0,4 млн. тонн до 163,6 млн., но это небольшое увеличение включает значительные изменения.

Основные изменения касаются стран южного полушария, где местные маркетинговые годы далеко не совпадают с международным годом (октябрь-сентябрь). За последние 2 месяца (декабрь и январь) темпы экспорта бразильской кукурузы ускорились, частично компенсируя слабые показатели ранее. Несмотря на небольшой прошлогодний урожай кукурузы, Бразилия не испытывает недостатка в экспортных поставках кукурузы. В связи с этим ускорение экспорта не является неожиданным, хотя высокие темпы для конца местного сезона накануне сбора нового урожая кукурузы необычны. Быстрые темпы экспорта кукурузы могут быть обусловлены замедлением экспорта сои, который был особенно сильным в начале сезона, из-за ограничений транспортной системы страны. Более высокие темпы в последнее время увеличивают экспорт кукурузы как для местного 2017/18 года, так и для торгового 2018/19 года. Экспорт кукурузы из Бразилии для 2018/19 торгового года повышен на 1,5 млн. тонн до 28,0 млн., в то же время экспорт для местного 2018/19 маркетингового года (март-февраль) остается неизменным. Экспорт кукурузы для местного 2017/18 года повышен на 1,0 млн. тонн до 29,0 млн.

Экспорт кукурузы из Аргентины для международного торгового 2018/19 года сокращен на 1,0 млн. тонн до 26,5 млн., в то время как экспорт для местного 2018/19 года увеличен на 1,0 млн. тонн до 29,0 млн. тонн. Более высокая урожайность и увеличение запасов кукурузы для текущего сельскохозяйственного года (март-февраль, как и для Бразилии) в Аргентине следуют за засушливым 2017/18 годом. Таким образом, первые 5 месяцев международного торгового 2018/19 г. — с октября по февраль — совпадают с окончанием слабого 2017/18 маркетингового года, а наблюдаемые медленные темпы экспорта в этот период, как ожидается, сильно повлияют на экспорт кукурузы в 2018/19 торговом году. С другой стороны, можно ожидать, что увеличение прогнозируемых запасов в 2018/19 маркетинговом году повысит экспорт Аргентины в местном 2018/19 году.

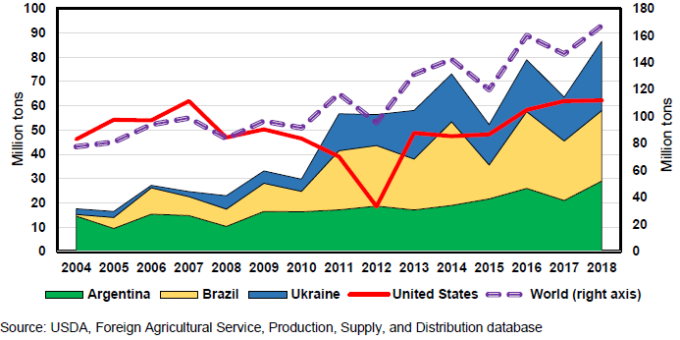

Прогноз запасов кукурузы в Украине повышен в этом месяце, и ожидается, что весь дополнительный объем кукурузы будет вывезен из этой ориентированной на экспорт страны, при этом экспорт достигнет 28,5 млн. тонн наравне с Бразилией и Аргентиной. С 2010 года эти три страны заняли основную долю в непрерывном росте мировой торговли кукурузой, что обусловлено растущими потребительскими доходами и спросом на продукты животноводства.

Рисунок 10. Аргентина, Бразилия и Украина поглощают рост мировой торговли кукурузой

Экспорт кукурузы из США в этом месяце не изменился и составляет 62,0 млн. тонн, что близко к рекордному уровню, поскольку бюро переписи значительно повысило данные, прежде определенные инспекциями, это самый высокий объем экспорта в ноябре с 2007 года. Несоответствие между данными инспекций и статистики, вероятно, связано с автомобильными и железнодорожными перевозками в Мексику и Канаду, которые по закону освобождены от проверок, но отражены в данных переписи. Прогноз импорта кукурузы в США на 2018/19 год снижен на 0,1 млн. тонн на сокращении импорта из Канады.

Мировой экспорт сорго в этом месяце сокращен на 0,5 млн. тонн до 5,0 млн., что соответствует снижению прогнозируемых объемов производства в Аргентине и Австралии. Соответственно, китайский импорт сорго сокращен на 0,3 млн. тонн до 1,7 млн. в этом месяце.

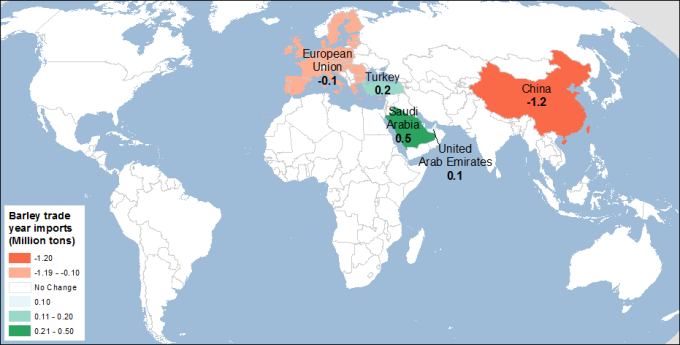

Мировая торговля ячменем снижена на 0,5 млн. тонн в этом месяце до 27,0 млн. Уменьшение запасов и экспорта ячменя в Украине, а также медленные темпы экспорта из Австралии лишь частично компенсируются увеличением прогнозируемого экспорта аргентинского ячменя. Темпы импорта ячменя в Китай медленнее, чем ожидалось, прогноз снижен на 1,2 млн. тонн до 8,0 млн., почти на уровне прошлого года. Снижение китайского спроса на ячмень ослабляет цены с максимумов прошлого года. Саудовская Аравия импортирует ячмень более высокими темпами, чем прогнозировалось, и ее импорт повышен на 0,5 млн. тонн до 8,5 млн. тонн. Ожидается, что Турция также получит дополнительно 0,2 млн. тонн ячменя.

В этом месяце объемы торговли ржи повышены на 0,2 млн. тонн до 0,5 млн. благодаря увеличению запасов и быстрым темпам экспорта из России, главным образом в ЕС, где прогноз импорта овса увеличен на 0,2 млн. тонн.

Основные изменения этого месяца в экспорте кукурузы и импорте ячменя 2018/19 года представлены на картах 4 и 5.

Карта 4. Изменения экспорта кукурузы для 2018/19 торгового года (млн. тонн), февраль 2019.

Карта 5. Изменения импорта ячменя для 2018/19 торгового года (млн. тонн), февраль 2019.

Рекомендуем также:

Обзор рынка пшеницы. Отчет USDA. Дата выхода 12 февраля 2019

Ваш комментарий

|

|

|