Обзор рынка кормовых культур. Отчет USDA. Дата выхода 11 апреля 2019

14 April 2019, 22:57

-

Использование кукурузы снова уменьшено

Прогноз исчезновения кукурузы в 2018/19 г. в США снижен на 200 млн. бушелей до 14,6 млрд. из-за сокращения кормового и остаточного потребления, экспорта и использования кукурузы для этанола. Объем переходящих остатков кукурузы прогнозируется на уровне 2,0 млрд. бушелей, с повышением на 200 млн., в то время как прогнозируемая цена на кукурузу остается на уровне 3,55 долл. США за бушель. Намерения производителей по посевам указывают на прирост посевов в следующем году — ожидается, что посевные площади кукурузы вырастут на 4 процента до 92,8 млн. акров.

Производство и торговля кукурузой снова повышены, поскольку все три основных за исключением США экспортера кукурузы — Бразилия, Аргентина и Украина — ожидают, что их производство и экспорт кукурузы вырастут. Прогнозируемый экспорт кукурузы из США в 2018/19 в этом месяце сокращен из-за усиления конкуренции со стороны Южной Америки и Украины.

Обзор рынка США

Использование кормового зерна в США снижено

Прогноз исчезновения кормового зерна в США снижен на 5,0 млн. тонн до 384,6 млн. тонн. Кормовое и остаточное использование снижено на 1,7 млн. тонн до 139,9, при этом кукуруза снижена, а сорго повышено. Сокращение экспорта кукурузы и ее использования для производства этанола снижают общее потребление в этом месяце на 5,0 млн. тонн, в результате прогноз составляет 384,6 млн., что на 6,5 млн. ниже уровня прошлого года. Конечные запасы увеличены на 5,0 млн. тонн до 55,7 млн.

Рисунок 1. Запасы и использование кукурузы: процентное изменение относительно прогноза прошлого месяца

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 100,6 млн. единиц, практически без изменений с прошлого месяца, и на 1,4 млн. единиц больше, чем пересмотренный прошлогодний показатель в 99,2 млн. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,42 тонны, немного меньше по сравнению с прогнозом прошлого месяца и практически без изменений по сравнению с предыдущим годом.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень, овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 142,9 млн. метрических тонн, что на 5,5 млн. ниже прогноза прошлого месяца. Кормовое и остаточное использование повышено для сорго, но более чем нивелируется снижением для кукурузы, пшеницы и овса. Текущий прогноз опережает прошлогодний показатель на 2,3 млн. тонн.

Снижение исчезновения кукурузы прогнозируется на 2018/19 г.

Прогнозируемое исчезновение кукурузы в США снижено на 200 миллионов бушелей в этом месяце до 14 565 миллионов. Потребление в продовольствии, семенах и промышленности (FSI) сократилось на 50 млн. бушелей до 6 965 млн. из-за сокращения перспектив для этанола, которые также снижены до 5 500 млн. бушелей. В отчете о переработке зерна Национальной службы сельскохозяйственной статистики (NASS) Министерства сельского хозяйства США от 1 апреля отмечается, что темпы использования кукурузы для производства топливного этанола в этом маркетинговом году (до конца февраля) отстают от прошлогодних на 4 процента, сохраняя тенденцию к снижению с прошлого месяца. Данные Управления энергетической информации США за март указывают на более низкие уровни производства этанола, что приводит к снижению прогноза использования кукурузы для этанола до 5 500 млн. бушелей на 2018/19 г. Положительным моментом является то, что экспорт этанола за первые 5 месяцев маркетингового года (декабрь-январь) на 22 процента выше, чем показатель прошлого года за тот же период и составляет 2,577 миллиона литров. Бразилия, Канада, Индия и Нидерланды являются основными направлениями экспорта этанола.

Других изменений в прогнозах FSI нет.

Рисунок 2. Экспорт топливного этанола из США.

Рисунок 3. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, для семян и промышленности (FSI), этанол, конечные остатки.

Исчезновение кукурузы за 6 месяцев

Отчет о зерновых запасах NASS сообщает о запасах кукурузы на 1 марта, информируя об исчезновении в первой половине маркетингового года. На уровне 3 471 млн. бушелей кормовое и остаточное использование за сентябрь-февраль составляет 65 процентов от прогнозируемого на 2018/19 год общего объема в 5 300 млн. бушелей. В 2017/18 году кормовое и остаточное использование за первое полугодие составило 71 процент от общего объема в 5 304 миллиона бушелей, что ближе к 5-летнему среднему значению в 72 процента. В настоящее время ожидается, что кормовое и остаточное использование во второй половине маркетингового года превысят уровни предыдущего года.

Экспорт снова снижен из-за сильной конкуренции

Прогноз экспорта кукурузы из США на 2018/19 г. снижен на 75 млн. бушелей второй месяц подряд до нового прогноза в 2 300 млн. США продолжают сталкиваться с жесткой ценовой конкуренцией со стороны Бразилии, Аргентины и Украины. В случае реализации прогноза объем экспорта будет на 138 млн. бушелей ниже уровня 2017/18 года.

Итоговые конечные запасы прогнозируются на уровне 2 035 млн. бушелей, что на 200 млн. больше, чем в прошлом месяце, и на 105 млн. ниже 2017/18 г. Соотношение запасов к использованию увеличилось в этом месяце до 14,0 с 12,4 в прошлом месяце.

Рисунок 4. Экспорт кукурузы из США по месяцам.

Цена на кукурузу 2018/19 в этом месяце без изменений

Прогнозируемая средняя цена, получаемая фермерами, для 2018/19 г. остается неизменной на уровне 3,55 долл. США с диапазоном от 3,40 долл. США до 3,70 долл. США за бушель, который сужен на 0,05 долл. США за бушель с каждого конца.

Рисунок 5. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане.

Планируемая площадь кукурузы повышена на 2019/20 г.

Отчет о перспективах посевов NASS указывает на увеличение запланированной посевной площади кукурузы на 3,66 млн. акров в 2019/20 году до 92,8 млн. на основе сельскохозяйственного исследования, проведенного в первые 2 недели марта 2019 года. Относительные цены, а также циклы севооборота побудили производителей перейти с соевых бобов и яровой пшеницы на кукурузу. Погодные проблемы в период посева озимой пшеницы в некоторых штатах также способствовали увеличению площадей кукурузы. Если прогноз будет реализован, это будет самая большая посевная площадь кукурузы с 2016/17 года. Увеличение площади кукурузы наиболее значительно в Северной Дакоте, Южной Дакоте, Айове, Канзасе и Иллинойсе, которые, как ожидается, в совокупности добавят 2,5 миллиона акров по сравнению с предыдущим годом. Если прогноз будет реализован, площадь кукурузы для Северной Дакоты станет новым рекордом.

Рисунок 6. Изменение посевной площади кукурузы в 2019 году по сравнению с 2018 (в тыс. акров).

Хотя это намерения на начало марта, обширные наводнения на Среднем Западе в середине марта могут задержать фактические посевы или вынудить производителей переключиться на сельскохозяйственные культуры с более короткими вегетационными периодами или требованиями к влажности почвы.

Рисунок 7. Уборочная площадь и урожайность кукурузы в США.

2017/18: небольшие изменения в использовании сорго

Общий объем запасов сорго в США в 2017/18 г. не изменился и составляет 397,348 млн. бушелей. Общее использование сорго остается на прежнем уровне в 157,346 млн. бушелей. Однако за этим скрываются незначительные изменения в основных категориях использования. Во-первых, это сокращение кормового и остаточного использования на 0,347 млн. бушелей до 96,943 млн. бушелей. Это компенсируется увеличением производства этанола на 0,347 млн. бушелей до 59,170 млн. бушелей.

Рисунок 8. Уборочная площадь и урожайность сорго в США.

2018/19: потребление сорго перешло от экспорта и производства этанола в кормовое и остаточное использование

Общий объем внутреннего производства сорго в этом месяце остается неизменным и составляет 364,986 млн. бушелей. С начальными запасами в 34,854 млн. бушелей общий объем запасов составляет 399,840 млн. бушелей.

Рисунок 9. Использование кукурузы в США: кормовое и остаточное использование, экспорт, использование в производстве продуктов питания, для семян и промышленности (FSI), этанол, конечные остатки.

Общий объем внутреннего потребления увеличен на 5,0 млн. бушелей до 255,00 млн. бушелей. По сравнению с прошлым месяцем кормовое и остаточное использование повышено на 10,00 млн. бушелей до 155,00 млн. бушелей на основании исчезновения, зарегистрированного в течение квартала с декабря по февраль, по данным отчета о зерновых запасах. Использование сорго в производстве этанола сокращено на 5,0 млн. бушелей со 103,0 до 98,00 млн. бушелей.

Рисунок 10. Использование сорго для производства этанола по месяцам

Прогнозируемый экспорт сорго остается на прежнем уровне в 85,0 млн. бушелей. Общий объем потребления увеличился на 5,0 млн. бушелей до 340,0 млн. бушелей, поскольку ожидается, что сорго будет продолжать реализовываться по внутренним кормовым каналам. Однако, если прогноз будет реализован, этот уровень станет самым низким с 2012/13 года.

Ожидается, что конечные запасы сорго составят 59,840, что на 5,0 млн. бушелей меньше, чем прогнозировалось в прошлом месяце.

Ожидаемая средняя сезонная цена на сорго снижена на 0,10 долл. США до 3,20 долл. США за бушель, с прогнозируемым диапазоном от 3,05 долл. США до 3,35 долл. США за бушель.

Рисунок 11. Прогнозы цен на сорго WASDE на 2017/18 г.

Рисунок 12. Прогнозы цен на сорго WASDE на 2018/19 г.

Рисунок 13. Цена по месяцам на yellow #2 сорго и кукурузу в Канзас-Сити.

Намерения по посевам указывают на самую низкую площадь сорго в истории наблюдений

В отчете NASS о перспективах посевов указывается, что производители намерены сократить посевную площадь сорго на 2019/20 год на 10 процентов до 5,135 млн. акров по сравнению с предыдущим годом. Наибольшее относительное сокращение площадей приходится на Оклахому, Южную Дакоту и Техас, с меньшим процентным сокращением в Канзасе и Небраске. Согласно прогнозу, в Оклахоме увеличится площадь посева овса и сои, в Южной Дакоте планируется посадить больше кукурузы и ячменя, а в Канзасе ожидается рекордно высокий уровень посевов хлопчатника в высокогорных районах. Колорадо — единственный штат, в котором ожидается увеличение площади сорго. Если прогноз будет реализован, это будет самая маленькая площадь сорго за всю историю наблюдений. Экспортные продажи сорго продолжают существенно отставать от прошлогодних темпов, а запасы на 1 марта 2019 года выросли на 37 процентов по сравнению с прошлым годом.

В дополнение к сокращению посевных площадей для конкретных штатов в 2019 году были отменены оценки посевов для штатов Арканзас, Джорджия, Иллинойс, Луизиана, Миссисипи, Миссури и Северная Каролина. На эти штаты приходилось 195 000 акров в 2018 году, или менее 4 процентов от совокупных посевных площадей 2018 года.

Ячмень 2018/19: ожидаемый сезонный диапазон средних цен уточнен

Общее предложение ячменя остается неизменным в 2018/19 г. на уровне 255,563 млн. бушелей. Общий объем использования и конечные запасы также остаются неизменными и составляют 165,00 и 90,563 млн. бушелей соответственно.

Ожидания средней цены сезона уточнены до 2,60 — 2,70 долл. за бушель. Ожидаемая средняя сезонная цена составляет $ 2,65 за бушель.

Намерения по посевам ячменя выросли

Согласно отчету NASS о перспективах посевов, фермеры намереваются засеять 2,55 млн. акров ячменя в 2019 году, что незначительно превышает 2,54 млн. акров в 2018 году. При неизменной площади в целом по стране есть некоторые локальные изменения, причем Аризона, Канзас и Северная Каролина увеличивают площади, а Мичиган и Вирджиния сокращают посевные площади. Три основных штата по выращиванию ячменя в 2018 году — Монтана, Северная Дакота и Айдахо — остаются в тройке лидеров по предполагаемым посевам ячменя в 2019 году, хотя ожидается, что площадь в Айдахо сократится по сравнению с 2018 годом. Ожидается, что в Айдахо увеличится площадь посевов под пшеницу, овес, и сухой горох.

Овес 2018/19: ожидаемый сезонный диапазон средних цен уточнен

Общее предложение овса остается неизменным в 2018/19 г. на уровне 187,146 млн. бушелей. Общий объем использования и конечные запасы также остаются неизменными на уровне 151,000 и 36,146 млн. бушелей соответственно.

Ожидания средней цены сезона уточнены до 4,40 — 4,80 долл. за бушель. Ожидаемая средняя сезонная цена составляет $ 4,60 за бушель.

Намерения указывают на самую маленькую площадь овса в истории наблюдений

Согласно отчету NASS о перспективах посевов, производители намерены засеять 2,56 млн. акров овса, что на 7 процентов меньше по сравнению с 2,746 млн. акров в 2018 году. Штатами с наибольшим процентным приростом площади являются Оклахома, Айдахо и Орегон, в то время как наибольший процентный спад приходится на Северную Каролину, Калифорнию и Арканзас. Рекордно низкие показатели посевной площади ожидаются в Арканзасе, Калифорнии, Мэне, Миннесоте и Северной Каролине. Соотношение цен побуждает производителей переводить посевные площади в этих штатах на другие культуры, в частности на кукурузу, ячмень, пшеницу дурум и хлопчатник. Запасы овса на 1 марта 2019 года были на 9 процентов ниже, чем в прошлом году, но, поскольку Канада ожидает увеличения посевной площади на 13 процентов, запасы, как ожидается, останутся достаточными для Северной Америки.

В дополнение к сокращению посевных площадей для конкретных штатов в 2019 году были отменены оценки предполагаемых посевов для Алабамы, Колорадо, Южной Каролины, Вашингтона и Вайоминга. На эти штаты в 2018 году приходилось 196 000 акров, или около 7 процентов посевной площади.

Международный обзор

Производство кукурузы в Южной Америке увеличивается

Прогноз мирового производства фуражного зерна повышен на 5,3 млн. тонн в этом месяце, а мировое производство кукурузы увеличено на 6,2 млн. тонн. Совокупный рост производства кукурузы частично компенсируется сокращением производства смешанного зерна в Европейском союзе (Польша). Основными участниками роста производства кукурузы являются Бразилия, Аргентина, Украина, Европейский Союз и Мексика. Первые три страны являются крупнейшими экспортерами кукурузы после Соединенных Штатов, чей экспорт примерно равен совокупному экспорту любых двух из этих других стран. Европейский Союз (ЕС) и Мексика являются крупнейшими в мире импортерами кукурузы.

Прогноз производства кукурузы в Бразилии повышен на 1,5 млн. тонн до 96,0 млн. в этом месяце, приближаясь к рекорду 2016/17 года, поскольку прогнозы урожайности кукурузы второго урожая улучшаются. Кукуруза второго урожая (сафринья), которая составляет более 70 процентов от общего объема производства кукурузы в Бразилии, растет в основном в центрально-западной части страны. В этом году посевные работы начались очень рано и шли рекордно быстрыми темпами (см. рис. 14), кукуруза была посажена в идеальные сроки с благоприятными дождями в большинстве основных районов выращивания.

Рисунок 14. Прогресс посева кукурузы второго урожая в штате Мату-Гросу.

Ранняя посадка в основных районах выращивания кукурузы второго урожая была возможна, поскольку погода позволила быстро собрать урожай соевых бобов, что освободило землю для кукурузы. Это значительно увеличивает вероятность более высокой урожайности, поскольку дает посевам дополнительное время для развития и наполнения зерна до окончания сезона дождей. Хотя риск того, что кукуруза пострадает от преждевременного внезапного окончания сезона дождей, уменьшается, его еще нельзя полностью исключить.

Прогнозируемый рекордный урожай кукурузы в Аргентине увеличен на 1,0 млн. тонн до 47,2 млн., при этом рекордно большая площадь увеличена на 0,2 млн. га до 5,7 млн. Сбор урожая кукурузы начался медленнее, чем обычно, но первые показатели урожайности в ключевых районах производства кукурузы превзошли ожидания. Тем не менее, ожидается, что урожайность кукурузы снизится, поскольку уборочная кампания перемещается на север страны.

В этом месяце производство кукурузы было пересмотрено для Гаити. Пересмотр восходит к 2000 году и основан на официальных данных и оценках Министерства сельского хозяйства США.

Дополнительная информация об изменениях производства кукурузы в этом месяце представлена на карте 1 ниже.

Карта 1. Изменения производства кукурузы для 2018/19 года (млн. тонн), апрель 2019.

Прогноз глобального использования фуражного зерна повышен

Прогноз внутреннего потребления зерна за пределами США в 2018/19 году повышен на 2,9 млн. тонн в этом месяце до рекордного уровня в 1 081,6 млн., при этом многочисленные изменения отражают корректировки производства, кормового использования среди зерновых с переходом от пшеницы к кукурузе для внутреннего использования, экономическую ситуацию и многочисленные изменения в странах-импортерах и экспортерах кукурузы. Это увеличение почти полностью компенсирует сокращение кормового потребления в США, что оставляет глобальное внутреннее исчезновение практически без изменений. Внутреннее потребление кукурузы в странах кроме США увеличено на 3,2 млн. тонн, ячменя — на 0,5 млн. тонн, а потребление смешанного зерна и сорго снижено на 0,9 и 0,2 млн. тонн, соответственно. Наибольший рост потребления кукурузы прогнозируется для ЕС — на 2,5 млн. тонн в этом месяце. Это отражает как увеличение урожая, так и увеличение импорта, поскольку кукуруза с относительно конкурентоспособной ценой более чем компенсирует сокращение кормового использования пшеницы, в то время как экспортируется больше пшеницы. Еще одним важным изменением в потреблении является рост в Южной Африке на 1,0 млн. тонн, поскольку ожидается, что страна будет импортировать дополнительные объемы в основном желтой, но также и белой, кукурузы, чтобы компенсировать предстоящий низкий уровень производства. Изменения внутреннего потребления кукурузы в этом месяце представлены на карте 2.

Карта 2. Изменения кормового и остаточного использования кукурузы для 2018/19 года (млн. тонн), апрель 2019.

Запасы фуражного зерна увеличены за счет США

Прогноз мировых конечных запасов фуражного зерна в 2018/19 году повышен на 5,1 млн. тонн по сравнению с мартом и составят 341,3 млн. тонн. Запасы фуражного зерна за пределами США прогнозируются незначительно выше, всего на 0,1 млн. тонн, с многочисленными взаимокомпенсирующими изменениями, а запасы США прогнозируются примерно на 10 процентов выше. Помимо Соединенных Штатов, чьи запасы кукурузы повышены на 5,1 млн. тонн, наибольшее изменение — это прогнозируемый рост для Мексики на 1,0 млн. тонн до 4,3 млн. из-за роста производства кукурузы. Прогнозируемые запасы кукурузы во Вьетнаме и Бразилии снижены на 0,5 и 0,3 млн. тонн соответственно (снижение импорта во Вьетнаме и увеличение экспорта в Бразилии, которые нивелируют рост производства). Все другие изменения по странам менее крупные.

Карта 3 ниже демонстрирует изменения в конечных запасах кукурузы по странам в этом месяце.

Карта 3. Изменения конечных остатков кукурузы на 2018/19 год (млн. тонн), апрель 2019.

Южноамериканские обильные урожаи ограничивают экспорт США

Прогнозируемый экспорт кукурузы из США в 2018/19 году в этом месяце еще больше сокращен из-за усиления конкуренции со стороны Южной Америки и Украины. Доля рынка США в мировой торговле кукурузой сильно зависит от урожая в Бразилии, Аргентине и Украине, чей общий урожай кукурузы в настоящее время, согласно прогнозу, превысит урожай прошлого года почти на 30 миллионов тонн. В годы, когда высокие урожаи этих трех основных экспортеров кукурузы повышают конкурентоспособность своих экспортных цен, экспорт кукурузы из США, как правило, падает, как это произошло в 2011, 2012, 2014, 2016 годах и в текущем 2018 году (см. рис. 15 ниже).

Рисунок 15. Доля рынка США в значительной степени зависит от размера урожая кукурузы основных конкурентов.

В частности, изменчивость экспорта кукурузы из США в период с июля по октябрь соотносится с размером бразильского второго кукурузы (сафринья) и ее весьма изменчивой урожайностью, которая зависит от возможности осуществления посевов в начале сезона и особенно от продолжительности и интенсивности сезона дождей в центрально-западном регионе страны.

Прогноз экспорта из США в 2018/19 (октябрь-сентябрь) снижен на 2,0 млн. тонн в этом месяце до 58,0 млн. (на 75 млн. бушелей до 2 300 млн. для локального маркетингового года с сентября по август). В отличие от прошлого года, когда у Бразилии и Аргентины были неутешительные урожаи, которые позволили Соединенным Штатам ускорить свой экспорт кукурузы во второй половине маркетингового года, в этом году экспорт кукурузы из США наиболее активен в первом полугодии. Ожидается, что во второй половине этого торгового года кукуруза с высокой ценовой конкурентоспособностью из Бразилии, Аргентины и Украины будет сдерживать экспорт США.

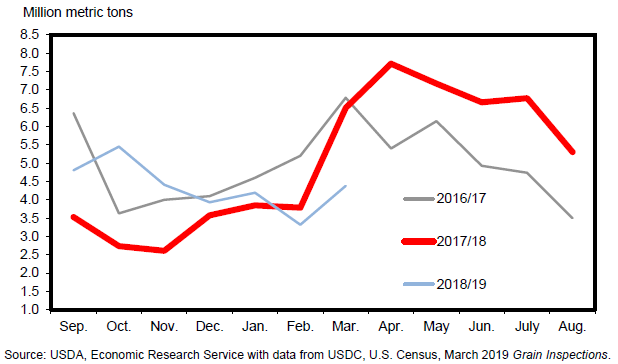

Темпы поставок кукурузы в начале года были высокими: данные статистики за октябрь – январь 2019 года показали 19,8 млн. тонн, что является самым высоким показателем с 2007/08 года. Однако с начала ноября объем отложенных продаж в США отставал не только от прошлогоднего, но и от среднего показателя за 5 лет (рис. 16 ниже). Кроме того, инспекции по экспорту кукурузы за февраль-март 2019 года значительно отстают от прошлого года. На сегодняшний день еженедельные инспекции экспорта кукурузы, скорректированные с учетом неинспектируемых грузовых и железнодорожных перевозок в Мексику и Канаду, должны составлять в среднем около 1,0 млн. тонн в неделю до конца августа, когда заканчивается местный 2018/19 маркетинговый год.

Рисунок 16. Отсроченные экспортные продажи кукурузы в США.

Экспорт бразильской кукурузы резко сократился в феврале-марте, поскольку в настоящее время собирают и экспортируют высокодоходные соевые бобы, и портовые мощности в первую очередь заняты обслуживанием сои. Тем не менее, после того как Бразилия начнет собирать кукурузу второго урожая в июне, экспорт кукурузы, как ожидается, резко вырастет в июле. Аргентина и Украина также должны обеспечить жесткую конкуренцию. В то время как украинский экспорт кукурузы замедлится к июлю, Аргентина, как ожидается, значительно ускорит свои поставки в апреле по мере продвижения сбора урожая кукурузы, это ожидание подтверждается рекордно высокой загрузкой порта. В этом месяце прогнозируемый экспорт кукурузы для Бразилии увеличен на 1,5 млн. тонн до 31,0 млн., на 1,0 млн. тонн до 29,0 млн. для Аргентины и на 0,5 млн. тонн до 29,5 млн. для Украины. Форвардные цены на кукурузу в США с доставкой до конца августа значительно выше по сравнению с Бразилией и Аргентиной на условиях FOB, при этом сильная валюта и проблемы с логистикой подрывают конкурентоспособность США.

Сильная конкуренция делает цены на кукурузу привлекательными для импортеров и поддерживает активную мировую торговлю. Импорт кукурузы в ЕС увеличен на 1,0 млн. тонн до колоссальных 22,5 млн., что отражает оживленный темп импорта и превышает прошлогодний рекорд более чем на 4 млн. тонн. Дополнительный импорт кукурузы в этом месяце частично компенсирует сокращение кормового использования пшеницы в ЕС, поскольку Украина, как ожидается, поставит дополнительную кукурузу в регион. В то же время перспективы экспорта кукурузы из ЕС также увеличены на 0,5 млн. тонн до 2,0 млн. из-за значительного увеличения запасов кукурузы в регионе в этом месяце и более быстрых темпов экспорта. Перспективы импорта кукурузы повышены для Филиппин и Южной Африки, которые имеют более низкие запасы кукурузы в этом году, и сокращены для Бангладеш, где производство кукурузы вырастет по сравнению с прошлогодним.

Мировой экспорт сорго, ячменя и овса в этом месяце практически не изменился, а экспорт ржи повышен на 0,2 млн. тонн из-за дополнительных поставок из России в ЕС.

На приведенной ниже карте 4 наглядно показаны изменения импорта кукурузы по странам в этом месяце.

Карта 4. Изменения импорта кукурузы для 2018/19 торгового года (млн. тонн), апрель 2019.

Предыдущий отчет от 12 марта 2019 года.

Рекомендуем также:

Обзор рынка пшеницы. Отчет USDA. Дата выхода 11 апреля 2019

Ваш комментарий

|

|

|