Масличные культуры: мировые рынки и торговля. Отчет USDA. Дата выхода 9 ноября 2017

13 November 2017, 12:44

-

Прогноз экспорта оливкового масла на 2017/18 год увеличен при небольшом росте производства

Согласно прогнозу, мировое производство оливкового масла в 2017/18 году вырастет до 2,7 млн. тонн, немного превысив показатель прошлого года. Тем не менее, данные о неблагоприятных условиях в Европейском союзе указывают на то, что производство будет ниже, чем прогнозировалось ранее. Испания, крупнейший в мире производитель оливкового масла, ожидает сокращение урожая на 10 процентов по сравнению с прошлым годом из-за недостаточного количества осадков. Это, вероятно, будет компенсировано ростом производства в других странах. Ожидается, что в Португалии будет достигнут рекордный объем производства, поскольку деревья, посаженные в 2004 году, теперь принесли плоды. Ожидается, что в Италии будет произведено 320 000 тонн оливкового масла, а до конца сентября дожди пройдут в Апулии, ведущем регионе производства, что обеспечит высокое качество продукции. Согласно прогнозам, в Тунисе ожидается объем производства выше среднего при достаточном количестве осадков в сентябре, в Турции, вероятно, будет наблюдаться рост производства.

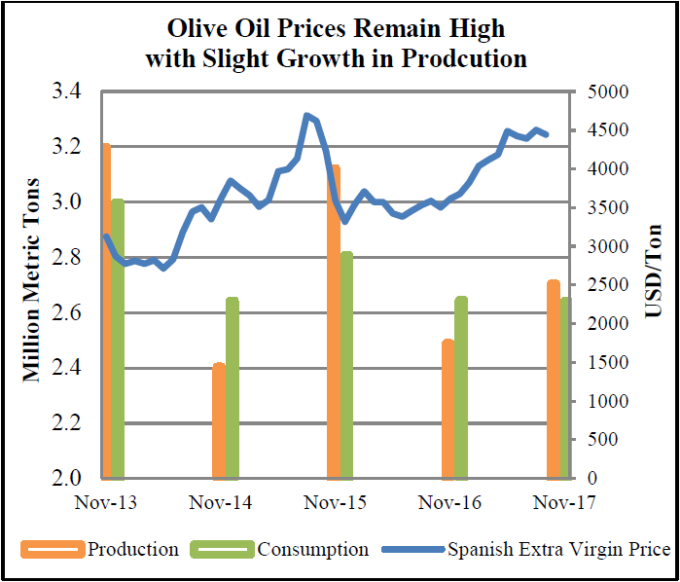

Мировые запасы, вероятно, будут сокращаться, достигнув своего самого низкого уровня за последние 5 лет, при этом мировое потребление остается на высоком уровне и продолжает следовать за уровнем производства. Цены неуклонно повышались с июня 2016 года по май 2017 года после значительного снижения в конце 2015 года и стабилизировались в течение последних нескольких месяцев. Даже при росте производства, сокращение запасов подтолкнуло цены к уровню начала 2015 года. Оливковое масло является премиальным продуктом, и ожидается, что спрос останется высоким, несмотря на рост цен, связанный с сокращением запасов и меньшим, чем предполагалось, объемом производства.

Рисунок 1. Цены на оливковое масло остаются высокими при небольшом росте производства.

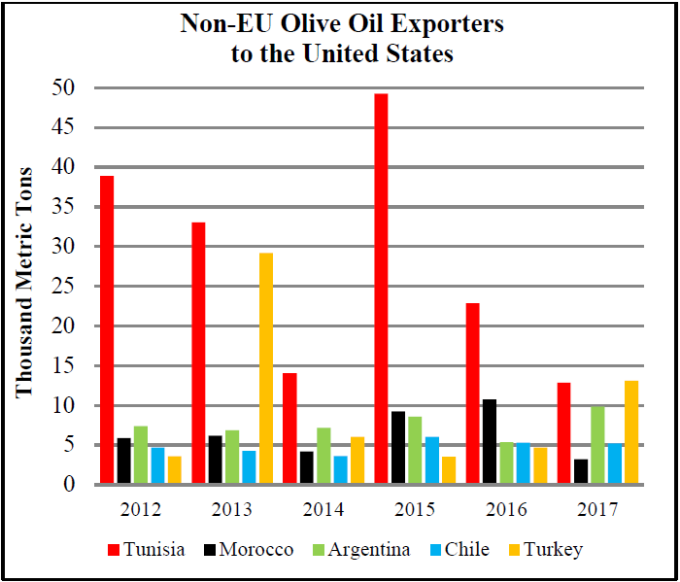

Ожидается, что в 2017/18 году мировой экспорт увеличится почти на 5 процентов. Несмотря на ограниченный рост производства, Европейский союз, согласно прогнозу, будет поддерживать свой экспорт на относительно высоком уровне, но более низком, чем в прошлом году. Европейский союз, вероятно, снизит потребление оливкового масла, заменив его большим количеством подсолнечного масла и рапсового масла. Соединенные Штаты будут по-прежнему оставаться крупнейшим импортером оливкового масла и вторым по величине потребителем. Хотя Европейский союз является основным поставщиком Соединенных Штатов, снижение производства в ЕС, может привести к тому, что США будет импортировать из других стран, таких как Тунис и Турция.

Рисунок 2. Экспортеры оливкового масла в США – не члены ЕС

Рост населения, экономическое процветание и изменение моделей потребления в Китае способствуют росту импорта соевых бобов.

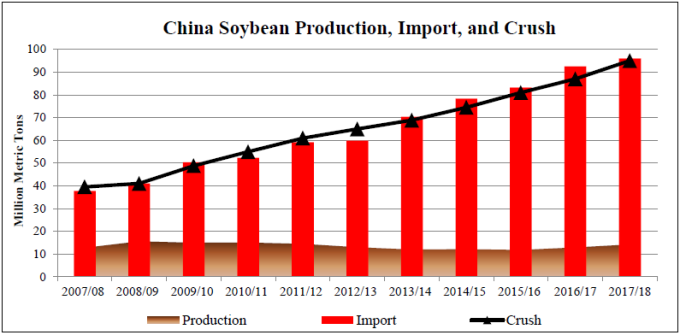

Согласно прогнозу, мировое потребление сои в 2017/18 году вырастет более чем на 4 процента, главным образом за счет Китая. Ожидается, что потребление сои в Китае вырастет почти на 8 процентов, при этом импорт увеличится до рекордных 97,0 миллионов тонн. Рост населения, быстрая урбанизация, рост доходов и повышение уровня жизни стимулируют потребление мяса и рыбы в Китае, создавая высокий спрос на протеиновые корма и пищевые масла. Рост производства кормов в сочетании с увеличением использования высокопротеиновых ингредиентов в кормовых рационах стимулировали импорт сои последние десять лет. USDA прогнозирует, что использование соевого шрота в кормовых целях будет продолжать расти.

Рисунок 3. Производство, импорт и переработка сои в Китае.

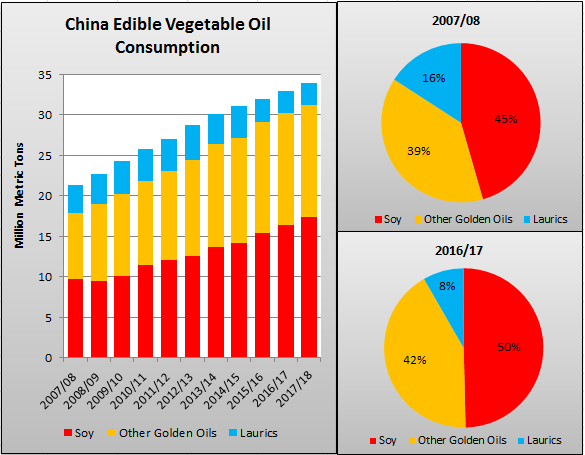

Однако Китай является не только крупнейшим в мире производителем протеиновых кормов, но и одним из основных игроков на рынке растительного масла. Вследствие сильного экономического роста за последнее десятилетие спрос на пищевые масла также был очень активным. За тот же период потребление пищевого масла в Китае выросло более чем на 50 процентов. Кроме того, продолжающаяся урбанизация и рост доходов существенно изменили рынок растительного масла, поскольку предпочтение потребителей смещалось в сторону премиальных масел (так называемые золотые масла). В настоящее время на долю соевого масла приходится половина совокупного потребления пищевого растительного масла. По мере развития новых тенденций и по мере изменения потребительских предпочтений, спрос на другие золотые масла также растет (рапсовое, арахисовое, подсолнечное и хлопковое), заменяя пальмовое масло.

Рисунок 4. Потребление пищевого растительного масла в Китае

Исторически сложилось так, что отрасль переработки в Китае почти полностью росла за счет импортируемых соевых бобов, при этом большая часть внутреннего производства использовалась для продовольственного потребления, или покупалась Государственным резервным бюро. Поскольку земля, пригодная для возделывания, в Китае является ограниченным ресурсом, правительство сделало стратегический выбор в пользу почти полной самообеспеченности зерновыми (кукуруза, рис и пшеница) за счет масличных культур. В результате Китай принял осознанное решение инвестировать средства в перерабатывающую отрасль и импортировать соевые бобы, став крупнейшим в мире импортером сои в 2003 году. В 2016/17 году (октябрь-сентябрь) на Китай приходилось почти две трети мирового импорта сои, что продолжает поддерживать расширение производства сои в Бразилии и Соединенных Штатах.

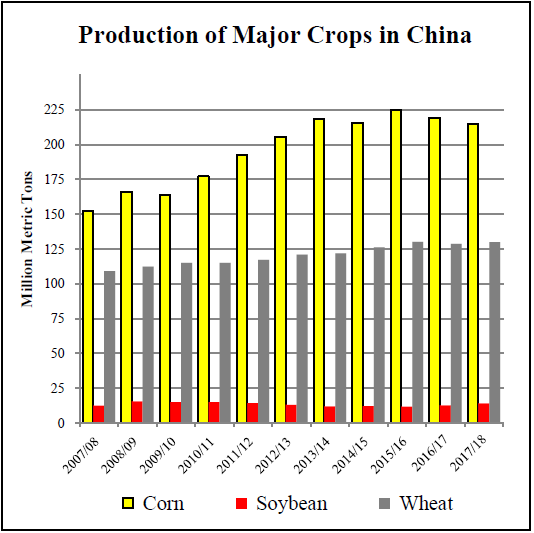

В настоящее время правительство Китая поддерживает производство масличных культур путем сокращения субсидий на зерно. С 2015/16 года была назначена сниженная закупочная цена на кукурузу, что сократило доходы от выращивания кукурузы. Напротив, в 2016/17 году продолжалась программа государственной «целевой ценовой субсидии» на соевые бобы, фермеры, выращивающие сою, получили компенсацию, рассчитанную на основе разницы между рыночной ценой и целевой ценой, что привело к относительно стабильным доходам от производства сои. В этом году китайское правительство установило «рыночно-ориентированную цену на соевые бобы плюс прямую субсидию для фермеров», которая гарантирует, что фермеры получат субсидию за выращивание сои в течение текущего маркетингового года. Тем временем была скорректирована политика поддержки кукурузы, что, вероятно, снизит доходы от производства кукурузы в 2017/18 году. Однако, благодаря все еще высоким ценам, производство кукурузы остается прибыльным.

Рисунок 5. Производство основных культур в Китае.

Вероятно, поддержка правительства будет продолжать стимулировать небольшой рост посевной площади и объемов производства сои. Тем не менее, этот объем, скорее всего, будет потребляться в качестве пищи, а не корма. В результате, в долгосрочной перспективе, Китай, судя по всему, останется ключевым рынком для других производителей и экспортеров сои, таких как Соединенные Штаты.

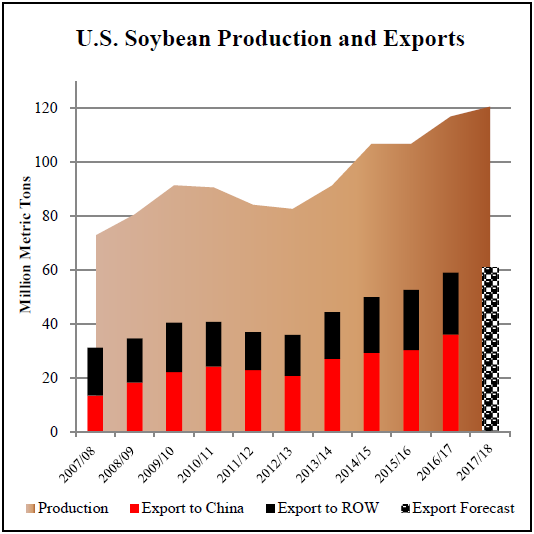

Рисунок 6. Производство и экспорт сои в США.

Экономическое процветание Китая, рост населения и высокий спрос на мясные продукты и растительные масла будут продолжать создавать возможности для производителей сои в США. В 2017/18 году Соединенные Штаты, по прогнозам, экспортируют рекордные 61,0 млн. тонн соевых бобов при этом Китай будет основным направлением. Фактически, почти треть производства США экспортируется в Китай.

Прогноз на 2017/18 МГ

Прогноз мирового производства масличных культур повышен в этом месяце до 579 миллионов тонн. Предполагаемый объем производства соевых бобов увеличен для Бразилии и Южной Африки, что компенсируется сокращением урожая в Соединенных Штатах. Оценка производства арахиса повышена для Индии и Сенегала. Оценка производства рапса повышена для Европейского Союза и России. Прогноз мирового производства подсолнечного масла снижен за счет того, что уменьшение урожая в Аргентине, Южной Африке и Украине превышает рост в Европейском союзе. В этом месяце мировой импорт сои повышен в связи с ростом прогноза для Китая, который компенсирует сокращение для Вьетнама и Туниса. Глобальный экспорт повышен вслед за ростом прогноза для Бразилии и Парагвая. Мировые конечные запасы сои в этом месяце повышены, при этом увеличение запасов в Китае, Бразилии и Аргентине превышает уменьшение запасов в Соединенных Штатах. Среднесезонная фермерская цена на соевые бобы в США повышена на $0,10 в этом месяце до $9,30 за бушель.

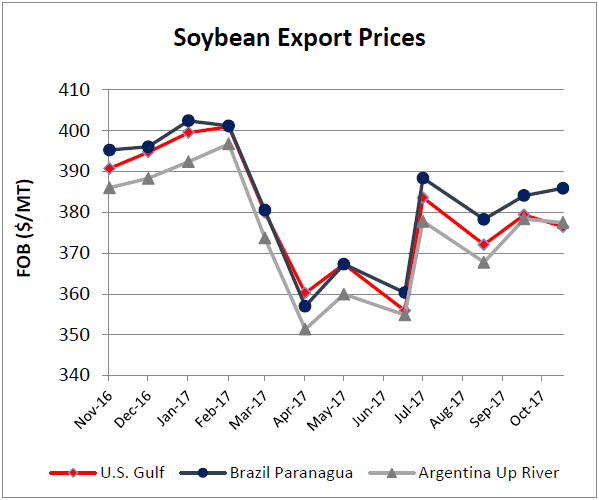

Цены на сою

Экспортные ставки в США в октябре, FOB Gulf, составляли в среднем 376 долларов США за тонну, что на 3 доллара США меньше по сравнению с предыдущим месяцем. Для сравнения, цена FOB Brazil Paranagua в среднем составила 386 долларов США за тонну, что на 2 доллара больше, чем в прошлом месяце. Цена FOB Argentina Up River в среднем составила $378 за тонну, что на 1 доллар США ниже, чем в предыдущем месяце. Давление со стороны урожая способствовало снижению цен в США. Проблемы с погодой в начале сезона наряду с ограниченностью запасов привели к тому, что в Бразилии цены немного выросли.

Рисунок 7. Экспортные цены на сою.

На неделе, закончившейся 2 ноября, обязательства США по экспорту соевых бобов в Китай составили в общей сложности 17,1 млн. тонн против 20,8 млн. годом ранее. Совокупные экспортные обязательства составляют 31,5 млн. тонн по сравнению с 37,1 млн. за аналогичный период прошлого года.

Фуражные зерновые: мировые рынки и торговля. Отчет USDA. Дата выхода 9 ноября 2017 года

Пшеница: мировые рынки и торговля. Отчет USDA. Дата выхода 9 ноября 2017

Ваш комментарий

|

|

|