Макростатистика против рынка. Кто ошибается?

Великий раскол.

Именно так можно описать разницу настроений: фондовый рынок продолжает расти, хотя экономика угрожает впасть в «депрессию». А учитывая их взаимосвязь, одна из сторон ошибается.

Подавленная экономика

Как отметил Джей Дентон из Thinkwhy:

«Апрельская динамика занятости стала худшей за всю историю, и уровень безработицы, скорее всего, продолжит расти в ближайшие несколько месяцев. ThinkWhy полагает, что наиболее сильное влияние на занятость текущий кризис оказал в своем начале, и в мае динамика показателя должна начать сглаживаться».

- Число рабочих мест вне сельского хозяйства в апреле упало на 20,5 млн;

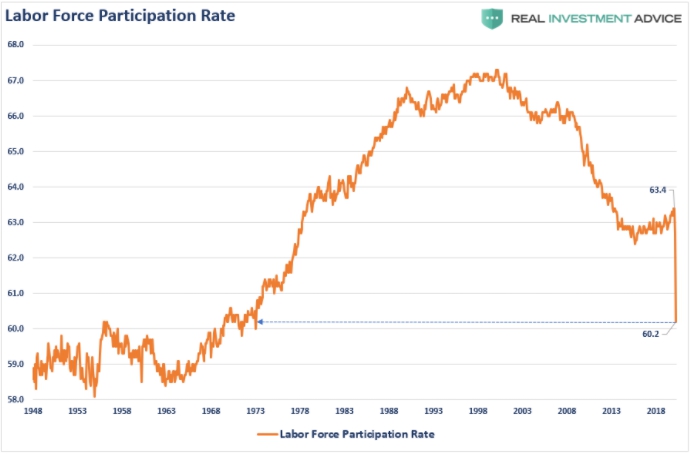

- Доля экономически активного населения снизилась до 60,2%;

- Основной удар приняли на себя индустрия отдыха и туризма, а также гостиничный бизнес: суммарно они потеряли 7,653 млн рабочих мест;

- Данные февраля и марта по занятости были пересмотрены в сторону понижения на 214 000 мест;

- 32% подростков не имеют работы;

- Также безработными являются 16,7% афроамериканцев и 18,9% латиноамериканцев;

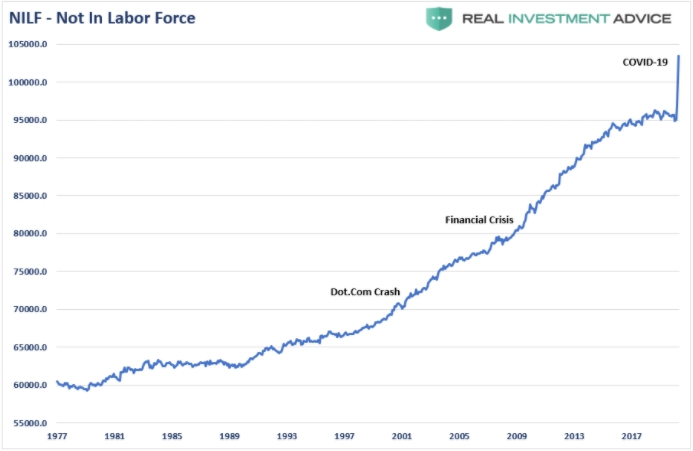

- Число лиц, не входящих в категорию экономически активных, но желающих получить работу, в апреле достигло 2,3 миллиона человек, (+855 тысяч по сравнению с показателем предыдущего месяца).

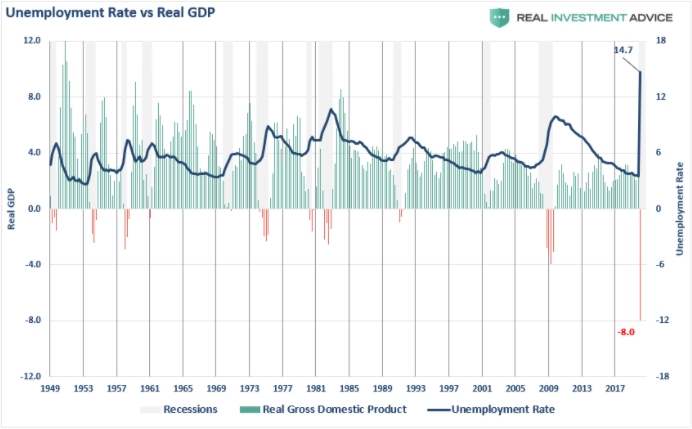

Представленные ниже графики помогут осознать рамах падения.

Учитывая, что Бюро экономического анализа пересмотрит показатель ВВП первого квартала до -8%, а во втором квартале показатель может опуститься почти до -20%, текущий уровень безработицы в 14,7% в мае достигнет примерно 20%. Такой статистики мы не наблюдали со времен Великой депрессии; БЭА никогда не сообщало столь плохих показателей за всю историю публикаций, восходящую к 1948 году.

Экономическая активность населения

Доля экономически активного населения опустилась до уровней 1973 года. Фактически, этот ключевой показатель не демонстрировал существенного роста со фремен финансового кризиса, несмотря на рекордно низкий уровень безработицы. Такое расхождение объясняется тем, что в течение последнего десятилетия все больше и больше людей просто не учитывались в статистике.

За последний месяц резко возросло число неработающих лиц, не пытающихся трудоустроиться.

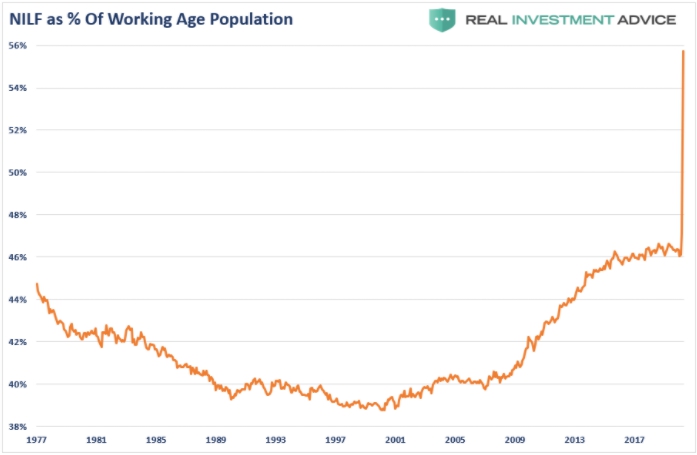

Вы действительно верите, что почти 56% трудоспособного населения больше не ищет работу?

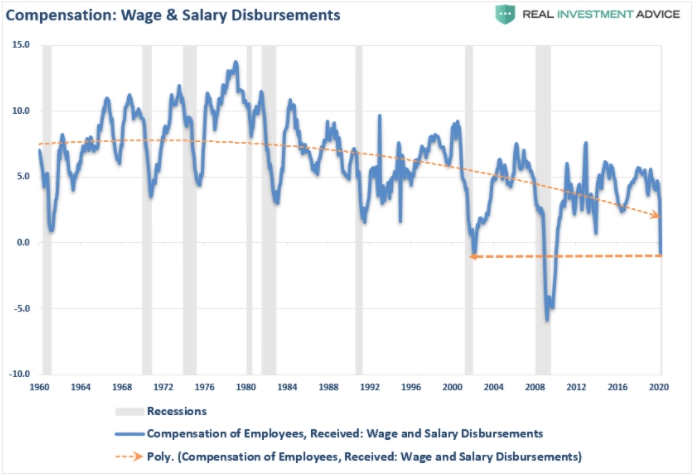

Динамика заработной платы — ключевая метрика

Как мы отмечали ранее:

«Рекордно высокий уровень безработицы окажет очень масштабное воздействие на экономику, препятствуя ее восстановлению. Одним из главных последствий станет давление на рост заработной платы как из-за рецессии, так и из-за потери рабочих мест».

И это данные на конец марта, когда экономика стояла «на паузе» всего две недели. Падение зарплат и расходов на них с учетом 20 миллионов безработных намного превзойдет минимумы времен финансового кризиса, отраженные в апрельской статистике.

Обратите внимание на долгосрочный тренд заработной платы, берущий начало в 1980 году. Вот почему нам не удается добиться более высоких темпов экономического роста, который на 70% зависит от потребления.

Не будет никакого «V-образного» восстановления экономики.

Быки закрыли глаза на всё

«Бычий» тренд на фоне столь мрачной макростатистики выглядит особенно странно.

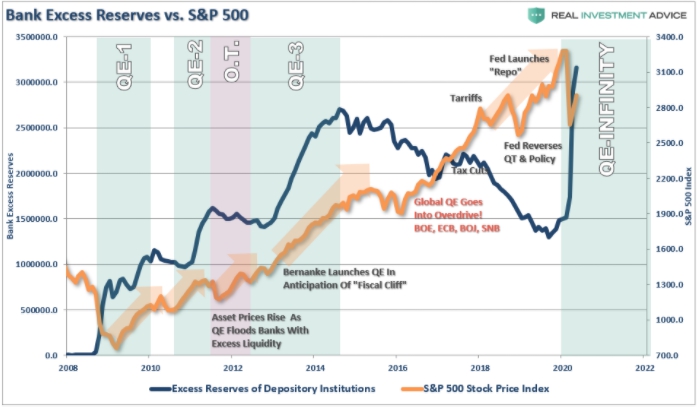

Мы склонны согласиться с BMO в их оценке основного драйвера ралли:

«Если брать за основу анализа рыночную динамику минувшей недели, главной движущей силой стала эмиссия казначейских облигаций, которая усилила крутизну кривой доходности и создала предпосылки для возможного ухода ставок в отрицательную зону в 2021 году, что привело к росту рынка параллельно с падением доходности 2-летних бондов до рекордных минимумов».

Другими словами, никого не удивляет, что драйвером рынка стала ФРС. Программа QE ведет к росту сверхнормативных резервов коммерческих банков, а поскольку они не кредитуют потребителей или предприятия, избыточная ликвидность поступает на фондовый рынок.

Как в пятницу отметила TPA для наших подписчиков RIAPro:

«Как бы плохо ни шли дела у экономики, акции могут упасть только в случае масштабной распродажи и последующей ликвидации позиций. Индустрия управления активами в подавляющем большинстве приводится в движение менеджерами, чья задача — инвестировать в акции.

Во всем мире под управлением находится более 100 триллионов долларов. Две ведущие инвестиционные компании — BlackRock (NYSE:BLK) и Vanguard. Blackrock управляет большинством биржевых фондов, а Vanguard является крупнейшим индексным фондом.

Угадайте, кого Федеральный Резерв и Минфин привлекают для реализации своих программ? Ответ — Blackrock.

Если вы хотите рискнуть и прокатиться на восходящей волне, то наш совет довольно прост.

До сих пор мы не видели массовых ликвидаций позиций, и пока они не начнутся, инвестиционные компании будут выполнять свою работу и держать деньги на рынке. Мы советуем внимательно отслеживать динамику в поисках признаков ликвидаций, за которыми может последовать тестирование минимумов», — TPA.

Быки против экономики

Текущий коллапс экономики сопровождается надеждой на её скорое восстановление, но я очень сильно сомневаюсь, что оно наступит в скором времени. Как мы отмечали на прошлой неделе:

«Существует отрицательная обратная зависимость между занятостью и потреблением. По мере роста безработицы потребление падает из-за отсутствия доходов населения. Поскольку предприятия работают исходя из баланса спроса на товары и услуги, наблюдается высокая корреляция между расходами на личное потребление, инвестициями в основной капитал и занятостью».

«Несмотря на перезапуск экономики, предприятия не сразу вернутся к полноценной деятельности, для этого требуется нормализация потребления. Такие темпы, скорее всего, огорчат политиков и ФРС».

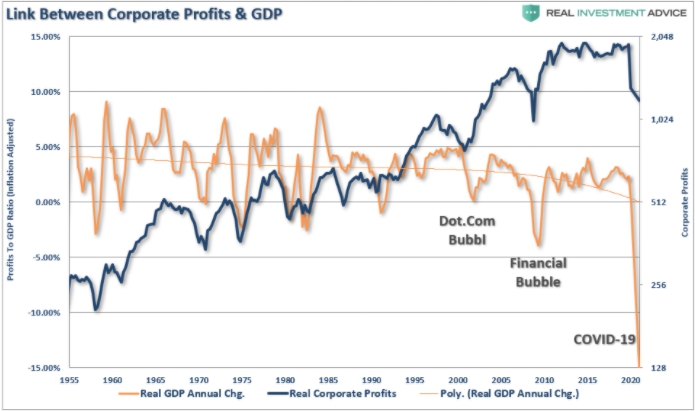

И в следующие месяцы мы будем наблюдать не только слабую макростатистику, но и ухудшение финансовых показателей корпоративного сектора. Предприятия не могут зарабатывать деньги без оглядки на экономику. Как показано ниже, прибыль напрямую зависит от экономической активности.

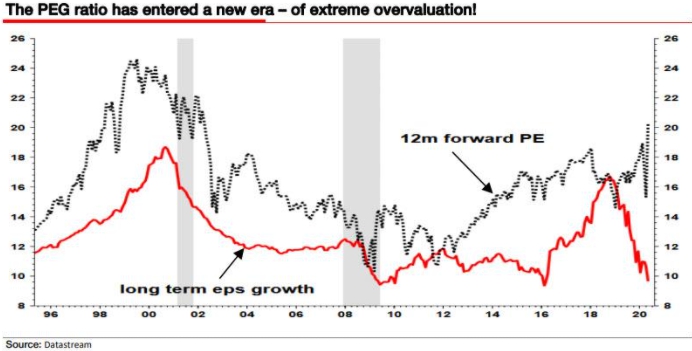

Может показаться, что на текущий момент все это не имеет значения, поскольку рынками движет ФРС. Однако не стоит сбрасывать со счетов текущий отрыв показателя прибыли компаний от долгосрочной кривой показателя. История показывает, что в результате страдают чрезмерно по-бычьему настроенные инвесторы (график предоставлен Альбертом Эдвардсом).

Напомним два простых правила:

Рынок идет в направлении, заданном прибылью.

Развороты, как правило, очень агрессивны.

Оценка рынка

Все это говорит о том, что риски все еще перевешивают возможную прибыль агрессивного инвестирования в рынки. Однако это не означает, что нужно срочно ликвидировать холдинги. Вы просто должны осознавать сопутствующие риски.

На прошлой неделе мы обсудили состав нашего портфеля с клиентами RIAPro:

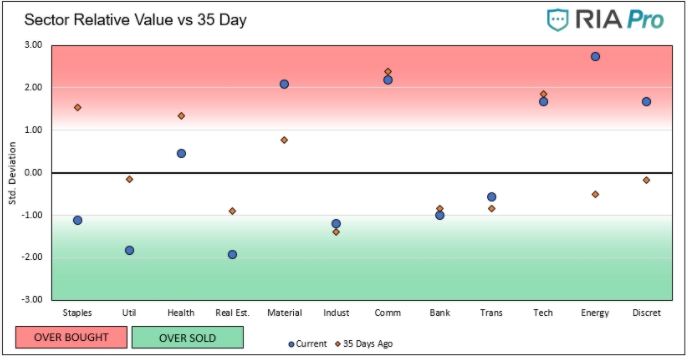

- В настоящее время только два из одиннадцати секторов (здравоохранение и транспорт) не находятся ни в зоне перепроданности, ни в зоне перекупленности;

- Технологии (XLK) и телекоммуникации (XLC) демонстрируют относительно сильную динамику, поскольку рынки воспринимают их как защищенные от последствий коронавируса (наша позиция по ним превышает обычный уровень);

- Энергетика (XLE) была фаворитом рынка на протяжении последних двух недель и сейчас чрезвычайно перекуплена. Нас устраивает позиция с текущим стоп-лоссом, и этот сектор дешев с точки зрения фундаментальных факторов;

- Секторы недвижимости (XLRE) и коммунальных услуг (XLU) относительно дешевы, отчасти из-за недавнего роста доходности облигаций (мы нарастили позиции);

- Акции поставщиков потребительских товаров (:XLP) являются наиболее привлекательными для наращивания доли, развернувшись на уровнях перекупленности и упав на территорию перепроданности;

- Бумаги поставщиков второстепенных товаров и услуг (XLY) приближаются к уровням сильной перекупленности. У нас нет позиции по XLY, так как многие представители очень чувствительны к экономическим последствиям пандемии.

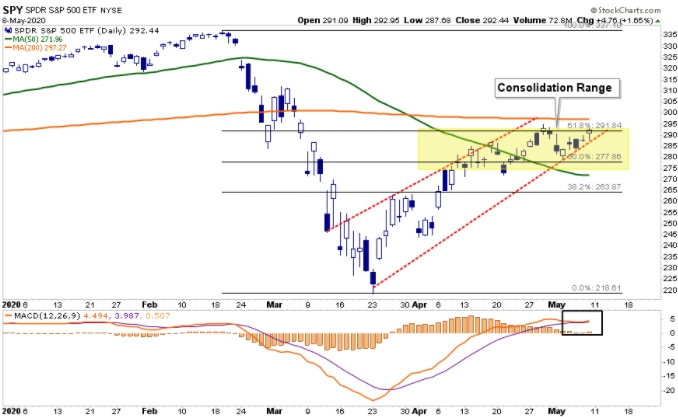

Риски все еще перевешивают потенциальную прибыль

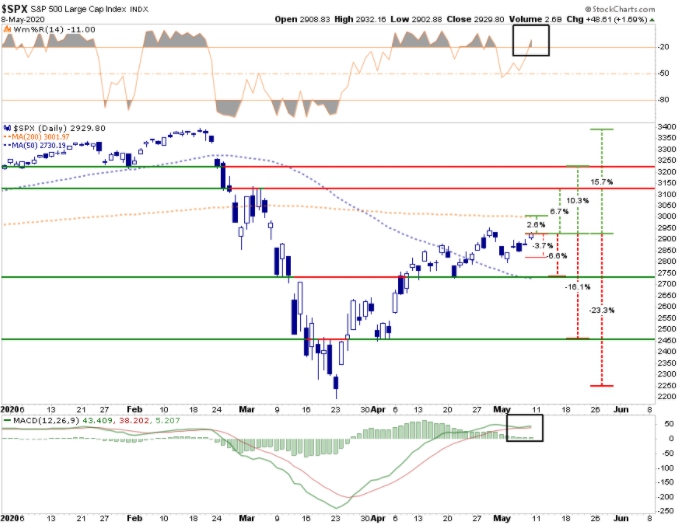

Тот факт, что рынок на минувшей неделе поднялся к верхней границе диапазона консолидации, не опровергает это утверждение. Мы обновили график и оценки.

С учетом пятничного прироста, отношение риска и прибыли сейчас не в пользу быков:

- от 50-процентного уровня отката нас отделяет 3,7%, тогда как до 200-дневной скользящей средней всего 2,6%: отношение неблагоприятное.

- до 50-дневной скользящей средней 6,6%, а потенциал роста к максимумам мартовского отскока 6,7%: риск и потенциальная прибыль сбалансированы.

- 16,1% до минимумов 1 апреля против 10,3% до январского дна: отношение неблагоприятное.

- 23,3% до минимумов 23 марта и 15,7% до рекордных максимумов: и вновь риск перевешивает прибыль.

Важно отметить: это НЕ означает, что рынки не могут обновить рекордные максимумы. Этот сценарий возможен, но маловероятен.

Хотя может показаться, что такая коррекция «невозможна», рынок склонен разбивать подобные надежды именно в эти моменты.

Наше позиционирование

Как отмечалось выше, мы продолжаем фиксировать прибыль по позициям и смещать баланс портфеля в пользу секторов, демонстрирующих более сильные результаты, и ограничивать риски за счет хеджирования и повышенной доли денежных средств.

Я уверен только в одном: «бычьи» настроения на рынке акций не могут долго сосуществовать с подавленной экономикой.

Фондовый рынок — это не экономика. При этом без самой экономики не будет корпоративных прибылей, которые и являются основой роста цен на активы.

Делайте выводы.

Источник: elitetrader.ru