USDA. Пшеница: мировые рынки и торговля на 12 мая 2023

13 May 2023, 11:50

-

2023/24 Производство зерна превышает потребление

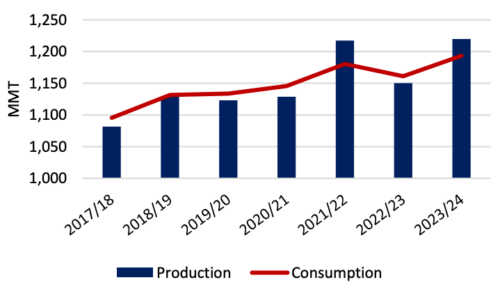

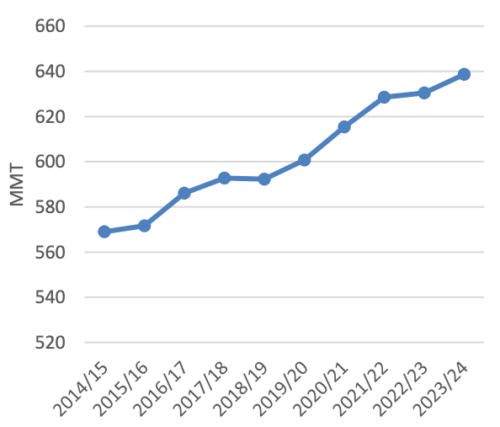

Мировое производство кукурузы, по прогнозам, резко возрастет, в первую очередь за счет прогноза сохранения высоких объемов производства в Бразилии и восстановления в США и Аргентине. Прогнозируется, что поставки в Украину сократятся, поскольку продолжающаяся война ограничивает производство. Прогнозируется, что торговля вырастет, так как обильные поставки от крупных экспортеров Бразилии, Аргентины и США снижают цены и поддерживают восстановление мирового спроса. Прогнозируется рост мирового потребления кукурузы как для кормовых, так и для некормовых целей. Прогнозируется, что конечные запасы также вырастут, в первую очередь из-за сильного роста запасов в США.

Рисунок 1. Рекордное мировое производство кукурузы поддерживает рекордное потребление

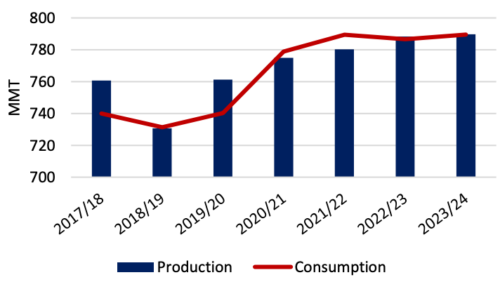

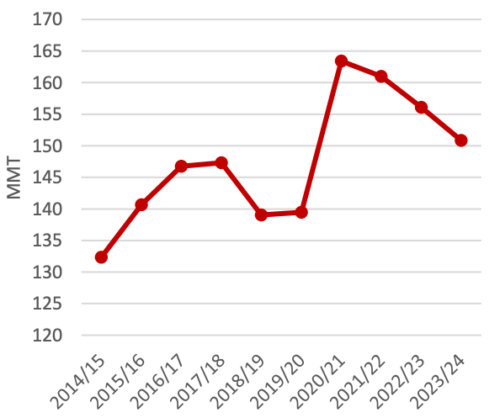

Мировой прогноз по пшенице предполагает увеличение производства и потребления при сокращении мировой торговли и конечных запасов. Прогнозируется, что производство увеличится за счет увеличения урожая в Аргентине, Канаде, Китае, Европейском союзе (ЕС), Индии и Турции, что более чем компенсирует значительное снижение в Австралии, Казахстане, России и Украине. Мировая торговля сократится из-за снижения импорта для Китая. Сокращение экспорта Австралии, Индии, Украины и США более чем компенсирует увеличение экспорта Аргентины, Канады и ЕС. Мировое потребление, по прогнозам, вырастет за счет увеличения потребления продуктов питания, семян и промышленности (FSI), которое более чем компенсирует более низкое потребление кормов и отходов. Прогнозируется снижение конечных запасов, при этом меньшие запасы будут в ЕС, России и США.

Рисунок 2. Рекордное мировое производство пшеницы превысило рекордное потребление

ОБЗОР НА 2023/24 ГОД

ПРОИЗВОДСТВО

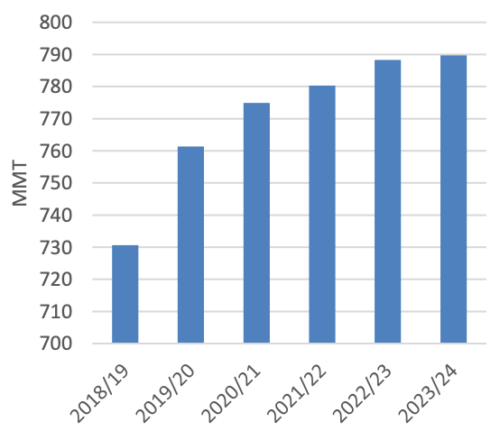

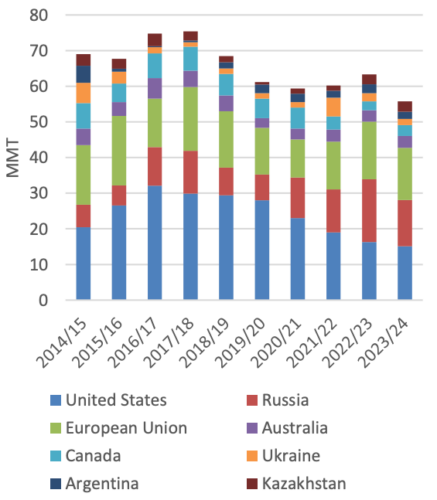

Мировое производство прогнозируется на уровне 789,8 млн тонн, что на 1,5 млн больше, чем в предыдущем году. Самый большой рост прогнозируется для Аргентины, которая, как ожидается, восстановится после урожая, пострадавшего от засухи в предыдущем году. Индия, по оценкам, вырастет на 6 процентов до рекордных 110,0 миллионов тонн, при этом рост внутренних цен стимулирует дополнительные площади. Прогнозируется, что производство в ЕС вырастет при благоприятной погоде во всем регионе, за исключением Испании. Ожидается также, что Канада достигнет почти рекордного уровня расширения территории. Китай прогнозируется с более высокой урожайностью. Прогнозируется, что в Соединенных Штатах немного вырастут дополнительные посевные площади озимой пшеницы, при этом ожидается, что все производство пшеницы вырастет всего на 1 процент до 45,2 миллиона тонн.

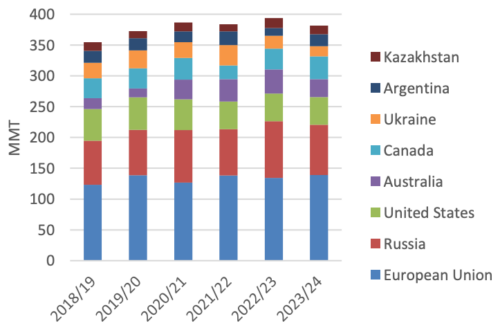

Эти успехи частично компенсируются более низкими урожаями в других местах. Ожидается, что в России произойдет 11-процентный спад производства, с сокращением площадей и урожайности. После трех последовательных рекордных урожаев в Австралии прогнозируется снижение урожайности на 26 процентов из-за ожидаемого снижения урожайности. Украине прогнозируется снижение более чем на 20 процентов по сравнению с предыдущим годом и наполовину по сравнению с уровнем, достигнутым в 2021/22 году. Убранная площадь меньше из-за продолжающегося конфликта, а ограниченный доступ к вводимым ресурсам ограничивает потенциал урожайности.

Рисунок 3. Мировое производство пшеницы достигло рекордного уровня

Рисунок 4. Снижение производства среди основных экспортеров пшеницы

ПОТРЕБЛЕНИЕ

Мировое потребление пшеницы прогнозируется на уровне 789,5 млн тонн, что на 2,9 млн больше, чем в прошлом году. Ожидается, что глобальный рост потребления ПИИ будет расти за счет роста населения, при этом наибольший рост произойдет в Китае и Пакистане. Ожидается, что после снижения цен потребление восстановится в некоторых странах, где потребители недавно отказались от продуктов из пшеницы в пользу других продовольственных зерен, таких как рис, включая Индонезию и Нигерию.

Фуражное и остаточное использование пшеницы демонстрирует большую годовую изменчивость по сравнению с FSI в зависимости от ее цены по отношению к фуражному зерну и качества урожая. Ожидается, что в 2023/24 году кормовое и остаточное использование сократится, поскольку кукуруза будет более конкурентоспособной в качестве кормовой на большинстве рынков, учитывая рост производства кукурузы в США и Бразилии. Атрибут «корм и остаток» также отражает ожидания потерь или неучтенного использования («остаточный» компонент) на различных этапах маркетинговой цепочки.

Рисунок 5. Потребление FSI

Рисунок 6. Корм и остаточное потребление

ЗАПАСЫ

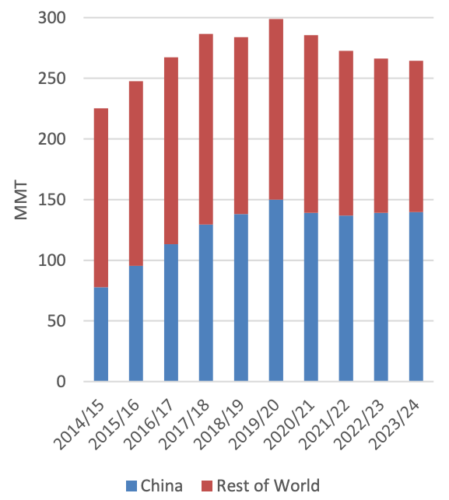

Прогнозируется, что мировые запасы пшеницы будут сокращаться из года в год, в основном из-за значительного снижения у нескольких крупных экспортеров. Наибольшее сокращение приходится на Россию, где прогнозируется резкое снижение добычи по сравнению с прошлогодним рекордом. Экспорт из России, по прогнозам, останется устойчивым благодаря сокращению экспортных поставок из Украины. Прогнозируется, что запасы в ЕС снизятся на 9 процентов по сравнению с предыдущим годом. Прогнозируется, что запасы в США сократятся на 7 процентов до 15,1 миллиона тонн, что является самым низким уровнем запасов с 2007/08 года. Между тем, запасы Китая прогнозируются незначительно выше, и на них будет приходиться более половины мировых запасов. Ожидается, что запасы Индии вырастут на фоне восстановления производства и сохранения запрета на экспорт.

Рисунок 7. Запасы пшеницы: Китай и остальной мир

Рисунок 8. Основные конечные запасы пшеницы сократятся

ИМПОРТ

Мировая торговля, по прогнозам, немного снизится, а импорт сократится в Восточной Азии и Европе.

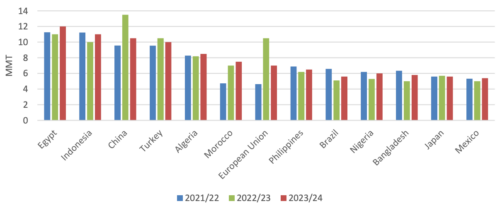

Рисунок 9. Ведущие импортеры пшеницы

Прогнозируется, что Египет станет крупнейшим мировым импортером в 2023/24 году, при этом импорт восстановится до 12,0 млн тонн, поскольку страна восстанавливается после нехватки валюты и инфляции. Прогнозируется увеличение потребления продуктов питания, поскольку в следующем году ожидается увеличение миграции из соседних стран, включая Судан. Условия засухи потребуют увеличения импорта по всей Северной Африке, включая Алжир, Марокко и Тунис.

Потребление и импорт пшеницы в Юго-Восточной Азии будут увеличиваться по мере роста населения и изменения рациона питания. Индонезия, крупнейший импортер в регионе с объемом 11,0 млн тонн, будет увеличивать импорт по мере восстановления как кормовой, так и пищевой пшеницы. Импорт на Филиппины также увеличился после восстановления потребления продуктов питания.

Прогнозируется, что импорт Китая останется устойчивым на уровне 10,5 млн тонн, хотя и ниже, чем в предыдущем году, из-за более крупного внутреннего урожая. Использование в пищу продолжает расти, но использование кормов снижается, поскольку кукуруза становится более конкурентоспособной по цене.

Прогнозируется, что импорт в Турцию немного снизится до 10,0 млн тонн при увеличении внутреннего производства. Тем не менее, он останется крупным импортером как для внутреннего потребления, так и для реэкспорта в виде пшеничной муки и макаронных изделий на внешние рынки.

В Европейском союзе произойдет самое большое годовое снижение импорта — с 3,5 млн тонн до 7,0 млн — из-за большего урожая и меньшего количества доступного импорта из Украины, которая была основным поставщиком в течение 2022/23 года. Ожидается, что при увеличении внутренних поставок как пшеницы, так и кукурузы потребность в импорте будет ниже, хотя импорт твердой пшеницы останется высоким.

Прогнозируется, что импорт в Западном полушарии восстановится благодаря большим экспортным поставкам из Канады и Аргентины. Бразилия является крупнейшим импортером в регионе, и ей требуются международные поставки в дополнение к меньшему урожаю и растущему экспорту. Мексика будет импортировать рекордные объемы пшеницы, в основном из США.

Ожидается, что импорт в Бангладеш восстановится благодаря обильным мировым поставкам и более низким ценам. Бангладеш в основном импортирует пшеницу из Индии и Черного моря и, вероятно, будет в большей степени полагаться на Черное море, поскольку запрет Индии на экспорт остается в силе. Между тем, прогнозируется, что Пакистан будет больше импортировать благодаря устойчивому росту потребления продуктов питания и лишь незначительному росту производства.

Импорт пшеницы прогнозируется выше для стран Африки к югу от Сахары. Примечательно, что импорт Нигерии прогнозируется на уровне до 6,0 млн тонн по мере уменьшения нехватки валюты и улучшения экономических условий.

ИЗБРАННЫЕ ИМПОРТЕРЫ (1000 МТ)

| Страна | 2022/23 | 2023/24 | Изменение | Причина |

| Египет | 11 000 | 12 000 | 1 000 | Продолжающийся рост использования FSI по мере роста населения и ожидаемого роста миграции в 2023 г.; ожидаемое восстановление после валютных проблем |

| Индонезия | 10 000 | 11 000 | 1 000 | Восстановление потребления пшеницы как в пищу, так и в корма; Аргентина готова восстановить долю рынка, учитывая ограниченные поставки в Австралию |

| Китай | 13 500 | 10 500 | -3 000 | Спрос на импорт остается устойчивым, несмотря на увеличение урожая и сокращение использования пшеницы в качестве корма |

| Турция | 10 500 | 10 000 | -500 | Более высокие, чем ожидалось, импортные пошлины ограничат импорт пшеницы для внутреннего потребления |

| Алжир | 8 200 | 8 500 | 300 | Меньший урожай и продолжающийся рост потребительского спроса |

| Марокко | 7 000 | 7 500 | 500 | Истощенные запасы после второго года подряд урожая, пострадавшего от засухи |

| ЕС | 10 500 | 7 000 | -3 500 | Увеличение производства и снижение поставок пшеницы, доступной для импорта из Украины; импорт твердой пшеницы для макаронных изделий и других специализированных классов пшеницы продолжится |

| Филиппины | 6 200 | 6 500 | 300 | Незначительное восстановление использования продуктов питания и более высокое использование кормов после истечения срока действия текущих более низких импортных пошлин на кукурузу |

| Бразилия | 5 100 | 5 600 | 500 | Меньший урожай и больше экспортных поставок из Аргентины |

| Нигерия | 5 300 | 6 000 | 700 | Восстановление экономики и относительно доступные цены на хлеб по сравнению с общей продовольственной инфляцией |

| Бангладеш | 5 000 | 5 800 | 800 | Ожидайте некоторого восстановления спроса на пшеницу и продукты из пшеницы в связи с увеличением мировых поставок. |

| Япония | 5 700 | 5 600 | -100 | Замедление спроса на корма и FSI из-за сокращения популяции и увеличения кормления кукурузой |

| Мексика | 5 000 | 5 400 | 400 | Продолжающийся рост спроса на FSI |

| Саудовская Аравия | 4 700 | 4 900 | 200 | Увеличение потребительского спроса с увеличением числа жителей и туристов; усилия правительства по увеличению запасов |

| Вьетнам | 4 500 | 4 300 | -200 | Сокращение кормления пшеницей за счет увеличения кормления кукурузой и остаточного использования |

| Южная Корея | 4 600 | 4 300 | -300 | Сокращение использования корма из пшеницы по мере восстановления использования корма из кукурузы |

| Йемен | 3 800 | 4 000 | 200 | Продолжение коммерческих и продовольственных поставок белой пшеницы |

| Иран | 4 500 | 4 000 | -500 | Увеличение производства компенсирует рост использования FSI |

| Афганистан | 3 600 | 3 900 | 300 | Продолжающийся рост потребления с импортом в основном из Казахстана и Узбекистана |

| Узбекистан | 4 000 | 3 500 | -500 | Большой урожай снижает спрос на импорт |

| США | 3 400 | 3 600 | 200 | Дополнительный импорт из Канады для увеличения ограниченных поставок |

| Пакистан | 2 600 | 3 000 | 400 | Ожидается, что при незначительном росте производства, но более широком внутреннем использовании импорт останется стабильным. |

| Ирак | 3 500 | 3 000 | -500 | Большой урожай снижает спрос на импортную пшеницу и пшеничную муку |

| Судан | 2 600 | 2 600 | 0 | Увеличение потребления компенсируется увеличением производства |

| Кения | 2 400 | 2 600 | 200 | Рост внутреннего спроса опережает рост производства |

| Тунис | 1 800 | 2 300 | 500 | Значительный спад производства в сочетании с неэластичным спросом на FSI |

| Таиланд | 2 500 | 2 300 | -200 | Снижение потребности в кормах из пшеницы за счет увеличения количества кормов из кукурузы и остаточного использования |

| Перу | 1 900 | 2 250 | 350 | Продолжающийся рост FSI с населением и экономическим ростом |

| Колумбия | 2 100 | 2 200 | 100 | Продолжающийся рост спроса на FSI |

| Сирия | 2 300 | 2 000 | -300 | Более крупное производство |

ЭКСПОРТ

Прогнозируется, что мировая торговля немного снизится по сравнению с прошлогодним рекордом до 212,5 млн тонн с некоторыми изменениями среди основных поставщиков.

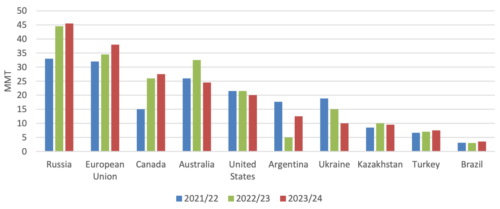

Рисунок 10. Ведущие экспортеры пшеницы

По прогнозам, Россия станет крупнейшим экспортером четвертый год подряд. Производство прогнозируется ниже, что лишь частично компенсируется увеличением начальных запасов. Ожидается, что при сокращении поставок как FSI, так и категории кормового и остаточного использования будут ниже. Экспорт, по прогнозам, увеличится на 1,0 млн тонн до 45,5 млн, что приведет к сокращению конечных запасов. Ожидается, что его крупнейшие рынки останутся в Африке и на Ближнем Востоке.

По прогнозам, Европейский союз останется вторым по величине экспортером. Ожидается рост производства, особенно во Франции и Румынии. Ожидается, что запасы, которые увеличились за счет импорта из Украины в 2022/23 году, сократятся, поскольку экспорт вырастет до 38,0 млн тонн. Ожидается, что ЕС увеличит свою долю на мировом рынке за счет сокращения экспорта из Украины.

Прогнозируется, что Канада будет иметь больший экспорт за счет большего урожая и снижения конкуренции в Азии со стороны Австралии. Ожидается, что экспорт достигнет 27,5 млн тонн.

Ожидается, что в Австралии произойдет резкое снижение экспорта, а прогноз производства уменьшится на четверть. Учитывая сокращение поставок и лишь незначительное снижение внутреннего потребления, прогнозируется, что экспорт Австралии сократится на 8,0 млн тонн до 24,5 млн тонн. Австралия отправляет в основном в Восточную и Юго-Восточную Азию.

Экспорт США прогнозируется до 20,0 млн тонн. Несмотря на несколько больший объем производства, меньший запас и сохраняющиеся неконкурентоспособные цены ограничат экспортные возможности. Прогнозируется дальнейшее снижение запасов, и они станут самыми низкими с 2007/08 года.

Экспорт Аргентины, по прогнозам, восстановится до 12,5 млн тонн за счет увеличения урожая после того, как в предыдущем году урожай сократился из-за засухи. Ожидается, что Аргентина получит долю рынка на некоторых традиционных рынках пшеницы Австралии, включая Индонезию, Таиланд и Вьетнам.

Прогнозируется, что экспорт Украины снизится на 5,0 млн тонн до 10,0 млн тонн из-за меньшего урожая и более ограниченных начальных запасов. В течение 2022/23 года Украина отправляла пшеницу автомобильным, железнодорожным и баржевым транспортом в соседние страны, а также по морю в рамках Черноморской зерновой инициативы.

В Казахстане прогнозируется снижение до 9,5 млн тонн с меньшим объемом поставок из-за сокращения производства. Тем не менее, ожидается, что страна останется ключевым поставщиком пшеницы и пшеничной муки в регион Центральной Азии.

ИЗБРАННЫЕ ЭКСПОРТЕРЫ (1000 МТ)

| Страна | 2022/23 | 2023/24 | Изменение | Причина |

| Россия | 44 500 | 45 500 | 1 000 | Снижение урожая, но большие начальные запасы; ожидается сохранение конкурентоспособной цены |

| ЕС | 34 500 | 38 000 | 3 500 | Гораздо больший урожай, особенно в ключевых странах-экспортерах Франции и Румынии |

| Канада | 26 000 | 27 500 | 1 500 | Большой урожай и устойчивый мировой спрос на импорт, особенно из Китая |

| Австралия | 32 500 | 24 500 | — 8 000 | Меньший урожай |

| США | 21 500 | 20 000 | -1 500 | Усиление конкуренции со стороны других крупных экспортеров |

| Аргентина | 5 000 | 12 500 | 7 500 | Более высокое производство; повышенный спрос со стороны Южной Америки и Юго-Восточной Азии, особенно в связи с сокращением поставок в Австралию |

| Украина | 15 000 | 10 000 | -5 000 | Заметно меньший урожай из-за последствий СВО |

| Казахстан | 10 000 | 9 500 | -500 | Более тесные поставки при меньшем урожае, несмотря на большие складские запасы |

| Турция | 7 000 | 7 500 | 500 | Увеличение урожая и устойчивый мировой спрос на импорт муки и других продуктов из пшеницы |

| Бразилия | 3 000 | 3 500 | 500 | Спрос продолжает расти на рынках Африки и Юго-Восточной Азии, поскольку качество отечественной пшеницы улучшается, а цены остаются конкурентоспособными |

| Великобритания | 1 800 | 1 700 | -100 | Ожидается, что по-прежнему будут поставляться большие количества в ЕС, но это несколько компенсируется более обильными поставками кукурузы |

| Узбекистан | 1 000 | 1 500 | 500 | Большой урожай |

| Сербия | 900 | 1 300 | 400 | Увеличение производства и снятие экспортных ограничений |

ОБЗОР НА 2022/23 ГОД

В этом месяце мировое производство снижается, в основном из-за пересмотра в сторону понижения данных по Египту и Парагваю. Потребление снижается, так как значительное сокращение кормового и остаточного использования более чем компенсирует более высокое использование FSI. Кормовое и остаточное использование пересмотрено в сторону понижения в Европейском Союзе и России, что компенсирует рост в Китае. Прогнозируется рост мировой торговли за счет увеличения экспорта из Австралии, Канады, Украины и Великобритании, что более чем компенсирует сокращение экспорта из Бразилии, Европейского Союза, Казахстана и России. Прогноз средней сезонной цены на сельскохозяйственную продукцию в США снижен на 5 центов до 8,85 доллара за бушель.

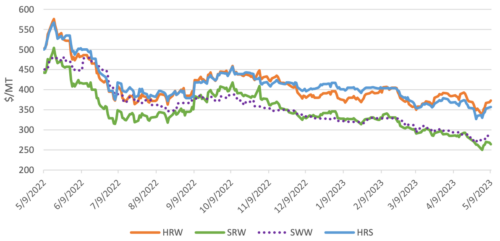

Цены на внутреннем рынке США

Цены на озимую пшеницу в США снизились после апрельского отчета WASDE, поскольку условия засухи немного ослабли, а снижение мировых цен оказывает давление на котировки в США. Согласно последнему отчету NASS Crop Progress от 8 мая, посевные площади озимой пшеницы в США оцениваются на уровне 29% «хорошо/отлично». Стоимость Hard Red Winter (HRW) снизилась на 13 долларов за тонну до 373 долларов за тонну из-за слабого экспортного спроса, учитывая достаточные поставки от нескольких крупных экспортеров. Soft Red Winter (SRW) подешевела на 21 доллар за тонну до 264 долларов за тонну из-за сохраняющихся благоприятных условий выращивания. По данным NASS, стоимость Hard Red Spring (HRS) снизилась на 14 долларов за тонну до 357 долларов, поскольку посев яровой пшеницы идет на уровне прошлого года, хотя все еще отстает от среднего. Soft White Winter (SWW) подешевела на 14 долларов за тонну до 284 долларов за тонну из-за благоприятной погоды.

Рисунок 11. Динамика экспортных цен FOB в США

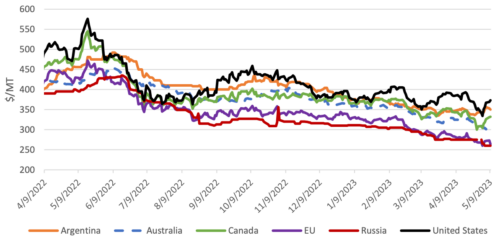

Цены на мировом рынке

Котировки мировых экспортеров снизились за последний месяц, несмотря на растущую неопределенность в отношении будущего Черноморской зерновой инициативы. Благоприятные прогнозы производства в Северном полушарии в сочетании с умеренным экспортным спросом оказали понижательное давление на мировые цены. Австралийские котировки упали на 24 доллара за тонну из-за ожидаемого усиления конкуренции со стороны поставок из Северного полушария. Котировки в США упали на 13 долларов за тонну из-за сдержанного экспортного спроса, о чем свидетельствуют слабые объемы экспортных продаж. Российские котировки снизились на 15 долларов за тонну на фоне благоприятных отчетов о ходе посевных работ, а также более низких, чем ожидалось, предложений по недавнему тендеру Египта. Канадские котировки упали на 12 долларов за тонну из-за более высокого, чем ожидалось, прогноза посевных площадей, а котировки в ЕС снизились на 21 доллар за тонну из-за улучшения условий посевов. Тем временем аргентинские котировки выросли на 4 доллара за тонну из-за истощения экспортных запасов.

Рисунок 12. Динамика международных экспортных цен FOB

Изменения на мировом рынке в 2022/23 МГ (тыс. тонн)

| Страна | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Бангладеш | Импорт | 4 800 | 5 000 | 200 | Сильный импорт на конец года из Черного моря |

| Бразилия | Импорт | 5 600 | 5 100 | -500 | Замедление темпов импорта |

| Китай | Импорт | 12 000 | 13 500 | 1 500 | Крупнейший импорт с 1991/92 г., учитывая высокие темпы закупок в Австралии и Канаде |

| Иран | Импорт | 4 000 | 4 500 | 500 | Надежный корм и остаточный спрос |

| Кения | Импорт | 2 200 | 2 400 | 200 | Сильный импорт из России |

| Южная Корея | Импорт | 5 000 | 4 600 | -400 | Уменьшенное кормление пшеницей |

| Марокко | Импорт | 7 500 | 7 000 | -500 | Медленный темп импорта |

| Нигерия | Импорт | 5 500 | 5 300 | -200 | Медленный импорт, отражающий слабые экономические условия |

| Саудовская Аравия | Импорт | 4 500 | 4 700 | 200 | Усилия правительства по увеличению запасов пшеницы |

| Таиланд | Импорт | 2 000 | 2 500 | 500 | Увеличение потребления и запасов FSI |

| Вьетнам | Импорт | 4 300 | 4 500 | 200 | Увеличение кормления и запасов пшеницы |

| Австралия | Экспорт | 30 000 | 32 500 | 2 500 | Высокий спрос, особенно со стороны Китая и других азиатских рынков |

| Бразилия | Экспорт | 3 500 | 3 000 | -500 | Усиление конкуренции с кукурузой и соей за экспортные возможности |

| Канада | Экспорт | 25 000 | 26 000 | 1 000 | Постоянный спрос со стороны Китая |

| Египет | Экспорт | 400 | 600 | 200 | Снят запрет на экспорт муки |

| ЕС | Экспорт | 35 000 | 34 500 | -500 | Замедление темпов экспорта |

| Казахстан | Экспорт | 10 500 | 10 000 | -500 | Сокращение экспорта в Афганистан в последние месяцы |

| Нигерия | Экспорт | 600 | 400 | -200 | Низкие поставки |

| Россия | Экспорт | 45 000 | 44 500 | -500 | Более низкие ожидаемые отгрузки в конце маркетингового года |

| Украина | Экспорт | 14 500 | 15 000 | 500 | Сильный экспорт на сегодняшний день через линии солидарности и BSGI |

| Великобритания | Экспорт | 1 300 | 1 800 | 500 | Крупные поставки в Испанию |

| Узбекистан | Экспорт | 800 | 1 000 | 200 | Увеличение экспорта пшеничной муки в Афганистан |

Предыдущий отчет от 11 апреля 2023

Ваш комментарий

|

|

|