Недельный обзор по рынку пшеницы с 01.05.2017 — по 07.05.2017 года

01 May 2017, 08:08

-

На прошедшей неделе на мировых рынках наблюдался рост цен на пшеницу. Цена на пшеницу выросла в США на опасениях потери урожая из-за сильных дождей в Калифорнии и ожидании возможных заморозков в других районах страны. Ожидания засушливой погоды в основных регионах выращивания пшеницы в ЕС потянули за собой европейские аналоги.

На минувшей неделе вышел ряд новостей, способных оказать влияние на динамику цен пшеницы.

На Украине продолжилось укрепление национальной валюты – гривны. Основная причина – это улучшение мировой ценовой конъюнктуры для украинских экспортеров в первом квартале за счет высоких цен на сталь и железную руду. Высокие экспортные поступления перевесили влияние сезонных и временных факторов, обусловив укрепление гривны с середины января. Рост национальной валюты с начала апреля составил более 1%.

Укрепление национальной валюты заставляет экспортеров снижать гривневые цены, что негативно сказывается на их конкурентоспособности. Эксперты ожидают, что в течение ближайших 2-3 месяцев, гривна укрепится до 26,50 грн./$. Если тенденция сохранится, то данный фактор в ближайшей перспективе может привести к сокращению экспортного предложения пшеницы из этой страны.

В Марокко повышена пошлина на импорт мягкой пшеницы. Повышение составило с 30% до 135%. Данное ограничение будет действовать до 31 декабря текущего года. Это вызвано большим урожаем местной мягкой пшеницы, а также низкими мировыми ценами на зерновые.

Марокко входит в Топ-10 импортеров российской пшеницы, в текущем сезоне эта страна уже импортировал 813,1 тыс. т. пшеницы (см. раздел «Экспорт зерна в РФ» данного отчета). Повышение ввозной пошлины в 4,5 раза приведет к тому, что поставка пшеницы в эту страну будет невыгодна, что может негативно сказаться на рыночных ценах в среднесрочной перспективе.

По оценке USDA, российский экспорт пшеницы достигнет рекордных объемов в следующем сезоне и в 2017/18 г. составит 28,0 млн. т, что на 1,5 млн. т больше, чем в предыдущем году. Поставки вырастут благодаря большим запасам прошлого урожая.

Повышение оценки запасов в текущем и следующем сезонах могут продолжить оказывать давление на внутренние цены на пшеницу.

По данным ИКАР стоимость перевалки зерна в черноморских портах снизилась примерно в 1,5 раза. Причина в том, что примерно половина того объема, который грузится на терминалах Азово-Донского бассейна, идет на рейдовую перевалку в порт Кавказ, который составляет серьезную конкуренцию пяти терминалам, расположенным на Черном море, поэтому эти порты вынуждены снижать стоимость перевалки.

Снижение затрат на перевалку при текущих ценах повышает маржу экспортеров. Снижение логистических затрат благоприятно отразится на повышении конкурентоспособности российских экспортеров, что в свою очередь может привести к увеличению объемов экспорта пшеницы. Однако, снижение издержек экспортеров, в случае сохранения их уровня маржи (из-за высокой конкуренции), может ослабить поддержку для внутренних цен на пшеницу за счет сокращения дисконта между экспортными ценами.

Аргентина в сезоне 2016/17 экспортировала 7,5 млн. тон пшеницы. По расчетам экспертов, экспортный потенциал на оставшуюся часть сезона составляет лишь 1,0 млн. т, что на 74% меньше, чем в сезоне 2015/16.

Аргентина за декабрь 2016г. – апрель 2017г. продала на экспорт пшеницы на 49% больше, чем за аналогичный период прошлого сезона. В результате резко уменьшился ресурс зерна для дальнейшего экспорта, что в ближайшие месяцы может оказать поддержку мировым ценам.

Обзор мировых цен

CBOT

За прошедшую неделю цена на фьючерс на пшеницу Wheat SRW на чикагской площадке выросла на 3,3% (см. рис 1). Контракт подорожал на 13,4ȼ за бушель (или на $4,90). Цена закрытия по итогам пятничных торгов составила 418,4 ȼ/буш. ($153,72).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Wheat Futures (SRW), CBOT | 406,0 | 418,4 | 400,0 | 418,4 | +13,4 ȼ | +3,3% |

Рисунок 1. Динамика цены фьючерсного контракта на пшеницу на площадке CBOT, цент/бушель, дневной график

Цена на фьючерсный контракт на пшеницу по-прежнему остается в нисходящем коридоре. Рост на текущей неделе был больше похож на коррекционный отскок, после массивного падения на прошлой неделе, когда цена обновила свои годовые минимумы. Ближайшим уровнем сопротивления выступает значение цены 420,0 ȼ, где наблюдалась консолидация торговли перед падением, а также проходит верхняя граница нисходящего коридора. Более вероятным сценарием развития событий является разворот цены вниз от этого уровня.

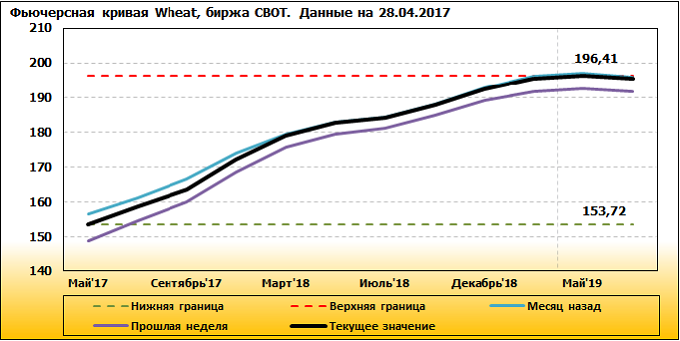

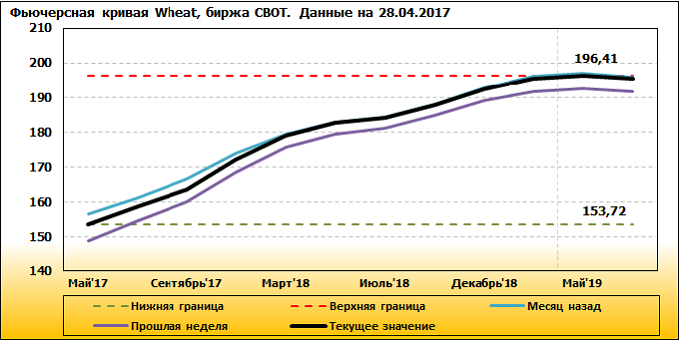

Фьючерсные кривые на площадках CBOT по-прежнему показывает ситуацию контанго, когда стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 2). Стоимость майского контракта с ближайшим сроком поставки составляет 418,4 ȼ за бушель (153,72 USD/т) (см. табл. 1). Фьючерсный контракт нового сезона с поставкой в июле 2017 года оценивается 432,2 ȼ/бушель (158,79 USD/т). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года, сейчас стоит 532,2 ȼ ($195,53). Самый дорогой контракт на пшеницу в настоящее время на площадке – майский контракт с поставкой в мае 2019 года, его стоимость составляет 534,6 ȼ ($196,41).

Рисунок 2. Фьючерсная кривая на пшеницу на площадке CBOT, USD/т

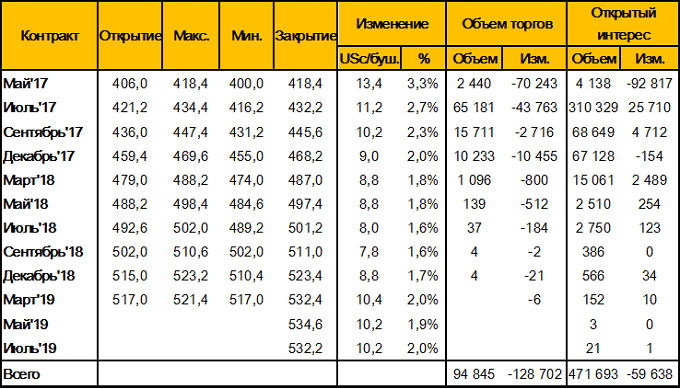

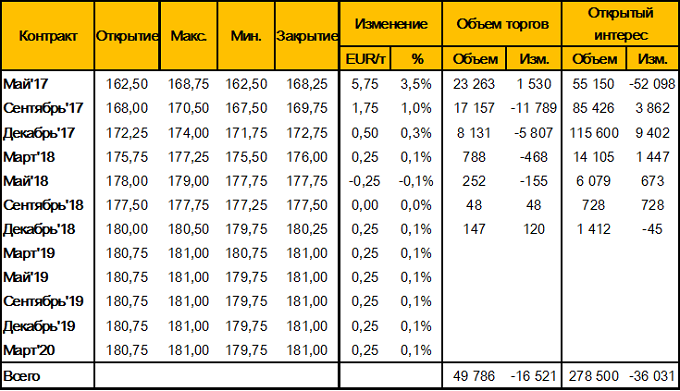

Таблица 1. – Изменение цен фьючерсных контрактов на пшеницу на площадке CBOT (SRW Wheat Futures), за неделю 21 — 28 апреля 2017 года, цент/бушель

Фьючерсная кривая показывает, что контракт на пшеницу на CBOT за неделю подорожал, в среднем, на $3,6.

Анализ отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США), показывает снижение объемов открытого интереса по инструменту. Количество открытых позиций за прошедшую неделю сократилось на 25 612 контрактов (за предыдущий период +6 929 шт.) и составило 594 469 шт. (см. табл. 2).

Таблица 2. – Недельное изменение открытых позиций по фьючерсным и опционным контрактам на пшеницу (SRW Wheat No. 2) на CBOT по данным отчетов CFTC, шт.

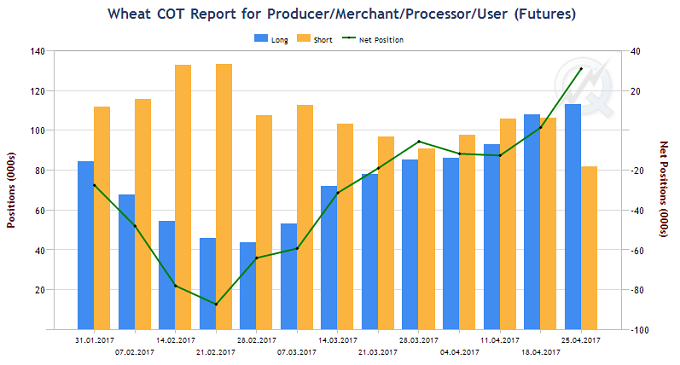

Производители/переработчики за текущий период сократили количество коротких позиций на 26,2 тыс. шт. (за прошедший период +1,5 тыс. шт.). Количество длинных позиций данных участников рынка сократилось за неделю на 0,9 тыс. контрактов (за предшествующий период +11,4 тыс. шт.). Чистая позиция показывает превышение длинных позиций над короткими: на текущий момент она составляет 41 103 контракта (см. рис. 3).

Рисунок 3. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе производителей и переработчиков на площадке CBOT

В группе производителей и переработчиков наблюдается сокращение общего количества позиций, что следует интерпретировать, как снижение интереса к торгуемому инструменту. Производители сократили короткую позицию, что говорит о нежелании хеджировать свой будущий урожай по столь низкой цене. Переработчики, наоборот, воспользовались ситуацией низких цен, для того чтобы купить фьючерсные контракты, защищаясь таким образом от возможного роста цен на зерно в будущем.

Управляющие фондами по-прежнему продолжают увеличение коротких позиций: на этой неделе их рост составил 20,0 тыс. контрактов (за прошлый период +5,6 тыс. шт.). Количество длинных позиций на этой неделе сократилось на 134 контракта (за прошлый период -2,0 тыс. шт.). В структуре позиций данных участников по-прежнему преобладает медвежий настрой, чистая короткая позиция составляет 162 327 контрактов (см. рис. 4).

Рисунок 4. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе управляющих фондами на площадке CBOT

Отсутствие интереса к покупкам со стороны потребителей в совокупности с увеличением коротких позиций управляющих деньгами будут оказывать давление на цены пшеницы.

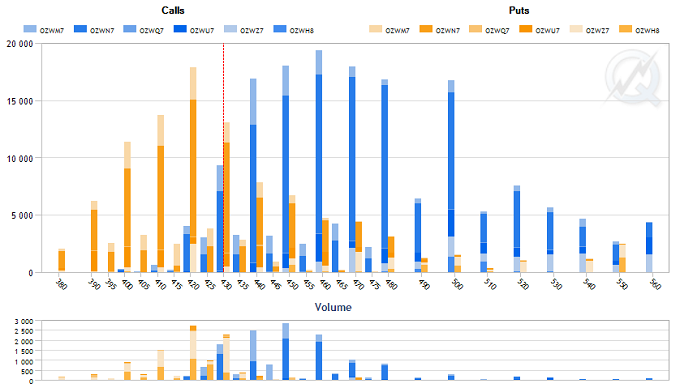

Рисунок 5. Структура открытого интереса в опционных контрактах на пшеницу (Wheat SRW) на CBOT, шт*

* вертикальной пунктирной линией красной цвета обозначена текущая цена ближайшего контракта

Анализ структуры открытого интереса в опционных контрактах на площадке CBOT показывает, что на текущий момент для американской мягкой пшеницы (SRW Wheat No.2) мощным уровнем сопротивления, по-прежнему, выступает диапазоном 450-460 ȼ за бушель или – $165,3-169,0 за тонну (см. рис. 5). На текущей неделе был образован уровень поддержки в виде скопления пут-опционов в районе 420,0 ȼ для июльского и более поздних контрактов. Данный уровень поддержки дает еще одно подтверждение того, что текущий рост носит технический характер и он нужен для того, чтобы крупные участники из группы «управляющие деньгами» могли как можно комфортнее закрыть свои позиции по опционам, проданным ранее мелким спекулянтам. Как видим, падение рынка ниже 420 не выгодно инстуциональным инвесторам и банкам.

На основании ситуации контанго на рынке пшеницы, то есть рынок не ждет увеличения предложения относительно растущего каждый год на 5% спроса, и анализа открытого интереса, можно предположить, что с наиболее высокой вероятностью контракты на пшеницу стабилизируются в диапазоне 420.00-430.00 или мы будем наблюдать небольшой рост к 450.00-460.00.

MATIF

Цена на продовольственную пшеницу на парижской площадке MATIF за неделю выросла на €5,75 за тонну, или на 3,5% (см. рис. 6). Цена закрытия по итогам пятничных торгов составила 168,25 EUR/т ($183,6).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Milling Wheat Futures, MATIF | 162,50 | 168,75 | 162,5 | 168,25 | +5,75 € | +3,5% |

Рисунок 6. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, EUR/т, дневной график

Цена на пшеницу на площадке MATIF преодолела свой локальный уровень сопротивления – €165,0-166,0, что позволяет цене выйти на новый диапазон торговли €166,0-170,0. Ближайшей целью по цене выступает значение €170,0.

Таблица 3. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю 21 — 28 апреля 2017 года, EUR/т

На европейской площадке MATIF также наблюдается ситуация контанго по фьючерсным контрактам (см. рис. 7). Стоимость ближайшего контракта на пшеницу на парижской бирже составляет €168,25 за тонну ($183,6) (см. табл. 3). Стоимость контракта с поставкой в сентябре 2017 составляет 169,75 €/т ($185,2). За самый дальний поставочный фьючерс, с поставкой в марте 2020 года, на этой европейской площадке предлагают €181,0 ($197,50).

Рисунок 7. Фьючерсная кривая на пшеницу на площадке CBOT

Фьючерсная кривая показывает, что контракт на пшеницу на MATIF в среднем подорожал на $3,8 за неделю.

Наиболее вероятным сценарием развития событий в пшеничном контракте на MATIF является рост до уровня €170,0 за тонну.

Цены FOB

Цены на пшеницу на основных мировых базисах за прошедшую неделю изменялись разнонаправленно (см. табл. 4). Американская мягкая пшеница SRW No. 2 выросла на $4,0 – текущая цена $179,0. Европейская пшеница на FOB Руан подорожала на 1,8%, до уровня $182,1.

Таблица 4. – Цены FOB на пшеницу на основных мировых базисах, USD/т

* показано изменение цен за период с 14.04.2017 – по 21.04.2017 года.

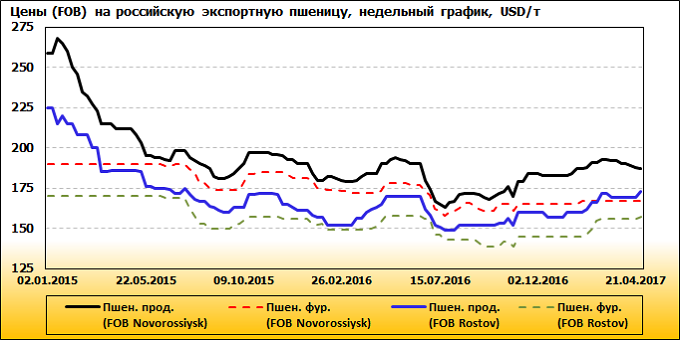

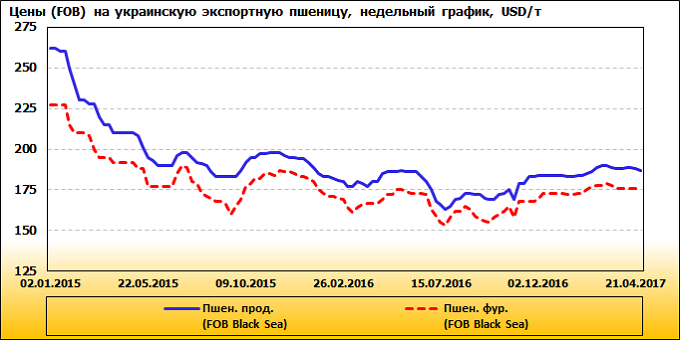

На черноморских базисах цена на пшеницу снизилась в украинских портах и в Новороссийске (в среднем на 0,5-0,6%) и выросла в мелководных портах Азовского моря. (см. рис. 8-9). В российских глубоководных портах за одну тонну продовольственной пшеницы предлагали $187,0, фуражной – $167,0. В мелководных портах продовольственная пшеница оценивалась в $173,0 за тонну, фуражная – $157,0. На Украине продовольственная пшеница торговалась по цене $187,0 за тонну, фуражная – $175,0.

Рисунок 8. Динамика цен на продовольственную пшеницу в российских портах Черноморско-Азовского бассейна, USD/т, недельный график

Рисунок 9. Динамика цен на продовольственную пшеницу в черноморских портах Украины, USD/т, недельный график

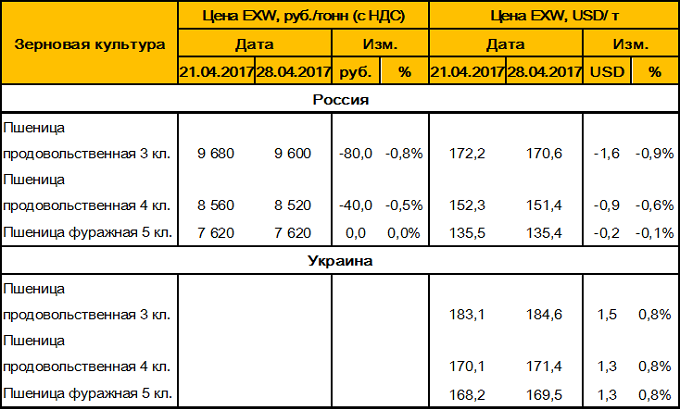

Рублевые цены на продовольственную и фуражную пшеницу в России (на условиях EXW) за истекшую неделю снизились (см. табл. 5). По данным на 28.04.2017 продовольственная пшеница 3 класса стоила 9 600 рублей, пшеница 4 класса – 8 520 рублей, фуражная пшеница не изменилась – 7 620 рублей за тонну.

На Украине внутренние цены (на условиях EXW) за прошедшую неделю на пшеницу выросла на 0,8%. По данным на 28.04.2017 за одну тонну продовольственной пшеницы 3 класса давали $184,6; за пшеницу 4 класса – $171,4. Фуражная пшеница оценивалась – $169,5 за тонну.

Таблица 5. – Средние цены на пшеницу в России и Украине.

Экспорт зерна из РФ

Основные экспортные потоки пшеницы проходят через порты Черноморско-Азовского бассейна. Через них осуществляется 87% общего объема экспорта зерновых.

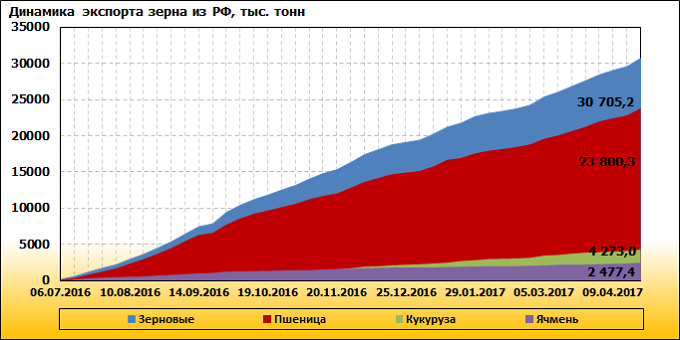

По данным Федеральной таможенной службы РФ с начала сезона 2016/17 года экспорт зерновых из России составил 30,7 млн. т, из них – пшеницы 23,8 млн. т, кукурузы – 4,3 млн. т, ячменя – 2,5 млн. т (см. рис. 10).

Рисунок 10. Динамика экспорта зерновых культур с начала сезона 2016/17 года в России (по данным ФТС России), тыс. тонн

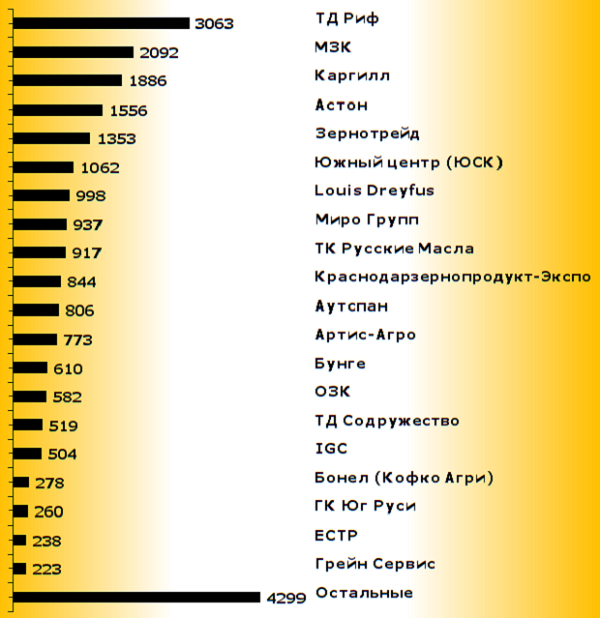

Наиболее крупными компаниями экспортерами пшеницы из РФ, входящими в Топ-10, в текущем сезоне являются:

— компания ТД «Риф», которая в текущем сезоне уже экспортировала 3063,0 тыс. т, доля экспортера на рынке 12,9%;

— «Glencore» («Международная зерновая компания»), за аналогичный период отправила на экспорт 2092,0 тыс. т, доля рынка – 8,8%;

— «Каргилл» экспортировала 1886,0 тыс. т, в общей структуре компания занимает 7,9%;

— компания «Астон» объем экспорта – 1556,0 тыс. т, что составляет 6,5% от общего объема;

— «Зернотрейд» в текущем сезоне отправила на экспорт 1353,0 тыс. т, доля – 5,7%;

— компания «Южный центр» (ЮСК) осуществила отправку 1062,0 тыс. т пшеницы, доля экспортера – 4,5%;

— международный экспортер «Louis Dreyfus» экспортировал 998,0 тыс. т, доля компании – 4,2%;

— компания «Миро Групп» в текущем сезоне экспортировала 937,0 тыс. т, что составляет 3,9% от общего объема экспорта из РФ;

— группа компаний «Русские Масла» продала 917,0 тыс. т пшеницы на экспорт, доля группы на рынке – 3,9%;

— компания «Краснодарзернопродукт» поставила на экспорт 844,0 тыс. т пшеницы. Доля компании в общей структуре – 3,5% (см. рис. 11).

Рисунок 11. Основные компании-экспортеры пшеницы в РФ по объему экспорта в сезоне 2016/17 года, тыс. тонн

Экспорт российский пшеницы осуществляется в более чем 240 стран Мира. Основными импортерами российской пшеницы являются страны Ближнего Востока и Северной Африки. В Топ-10 стран-импортеров входят такие страны как: Египет, Турция, Бангладеш, Нигерия, Йемен, Азербайджан, Марокко, Ливан, Судан, ЮАР. На долю этих стран приходится около 70% общего объема поставок пшеницы (см. табл. 6).

В десятке российских импортеров присутствуют шесть стран, которые уже импортировали более 1,0 млн. т за текущий сезон. Так, в сезоне 2016/17 года в Египет поставлено 5,7 млн. т, Турция, не смотря на введенные ограничения, импортировала 2,3 млн. т, Бангладеш – 1,8 млн. т, Нигерия – 1,1 млн. т, Йемен – 1,1 млн. т, Азербайджан – 1,0 млн. т.

Таблица 6. – Основные страны-импортеры пшеницы из РФ.

Ряд стран-импортеров закупает в России пшеницу низкого качества, для производства традиционного хлеба, это пшеница 4 и 5 классов. Чаще всего это связано с тем, что в этих странах проживает население с низким уровнем доходов и основная задача данных государств – это обеспечение продовольственной безопасности при низком платежеспособном спросе.

По различным экспертным оценкам валовой сбор пшеницы в сезоне 2017/18 года может составить 64,0-69,0 млн. т, из них 28,0-29,0 млн. т может быть отправлено на экспорт. В целом же, общий объем экспорта зерновых из РФ в будущем сезоне может составить 37,6-39,8 млн. т. В настоящее время мощности российских экспортных портов, с учетом портов Севастополя (2,8 млн. т) и Керчи (1,3 млн. т), достигли 40,7 млн. тонн. Учитывая то, что зерновые терминалы, находящиеся в крымских портах, заработают на полную мощность только в 2019 году, после ввода в эксплуатацию авто- и железнодорожного мостов, в наступающем сезоне может возникнуть небольшой дефицит перевалочных мощностей в РФ.

Ваш комментарий

|

|

|