Недельный обзор по рынку пшеницы с 24.04.2017 — по 30.04.2017 года

23 April 2017, 22:52

-

На прошедшей неделе на мировых рынках продолжилось падение цен на пшеницу. Данный товар на рынках физических поставок потерял в среднем за неделю от 1% – до 2%.

На минувшей неделе вышел ряд новостей, способных оказать влияние на динамику цен пшеницы, рассмотрим некоторые наиболее важные из них.

РФ и Турция планируют в ближайшем времени снять взаимные ограничения на поставки сельскохозяйственной продукции. Стороны планируют в течение двух ближайших недель провести несколько консультаций, чтобы проработать график дальнейших действий. Существующие ограничения будут сниматься поэтапно. Такое решение было принято по итогам переговоров между вице-премьером РФ А. Дворковичем и вице-премьером правительства Турции М. Шимшеком. Российская сторона ждет от турецких партнеров отмены ограничений на поставки зерна, введенных в этом году.

Данная новость будет способствовать стабилизации внутренних цен на российские сельскохозяйственные товары, попавшие под ограничения на беспошлинный ввоз со стороны Турции.

По данным экспертов на Украине в очередной раз была понижена оценка внутреннего потребления зерна в текущем сезоне – до 25,3 млн. т. Данный показатель на 1% меньше, чем прогнозировалось в феврале и на 2% ниже показателя по итогам 2015/2016 МГ. Изменения обусловлены более низкими темпами производства комбикормов на фоне наблюдаемого сокращения поголовья сельхозживотных, а также снижением оценки внутреннего потребления в объемах семенного фонда зерновых, который будет использован в текущем сезоне.

Данные изменения в структуре внутреннего потребления зерна на Украине в перспективе приведут к увеличению предложения фуражного зерна на рынке внутри страны, что может оказать негативное влияние на цены в долгосрочной перспективе. Сокращение поголовья животных является фактором, определяющим тенденцию, как минимум, на среднесрочную перспективу. Для восстановления численности животных необходимы дополнительные ресурсы и время. В настоящее время на глобальном рынке наметилась тенденция отказа от использования фуражной пшеницы в кормовых целях в пользу других, более дешевых видов зерна, в связи с этим экспортные возможности фуражного зерна в наступающем сезоне также могут быть ограничены.

По оценке Международной сельскохозяйственной службы Министерства сельского хозяйства США, в текущем сезоне импорт пшеницы в Бангладеш вырастет до 5,7 млн. т, что на 21% больше по сравнению с прошлым сезоном. Рост импорта связывается с низкими ценами на мировом рынке и относительно высокой стоимостью местной пшеницы. В следующем сезоне, по оценке, объем импорта пшеницы в этой стране вырастет до 5,9 млн. т.

Бангладеш является одним из крупнейших импортеров пшеницы из России и Украины. Увеличение спроса со стороны данного покупателя может оказать некоторую поддержку экспортным ценам на пшеницу в текущем и наступающем сезонах, в особенности цена на низкокачественную пшеницу. А также позволит осуществить вывоз дополнительного объема пшеницы из текущих запасов.

В пятницу вышла новость о том, что экспорт австралийской пшеницы может быть сокращен из-за проблем с транспортировкой. В настоящее время в Австралии наблюдается ажиотажный спрос на зерновые контейнеры, которыми пользуются экспортеры пшеницы. Данная проблема возникла по причине роста объемов перевозок зернобобовых и рапса, спрос на которые в настоящее время сильно вырос. Перевозчики уже подняли свои тарифы и предпочитают удовлетворять потребности экспортеров более высокооплачиваемых грузов бобовых и рапса в ущерб традиционным поставкам мукомольной пшеницы в Юго-Восточную Азию.

В краткосрочной перспективе данная новость может способствовать росту цен на пшеницу в странах Юго-Восточной Азии. Однако, в дальнейшем это может привести к появлению дополнительного объема пшеницы на мировых рынках после устранения проблем с транспортом, либо спадом спроса на бобовые и рапс.

Обзор мировых цен

CBOT

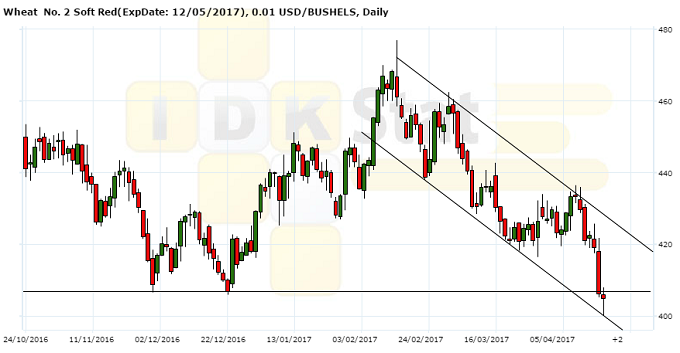

За прошедшую неделю цена на фьючерс на пшеницу Wheat SRW на чикагской площадке снизилась на 5,9% (см. рис 1). Контракт подешевел на 25,5ȼ за бушель (или на $9,25). Цена закрытия по итогам пятничных торгов составила 405,0 ȼ/буш. ($148,80)

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Wheat Futures (SRW), CBOT | 430,2 | 431,2 | 400 | 405,0 | 25,2 ȼ | -5,9% |

Рисунок 1. Динамика цены фьючерсного контракта на пшеницу на площадке CBOT, цент/бушель, дневной график

В минувшую пятницу цена обновила свои годовые минимумы. С позиции технического анализа – рынок показывает серьезную слабость, пробой данных минимумов позволяет цене уйти еще ниже, в район минимумов прошлого года.

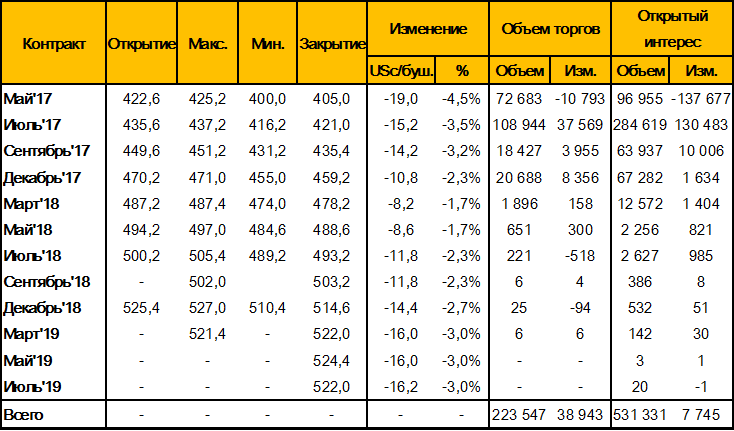

Таблица 1. – Изменение цен фьючерсных контрактов на пшеницу на площадке CBOT (SRW Wheat Futures), за неделю 14 — 21 апреля 2017 года, цент/бушель

Фьючерсные кривые на площадках CBOT по-прежнему показывает ситуацию контанго, когда стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 2). Стоимость майского контракта с ближайшим сроком поставки составляет 405,0 ȼ за бушель (148,8 USD/т) (см. табл. 1). Фьючерсный контракт нового сезона с поставкой в июле 2017 года оценивается 421,0 ȼ/бушель (154,67 USD/т). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года, сейчас стоит 522,0 ȼ ($191,78). Самый дорогой контракт на пшеницу в настоящее время на площадке – майский контракт с поставкой в мае 2019 года, его стоимость составляет 524,4 ȼ ($192,66).

Рисунок 2. Фьючерсная кривая на пшеницу на площадке CBOT, USD/т

Анализ отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США), показывает рост объемов открытого интереса по инструменту. Количество открытых позиций за прошедшую неделю выросло на 6 929 контрактов (за предыдущий период -2 967 шт.) и составило 620 081 шт. (см. табл. 2).

Таблица 2. – Недельное изменение открытых позиций по фьючерсным и опционным контрактам на пшеницу (SRW Wheat No. 2) на CBOT по данным отчетов CFTC, шт.

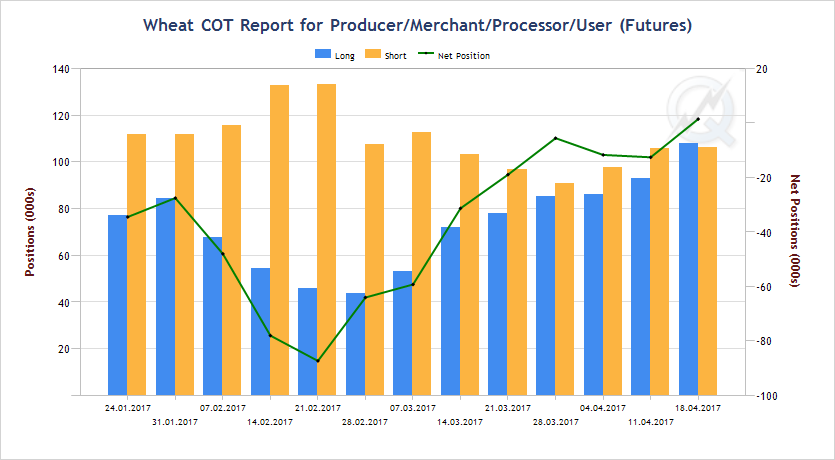

Производители/переработчики за текущий период увеличили количество коротких позиций на 1,5 тыс. шт. (за прошедший период +9,0 тыс. шт.). Количество длинных позиций данных участников рынка увеличилось за неделю на 11,4 тыс. контрактов (за предшествующий период +8,5 тыс. шт.). Чистая позиция – отражает превышение длинных позиций над короткими, на текущий момент она составляет 1 457 контрактов (см. рис. 3).

Рисунок 3. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе производителей и переработчиков на площадке CBOT

В группе производителей и переработчиков наблюдался чрезвычайно высокий рост количества открытых длинных позиций, что следует интерпретировать, как рост интереса со стороны потребителей и переработчиков продукции. Снижение цен на пшеницу позволяет им осуществлять покупку в больших объемах и хеджировать свои риски на текущих уровнях. Производители, наоборот, замедлили продажи, ожидая роста цен на товар в дальнейшем.

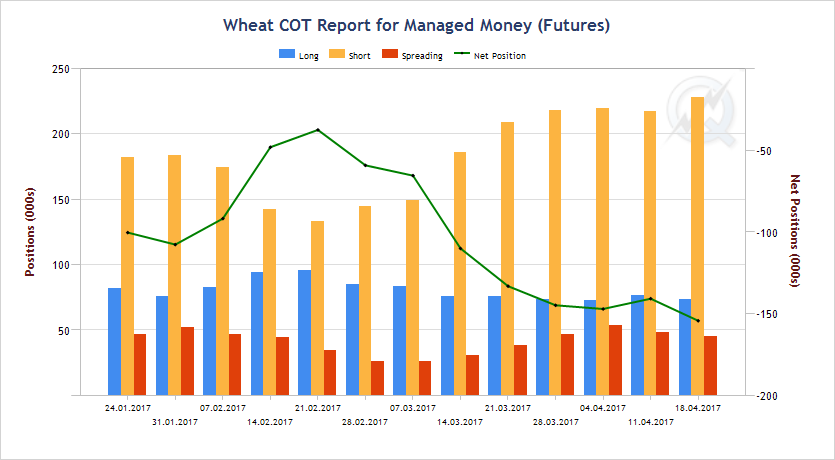

Управляющие фондами после небольшой передышки продолжили увеличение коротких позиций: на этой неделе их рост составил 5,6 тыс. контрактов (за прошлый период -0,3 тыс. шт.). Продолжается активное наращивание шортовых позиций. Количество длинных позиций на этой неделе сократилось на 2,0 тыс. контрактов (за прошлый период +4,0 тыс. шт.). В структуре позиций данных участников по-прежнему преобладает медвежий настрой, чистая короткая позиция составляет 154 345 контрактов (см. рис. 4).

Рисунок 4. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе управляющих фондами на площадке CBOT

Активизация продаж со стороны производителей в совокупности с увеличением коротких позиций управляющих деньгами продолжат оказывать давление на цены в ближайшей перспективе.

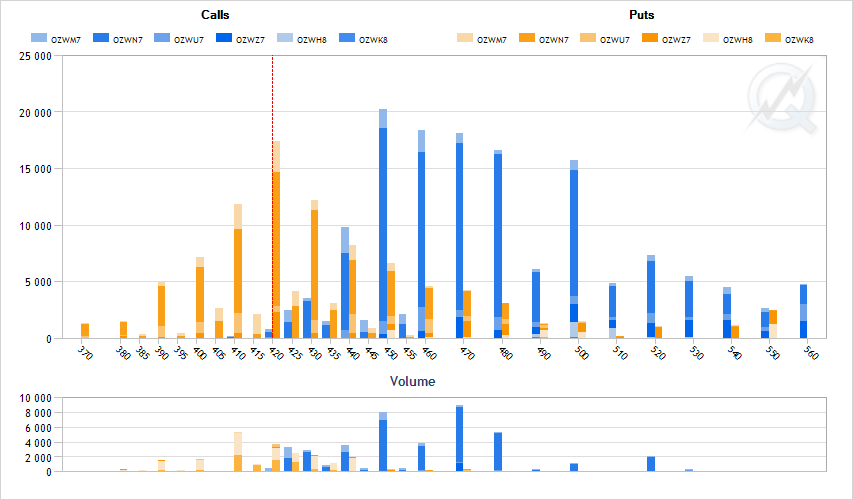

Анализ структуры открытого интереса в опционных контрактах на площадке CBOT показывает, что на текущий момент для американской мягкой пшеницы (SRW Wheat No.2) мощным уровнем сопротивления, по-прежнему, выступает диапазоном 450-460 ȼ за бушель или – $165,3-169,0 за тонну (см. рис. 5). Четкий и понятный уровень поддержки в настоящее время не сформирован. Отсутствие нижней преграды позволяет говорить о том, что для пшеницы в ближайшее время более легким путем является дальнейшее снижение цен.

Рисунок 5. Структура открытого интереса в опционных контрактах на пшеницу (Wheat SRW) на CBOT, шт*

* вертикальной пунктирной линией красной цвета обозначена текущая цена ближайшего фьючерса

Подводя итог на основании анализа различных индикаторов, следует отметить, что с наиболее высокой вероятностью контракты на пшеницу продолжат снижение. В частности сильным медвежьим сигналом является пробой декабрьских минимумов (минимальные значения прошлого года были пробиты в майском, июльском и сентябрьском контрактах).

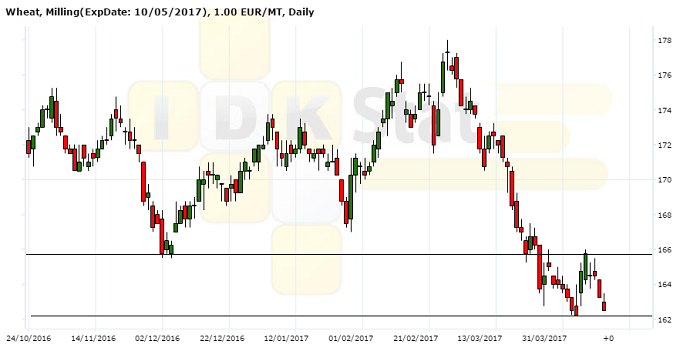

MATIF

Цена на продовольственную пшеницу на парижской площадке MATIF за неделю снизилась на €2,0 за тонну, или на 1,2% (см. рис. 6). Цена закрытия по итогам пятничных торгов составила 162,5 EUR/т ($174,31).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Wheat Futures (SRW), CBOT | 164,5 | 164,75 | 162,5 | 162,5 | -2,0€ | -1,2% |

Рисунок 6. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, EUR/т, дневной график

Цена на пшеницу на площадке MATIF закрылась чуть выше своего уровня поддержки €162,25. В случае пробоя этого уровня возможно продолжение нисходящего движения до уровня €155,0-156,0 за одну тонну.

Таблица 3. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю 14 — 21 апреля 2017 года, EUR/т

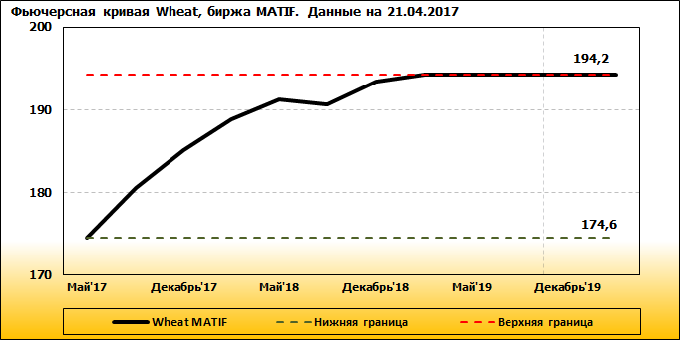

На европейской площадке MATIF также наблюдается ситуация контанго по фьючерсным контрактам (см. рис. 7). Стоимость ближайшего контракта на пшеницу на парижской бирже составляет €162,50 за тонну ($174,59) (см. табл. 3). Стоимость контракта с поставкой в сентябре 2017 составляет 168,0 €/т ($180,50). За самый дальний поставочный фьючерс, с поставкой в марте 2020 года, на этой европейской площадке предлагают €180,75 ($194,20).

Рисунок 7. Фьючерсная кривая на пшеницу на площадке CBOT

Наиболее вероятным сценарием развития событий в пшеничном контракте на MATIF является его дальнейшее снижение (ближайшей целью выступает уровень €155,0-156,0). Возврат цены к значению €166,0 на прошлой неделе выглядел как технический отскок и, в дальнейшем, цена может пойти к более низким уровням. Однако, данный вариант развития событий стоит рассматривать только после пробоя уровня цены €162,0 за тонну.

Цены FOB

Цены на пшеницу на основных мировых базисах за прошедшую неделю снизилась (см. табл. 4). Американская мягкая пшеница SRW No. 2 снизилась на $9,0 – текущая цена $175,0. Европейская пшеница на FOB Руан упала на 1,5%, до уровня $176,2.

Таблица 4. – Цены FOB на пшеницу на основных мировых базисах, USD/т

* показано изменение цен за период с 07.04.2017 – по 14.04.2017 года.

На черноморских базисах цена на пшеницу в среднем снизилась на 0,5-1% (см. рис. 8-9). В российских глубоководных портах за одну тонну продовольственной пшеницы предлагали $188,0, фуражной – $167,0. В мелководных портах продовольственная пшеница оценивалась в $174,0 за тонну, фуражная – $156,0. На Украине продовольственная пшеница торговалась по цене $189,0 за тонну, фуражная – $176,0.

Рисунок 8. Динамика цен на продовольственную пшеницу в российских портах Черноморско-Азовского бассейна, USD/т, недельный график

Рисунок 9. Динамика цен на продовольственную пшеницу в черноморских портах Украины, USD/т, недельный график

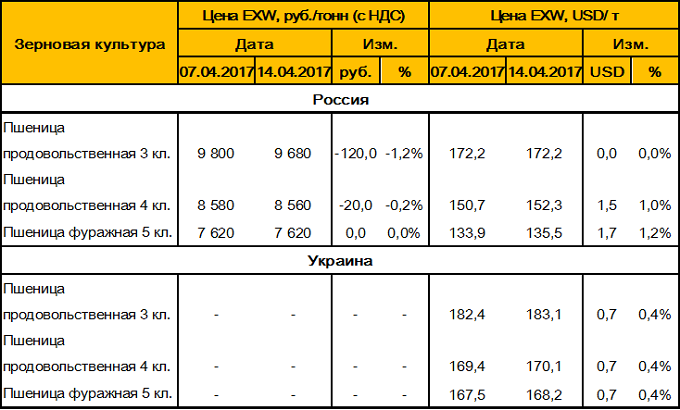

Цены на продовольственную и фуражную пшеницу в европейской части России (на условиях EXW), номинированные в рублях, за истекшую неделю снизились (см. табл. 5). По данным на 21.04.2017 продовольственная пшеница 3 класса стоила 9 680 рублей, пшеница 4 класса – 8 560 рублей, фуражная пшеница не изменилась – 7 620 рублей за тонну.

На Украине внутренние цены (на условиях EXW) за прошедшую неделю на пшеницу выросла на 0,4%, за счет изменения курса национальной валюты. По данным на 21.04.2017 за одну тонну продовольственной пшеницы 3 класса давали $183,1; за пшеницу 4 класса – $170,1. Фуражная пшеница оценивалась – $168,2 за тонну.

Таблица 5. – Средние цены на пшеницу в России и Украине.

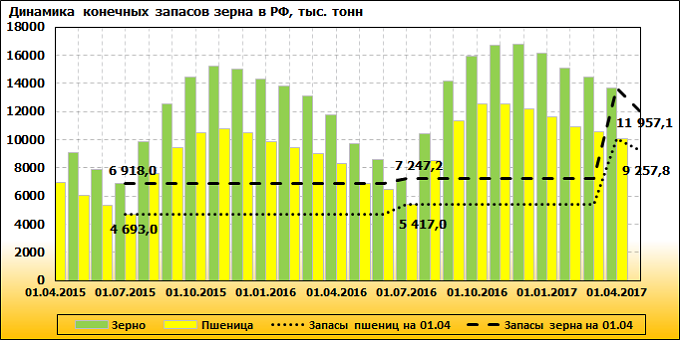

Запасы зерна в РФ

По данным Росстата к началу апреля 2017 г. в сельскохозяйственных, заготовительных и перерабатывающих организациях РФ имелось 28,286 млн. т зерна, что на 4,4 млн. т (или на 18,6%) больше, чем на 1 апреля 2016 года. В том числе в заготовительных и перерабатывающих организациях находилось 13,702 млн. т, из которых 10,084 млн. т пшеницы (что на 21,3% выше уровня прошлого года).

Запасы зерна в России растут уже на протяжении трех лет подряд (см. рис. 10). Так, в сезоне 2015/16 гг. запасы зерна выросли на 11,8% (запасы пшеницы выросли на 19,4%).

Рисунок 10. Динамика запасов зерна в заготовительных и перерабатывающих организациях РФ на начало месяца, тыс. тонн

В текущем сезоне конечные запасы пшеницы, с учетом сложившихся темпов экспорта, а также корректировок, возникших из-за ограничений экспорта, прогнозируются на уровне 9,0-9,5 млн. т, что на 60% выше уровня прошлого сезона.

Основными причинами, препятствующими увеличению экспорта, на данный момент являются введение ограничений на беспошлинный ввоз сельскохозяйственной продукции со стороны Турции, а также укрепление курса рубля. Рост курса рубля по сравнению с прошлым годом также негативно влияет на экспорт зерна и конкурентоспособность российских экспортеров на мировом рынке. По его оценке министра сельского хозяйства РФ, для выгодного экспорта доллар должен стоит минимум 60 рублей, что на 7,0% выше текущего курса.

Увеличение конечных запасов к началу нового сезона 2017/18 гг. может привести к снижению цен на пшеницу нового урожая. По оценкам экспертов Аналитического центра ЗАО «Русагротранс» контрактная цена на пшеницу с поставкой через три-четыре месяца снизится до $167 за тонну, с сегодняшнего уровня в $171-173 (на условиях FOB).

С учетом прогноза цены (на условиях FOB), а также расчетной ставки перевалки, суммы возврата НДС и маржи экспортеров, ожидаемый уровень цен на условиях CPT на пшеницу в глубоководных портах Азово-Черноморского бассейна в июле составит 9200-9300 рублей за тонну, что на 1000-1300 рублей ниже текущего уровня.

В пользу дальнейшего снижения цен на российскую пшеницу говорит и то, что в следующем сезоне Россия может собрать хороший урожай зерна. Так, по прогнозам FAS USDA, валовой сбор пшеницы может составить 66 млн. т (-6,5 млн. тонн к уровню сезона 2016/2017). Цены на зерно в весенние месяцы текущего года уже ниже, чем весной 2016г. и продолжают снижаться под влиянием больших запасов и стагнирующего внутреннего и внешнего спроса.

В настоящий момент по-прежнему отсутствуют факторы, которые бы могли значительно поддержать цены на российскую пшеницу в текущем сезоне.

Ваш комментарий

|

|

|