|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-29-maya-po-2-iyunya-2023/617925/

|

Рынок зерновых:

В США две партии договорились о повышении потолка госдолга. А многие надеялись… Хотелось посмотреть на финансовый фейерверк. Но может быть всё еще будет. В этом году. Ближе к зиме. Когда станет понятно, что народ не может рассчитываться по кредитам и банки станут лопаться как попкорн.

Но несмотря ни на что, всем нам здоровья, и чтобы наши и ваши капиталы росли также как цены на кукурузу на прошлой неделе. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Будущее зерновой сделки, в том числе и текущего соглашения, повисло в неопределенности после того, как в Черном море, как говорят, из демилитаризованного коридора, предназначенного для перевозки зерна из украинских портов, был атакован российский корабль беспилотными катерами. Есть у нас версия, что Кремль подождет кто победит в Турции. Дабы сейчас малину Эрдогану не портить, взята пауза. Затем придется как-то передоговариваться. У России у самой достаточно зерна, чтобы прокормить всю Турцию.

Цены на пшеницу внутри страны продолжают оставаться на низких отметках. Если три недели назад, как раз на майские праздники, появилось ощущение, что цены достигли дна, то следующие двадцать дней опровергли данное предположение. На внутреннем рынке можно взять 5-й класс по 6500 и уже не важно с НДС это или без, 4-й класс по 9500, а 3-й по 10500 рублей за тонну. Понятно, что эти лоты выставлены не от хорошей жизни.

В чем опасность? В том, что на следующий год, если ситуация не изменится, получим то же, что и в Казахстане, а именно, массовую распродажу ферм.

Читая наши прогнозы, вы могли заработать на рынке нефти взяв ход вниз от 86.50 до 77.90 долларов за баррель.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Оказывается, Россия, со слов саудовских товарищей, не соблюдает соглашение о сокращении добычи. 4-го июня будет заседание ОПЕК+ на котором, всякие там принцы будут предъявлять нам за экономику. А Новаку придется объясняться. От таких новостей, понятно, в Вашингтоне испытали величайшее удовольствие и хотят продолжения склоки. А вот нам этого совсем не надо. Саудовский принц, он не будет кружится на самолете над Атлантикой туда-сюда, он вентиль повернет и зальет всё нефтью. Надо срочно пошурудить в сокровищнице и привезти ему в подарок какой-нибудь бриллиант.

Экономические условия в США остаются малопривлекательными для наращивания добычи. Более того, буровая активность начала падать против ожиданий, что должно усиливать беспокойства по поводу дефицита предложения. Впрочем, есть уже видимые доказательства того, что Венесуэлой (первая страна по запасам) занялись по полной программе. Очень высоких цен (140.00) не ждем.

Так как по госдолгу республиканцы с демократами договорились, то скорее всего цены на нефть получат поддержку от покупателей на следующей неделе, что может быстро привести рынок в район 80.00.

Доллар/рубль:

Пока Россия продает максимальные объемы нефти, больших проблем в экономике страны не будет. Конечно, возникает вопрос за что продаем? Что за валюта? Наличные, или еще как. Тем не менее, пока поступлений хватает.

Точнее, их почти хватает. Дефицит бюджета растет. Но в нынешней ситуации, когда расходы на оборону резко выросли, стоит принимать такое развитие событий как нормальное.

Пара стоит на 80.00. Технически момент для укрепления упущен. Теперь мы находимся в неопределенности. Краткосрочно укрепление возможно, в долгосрочной перспективе национальная валюта при сохранении текущего положения дел будет слабеть, так как внешние санкции наложены на страну на неопределенное время.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 5.6 тыс. контрактов. И покупатели, и продавцы заходили на рынок, но продавцов зашло больше. Спред между короткими и длинными позициями расширился. Продавцы удерживают преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Быки неплохо борются. Однако, их позиция остается слабой. Пауза, взятая нами в торговле, оказалась оправдана. Продолжаем оставаться вне рынка.

Сценарий падения: продавать по текущим ценам мы не будем. Спекулировать тут не на чем.

Рекомендации для рынка пшеницы:

Покупка: нет.

Продажа: нет.

Поддержка – 602.2. Сопротивление – 639.6.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

Открытых коротких позиций управляющих активами больше, чем длинных. За прошлую неделю разница между короткими и длинными позициями управляющих увеличилась на 10 тыс. контрактов. Продавцы заходили на рынок. Покупателей не прибавилось. Продавцы развили преимущество.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Судя по поведению спекулянтов (см. открытый интерес, они не верят в рост. Не покупаем.

Сценарий падения: продавать ли нам сейчас? Есть несколько уровней от которых это можно сделать: 600.0, 610.0, 630.0, 650.0. Считаем, что текущий рост кукурузы – это блеф.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: сейчас и по мере роста к 650.0. Стоп: 710.0. Цель: 500.0. Считайте риски!!!

Поддержка – 575.4. Сопротивление – 630.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 15 июля. Соя приостановила свое падение. Но покупать мы её не будем. Еще рано. Ждем её в районе 1000.0.

Сценарий падения: продолжаем верить в успех наших шортов. Надо держать позиции, так как прогнозы по валовому сбору очень хороши. Не хватает хода на 1250.0. После чего будет коррекция вверх.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: нет. Кто в позиции от 1520.0, 1510.0 и 1445.0, держите стоп на 1430.0. Цель: 1000.0.

Поддержка – 1299.4. Сопротивление – 1383.2.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 34.6 тыс. контрактов. Покупатели активно заходили на рынок, продавцы убегали из него. Спред между длинными и короткими позициями расширился, быки укрепили преимущество.

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 30 июня. Будем покупать. Нельзя исключать роста к 87.00.

Сценарий падения: пока продавать не будем. Несмотря на красный четверг возьмем паузу.

Рекомендации для рынка нефти марки Brent:

Покупка: сейчас. Стоп: 74.70. Цель: 87.00.

Продажа: нет.

Поддержка – 75.06. Сопротивление – 80.96.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок сократилось на 5 единиц и составляет 570 штук.

Коммерческие запасы нефти в США упали на -12.456 до 455.168 млн. баррелей, при прогнозе -0.92 млн. баррелей. Запасы бензина упали на -2.053 до 216.277 млн. баррелей. Запасы дистиллятов упали на -0.561 до 105.672 млн. баррелей. Запасы в хранилище Кушинг выросли на 1.762 до 37.23 млн. баррелей.

Добыча нефти выросла на 0.1 до 12.3 млн. баррелей в день. Импорт нефти упал на -1.01 до 5.85 млн. баррелей в день. Экспорт нефти вырос на 0.239 до 4.549 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.249 до 1.301 млн. баррелей в день. Переработка нефти упала на -0.3 до 91.7 процента.

Спрос на бензин вырос на 0.529 до 9.437 млн. баррелей в день. Производство бензина выросло на 0.833 до 10.315 млн. баррелей в день. Импорт бензина упал на -0.081 до 0.763 млн. баррелей в день. Экспорт бензина упал на -0.219 до 0.711 млн. баррелей в день.

Спрос на дистилляты вырос на 0.462 до 4.198 млн. баррелей. Производство дистиллятов выросло на 0.019 до 4.875 млн. баррелей. Импорт дистиллятов вырос на 0.028 до 0.156 млн. баррелей. Экспорт дистиллятов упал на -0.322 до 0.914 млн. баррелей в день.

Спрос на нефтепродукты вырос на 1.143 до 20.701 млн. баррелей. Производство нефтепродуктов выросло на 0.875 до 22.586 млн. баррелей. Импорт нефтепродуктов упал на -0.008 до 2.014 млн. баррелей. Экспорт нефтепродуктов упал на -0.945 до 5.551 млн. баррелей в день.

Спрос на пропан вырос на 0.2 до 0.818 млн. баррелей. Производство пропана упало на -0.012 до 2.47 млн. баррелей. Импорт пропана вырос на 0.014 до 0.088 млн. баррелей. Экспорт пропана упал на -0.314 до 1.303 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошлую неделю разница между длинными и короткими позициями управляющих сократилась на 12 тыс. контрактов. Покупатели предпочли уйти с рынка. Продавцы сохранили свои объемы. Спред между длинными и короткими позициями сузился. Преимущество быков сократилось.

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 20 июня. Имеет смысл держать лонги. Пока нет предпосылок для разворота вниз.

Сценарий падения: если бы у продавцов были бы возможности, то они уже продемонстрировали бы их нам. Подожмем стоп-ордера по имеющимся у нас шортам.

Рекомендации для нефти марки WTI:

Покупка: нет. Кто в позиции от 72.00, перенесите стоп на 69.90. Цель: 85.00.

Продажа: нет. Кто в позиции от 72.00, перенесите стоп на 75.30. Цель: 62.00?!

Поддержка – 63.88. Сопротивление – 73.81.

Gas-Oil. ICE

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 июня. На рынке без перемен. Продолжаем ждать падения к 600.0. Когда это произойдет можно будет купить.

Сценарий падения: продать можно при подходе к 750.0. Шорт с текущих уровней выглядит заниженным.

Рекомендации по Gasoil:

Покупка: при подходе к 600.0. Стоп: 570.0. Цель: 800.0.

Продажа: при подходе к 750.0. Стоп: 780.0. Цель: 550.0?!

Поддержка – 629.75. Сопротивление – 707.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем июльский фьючерс, дата экспирации 28 июня. Видим полное завершение рыночного цикла: импульс и коррекцию к нему. Ждем следующего импульса. Держим лонги.

Сценарий падения: продавать с текущих уровней не будем. Вне рынка.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.137 и 2.223, держите стоп на 2.100. Цель: 3.340.

Продажа: нет.

Поддержка – 2.233. Сопротивление – 2.467.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: рынок остается стабильным. Теория та же: рано или поздно правительство обложит налогами отрасль. Цены на топливо вырастут.

Сценарий падения: для продаж нам нужен рост хотя бы к 70000. А пока его нет, мы будем вне рынка.

Рекомендации по рынку дизеля:

Покупка: сейчас. Стоп: 49000. Цель: 65000 (70000). Считайте риски. Кто в позиции от 55000 держите стоп на 49000. Цель: 65000 (70000).

Продажа: нет.

Поддержка – 50762. Сопротивление – 61602.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: отказываемся от покупок. Ждем пока рынок остынет. Отметка 15000 выглядит для покупок обоснованно.

Сценарий падения: держим шорты. Продолжаем ждать отката к 15000.

Рекомендации по рынку ПБТ:

Покупка: при подходе к 15000. Стоп: 12000. Цель: 25000.

Продажа: нет. Кто в позиции от 22500, перенесите стоп на 22700. Цель: 15000.

Поддержка – 13184. Сопротивление – 26719.

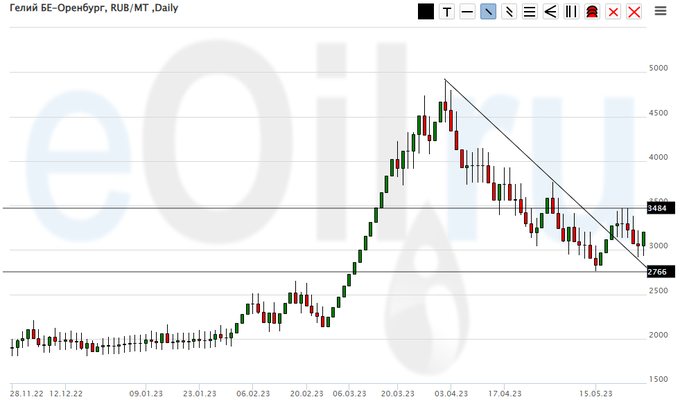

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: держим лонги. Мы можем рассуждать о цели на 5000.

Сценарий падения: для продаж текущие уровни занижены. Ждем роста хотя бы к 4000, лучше 5000.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции 2800, держите стоп на 2700. Цель: 5000.

Продажа: думать при подходе к 5000.

Поддержка – 2766. Сопротивление – 3484.

Gold. CME Group

Сценарий роста: цены в падающем канале. Воздержимся от того, чтобы купить. Рано.

Сценарий падения: держим шорты. Продолжаем рассчитывать на то, что рынок упадет 1875 (1750).

Рекомендации по рынку золота:

Покупка: пока нет.

Продажа: нет. Кто в позиции от 2020, перенесите стоп на 2010. Цель: 1875 (1750).

Поддержка – 1871. Сопротивление – 1952.

EUR/USD

Сценарий роста: упали к 1.0700. Тем не менее, продолжим настаивать на покупках.

Сценарий падения: надо продолжать держать шорт. Внизу много всяких интересных уровней. В том числе и 1.0100.

Рекомендации по паре евро/доллар:

Покупка: сейчас. Стоп: 1.0660. Цель: 1.1900. Можно агрессивно.

Продажа: нет. Кто в позиции от 1.1000, перенесите стоп на 1.0860. Цель: 1.0100?!

Поддержка – 1.0512. Сопротивление – 1.0759.

USD/RUB

Сценарий роста: продолжаем считать, что идеальным был бы лонг от 73.00. А вместо этого мы видим регулируемый застой. 9 июня заседание по ставке ЦБ РФ. Ходят слухи, что её могут поднять. Если это произойдет, может быть действительно рубль окрепнет.

Сценарий падения: цель на 73.00 остается на радаре. Желающие могут продать.

Рекомендации по паре доллар/рубль:

Покупка: при подходе к 73.00. Стоп: 71.70. Цель: 88.70. Думать после роста выше 81.60.

Продажа: сейчас. Стоп: 81.70. Цель: 73.00?!

Поддержка – 79.03. Сопротивление – 81.07.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 15 июня. А рынок растет. Есть ощущение, что деньгам просто некуда деваться внутри страны. Народ лезет в акции, как в МММ. Будем держать лонг в расчете на 112000, а там может увидим и 150000 и 200000 такими темпами. Цена на акции может быть любой.

Сценарий падения: ничего не поменялось. Продавать будем только после падения ниже 98000. Нужно подтверждение слома настроений.

Рекомендации по индексу РТС:

Покупка: нет. Кто в позиции от 100000, перенесите стоп на 101000. Цель: 112000.

Продажа: при падении ниже 98000. Стоп: 100200. Цель: 90000.

Поддержка – 100910. Сопротивление – 105790.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Рейтинг урожая мягкой пшеницы во Франции стабилен на десятилетнем максимуме