|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-maslichnye-kultury-mirovye-rynki-i-torgovlya-na-12-maya-2022/587293/

|

2021/22 Экспорт пальмового масла из Индонезии сократился

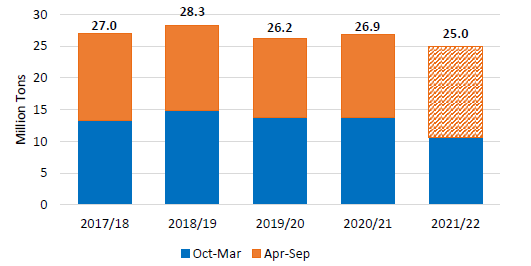

В 2021/22 маркетинговом году (с октября по сентябрь) экспорт пальмового масла из Индонезии сокращен на 3,0 млн тонн в этом месяце до 12-летнего минимума в 25,0 млн тонн. Прогноз снижен из-за медленных темпов экспорта Индонезии в течение первых 6 месяцев 2021/22 МГ и различных ограничений экспорта пальмового масла, действующих с ноября 2021 года. Хотя правительство Индонезии ввело запрет на экспорт пальмового масла 28 апреля 2022 года, отраслевые источники ожидают, что он будет недолгим и, следовательно, окажет ограниченное влияние на торговлю.

Рисунок 1. Экспорт пальмового масла из Индонезии

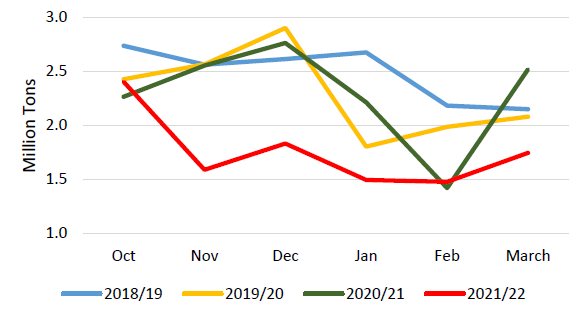

Совокупные поставки с октября 2021 года по март 2022 года сократились более чем на 30 процентов по сравнению с тем же периодом в 2020/21 МГ. Экспорт резко упал после повышения экспортных пошлин в ноябре 2021 года. Ожидается, что это снижение темпов сохранится в мае, поскольку Индонезия продолжает свою ограничительную экспортную политику.

Более высокие темпы экспорта ожидаются до конца маркетингового года. Нынешние медленные темпы экспорта приведут к накоплению запасов, которые необходимо будет вывозить из складов для размещения будущего производства.

Рисунок 2. Экспорт пальмового масла из Индонезии по месяцам (октябрь-март)

Казахстанские соевые бобы и соевое масло добавлены в базу данных USDA

Соевые бобы и соевое масло были добавлены в базу данных Министерства сельского хозяйства США для Казахстана, начиная с 2006/07 маркетингового года. Прогнозируется, что в 2022/23 году Казахстан произведет более 200 000 тонн соевых бобов десятый год подряд. Внутреннее производство, наряду с импортом из России, преимущественно перерабатывается на шрот и масло. Около 7-15 процентов продукции ежегодно экспортируется, в основном в Узбекистан, Китай и Швецию.

Рисунок 3. Производство сои в Казахстане

Соевый шрот используется в качестве корма для скота и птицы и является наиболее широко потребляемым протеиновым шротом в Казахстане, на который приходится более половины непродовольственного потребления с 2013/14 года. Помимо потребления внутри страны, около 10-20 процентов продукции ежегодно экспортируется на близлежащие рынки, такие как Узбекистан, Таджикистан и Европейский Союз. В то время как производство соевого шрота неуклонно росло в течение последних 20 лет, импорт из России и Аргентины резко увеличился за последнее десятилетие, чтобы удовлетворить растущий кормовой спрос. Казахстанский соевый шрот уже включен в базу данных Министерства сельского хозяйства США, но в этом месяце он был скорректирован на маркетинговый год с сентября по август (ранее январь-декабрь), чтобы соответствовать вегетационному сезону вновь добавленных соевых бобов.

Рисунок 4. Экспорт соевого комплекса Казахстана

В отличие от шрота, соевое масло далеко не самое потребляемое растительное масло.

Подсолнечное масло является преобладающим маслом, используемым в продовольственных целях, на него приходится около 80 процентов потребления в обычный год. Тем не менее, потребление соевого масла неуклонно растет, обогнав рапсовое масло в 2015/16 году и став вторым наиболее потребляемым пищевым маслом. Импорт соевого масла минимален, и за последнее десятилетие Казахстан экспортировал около четверти произведенного соевого масла, преимущественно в Узбекистан.

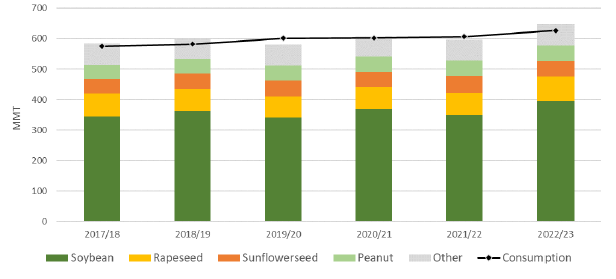

Рост потребления масличных культур, по прогнозам, восстановится в 2022/23 году

Рисунок 5. Мировое производство и потребление масличных культур.

Прогнозируется, что мировое производство масличных культур вырастет на 8 процентов в 2022/23 году, в первую очередь за счет роста производства сои в Южной Америке и США, а также производства рапса в Канаде и Европейском Союзе, что более чем компенсирует потери производства подсолнечника в Украине и Россия.

Прогнозируется, что мировое производство масличных культур достигнет 647 миллионов тонн, а производство сои, по прогнозам, вырастет на 45 миллионов тонн до почти 395 миллионов, что представляет собой увеличение на 13 процентов.

Прогнозируется, что мировое потребление масличных культур вырастет на 3 процента в 2022/23 году за счет роста спроса на сою в Китае после спада, наблюдавшегося в прошлом маркетинговом году. По прогнозам, на переработку и потребление соевых бобов придется большая часть роста мирового потребления масличных культур. Прогнозируется, что потребление подсолнечника снизится на 3 процента, а потребление рапса вырастет на 7 процентов.

Мировая торговля масличными культурами, по прогнозам, вырастет, в основном за счет увеличения спроса на сою со стороны Китая. Ожидается, что торговля соей, рапсом, семенами подсолнечника и арахисом вырастет, а экспорт семян хлопка, по прогнозам, снизится. Прогнозируется, что глобальные конечные остатки увеличатся за счет роста производства сои и остатков в Южной Америке и США.

Рисунок 6. Мировое потребление протеинового шрота.

Прогнозируется, что мировое производство шрота из масличных культур вырастет в 2022/23 году, в первую очередь за счет соевого и рапсового шрота. Ожидается, что мировое потребление вырастет, в основном благодаря устойчивому спросу со стороны Китая. Ожидается, что торговля протеиновым шротом увеличится за счет увеличения импорта соевого шрота и рапсового шрота.

Рисунок 7. Мировое потребление и производство растительного масла.

Ожидается, что мировое производство растительного масла вырастет на 3 процента, при этом значительный рост производства соевого, рапсового и пальмового масла с лихвой компенсирует потери подсолнечного и оливкового масла. Прогнозируется, что мировое потребление вырастет почти на 4,6 млн тонн (2 процента), в основном за счет роста для пальмового и соевого масла в Китае.

Мировая торговля растительным маслом вырастет в 2022/23 году благодаря значительному росту импорта пальмового и рапсового масла. По прогнозам, конечные остатки растительного масла в мире вырастут на 4% и превысят 28,0 млн тонн.

ПРОГНОЗ НА 2022/23 МГ

СОЕВЫЕ БОБЫ

Прогнозируется, что мировое производство сои в 2022/23 году составит рекордные 394,7 млн тонн, что на 13 процентов больше, чем в 2021/22 году. Аналогичным образом, производство сои в Бразилии и Соединенных Штатах прогнозируется на рекордном уровне, продолжая тенденцию к более концентрированному производству в странах-экспортерах. Если прогноз будет реализован, производство сои год к году увеличится на самый большой объем за более чем десятилетие, в основном за счет более высокой урожайности в Южной Америке после засухи в этом году. На Бразилию, Аргентину и Парагвай приходится более 85 процентов прироста производства как за счет расширения посевных площадей, так и за счет повышения урожайности. Ожидается, что посевные площади сои в Бразилии будут расти 17-й год подряд, поскольку высокие цены и благоприятный обменный курс повышают прибыль производителей, несмотря на высокие цены на удобрения. В настоящее время прогнозируется, что посевы в Соединенных Штатах будут рекордными, поскольку некоторые фермеры заменяют посевы кукурузы из-за высоких затрат на ее производство.

Благодаря расширению производства мировые запасы сои, вероятно, достигнут рекордного уровня. Экспортный спрос по-прежнему будет возглавлять Китай, на который, по прогнозам, будет приходиться более 50% роста мировой торговли. Прогнозируется, что в 2022/23 году впервые за 3 года рост экспорта обгонит переработку в тройке ведущих стран-экспортеров за счет увеличения предложения и спроса со стороны Китая. В 2022/23 году в странах-экспортерах ожидается увеличение предложения, что будет способствовать росту потребления. Ожидается, что остатки сои в трех крупнейших странах-экспортерах по состоянию на 30 сентября 2023 года увеличатся на 30 процентов по сравнению с предыдущим годом, но останутся значительно ниже среднего показателя за 5 лет. Ожидается, что конечные остатки в Китае вырастут гораздо скромнее, но останутся на рекордном уровне.

Прогнозируется, что мировое потребление соевого шрота вырастет на 3 процента в 2022/23 году после небольшого снижения, прогнозируемого на этот год. Ожидается, что на Китай будет приходиться половина роста мирового потребления после года снижения потребления соевого шрота. Экспорт, как ожидается, вырастет вместе с потреблением на фоне роста переработки в Южной Америке после улучшения перспектив производства сои и увеличения запасов в США. Прогнозируется, что доля Аргентины в мировой торговле сократится в 2022/23 году, в то время как в Парагвае, Китае и США ожидается наибольший рост экспорта. Прогнозируется, что экспорт шрота из Бразилии и США значительно превысит средний показатель за 5 лет, поскольку прогнозируется, что прирост производства будет опережать рост внутреннего спроса.

Прогнозируется, что потребление соевого масла вырастет на 2 процента, в основном за счет продовольственного спроса в Китае и роста производства возобновляемого дизельного топлива в США. Прогнозируется, что мировой экспорт вырастет на 4 процента в 2022/23 году до рекордного уровня в 12,7 миллиона тонн. Рост экспорта, вероятно, будет обеспечен Южной Америкой за счет роста производства, опережающего рост внутреннего потребления, и снижения конкуренции со стороны Соединенных Штатов из-за высокого внутреннего промышленного потребления. Остальной рост экспорта, вероятно, будет приходиться на европейские страны, чтобы компенсировать сокращение торговли подсолнечным маслом в регионе из-за конфликта в Украине.

Основные моменты

- Прогнозируется, что экспорт сои из США вырастет на 1,6 млн тонн до 59,9 млн за счет увеличения запасов и ожидаемого снижения экспортной конкуренции со стороны Бразилии в начале сбора урожая в США. Запасы сои в 2022/23 г. вырастут как за счет увеличения начальных запасов, так и за счет увеличения урожая, в основном благодаря расширению посевных площадей. Прогнозируется, что переработка сои будет расти более медленными темпами, чем в предыдущем году. Прогнозируется, что экспорт соевого шрота будет рекордным, но высокий внутренний спрос на соевое масло для биодизеля сократит экспортные запасы и поднимет цены.

- Согласно прогнозам, производство сои в Аргентине вырастет до 51,0 млн тонн благодаря улучшению погоды и увеличению посевных площадей. Ожидается, что торговля восстановится по сравнению с текущим годом с экспортом, в основном в Китай, на уровне 4,7 млн тонн и импортом, в основном из Парагвая, на уровне 4,8 млн. тонн. Сильный спрос на соевые продукты и более крупные запасы будут способствовать увеличению переработки; однако усиление конкуренции со стороны Парагвая, Бразилии и США замедлит рост экспорта шрота и масла. Прогнозируется, что экспорт соевого шрота вырастет до 28,5 млн тонн, а соевого масла — до 5,9 млн тонн.

- Прогнозируется, что импорт соевых бобов в Бангладеш вырастет на 200 000 тонн до 2,8 миллиона на фоне продолжающегося роста спроса на переработку. Увеличение внутренних запасов при росте переработки ограничит рост импорта шрота и масла в 2022/23 году. Прогнозируется, что импорт соевого шрота немного вырастет до 400 000 тонн, а импорт соевого масла немного вырастет до 775 000 тонн.

- Прогнозируется, что производство сои в Бразилии вырастет на 24,0 млн тонн до 149,0 млн за счет ожидаемого повышения урожайности благодаря более благоприятной погоде в сочетании с расширением посевных площадей в 2022/23 году. Это будет 17-й год подряд расширения посевов сои, обусловленного высоким экспортным спросом и отличной прибылью производителей. Прогнозируется, что экспорт вырастет до 88,5 млн тонн, что на 5,8 млн больше прогноза на 2021/22 год. Прогнозируется, что объем переработки вырастет на 1,3 млн тонн благодаря высокой марже переработки и растущему внутреннему спросу на шрот и масло, в результате чего экспорт соевого шрота незначительно вырастет, а масла — останется на прежнем уровне.

- Прогнозируется, что импорт сои в Китай увеличится на 7,0 млн тонн до 99,0 млн в связи с восстановлением объемов переработки. Ожидается, что рост импорта будет самым сильным с 2019/20 года, когда свиноводство восстанавливалось после африканской чумы свиней. Прогнозируется, что рост переработки восстановится, а остатки вырастут до 31,6 млн тонн. Ожидается, что экспорт соевого шрота восстановится после самого низкого объема за более чем десятилетие из-за медленной переработки и ограниченных экспортных запасов.

- Прогнозируется, что импорт сои в Европейский Союз вырастет, а импорт соевого шрота, по прогнозам, останется практически неизменным, поскольку ожидается, что потребление шрота вырастет незначительно в 2022/23 году. Импорт сои прогнозируется на уровне 15,0 млн тонн, шрота — 16,7 млн. тонн. Прогнозируется, что потребление соевого масла вырастет на 25 000 тонн до 2,5 миллионов. Ожидается, что рост будет относиться исключительно в продовольственному потреблению, при этом промышленное потребление прогнозируется без изменений для соевого масла и с незначительным снижением для всех растительных масел.

- Объем переработки сои в Индии прогнозируется без изменений на уровне 10,2 млн тонн, несмотря на ожидаемое сокращение запасов в 2022/23 году. Производство прогнозируется на уровне 11,5 млн тонн, что на 400 000 тонн меньше, чем в текущем году. Продолжающийся рост внутреннего потребления соевого шрота приведет к снижению экспорта соевого шрота. Прогнозируется, что импорт соевого масла немного сократится до 3,7 млн тонн, но останется намного выше среднего за 5 лет из-за высоких цен и ограниченного доступа к другим растительным маслам.

- Импорт сои в Мексику, по прогнозам, вырастет на 150 000 тонн до 6,4 миллиона, продолжая тенденцию к росту переработки и потребления соевого шрота и масла. Прогнозируется, что потребление соевого шрота достигнет 7,1 млн тонн в 2022/23 году. Прогнозируется, что импорт шрота на уровне 1,9 млн тонн и соевого масла на уровне 165 000 тонн в следующем году не изменится, поскольку внутреннее производство компенсирует рост внутреннего потребления.

- По прогнозам, потребление соевого шрота в Турции немного снизится в 2022–2023 гг., поскольку увеличение запасов других протеиновых шротов удовлетворит растущий кормовой спрос. Прогнозируется, что импорт сои вырастет на 200 000 тонн до 3,0 млн, а импорт шрота сократится на 50 000 тонн. Прогнозируется, что потребление соевого масла в 2022/23 году останется на уровне 90 000 тонн.

РАПС

Прогнозируется, что мировые запасы рапса в 2022/23 году увеличатся на 10% до рекордных 100,5 млн тонн, поскольку производство в Канаде восстанавливается после разрушительной засухи в прошлом году. Прогнозируется, что как уборочные площади, так и производство будут рекордными. Сокращение переходящего остатка до самого низкого уровня почти за 20 лет потребует некоторого наращивания запасов в следующем году и обеспечит определенную поддержку цен. Прогнозируется, что экспорт значительно вырастет по сравнению с текущим прогнозом на этот год, но не достигнет рекордного объема 2020/21 года, поскольку накопление запасов и активная переработка в Канаде ограничивают экспортные запасы. Прогнозируется, что мировой объем переработки рапса достигнет рекордных 75,1 млн тонн.

Прогнозируется, что мировое производство рапсового шрота вырастет на 7 процентов до рекордного уровня в 2022/23 году. Канада лидирует в росте производства, поскольку запасы семян увеличиваются. Увеличение запасов семян в Европейском союзе и Китае, обусловленное ростом производства и импорта семян, будет способствовать росту переработки и производства шрота в следующем году. Прогнозируется, что мировая торговля рапсовым шротом вырастет почти на 1,0 млн тонн, поскольку импортеры доведут закупки почти до уровня 2020/21 года. Во многом это связано с увеличением экспорта из Канады. Рост производства шрота и расширение торговли поддержат рекордное мировое потребление.

Рекордная мировая переработка также увеличит производство рапсового масла до рекордных 30,7 млн тонн в 2022/23 году. Та же динамика, влияющая на торговлю и потребление рапсового шрота, наблюдается и на рынке масла. Ожидается, что глобальные запасы рапсового масла останутся ограниченными из-за роста потребления и дефицита других масел. Прогнозируется, что потребление вырастет на 1,0 млн тонн и достигнет рекордных 30,2 млн тонн. На потребление пищевого масла приходится большая часть роста, при этом промышленное потребление, в первую очередь в биотопливе, как ожидается, будет расти медленно. Мировые остатки рапсового масла увеличатся по сравнению с минимумом этого года, но, вероятно, останутся значительно ниже среднего уровня за 10 лет.

Основные моменты

- Прогнозируется, что производство рапса в США в 2022/23 году достигнет рекордного уровня после засухи прошлого сезона. Возвращение к трендовой урожайности и рекордные посевы будут стимулировать рост производства. Более высокий урожай в Канаде увеличит импорт и позволит переработке приблизиться к рекорду 2020/21 года. Прогнозируется, что импорт рапсового шрота, в основном из Канады, восстановится почти до уровня 2020/21 года, а потребление приблизится к среднему за 5 лет. Рекордное производство и импорт масла поддержат рекордное потребление в следующем году.

- Прогнозируется, что производство рапса в Австралии сократится на 1,7 млн тонн по сравнению с рекордным показателем этого года. Стабильные посевы и возвращение к трендовой урожайности являются причинами снижения производства. Экспорт отреагирует падением на 1,1 млн тонн, при этом объем переработки останется близким к максимальному. Это позволит внутреннему потреблению шрота и масла оставаться на уровне, близком к текущему, и ограничить экспорт масла до уровня, близкого к прогнозу на этот год.

- Прогнозируется, что производство рапса в Канаде восстановится после снижения в этом году из-за засухи. Прогнозируется, что возврат к трендовой урожайности увеличит производство до 20,0 млн тонн. Прогнозируется сокращение посевной площади из-за конкуренции с пшеницей и другими зерновыми. Прогнозируется, что как переработка, так и экспорт вырастут по сравнению с низкими уровнями этого года, но будут ниже тех уровней, которые наблюдались в недавнем прошлом. Ограничивающими факторами будут начальные запасы на уровне 9-летнего минимума и необходимость пополнения оборотных запасов. Экспорт шрота и масла вернется к почти нормальному уровню в 2022/23 году, поскольку высокий спрос в США поддерживает увеличение экспорта.

- Прогнозируется, что импорт рапса в Китай в 2022/23 году вырастет в связи с увеличением производства в Канаде. Местное производство прогнозируется на рекордном уровне, поскольку трендовая урожайность в сочетании с самыми большими посевными площадями почти за 10 лет увеличивают производство на 5 процентов. Это приведет к росту переработки и увеличению потребления шрота и масла в следующем году. Увеличение запасов шрота и масла в Канаде обеспечит поддержание импорта шрота на текущем уровне и увеличение импорта рапсового масла и пополнение запасов рапсового масла.

- Прогнозируется, что производство рапса в Европейском Союзе вырастет за счет более крупных посевов в 2022/23 году. Прогнозируется, что импорт вырастет, поскольку увеличение предложения в Канаде более чем компенсирует снижение поставок из Австралии. Прогнозируемое увеличение поставок позволит как увеличить переработку, так и пополнить запасы, истощенные в этом году. Дополнительное производство шрота и масла будет направлено на поддержание потребления рапсового шрота на уровне исторических норм и позволит потреблению пищевого масла сохранить тенденцию роста.

- Прогнозируется рост производства рапса в Украине, несмотря на продолжающиеся боевые действия. Почти рекордная посевная площадь позволит увеличить производство до 3,2 млн тонн. Посевы рапса сосредоточены на западе Украины, вдали от боевых действий. Прогнозируется, что урожайность упадет ниже уровня 2021 года, ближе к тренду. Исторически сложилось так, что около 90 процентов производства экспортируется в виде семян, причем 90 процентов экспортируется в Европу. Следовательно, Украина в меньшей степени зависит от доступа к портам Черного моря. Прогнозируется, что переработка немного вырастет за счет увеличения экспорта шрота и масла, в первую очередь в Европу.

ПОДСОЛНЕЧНИК

Мировое производство подсолнечника в 2022/23 году прогнозируется на уровне 50,7 млн тонн, что на 12 процентов ниже рекордного урожая прошлого года. Наибольшее снижение ожидается в Украине, России и Молдове из-за сокращения уборочной площади. Рост производства прогнозируется в Аргентине, США, Сербии, Турции и Европейском Союзе.

Прогнозируется, что мировое потребление подсолнечника в 2022/23 году сократится всего на 3 процента до 50,1 миллиона тонн, поскольку рекордные начальные запасы подсолнечника, вероятно, будут поддерживать высокий спрос на переработку. Прогнозируется рост торговли подсолнечником с ростом экспорта на уровне 44 процентов за счет Украины, России, Казахстана и Аргентины. Прогнозируется увеличение импорта в Европейский союз, Китай, Турцию и Узбекистан.

Рисунок 8. Предложение и потребление подсолнечника.

Прогнозируется, что мировая торговля подсолнечным шротом сократится на 1 процент, при этом сокращение экспорта из Украины и России нивелирует рост поставок из Европейского Союза и Аргентины. Импорт шрота, по прогнозам, сократится в Европейском союзе и Китае.

Мировой спрос на подсолнечное масло прогнозируется на уровне 18,1 млн тонн, практически без изменений по сравнению с предыдущим маркетинговым годом. Ожидается, что высокий спрос на подсолнечное масло приведет к росту торговли, при этом импорт вырастет на 2 процента до 9,1 миллиона тонн. Более высокий спрос на импорт в основном обеспечен Европейским союзом и Ираном, за которыми следует сохраняющийся высокий спрос в Китае, Индии и Турции. По прогнозам, из-за снижения объемов переработки у крупных производителей в сочетании с растущим мировым спросом на масло остатки подсолнечного масла сократятся на 16 процентов до двухлетнего минимума в 2,0 миллиона тонн.

Основные моменты

- Экспорт подсолнечника из Украины прогнозируется на уровне 750 000 тонн. Ожидается, что экспорт подсолнечного шрота снизится до 2,9 млн тонн, а экспорт масла снизится до 3,8 млн тонн.

- Прогнозируется, что экспорт семян подсолнечника из России вырастет до 600 тыс. тонн. Экспорт подсолнечного шрота сократится 1,7 млн тонн, а экспорт масла вырастет до 3,6 млн тонн.

- Прогнозируется, что импорт подсолнечника в Европейский Союз удвоится до 1,2 млн тонн. Импорт подсолнечного шрота снизится до 2,1 млн тонн, а импорт подсолнечного масла, по прогнозам, вырастет до 1,6 млн тонн.

- Импорт подсолнечного масла в Индию несколько снизится до 1,8 млн. тонн.

- Прогнозируется, что импорт подсолнечника в Китай вырастет до 200 000 тонн, а экспорт снизится до 350 000 тонн. Импорт подсолнечного шрота и масла прогнозируется на уровне 1,5 млн тонн для каждого продукта.

- Ожидается, что импорт семян подсолнечника в Турцию достигнет 1,1 млн тонн. Импорт шрота вырастет до 950 000 тонн, а масла – снизится до 750000.

ХЛОПОК

Мировое производство хлопка прогнозируется на уровне 44,1 млн тонн, что представляет собой рост на 3 процента, при этом рост в Китае, Индии, Турции и Узбекистане более чем компенсирует сокращение в Соединенных Штатах. Прогнозируется, что экспорт хлопка сократится почти на 2 процента, а переработка, по прогнозам, вырастет на 3 процента. При росте переработки, производство хлопкового шрота и масла увеличится на 3 процента. Ожидается, что экспорт хлопкового шрота вырастет на 7 процентов до 414 000 тонн за счет Турции и Европейского Союза. По прогнозам, торговля хлопковым маслом снизится из-за более низких перспектив экспорта из США в связи с ростом внутреннего спроса.

Рисунок 9. Потребление хлопкового масла

Основные моменты

- Прогнозируется, что экспорт хлопка из США сократится на 9 000 тонн до 250 000, а экспорт Бразилии удвоится до 30 000 тонн.

- Прогнозируется, что импорт хлопка в Китай сократится на 25 000 тонн до 125 000 тонн.

- Экспорт хлопка из ЕС вырастет на 5 000 тонн до 70 000, а экспорт хлопкового шрота — на 15 000 тонн до 40 000.

- Прогнозируется, что экспорт хлопкового шрота из Турции немного увеличится до 50 000 тонн.

- Прогнозируется, что экспорт хлопкового масла из США сократится на 13 000 тонн до 30 000 тонн.

ПАЛЬМОВОЕ МАСЛО

Прогнозируется, что мировое производство пальмового масла в 2022/23 году вырастет, поскольку благоприятные погодные условия вернутся в Юго-Восточную Азию. Кроме того, ожидается, что Малайзия решит проблему нехватки рабочей силы, вызванную пандемией COVID-19. Пальмовое масло остается наиболее популярным растительным маслом, потребляемым в пищу и в промышленности. Рост производства и увеличение спроса стимулируют мировую торговлю пальмовым маслом. Ожидается более высокий спрос на основных рынках, включая ЕС, Китай и Индию, а также в других странах. Конечные остатки вырастут, поскольку производство опережает потребление.

Рисунок 10. Импорт пальмового масла.

Основные моменты

- Прогнозируется, что экспорт пальмового масла из Индонезии увеличится на 4,0 млн тонн до 29,0 млн, а из Малайзии – на 300 000 тонн до 16,7 млн. тонн.

- Импорт Китая вырастет на 2,2 миллиона тонн до 7,2 миллиона, а импорт ЕС – на 400 000 тонн до 6,2 миллиона. Импорт Индии вырастет на 300 000 тонн до 8,1 миллиона.

- Потребление в Индонезии сократится на 600 000 тонн до 17,5 млн из-за высоких цен на масло. Потребление в Индии вырастет на 100 000 тонн до 8,4 миллиона.

- Потребление в Китае вырастет на 1,3 млн до 7,1 млн.

ПРОГНОЗ НА 2021/22 ГОД

Мировое производство масличных культур в этом месяце немного снижено за счет соевых бобов в Аргентине, хлопка в Индии и Узбекистане, а также арахиса в Нигерии и Судане. Мировая торговля немного повышена благодаря увеличению экспорта сои из США и импорта в Китай. Мировая переработка в целом мало изменилась, так сокращение переработки подсолнечника в Украине и хлопка в Узбекистане нивелирует рост переработки сои и арахиса. Мировые конечные остатки снижены на 3 процента, так как сокращение переходящих запасов сои в Китае, Аргентине и США превосходит прирост конечных остатков подсолнечника в Украине.

Мировое производство протеинового шрота в целом мало изменилось, изменения в переработке компенсируют друг друга. Мировая торговля шротом незначительно снижена, так как сокращение украинских поставок подсолнечного шрота нивелирует незначительные изменения для других протеиновых шротов. Мировые конечные остатки немного повышены за счет небольшого прироста переходящих запасов соевого шрота в Бразилии и подсолнечного шрота в Украине. Мировое производство растительного масла незначительно снижено из-за сокращения производства подсолнечного масла в Украине и пальмового масла в Эквадоре, что превосходит рост производства соевого и кокосового масла. Мировая торговля растительным маслом сокращена почти на 5 процентов в этом месяце из-за снижения экспорта пальмового масла из Индонезии, преимущественно в Китай и ЕС, а также из-за снижения торговли подсолнечным маслом из Украины и соевым маслом из Аргентины. Мировые конечные остатки растительного масла повышены на 4% по сравнению с прошлым месяцем, в основном за счет увеличения запасов пальмового масла в Индонезии. Прогнозируемая средняя сезонная цена на соевые бобы в США не изменилась и составляет 13,25 доллара за бушель.

Экспортные цены

Экспортные цены на сою в апреле 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в апреле | $ 671 за тонну | $ 652 за тонну | $ 667 за тонну |

| Изменение по сравнению с мартом | — $ 2 за тонну | — $ 36 за тонну | — $ 10 за тонну |

Цены на сою в апреле продолжили снижаться по сравнению с пиковыми значениями, достигнутыми в середине марта. Ежедневная волатильность остается высокой, поскольку цены реагируют на различные факторы спроса и предложения, в том числе на сбор урожая в Бразилии и карантин в Китае. Прохладные и влажные погодные условия в Кукурузном поясе на Среднем Западе США подтолкнули цены на кукурузу к росту, а вместе с ними и цены на сою в середине апреля. Тем не менее, прогнозы погоды, предвещавшие период теплых и сухих условий, идеально подходящих для посева в начале мая, привели к снижению цен на сою и кукурузу. Это снижение продолжилось и на второй неделе мая.

Рисунок 11. Экспортные цены на сою.

Экспортные цены на соевый шрот в апреле 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в апреле | $ 559 за тонну | $ 516 за тонну | $ 524 за тонну |

| Изменение по сравнению с мартом | — $ 22 за тонну | — $ 32 за тонну | — $ 43 за тонну |

После пика в марте цены на соевый шрот в апреле продолжили снижаться при снижении цен на сою и повышении цен на соевое масло. Рост цен на сою помог стабилизировать цены на шрот в первой половине месяца. Однако снижение цен на бобы в сочетании с ростом цен на масло привело к значительному снижению цен на шрот. Снижение цен на сою и шрот продолжилось на второй неделе мая.

Рисунок 12. Экспортные цены на соевый шрот.

Экспортные цены на соевое и пальмовое масло в апреле 2022 г.

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия Пальмовое масло | Малайзия Пальмовое масло | |

| Средняя цена в апреле | $ 1 876 за тонну | $ 1 835 за тонну | $ 1 826 за тонну | $ 1 747 за тонну | $ 1 690 за тонну |

| Изменение по сравнению с мартом | + $ 116 за тонну | + $ 76 за тонну | + $ 74 за тонну | — $ 42 за тонну | — $ 92 за тонну |

Средние цены на соевое масло в апреле достигли 20-летнего рекорда второй месяц подряд из-за острой нехватки подсолнечного масла и запрета на экспорт пальмового масла в Индонезии. Цены на пальмовое масло оставались в основном стабильными и выросли после объявления о запрете экспорта пальмового масла в Индонезии. Однако цены на все масла подскочили на третьей неделе апреля и снижались в течение второй недели мая.

Рисунок 13. Экспортные цены на соевое и пальмовое масло.

Изменения прогноза для 2021/22 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевое масло | Экспорт | 5 900 | 5 600 | -300 | Низкие темпы торговли |

| Канада | Рапсовое масло | Экспорт | 2 750 | 2 600 | -150 | Низкие темпы торговли |

| Канада | Соевые бобы | Экспорт | 4 400 | 4 200 | -200 | Снижение объемов экспорта |

| Китай | Пальмовое масло | Импорт | 7 100 | 5 000 | -2 100 | Низкие темпы импорта и сокращение экспорта из Индонезии |

| Китай | Рапсовое масло | Импорт | 1 710 | 1 500 | -210 | Снижение экспортных запасов |

| Китай | Соевое масло | Импорт | 1 100 | 950 | -150 | Низкие темпы импорта |

| Китай | Соевые бобы | Импорт | 91 000 | 92 000 | 1 000 | Высокие темпы импорта |

| Китай | Подсолнечное масло | Импорт | 1 770 | 1 500 | -270 | Снижение экспортных запасов |

| Египет | Соевые бобы | Импорт | 3 600 | 3 800 | 200 | Высокие темпы импорта |

| Европейский Союз | Пальмовое масло | Импорт | 6 200 | 5 800 | -400 | Низкие темпы импорта |

| Европейский Союз | Подсолнечный шрот | Экспорт | 525 | 675 | 150 | Высокие темпы экспорта из-за сокращения экспорта Украины |

| Индия | Подсолнечное масло | Импорт | 2 100 | 1 900 | -200 | Сокращение украинского экспорта |

| Индонезия | Пальмовое масло | Экспорт | 28 000 | 25 000 | -3 000 | Низкие темпы экспорта и ограничительные торговые меры |

| Малайзия | Пальмовое масло | Экспорт | 16 220 | 16 420 | 200 | Высокие темпы экспорта |

| Турция | Подсолнечный шрот | Импорт | 1 025 | 775 | -250 | Сокращение украинского экспорта |

| Турция | Соевые бобы | Импорт | 2 625 | 2 800 | 175 | Высокие темпы импорта компенсируют сокращение предложения подсолнечного шрота |

| Украина | Подсолнечный шрот | Экспорт | 4 100 | 3 350 | -750 | Снижение переработки и перебои в торговле |

| Украина | Подсолнечное масло | Экспорт | 4 950 | 4 350 | -600 | |

| Украина | Соевые бобы | Экспорт | 1 300 | 1 150 | -150 | Тенденции и перебои в торговле |

| Украина | Подсолнечник | Экспорт | 75 | 350 | 275 | Высокие темпы экспорта по железной дороге |

| США | Соевый шрот | Экспорт | 12 882 | 12 701 | -181 | Высокий внутренний спрос и темпы торговли |

| США | Соевые бобы | Экспорт | 57 561 | 58 241 | 680 | Активные продажи в Китай в последнее время |

Предыдущий отчет от 8 апреля 2022 года

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 12 мая 2022

USDA. Кормовые культуры: мировые рынки и торговля на 12 мая 2022