|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-obzor-rynka-pshenicy-na-11-marta-2022/582359/

|

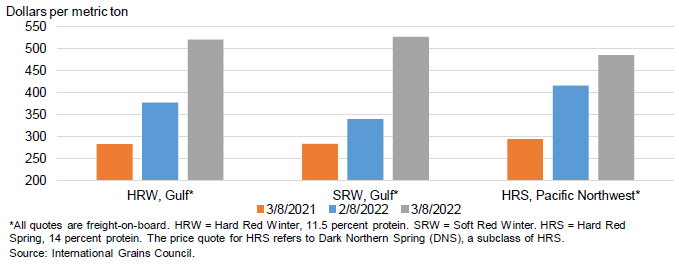

Цены на пшеницу в США растут

Цены на пшеницу растут во всем мире на фоне конфликта между Россией и Украиной. До этого цены итак были повышены из-за относительно ограниченного предложения в основных странах-экспортерах. Конечные остатки основных экспортеров (Аргентина, Австралия, Канада, Европейский Союз, Казахстан, Россия, Украина и США) в совокупности прогнозируются на самом низком уровне с 2012/13 года. Цены продолжают расти, так как конфликт вызывает серьезные вопросы относительно способности России и Украины продолжать экспорт. Эти события особенно поддержали цены в США, причем цены на Hard Red Winter (HRW) и Soft Red Winter (SRW) показали наибольший рост (более чем на 80 процентов по сравнению с прошлым годом), поскольку эти классы являются непосредственными конкурентами с российской и украинской пшеницей. На цены HRW также повлияли опасения по поводу засухи в основных регионах производства. Американская Hard Red Spring (HRS), как правило, самая дорогая пшеница в США, в настоящее время стоит дешевле, чем HRW и SRW (рис. 1).

Рисунок 1. Экспортные цены на пшеницу в США на выборочные даты

Обзор рынка США

Сводка ключевых изменений на внутреннем рынке:

- Прогноз экспорта всей пшеницы на 2021/22 год снижен на 10 миллионов бушелей до 800 миллионов из-за слабых темпов экспортных продаж и отгрузок на сегодняшний день в сочетании с резким ростом цен на пшеницу в США в последние месяцы. Цены на пшеницу основных конкурентов также выросли из-за конфликта между Россией и Украиной, но цены на пшеницу в США остаются на более высоком уровне по сравнению с другими ключевыми производителями, чему также способствует продолжающаяся засуха в основных штатах-производителях твердой краснозерной озимой пшеницы (HRW).

- Официальный экспорт с июня 2021 г. по январь 2022 г. составил 553 млн бушелей, что на 16% меньше, чем за тот же период прошлого года, согласно расчетам на основе данных Бюро переписи США. Общий объем за 8 месяцев составляет 69 процентов от пересмотренного прогноза на маркетинговый год (июнь-май). Экспортные продажи (как новые продажи, так и отгрузки) оставались низкими в течение всего февраля, как сообщает Зарубежная Сельскохозяйственная Служба США (FAS) в отчете об экспортных продажах США.

- Прогнозируемый экспорт HRW и Soft Red Winter (SRW) снижен на 5 млн бушелей до 320 млн и 115 млн соответственно. Эти два класса больше всего испытали влияние недавнего повышения цен.

- Прогноз импорта всей пшеницы на 2021/22 год снижен на 5 миллионов бушелей до 95 миллионов из-за более низких, чем ожидалось, темпов. Импорт в июне-январе составил 63 млн бушелей, что на 14% меньше, чем за тот же период прошлого года.

o Импорт Hard Red Spring (HRS) в США сокращен на 5 миллионов бушелей до 40. Импорт этого класса в период с июня по январь составил 27 миллионов бушелей, что составляет 68% от пересмотренного прогноза на маркетинговый год для этого класса.

o Прогнозируемый импорт дурума в США в этом месяце не корректировался. Импорт дурума в июне-январе составил 26 миллионов бушелей, что составляет 65 процентов от прогноза на маркетинговый год в 40 миллионов бушелей.

- Средняя фермерская цена за сезон 2021/22 г. повышена на 0,20 долл. США за бушель до 7,50 долл. США на основании высоких отпускных цен до конца января, как сообщается в отчете Национальной службы сельскохозяйственной статистики (NASS) от 28 февраля. Цена на всю пшеницу в январе 2022 года составляла 8,48 доллара США, что немного ниже по сравнению с 8,58 доллара США в декабре 2021 года, но значительно выше 5,48 доллара США в январе 2021 года. Фьючерсные цены резко выросли в последние недели, в основном из-за сбоев в мировой торговле, связанных с российско-украинским конфликтом, но полный эффект от этого увеличения еще не отражен в наличных ценах во многих локациях. Эти недавние ценовые колебания сдерживаются тем, что в этом маркетинговом году (МГ) была завершена большая часть продаж пшеницы. В среднем за последние пять лет около 83 процентов пшеницы реализуется в первые 8 месяцев МГ.

Экспорт США сокращен из-за высоких цен

Обязательства США по экспорту (сумма общего накопленного экспорта и отложенных продаж) по состоянию на 24 февраля составляют около 84 процентов от пересмотренного прогноза экспорта на 2021/22 маркетинговый год (рис. 2). Это ниже среднего за 5 лет значения в 88 процентов, что указывает на то, что еще предстоит больший, чем обычно, процент продаж, чтобы Соединенные Штаты смогли достичь даже пересмотренного прогноза экспорта на маркетинговый год. На мировом рынке пшеницы растет неопределенность в отношении последствий продолжающегося конфликта между Россией и Украиной. Учитывая, что мировые цены на пшеницу являются исторически высокими и волатильными, ожидается, что импортеры будут нормировать спрос, по крайней мере, откладывая некоторые закупки. Также возможно, что некоторые импортеры могут в конечном итоге переключиться на американскую пшеницу, когда у других экспортеров не будет достаточного объема запасов. Однако текущая большая надбавка к цене на американскую пшеницу по сравнению с другими ключевыми конкурентами снижает вероятность значительного разворота в сторону американской пшеницы в ближайшей перспективе. Взвесив эти соображения, экспорт США был снижен на 10 миллионов бушелей до 800 миллионов в этом месяце, что станет самым низким показателем с 2015/16 года.

Рисунок 2. Совокупный объем экспортных продаж по 24 февраля и экспорт за весь маркетинговый год

Обновленные данные по засухе

Согласно анализу Министерства сельского хозяйства США и данным U.S. Drought Monitor, 73 процента посевных площадей озимой пшеницы в США по состоянию на 1 марта находятся в районах распространения засухи (рис. 3), что немного больше, чем сообщалось в прошлом отчете. Большая часть этой территории охватывает ключевые регионы выращивания HRW в западном Канзасе, Колорадо, Оклахоме и Техасе. Влияние засушливых условий в период покоя озимой пшеницы проявляется в рейтингах состояния посевов USDA/NASS, которые показывают, что положение в ключевых штатах за последние несколько месяцев ухудшилось. По состоянию на 6 марта 24 процента озимой пшеницы в Канзасе оцениваются как находящиеся в хорошем или отличном состоянии по сравнению с 62 процентами по состоянию на 28 ноября. В Оклахоме только 15 процентов озимой пшеницы находятся в хорошем или отличном состоянии по сравнению с 48 процентами 28 ноября. В Техасе только 7 процентов посевов оцениваются на хорошо или отлично по сравнению с 20 процентами 28 ноября. Кроме того, большая часть площадей выращивания белозерной пшеницы Тихоокеанского Северо-Запада все еще находится в условиях продолжающейся засухи. Однако весенние погодные условия окажут большее влияние на урожай пшеницы 2022 года, а зимние условия сами по себе не являются определяющим фактором для потенциала урожая.

Рисунок 3. Обширные участки посевов озимой пшеницы в условиях засухи

И напротив, условия для яровой пшеницы улучшились по сравнению с прошлым месяцем. Процент посевов, расположенных в засушливых районах, сократился с 55 до 41 процента, при этом значительная часть Северной Дакоты и Восточной Миннесоты не сообщают о засушливых условиях (рис. 4).

Рисунок 4. Площади яровой пшеницы в условиях засухи

Международный обзор

Обзор мирового рынка пшеницы 2021/22 гг.

Для 2021/22 года мировое производство пшеницы увеличено на 2,1 миллиона метрических тонн до 778,5 миллиона, поскольку, согласно обновленной правительственной оценке, в Австралии ожидается более крупный урожай, и это второй рекорд подряд. Прогноз для Европейского союза немного повышен с увеличением на 100 000 тонн для Польши, поскольку урожайность оказалась выше, чем ожидалось. Согласно окончательным правительственным данным, производство в России сокращено на 342 000 тонн до 75,2 миллиона, причем большая часть изменения приходится на озимую пшеницу. Производство озимой пшеницы снижено на 306 000 тонн до 52,2 миллиона тонн, поскольку снижение урожайности нивелирует увеличение уборочных площадей.

Поскольку российско-украинский конфликт продолжается, на мировом рынке пшеницы наблюдаются исторически высокие цены. Среднемесячные цены FOB у основных экспортеров пшеницы выросли на фоне российско-украинского конфликта (рис. 5). По состоянию на 8 марта в Соединенных Штатах (США) была отмечена самая высокая средняя мартовская цена FOB среди основных экспортеров, в то время как в Австралии была самая низкая цена, за исключением России и Украины, где цены находятся под давлением отсутствия закупок, возможности экспорта и обесценивания валюты. Средняя мартовская ставка FOB в США на 85 процентов выше, чем в марте прошлого года, поскольку снижение производства в 2021/22 году оказало дополнительное повышательное давление на цену. В связи с рекордным урожаем 2021/22 года австралийская цена выросла всего на 40 процентов по сравнению с мартом прошлого года. В предыдущие годы, когда производство было достаточным, Соединенные Штаты были более конкурентоспособными по цене на рынке. Однако в нынешних условиях американская пшеница вряд ли привлечет спрос со стороны импортеров, которые могут получать поставки из более дешевых источников, таких как Австралия или Индия.

Рисунок 5. Международные среднемесячные цены FOB, июнь 2015 г. — март 2022 г.

Рост мировых цен в сочетании со сбоями в торговле заставляет крупных импортеров, ищущих альтернативных поставщиков, ограничивать спрос и сокращать свои запасы. Экспорт в 2021/22 торговом году (июль/июнь) снижен на 3,6 млн тонн до 204,8 млн, поскольку ожидается, что железнодорожные и морские перевозки в Черноморском регионе будут нарушены. Объем импорта за торговый год снижен на 3,5 млн тонн до 201,1 млн тонн, поскольку странам-импортерам придется искать альтернативных поставщиков с более высокими ценами. Мировое потребление снижено на 0,7 млн тонн до 785,4 млн тонн, поскольку сокращение импорта накладывает ограничения на продовольственное, семенное и промышленное потребление (FSI).

Перераспределение торговли и нормирование спроса

В 2020/21 году на Россию и Украину приходилось 28 процентов экспорта пшеницы. На фоне российско-украинского конфликта мировые цены выросли, поскольку ожидается, что экспорт в черноморском регионе будет серьезно затруднен, поскольку порты Украины остаются закрытыми с последней недели февраля. Экспорт пшеницы из Украины снижен на 4,0 млн тонн до 20,0 млн, а экспорт пшеницы из России снижен на 3,0 млн тонн до 32,0 млн. тонн. На рисунке 6 показано, как среднее производство пшеницы в Украине соотносится с основными морскими портами. Доставка через Черное море является основной экспортной артерией пшеницы как для Украины, так и для России. Наряду с сокращением торговых потоков через Черное море Россия столкнулась с финансовыми санкциями, которые дестабилизируют банковскую систему, а также обесценивают российский рубль. Все эти факторы способствуют ожиданиям существенных перебоев в экспорте для обеих стран, хотя часть торговли может осуществляться посредством железной дороги на близлежащие рынки. Россия также сможет частично осуществлять экспорт через Каспийское море на такие рынки, как Иран, но последствия финансовых санкций все еще остаются значительными. В связи со значительными перебоями в торговле в этом регионе часть мирового спроса будет обеспечена Индией и Австралией, у которых имеются достаточные товарные запасы и конкурентоспособные цены.

Рисунок 6. Расположение портов в Украине и производство пшеницы по областям, 2016–2020 гг.

Экспорт Индии для торгового года (TY) увеличен на 3,0 миллиона тонн до рекордных 10,0 миллионов. В предыдущие периоды ограниченного предложения и высоких цен Индия смогла активизироваться и экспортировать на дополнительные рынки. Благодаря рекордному производству Австралия экспортирует дополнительно 1,0 млн тонн до 27,0 млн тонн в этом TY. Наряду с более высоким производством, Австралия остается наиболее конкурентоспособной по цене среди основных экспортеров со средней мартовской ценой FOB на уровне 390 долларов за тонну. Экспорт Канады и Бразилии также повышен на 0,3 и 0,2 млн тонн соответственно, поскольку более высокие мировые цены создают дополнительные стимулы для экспорта.

Поскольку мировой экспорт сокращен на 3,6 млн тонн до 204,8 млн тонн, крупным импортерам пшеницы придется нормировать спрос, если они не смогут найти альтернативных поставщиков или платить более высокие цены. Египет является одним из крупнейших импортеров как российской, так и украинской пшеницы. В 2020/21 торговом году на долю Египта приходилось 15% украинского экспорта пшеницы и 21% российских поставок. Египет отменил два своих последних тендера из-за высоких цен и отсутствия предложений. Египет, скорее всего, задержит поставки и дождется начала сбора урожая в середине апреля. Импорт Египта снижен на 0,5 млн тонн до 12,5 млн тонн. В 2020/21 году на Турцию приходилось 18 процентов российского экспорта. Рост мировых цен и обесценивание турецкой лиры (на 48 процентов в годовом исчислении по отношению к доллару США) сильно затруднит для Турции дальнейший импорт пшеницы. Импорт Турции снижен на 1,0 млн. тонн до 10,0 млн. тонн.

За исключением основных импортеров, импорт Европейского Союза снижен на 0,4 млн. тонн до 4,8 млн., поскольку он отстает от трендовых темпов импорта. Импорт Кении, Судана, Танзании и Северной Кореи снижен на 0,2 млн тонн для каждой страны, так как низкие темпы поставок привели к отставанию от предыдущего прогноза, а более высокие цены на пшеницу, как ожидается, сократят закупки. Хотя Алжир все еще активно проводит тендеры, его импорт сокращен на 0,2 млн тонн до 7,5 млн в расчете на то, что он попытается нормировать спрос на фоне высоких цен. Импорт Туниса снижен (-0,1 млн. тонн до 1,8 млн. тонн), поскольку страна отклонила все предложения в рамках своего недавнего тендера на пшеницу, поскольку цена была сочтена слишком высокой. Импорт в Россию сокращен на 0,2 млн тонн до 0,3 млн из-за более низкого, чем ожидалось, импорта из Казахстана.

Частично эти корректировки компенсируются увеличением импорта в Беларусь (+300 000 тонн до 400 000) и Казахстан (+200 000 тонн до 1,4 млн), поскольку они являются частью Евразийского экономического союза (ЕАЭС), который исключен из требований квотирования российского экспорта пшеницы и может получать импорт по железной дороге. Объем импорта Вьетнама также увеличен на 300 000 тонн до 4,1 миллиона тонн, поскольку ожидается, что он будет импортировать больше пшеницы фуражного качества из Австралии.

2021/22 Мировое потребление пшеницы сокращено

В связи с сокращением мировой торговли потребление пшеницы снижено на 0,7 млн тонн до 787,3 млн тонн. Продовольственное, семенное и промышленное потребление (FSI) снижено (-2,2 млн тонн до 623,3 млн), что частично компенсируется кормовым и остаточным потреблением (+1,5 млн тонн до 162,1 млн). Потребление FSI снижено для многих стран, так как импортеры ограничат спрос на фоне более высоких цен, а экспортеры сокращают потребление FSI с целью увеличения экспорта для удовлетворения импортного спроса. В частности, потребление FSI в Индии снижено на 0,8 млн тонн до 96,5 млн, поскольку она увеличивает экспорт на мировой рынок.

Кормовое и остаточное потребление частично компенсирует эти сокращения за счет увеличения на 1,5 млн тонн до 162,1 млн, поскольку ожидается, что часть зерна в Украине будет утеряна в результате конфликта. При более высоком производстве больше зерна будет выделено на кормовое и остаточное потребление в Австралии (+0,5 млн тонн до 5,5 млн). Вьетнам импортирует больше пшеницы фуражного качества из Австралии, в результате чего вырастет его кормовое и остаточное потребление (+0,3 млн тонн до 1,7 млн тонн). В результате более низких ожидаемых запасов кормовое и остаточное потребление в Турции скорректировано в сторону понижения на 0,3 млн тонн до 2,3 млн тонн.

Корректировка также внесена в общее потребление на основе торговых корректировок для местного 2021/22 маркетингового года (МГ). Неучтенная торговля остается неизменной (-96 000 тонн) на уровне 1,8 миллиона тонн, поскольку экспорт и импорт для МГ снижены на относительно одинаковые величины. С учетом обновленного расчета неучтенной торговли в общем потреблении, общее скорректированное потребление в 2021/22 году прогнозируется на уровне 787,3 млн тонн.

Глобальные конечные остатки повышены на 3,3 млн тонн

Глобальные конечные остатки в этом месяце повышены (+3,3 млн тонн до 281,5 млн), поскольку увеличение конечных остатков основных экспортеров компенсирует сокращение для других стран-экспортеров и импортеров. Прогнозируется, что конечные остатки основных экспортеров увеличатся на 5,0 млн тонн до 56,0 млн, поскольку Украина и Россия не могут экспортировать свои запасы. Конечные остатки в Украине повышены на 3,0 млн тонн до 5,0 млн, а в России — на 2,5 млн тонн до 13,1 млн. Эти изменения частично нивелируются сокращениями для Канады (-0,2 млн тонн до 2,9 млн), Европейского союза (-0,3 млн тонн до 9,6 млн) и Австралии (-0,2 млн тонн до 4,3 млн). Конечные остатки основных экспортеров остаются самыми низкими с 2012/13 года, несмотря на увеличение остатков для Украины, России и США (+0,1 млн тонн до 17,8 млн). На рисунке 7 показаны конечные остатки основных экспортеров, при этом оценки для России и Украины выросли больше всего в 2021–22 гг.

За исключением основных стран-экспортеров, прогноз для Индии снижен на 0,7 млн тонн до 25,4 млн, поскольку ее экспорт оказался выше, чем ожидалось. При более низком импорте страны-импортеры будут больше полагаться на свои запасы. Ожидается, что Алжир, Египет, Пакистан, Судан и Турция столкнутся с сокращением запасов в 2022/23 торговом году.

Рисунок 7. Конечные остатки основных экспортеров, 2016/17–2021/22 гг.

Предыдущий отчет от 11 февраля 2022 года.

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 9 марта 2022

USDA. Кормовые культуры: мировые рынки и торговля на 9 марта 2022

USDA. Масличные культуры: мировые рынки и торговля на 9 марта 2022