|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-maslichnye-kultury-mirovye-rynki-i-torgovlya-na-9-marta-2022/582181/

|

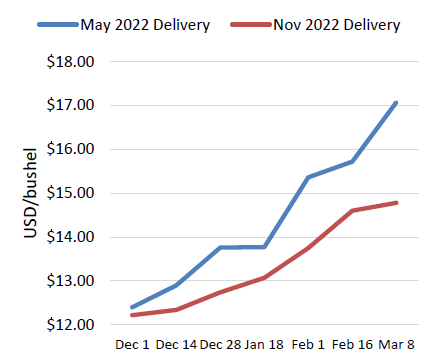

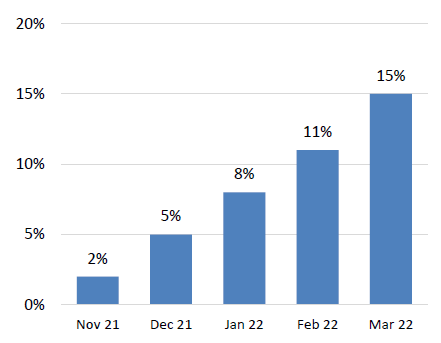

В связи со снижением производства сои в Южной Америке и неопределенностью в отношении перспектив экспорта подсолнечника из Черноморского региона цены на сою в последние месяцы резко выросли. Майский контракт на Чикагской товарной бирже (CBOT) с начала декабря вырос на 38 процентов, или почти на 4,70 доллара за бушель, до 17,07 доллара по состоянию на 8 марта. Ноябрьский контракт на сою нового урожая вырос более скромными темпами (21 процент), что представляет собой увеличение контрактной цены почти на 2,60 доллара за бушель с начала декабря. Это привело к увеличению премии за сою старого урожая по сравнению с новым урожаем в Соединенных Штатах. Премии, которые составляли около 2 процентов в ноябре 2021 года, составляют 15 процентов в начале марта.

Рисунок 1. Фьючерсные цены CBOT на сою в США

Рисунок 2. Премии по контракту на сою на май 2022 г. по сравнению с контрактом на ноябрь 2022 г.

Результатом являются более высокие цены и увеличивающиеся премии, которые побуждают продавать сейчас, а не держать запасы до сбора урожая 2022 года в США. Однако это также препятствует краткосрочным покупкам со стороны покупателей, которые могут позволить себе подождать. Это видно из данных об экспортных продажах США, которые показывают более высокие темпы продаж сои нового урожая, особенно в Китай. Кроме того, ожидается, что Китай увеличит продажи резервов, что компенсирует некоторые краткосрочные продажи из Бразилии в ближайшие месяцы.

Снижение темпов импорта сои в Китай из Бразилии является почти необходимостью, учитывая нынешние высокие цены и резкое сокращение запасов сои в Южной Америке. Сильный рост цен на сою, наблюдавшийся в феврале, замедлился для ноябрьских контрактов в начале марта, что свидетельствует о лучшем балансе спроса и предложения, по крайней мере, в долгосрочной перспективе. Тем не менее, возможна значительная волатильность, особенно в краткосрочных контрактах, с учетом меняющейся ситуации на Украине и на энергетических рынках, а также с намерениями США начать посев в конце месяца.

Конфликт в Украине создает неопределенность в отношении экспорта масличных культур и продуктов

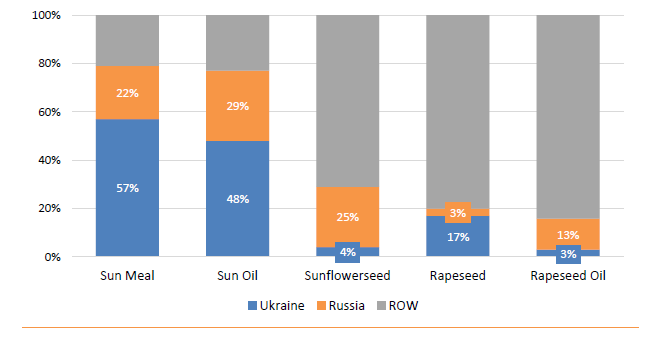

Рисунок 3. Экспортная доля масличных культур и продуктов (2019/20–2021/22 МГ)

Военная операция России в Украине, начавшаяся 24 февраля, уже оказала значительное влияние на мировые рынки. С начала конфликта перерабатывающие предприятия и порты в Украине приостановили работу, а другие страны ввели санкции против России, ограничивающие торговлю из региона. Прогноз на этот месяц представляет собой первоначальную оценку краткосрочных последствий этих событий.

Подсолнечник. В обычный год на Украину и Россию приходится около 80 процентов мировой торговли подсолнечным шротом и подсолнечным маслом. Из-за закрытия портов и перерабатывающих мощностей в Украине в этом месяце сократился экспорт подсолнечника и продуктов его переработки: экспорт семян снизился на 57%, экспорт масла — на 14%, экспорт шрота — на 13%. В результате конечные остатки подсолнечника в Украине в этом месяце повышены почти в семь раз до 1,9 млн тонн. Аналогичным образом внутреннее потребление повышено более чем втрое в этом месяце за счет увеличения объемов поврежденной и испорченной продукции, а также увеличения потребления полножирных кормов, в то время как производство шрота приостановлено. В России сокращение экспорта носит более сдержанный характер, при этом экспортеры сталкиваются с неопределенностью в отношении морских путей в Черном море и последствиями санкций. Экспорт из России сокращен на 33 процента по семенам подсолнечника, на 4 процента по подсолнечному маслу и на 3 процента по подсолнечному шроту.

В то время как на Россию и Украину приходится большая часть экспорта продуктов переработки подсолнечника, подсолнечное масло и подсолнечный шрот являются важными, но относительно незначительными продуктами с точки зрения мирового потребления. В обычный год на подсолнечное масло приходится около 9 процентов мирового потребления растительного масла, а на подсолнечный шрот приходится около 5 процентов от общего потребления протеинового шрота. Неопределенность в отношении экспорта из Черноморского региона привела к тому, что цены в Аргентине подскочили на 47 процентов на подсолнечное масло и на 27 процентов на подсолнечный шрот менее чем за 2 недели (23 февраля – 8 марта, IGC Аргентина FOB Up River).

Рапсовый комплекс. На Украину и Россию в общей сложности приходится около одной пятой экспорта рапса и чуть более 15 процентов экспорта рапсового масла. Экспорт рапса и продуктов его переработки из Украины приходится большей частью на начало маркетингового года, и в результате большая часть поставок была отгружена до начала конфликта. Таким образом, экспорт рапса из Украины в этом месяце не изменился, поскольку почти весь экспорт был отгружен в период с июля 2021 года по декабрь 2021 года. Аналогичным образом прогнозы экспорта рапсового шрота и масла в этом месяце не изменились. И напротив, экспорт рапса из России в этом месяце снижен на 33 процента из-за слабого экспорта в Китай в первой половине маркетингового года. Тем не менее, в этом месяце прогнозы переработки рапса и экспорта масла из России повышены из-за снижения экспорта рапса и высоких продаж рапсового масла в Китай и Норвегию в 2021 году.

Мировые рынки растительных масел продолжают сокращаться из-за перебоев с экспортом в Черноморском регионе

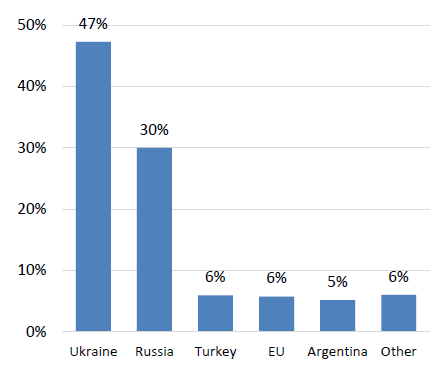

Рисунок 4. Экспортная доля подсолнечного масла (2021/22 МГ)

Рисунок 5. Доля импорта подсолнечного масла (2021/22 МГ)

Конфликт в Черноморском регионе остановил экспорт подсолнечного масла как из Украины, так и из России. В совокупности на этот регион приходится примерно 80 процентов мирового экспорта подсолнечного масла. На подсолнечное масло приходится лишь 12 процентов мирового потребления пищевых масел и 9 процентов от общего потребления растительных масел (включая биотопливо и другие виды промышленного использования). Его доля в мировой торговле растительным маслом аналогична соевому маслу и составляет 14 процентов.

Это особенно касается стран, которые используют импортное подсолнечное масло для удовлетворения внутренних потребностей. Основными импортерами являются Индия и Китай, крупнейшие импортеры растительного масла, а также ЕС и многие страны Ближнего Востока и Северной Африки (MENA), включая Турцию, Иран и Египет.

Поиск альтернативных растительных масел будет проблемой на рынке, который столкнулся с нехваткой предложения еще до событий в Украине. Засуха в Канаде в прошлом году значительно сократила запасы рапса для переработки и экспорта. Канада является крупнейшим в мире экспортером рапсового масла, на ее долю приходится более половины мирового экспорта. Аналогичным образом, засуха в Южной Америке сократила запасы сои на 14 миллионов тонн по сравнению с прошлым годом, и, по прогнозам, это будет самый низкий урожай за 6 лет. Как и в случае с рапсом, Южной Америке будет сложно значительно увеличить экспорт соевого масла без сокращения экспорта семян или отказа от производства биотоплива. Аналогичная ситуация и с пальмовым маслом, где запасы были ограничены из-за замедления роста производства. Ситуация осложняется экспортными ограничениями, введенными Индонезией, крупнейшим экспортером пальмового масла, чтобы уменьшить влияние роста цен на потребителей.

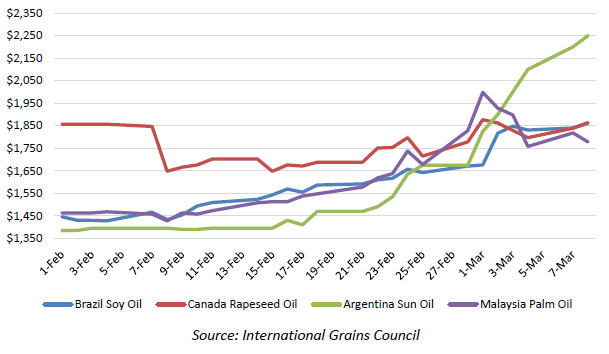

Рисунок 6. Мировые цены на растительное масло

Растущая напряженность с предложением растительного масла проявляется в динамике цен за последние 5 недель. Засуха в Канаде в прошлом году удерживала канадский рапс на высоком уровне в течение последних 6 месяцев, в то время как дефицит производства сои в Южной Америке способствовал росту цен на соевое и пальмовое масло в феврале. Цены на подсолнечное масло растут с момента ухудшения ситуации в Черноморском регионе в конце февраля. Например, цены на подсолнечное масло в Аргентине подскочили и достигли 2 250 долларов за тонну по состоянию на 8 марта. В начале февраля подсолнечное масло имело все шансы увеличить свою долю в мировой торговле и потреблении на фоне высоких цен на конкурирующие масла, но сейчас оно более дорогое и менее доступно, чем аналоги.

ПРОГНОЗ НА 2021/22 ГОД

Глобальные прогнозы по масличным культурам и продуктам их переработки почти все снижены в этом месяце, поскольку сухая погода в Южной Америке продолжает сокращать производство сои, а конфликт на Украине увеличивает неопределенность в торговле в Черноморском регионе. Мировое производство масличных культур в 2021/22 году снижено почти на 2 процента из-за сокращения производства сои в Бразилии, Аргентине, Парагвае и Уругвае, что более чем нивелирует повышение для австралийского рапса. Мировая переработка снижена более чем на 1% из-за снижения объемов переработки сои в Китае и Бразилии и переработки подсолнечника в Украине. Торговля снижена из-за сокращения экспорта сои из Южной Америки и подсолнечника из Причерноморья, что нивелирует повышение экспорта сои из США и рапса из Австралии. Мировые конечные остатки в целом мало изменились, так как сокращение переходящих остатков сои в Китае, Южной Америке и США в основном компенсируется более высокими остатками подсолнечника в Украине и России и рапса в Австралии и Канаде.

Прогноз мирового производства протеинового шрота сокращен вместе с переработкой. Торговля протеиновым шротом снижена на 2 процента, в основном за счет экспорта подсолнечного шрота из Украины и экспорта соевого шрота из Бразилии и Парагвая. Потребление протеинового шрота снижено за счет сокращения потребления соевого и подсолнечного шрота в Китае. Мировые конечные остатки повышены на 3 процента за счет увеличения остатков соевого шрота, что частично нивелируется снижением остатков подсолнечного шрота. Мировое производство растительного масла снижено вместе с уменьшением переработки сои и подсолнечника. Торговля снижена в основном из-за сокращения экспорта подсолнечного масла из Украины и России в Индию, Европейский Союз и Китай, что более чем нивелирует рост экспорта соевого масла из Бразилии, Аргентины и США. Мировое потребление немного снижено из-за сокращения производства и торговли соевым и подсолнечным маслом. Конечные остатки немного повышены на фоне увеличения мировых остатков соевого масла и пальмового масла в Индии, что более чем компенсировало снижение остатков подсолнечного масла. Прогнозируемая средняя сезонная цена на соевые бобы в США повышена на 25 центов до 13,25 доллара за бушель.

Экспортные цены

Экспортные цены на сою в феврале 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в феврале | $ 632 за тонну | $ 649 за тонну | $ 633 за тонну |

| Изменение по сравнению с январем | + $ 69 за тонну | + $ 47 за тонну | + $ 86 за тонну |

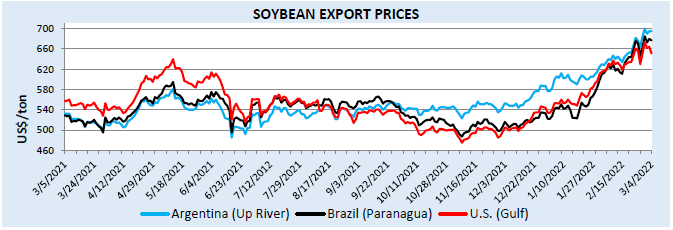

Цены на сою в феврале продолжили расти из-за засухи в Южной Америке. Кратковременные дожди в конце февраля ослабили рост цен на сою на 1 день перед достижением ими пика в начале марта. Цены подскочили как минимум до 20-летнего максимума в Аргентине и 10-летнего максимума в США и Бразилии.

Рисунок 7. Экспортные цены на сою.

Экспортные цены на соевый шрот в феврале 2022 г.

| США | Аргентина | Бразилия | |

| Средняя цена в феврале | $ 538 за тонну | $ 505 за тонну | $ 534 за тонну |

| Изменение по сравнению с январем | + $ 49 за тонну | + $ 41 за тонну | + $ 65 за тонну |

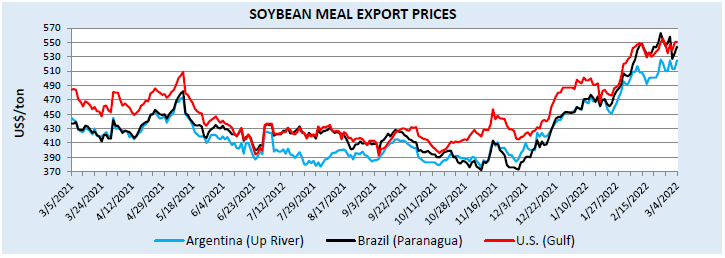

Цены на соевый шрот в феврале продолжили расти, отражая рост цен на сою. Высокая маржа переработки и спрос в Бразилии и США привели к росту цен, в то время как переработка и экспорт соевого шрота из Аргентины сократились, поскольку фермеры по-прежнему сдерживают продажи.

Рисунок 8. Экспортные цены на соевый шрот.

Экспортные цены на соевое и пальмовое масло в феврале 2022 г.

| США

Соевое масло |

Аргентина

Соевое масло |

Бразилия

Соевое масло |

Индонезия Пальмовое масло | Малайзия Пальмовое масло | |

| Средняя цена в феврале | $ 1 584 за тонну | $ 1 532 за тонну | $ 1 533 за тонну | $ 1 551 за тонну | $ 1 541 за тонну |

| Изменение по сравнению с январем | + $ 126 за тонну | + $ 159 за тонну | + $ 143 за тонну | + $ 139 за тонну | + $ 188 за тонну |

Цены на соевое и пальмовое масло резко выросли в феврале и марте. Повышению цен способствовали все более ограниченные мировые запасы растительного масла в сочетании с ростом цен на сою и событиями в Украине.

Рисунок 9. Экспортные цены на соевое и пальмовое масло.

Изменения прогноза для 2021/22 МГ (тыс. тонн)

| Страна | Товар | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Аргентина | Соевые бобы | Экспорт | 3 750 | 2 750 | -1 000 | Сокращение производства |

| Аргентина | Соевые бобы | Импорт | 3 100 | 2 900 | -200 | Сокращение экспорта из Парагвая |

| Австралия | Соевый шрот | Импорт | 900 | 700 | -200 | Рост цен и тенденция к снижению торговли |

| Австралия | Рапс | Экспорт | 4 400 | 4 800 | 400 | Повышение производства |

| Бангладеш | Соевый шрот | Экспорт | 350 | 120 | -230 | Торговая тенденция и рост цен |

| Бангладеш | Соевые бобы | Импорт | 3 000 | 2 550 | -450 | |

| Беларусь | Соевые бобы | Импорт | 550 | 350 | -200 | Сокращение торговли с Украиной и Россией |

| Бразилия | Соевый шрот | Экспорт | 16 850 | 16 500 | -350 | Снижение производства |

| Бразилия | Соевые бобы | Экспорт | 90 500 | 85 500 | -5 000 | |

| Бразилия | Соевое масло | Экспорт | 1 525 | 1 700 | 175 | Высокий спрос при высоких ценах и низкой доступности других масел |

| Канада | Соевые бобы | Экспорт | 4 200 | 4 400 | 200 | Торговый тренд |

| Китай | Подсолнечный шрот | Импорт | 2 065 | 1 765 | -300 | Сокращение экспорта из Украины |

| Китай | Подсолнечное масло | Импорт | 2 180 | 1 970 | -210 | |

| Китай | Соевые бобы | Импорт | 97 000 | 94 000 | -3 000 | Снижение спроса и продажа резервов |

| Египет | Соевые бобы | Импорт | 4 000 | 3 600 | -400 | Высокие цены и снижение экспорта из Южной Америки |

| Европейский Союз | Подсолнечный шрот | Импорт | 2 970 | 2 725 | -245 | Сокращение экспорта из Украины и России |

| Европейский Союз | Подсолнечное масло | Импорт | 2 050 | 1 775 | -275 | |

| Европейский Союз | Подсолнечник | Импорт | 810 | 600 | -210 | |

| Европейский Союз | Рапс | Импорт | 4 975 | 5 220 | 245 | Рост экспорта из Австралии |

| Европейский Союз | Соевые бобы | Импорт | 14 800 | 14 500 | -300 | Рост цен и снижение экспорта из Южной Америки |

| Индия | Соевый шрот | Импорт | 700 | 500 | -200 | Торговые данные |

| Индия | Соевое масло | Импорт | 3 200 | 3 550 | 350 | Взамен сокращенного импорта подсолнечного масла для продовольственных целей |

| Индия | Подсолнечное масло | Импорт | 2 700 | 2 400 | -300 | Сокращение торговли с Украиной и Россией |

| Пакистан | Соевые бобы | Импорт | 2 605 | 2 400 | -205 | Снижение темпов импорта |

| Парагвай | Соевые бобы | Экспорт | 4 150 | 3 600 | -550 | Сокращение производства |

| Парагвай | Соевый шрот | Экспорт | 1 285 | 1 100 | -185 | |

| Россия | Рапс | Экспорт | 450 | 300 | -150 | Торговые тенденции и перебои в торговле |

| Россия | Подсолнечное масло | Экспорт | 3 800 | 3 650 | -150 | |

| Россия | Подсолнечник | Экспорт | 900 | 600 | -300 | |

| Россия | Соевые бобы | Экспорт | 1 250 | 1 000 | -250 | |

| Россия | Соевые бобы | Импорт | 2 100 | 1 600 | -500 | Сокращение экспорта из Бразилии и Парагвая |

| Турция | Подсолнечник | Импорт | 1 350 | 1 100 | -250 | Сокращение торговли с Украиной и Россией |

| Украина | Подсолнечный шрот | Экспорт | 5 600 | 4 850 | -750 | Сокращение переработки и перебои в торговле |

| Украина | Подсолнечное масло | Экспорт | 6 650 | 5 750 | -900 | |

| Украина | Подсолнечник | Экспорт | 350 | 150 | -200 | Торговые тенденции и перебои в торговле |

| Украина | Соевые бобы | Экспорт | 1 850 | 1 550 | -300 | |

| США | Соевые бобы | Экспорт | 55 792 | 56 880 | 1 088 | Рост продаж при конкурентных ценах в сравнении с Бразилией |

| Уругвай | Соевые бобы | Экспорт | 2 530 | 1 950 | -580 | Сокращение производства |

Предыдущий отчет от 9 февраля 2022 года

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 9 марта 2022

USDA. Кормовые культуры: мировые рынки и торговля на 9 марта 2022