|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-obzor-rynka-maslichnykh-kultur-na-14-iyulya-2021/560235/

|

Экспорт сои из Южной Америки в 2020/21 году сокращен из-за засухи и снижения спроса в Китае

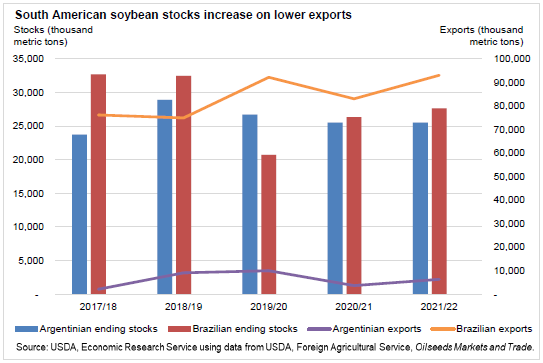

USDA снизило прогноз экспорта сои для Аргентины и Бразилии на 2020/21 маркетинговый год на 2,65 и 3 миллиона метрических тонн соответственно. Ожидаемое снижение является следствием засухи в Аргентине, ограничившей возможности доставки экспортируемых товаров в порты для отгрузки. Кроме того, более слабый спрос со стороны китайского сектора переработки снизил потребность в импорте сои из Бразилии. Таким образом, экспорт в 2020/21 году из Аргентины и Бразилии прогнозируется на уровне 3,7 и 83 миллиона метрических тонн. Хотя ожидается, что Китай сократит свои запасы сои за счет сокращения импорта из Бразилии, конечные остатки в Аргентине и в Бразилии, как ожидается, увеличатся как в 2020/21, так и в 2021/22 году по сравнению с прогнозом прошлого месяца, как показано на графике ниже.

Рисунок 1. Остатки сои в Южной Америке увеличиваются из-за снижения экспорта

Обзор рынка США

Переработка сои снижена из-за сокращения внутреннего потребления соевого шрота

Прогноз переработки сои на 2020/21 год понижен на 5 миллионов бушелей до 2 170 миллионов бушелей, что отражает снижение прогноза внутреннего потребления соевого шрота. Производство соевого шрота также снижено на 0,2 до 51,4 млн коротких тонн, что совпало с ожидаемым сокращением объемов переработки. Хотя высокий спрос на импорт соевого шрота в начале маркетингового года привел к его ожидаемому увеличению на 100 000 до 800 000 тонн, внутреннее потребление соевого шрота, согласно прогнозу, сократится на 0,15 до 37,8 миллиона тонн. Уменьшение спроса способствовало снижению ожидаемой цены на соевый шрот с 405 долларов США за тонну до 395 долларов США за тонну. USDA также снизило среднюю цену на соевый шрот на последующий год до 395 долларов за тонну.

Хотя ожидается, что внутренняя переработка сои немного снизится, более высокие нормы извлечения заставили USDA оставить свой прогноз производства соевого масла относительно неизменным на 2020/21 год на уровне 25,4 млрд фунтов. Высокие цены на американское соевое масло существенно ограничили его экспорт в последние месяцы.

Таким образом, прогноз экспорта соевого масла на 2020/21 год снижен на 125 миллионов фунтов до 1 775 миллионов фунтов. При снижении ежемесячных объемов экспорта соевого масла рост производства соевого масла, как ожидается, будет поглощен на внутреннем рынке. В частности, использование соевого масла для производства биодизеля снизится на 200 миллионов фунтов с увеличением продовольственного и остаточного потребления на 300 миллионов фунтов до 14,6 миллиардов фунтов. Однако, несмотря на ожидаемое увеличение внутреннего потребления, прогнозируемая среднегодовая цена на соевое масло снижена до 0,575 доллара за фунт.

Прогноз среднесезонной цены на сою в этом месяце также был пересмотрен в сторону понижения на 0,20 доллара до 11,05 доллара за бушель. Поскольку большая доля соевых бобов была продана по форвардным ценам в начале 2020/21 маркетингового года, более низкие цены в предыдущие месяцы оказали понижательное давление на среднегодовую цену. Эта корректировка частично основана на информации, предоставленной Национальной службой сельскохозяйственной статистики (NASS) в отчете по запасам зерна. Запасы сои снизились на 44 процента по сравнению с прошлым годом до 767 миллионов бушелей. Снижение запасов сои у фермеров ограничивает объемы сои, доступные для продажи по более высоким ценам в последнем квартале этого маркетингового года. Фактически, общие запасы на фермах снизились больше, чем в любой другой категории, до 220 миллионов бушелей, что на 65 процентов меньше, чем в прошлом году. Поддерживая ожидание того, что для продажи доступно меньше соевых бобов, Министерство сельского хозяйства США снизило прогноз экспорта сои на 2021/21 год на 10 миллионов бушелей до 2,27 миллиарда бушелей. Кроме того, импорт сокращен на 15 миллионов бушелей до 20 миллионов бушелей. Тем не менее, снижение прогноза переработки и компенсирующие его изменения торгового баланса позволили конечным остаткам 2020/21 года остаться неизменными на уровне 135 миллионов бушелей.

Учитывая ограниченные запасы в этом маркетинговом году и более высокие цены, ожидаемые посевные площади сои в 2021/22 году были увеличены в отчете NASS о площадях. Прогнозируемые посевные площади в размере 87,6 млн акров в 2021 году представляют собой увеличение на 5 процентов по сравнению с предыдущим годом, что соответствует прогнозам, содержащимся в мартовском отчете NASS о предполагаемых посевах. Состояние посевов в целом позитивное. По состоянию на 12 июля 2021 года оценки NASS показывают, что 59 процентов посевов оцениваются как находящиеся в хорошем / отличном состоянии, при этом 46 процентов цветет, что на 6 процентов больше, чем средний показатель за пятилетний период, составляющий 40 процентов. Более сухие условия в верхней части Среднего Запада еще не оказали заметного влияния на состояние посевов сои, но за ними внимательно наблюдают. Учитывая эту информацию о посевах сои в 2021/22 маркетинговом году, USDA оставило свои прогнозы по урожаю сои в 2021/22 году без изменений. Однако недавнее снижение цен на сою привело к снижению среднесезонного прогноза цен на сою на 2021/22 год на 0,15 доллара до 13,70 доллара за бушель.

Рисунок 2. Состояние посевов сои в США по состоянию на 11 июля

Снижение производства канолы в предстоящем году компенсируется увеличением производства подсолнечника, хлопка и арахиса

Сокращение посевных площадей на 112 тысяч акров и снижение прогноза урожайности из-за засушливых условий привели к тому, что Министерство сельского хозяйства США снизило прогноз производства канолы на 2021/22 год почти на 944 миллиона фунтов до 2 934 миллиона фунтов. Урожайность снижена на 400 фунтов с акра до 1 500 фунтов с акра, поскольку засуха и высокие температуры продолжают влиять на Верхние равнины. Прогноз переработки на 2021/22 год также претерпел изменения из-за снижения ожидаемых запасов, упав почти на 700 миллионов фунтов до 3 997 миллионов фунтов. Обеспокоенность по поводу предложения и высокий спрос на масличные внутри страны привели к повышению ожидаемой цены на канолу на следующий год на 2,30 доллара до 28,60 доллара за бушель. Естественно, снижение прогноза переработки оказало негативное влияние на производство рапсового масла и шрота. Производство масла канолы снизилось до 1 693 миллионов фунтов, что привело к сокращению внутреннего потребления на 265 миллионов фунтов. Потребление масла канолы в продовольственных целях и для производства биодизельного топлива, сократилось на 165 миллионов фунтов и 100 миллионов фунтов соответственно. Прогноз цен на рапсовое масло на 2021/22 год также был повышен из-за высокого спроса и ожидаемого сокращения производства на 0,05 доллара до 0,76 доллара за фунт. Прогнозируемое производство шрота канолы было снижено почти на 184 миллиона фунтов до 1 154 миллиона фунтов из-за сокращения переработки с повышением цены на 5,00 долларов до 345 долларов за тонну. Хотя ожидается, что в 2021/22 году производство канолы пострадает из-за неблагоприятных условий, устойчивый спрос на растительное масло привел к увеличению производства других масличных культур. Производство подсолнечника увеличено до 2 173 миллионов фунтов за счет расширения посевной площади. Прогноз производства хлопчатника также увеличен на 485 тыс. тонн до 5 855 тыс. тонн. Небольшое увеличение посевных площадей арахиса также привело к повышению прогноза производства арахиса на 145 миллионов фунтов в 2021/22 году, который сейчас составляет 6 465 миллионов фунтов.

Рисунок 3. Исторические данные по состоянию посевов канолы

Международный обзор

Мировое производство масличных культур в 2021/22 году увеличено за счет подсолнечника и рапса, несмотря на сокращение производства канолы в Канаде

Поскольку спрос на растительное масло продолжает расти, мировое производство масличных культур увеличено на 2,5 миллиона метрических тонн до 635,4 миллиона метрических тонн, в основном за счет увеличения производства подсолнечника. Ожидается, что производство подсолнечника в России повысится на 2,0 миллиона метрических тонн до 16,5 миллиона метрических тонн, что отражает более высокие показатели посевной площади, указанные в правительственных отчетах.

В связи с засухой в начале сезона на канадских равнинах Министерство сельского хозяйства США прогнозировало сокращение производства канолы на 300 тысяч метрических тонн в 2021/22 году. Без существенного увеличения количества осадков эта оценка производства может столкнуться с дальнейшим сокращением по мере того, как станет больше известно о состоянии посевов. Хотя Министерство сельского хозяйства США прогнозировало снижение производства, ожидаемый объем производства в следующем маркетинговом году в размере 20,2 миллиона метрических тонн является трехлетним максимумом для канадской канолы — вероятно, в результате высокого мирового спроса на масличные культуры. Производство рапса в Европейском Союзе также было снижено на 200 тысяч метрических тонн до 17 миллионов метрических тонн. Это снижение производства частично компенсируется прогнозируемым увеличением импорта до 150 тысяч метрических тонн, в основном из Австралии, Украины и России.

Несмотря на то, что Канада и ЕС являются двумя крупнейшими производителями рапса / канолы, их ожидаемое снижение производства было нейтрализовано увеличением производства в других странах в 2021/22 маркетинговом году. Ожидается, что производство канолы в Австралии увеличится еще на 300 тысяч метрических тонн до 4,3 миллиона метрических тонн. Также ожидается значительный рост производства рапса в Китае (на 200 тысяч метрических тонн до 14 миллионов метрических тонн), России (на 100 тысяч метрических тонн до 2,45 миллиона метрических тонн) и Украине (на 100 тысяч метрических тонн до 3,1 миллиона метрических тонн). В целом, USDA прогнозирует, что мировое производство рапса / канолы достигнет 74,1 миллиона метрических тонн, что на 3 процента больше, чем 71,8 миллиона метрических тонн, ожидаемых в 2020/21 году.

Производство хлопка в Индии снижено на 2020/21 год. Повышенный спрос на масличные ведет к увеличению производства арахиса и импорта пальмового масла

Засушливые условия также сыграли роль в производстве семян хлопка в Индии в 2020/21 маркетинговом году. Ожидается, что неравномерные осадки во время текущего сезона дождей в Индии уменьшат урожай хлопка крупнейшего в мире производителя. Ожидается, что производство Индии сократится на 297 тыс. тонн до 12,0 млн. тонн. Несмотря на это сокращение, Индия, похоже, все еще пытается извлечь выгоду из растущего мирового спроса на масличные культуры. Производство арахиса в Индии в 2021/22 году увеличено на 300 тысяч метрических тонн до 6,3 миллиона метрических тонн за счет расширения площади. Помимо увеличения производства масличных культур, Индия также стала крупным потребителем масличных и продуктов их переработки, в первую очередь пальмового масла. Как крупнейший в мире покупатель растительного масла Индия была особенно уязвима перед резким ростом цен на рынках масличных культур и растительных масел. Стремясь снизить внутренние цены на пальмовое масло и ограничить продовольственную инфляцию, правительство снизило пошлину на импорт пальмового масла с 15 до 10 процентов. Учитывая это изменение политики, Министерство сельского хозяйства США увеличило прогнозируемый импорт пальмового масла в Индию на 150 тысяч метрических тонн в 2020/21 маркетинговом году и на 100 тысяч метрических тонн в 2021/22 году.

Предыдущий отчет от 14 июня 2021

Рекомендуем также:

USDA. Обзор рынка пшеницы на 14 июля 2021

USDA. Обзор рынка кормовых культур на 14 июля 2021