|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-obzor-rynka-maslichnykh-kultur-na-14-maya-2021/554416/

|

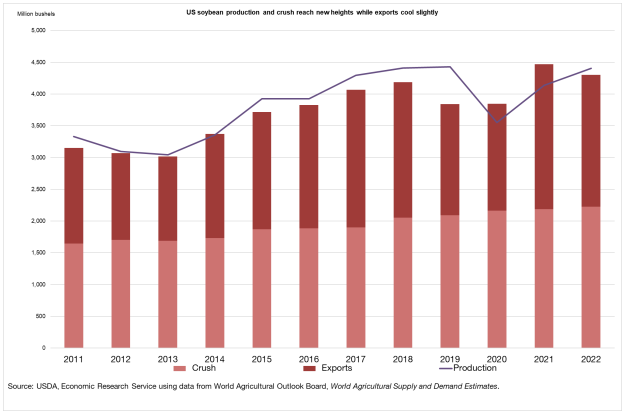

Несмотря на высокие цены, рост переработки ограничит экспорт сои в 2021/22 г.

Поскольку спрос на биотопливо продолжает стимулировать объемы переработки сои на внутреннем рынке масличных культур в США, ожидается, что экспорт соевых бобов из США сократится в 2021/22 году до 2,075 миллиарда бушелей. Этот объем представляет собой снижение на 9 процентов по сравнению с 2,28 миллиарда бушелей, ожидаемых в этом маркетинговом году. В случае реализации прогноза, 2,225 млрд. бушелей ожидаемого объема переработки сои в 2021/22 маркетинговом году станут новым рекордом, превзойдя 2,19 млрд. бушелей, ожидаемых в 2020/21 году. Высокие цены на соевое масло в значительной степени являются причиной увеличения объемов переработки, даже несмотря на то, что цены на сою продолжают расти. Хотя никаких изменений средней цены в текущем маркетинговом году не прогнозируется, ожидается, что цена в 2021/22 году существенно вырастет до 13,85 долларов за бушель, что станет самой высокой ценой с 2012/13 маркетингового года.

Рисунок 1. Производство и переработка сои в США на рекордном уровне, экспорт слегка снижается.

Обзор рынка США

Высокий спрос на масло будет стимулировать потребление соевых бобов в течение 2021/22 маркетингового года

В этом году цены на соевое масло продолжают расти вслед за растущим спросом на биотопливо. С начала маркетингового года (октябрь 2020 г.) цены на соевое масло в Декейтере, штат Иллинойс, выросли более чем вдвое. Доля соевого масла в переработке выросла и превысила 45 процентов от общей стоимости в начале мая 2021 года, по сравнению с 30 процентами в это время в прошлом году. Движущей силой этого роста является рост потребления возобновляемого топлива и ограниченные мировые запасы растительного масла.

31 марта Управление энергетической информации (EIA) выпустило новый ежемесячный отчет о производственных мощностях биотоплива и сырье, который заменил Ежемесячный отчет о производстве биодизеля. Новый отчет включает потребление сырья для возобновляемого топлива и биодизеля. Это изменение EIA произошло из-за быстрого роста производства возобновляемого топлива и его влияния на рынки сырья. Изменение отчетности EIA спровоцировало переход WASDE от категории биодизеля для внутреннего потребления к биотопливу. Категория биотоплива теперь включает соевое масло, используемое для производства возобновляемого дизельного топлива, которое ранее учитывалось в категории продовольственного, кормового и прочего промышленного потребления.

Таким образом, внутреннее потребление в этом месяце увеличилось на 100 миллионов фунтов до 23 600 миллионов фунтов для 2020/21 маркетингового года. Новая категория биотоплива оценивается в 9 500 миллионов фунтов, что является заметным увеличением по сравнению с предыдущей категорией биодизеля, составлявшей 7 900 фунтов. Продовольственное, кормовое и другие виды промышленного потребления сократилось с 15 600 до 14 100 миллионов фунтов, поскольку возобновляемое топливо вышло из этой категории. Прогноз по экспорту соевого масла снизился на 200 миллионов фунтов до 2 300, поскольку слабые темпы экспорта отражают высокий внутренний спрос и цены на соевое масло. Конечные остатки 2020/21 маркетингового года прогнозируются на уровне 1 818 миллионов фунтов, что представляет собой повышение на 100 миллионов за счет замедления темпов экспорта.

Министерство сельского хозяйства США прогнозирует внутреннее потребление соевого масла в 2021/22 году на уровне 25 400 миллионов фунтов, по сравнению с прогнозом для текущего маркетингового года на уровне 23 600 миллионов фунтов. Ожидается, что потребление биотоплива увеличится на 2 500 до 12 000 миллионов фунтов. В настоящее время мощности заводов по производству возобновляемого топлива, использующих исключительно соевое масло в качестве сырья, составляет около 280 миллионов галлонов в год, что эквивалентно 2,3 миллиардам фунтов соевого масла. В течение следующего года дополнительные мощности могут быть введены в эксплуатацию, что более чем удвоит спрос на соевое масло для производства возобновляемого топлива. Рост производства возобновляемого топлива и потенциальное расширение производственных мощностей могут выиграть от политических мер на региональном и федеральном уровне. Требования к возобновляемым видам топлива, такие как Стандарт возобновляемого топлива и Стандарт низкоуглеродного топлива Калифорнии, обеспечивают политическую основу для значительного роста в краткосрочной перспективе и помогают поддерживать как цены на биотопливо, так и маржу смешивания. Налоговая льгота на смешивание биодизельного топлива, срок действия которой истекает в январе 2022 года, также оказывает значительную поддержку. Хотя сохраняется вероятность изменений в политике, значительный рост потребления возобновляемого топлива в следующем году представляется неизбежным.

Предложение соевого масла, вероятно, вырастет в 2021/22 году до 28 363 миллиона фунтов, что представляет собой рост на 645 миллионов фунтов за счет увеличения объемов переработки. Большая часть роста предназначена для внутреннего потребления. Увеличение внутреннего потребления сокращает экспорт, снижает остатки соевого масла и поддерживает рост цен. Экспорт сои из США прогнозируется на уровне 1 450 миллионов фунтов, что на 850 миллионов фунтов меньше прогноза на текущий маркетинговый год. Высокий спрос на соевое масло может увеличить импортный спрос на конкурирующие масла. Увеличение потребления снизит конечные остатки соевого масла в следующем году до 1 513 миллионов фунтов. Снижение остатков приводит к прогнозу средней сезонной цены на сою на уровне 65 центов за фунт по сравнению с 55 центами за фунт в 2020/21 году.

Рисунок 2. Цена на соевое масло в Декейтере, Иллинойс

Повышенный внутренний спрос на переработку масличных культур влияет на рынки соевого шрота и подсолнечного масла

Ожидается, что с увеличением объемов переработки в связи с ростом спроса на соевое масло производство соевого шрота в 2021/22 маркетинговом году вырастет до 52,5 млн. тонн. Основной рост направится на внутреннее потребление соевого шрота, которое увеличится на 500 тысяч тонн до 38,6 миллиона в 2021/22 году. Экспорт останется относительно неизменным и составит 14,3 млн. тонн. Хотя в прогнозах для соевого шрота на 2020/21 год мало что изменилось (за исключением увеличения импорта на 50 тысяч тонн), среднесезонная цена на соевый шрот в 2020/21 году была увеличена до 405 долларов за тонну. Высокие цены на соевые бобы будут продолжать оказывать влияние на соевый шрот в 2021/22 маркетинговом году, в котором ожидается цена на уровне 400 долларов за тонну.

Международный обзор

Высокие цены и остатки ниже среднего стимулируют рост мирового производства сои. Ожидается, что высокий уровень переработки сохранится в 2021/22 году

Мировое производство сои в 2021/22 маркетинговом году прогнозируется на уровне почти 386 миллионов метрических тонн, что на 6 процентов больше по сравнению с предыдущим годом. Бразилия лидирует в увеличении производства сои. При ожидаемой уборочной площади сои в 40,4 миллиона гектаров и прогнозируемой урожайности 3,56 тонны с гектара производство сои в Бразилии в 2021/22 году, по оценкам, достигнет 144 миллионов метрических тонн. В случае реализации прогноза, этот объем станет новым рекордом производства сои в Бразилии. Ожидается, что при повышенном спросе на масличные культуры и выгодных ценах по сравнению с американской соей экспорт Бразилии достигнет рекордных 93 миллионов метрических тонн. Следует отметить, что по-прежнему существует большая неопределенность в отношении мирового производства масличных культур в 2021/22 году, в том числе в Южной Америке. Тем не менее, очевидно, что в следующем маркетинговом году Бразилия сохранит доминирование в мировой торговле масличными культурами, особенно в связи с тем, что спрос на соевые бобы и другие продукты из масличных культур продолжает расти. Ожидается, что в следующем маркетинговом году Аргентина также увеличит производство сои до 52 миллионов метрических тонн при уборочной площади 17,2 миллиона гектаров. Однако из-за ожидаемого увеличения внутреннего потребления и переработки экспорт сои из Аргентины останется неизменным год к году на уровне 6,35 млн. метрических тонн.

По-прежнему прогнозируется, что в 2020/21 маркетинговом году Бразилия произведет 136 миллионов метрических тонн, в то время как сбор урожая подходит к концу. Ожидается, что в Аргентине сухая погода ускорит темпы сбора урожая, которые были медленнее, чем ожидалось, из-за не по сезону влажной погоды в течение всего посевного и вегетационного периодов. В связи с этим Министерство сельского хозяйства США немного снизило свои ожидания по урожаю Аргентины на 500 тысяч метрических тонн до 47 миллионов метрических тонн в основном из-за несколько более низких ожиданий урожайности.

Высокие цены на соевые бобы и активный глобальный спрос на переработку предвещают увеличение производства сои в 2021/22 маркетинговом году. Прогнозируемый объем переработки сои на 2021/22 год, на уровне 332 миллиона метрических тонн, будет самым большим на сегодняшний день и почти на 3 процента превысит 322 миллиона метрических тонн, ожидаемых в этом маркетинговом году. Ожидается, что в 2021/22 году переработка в Китае вырастет на 4 процента до 100 миллионов тонн, что ниже темпов роста, которые наблюдались в предыдущем десятилетии из-за низкой маржи переработки и наличия альтернативных источников корма для свиней, поголовье которых все еще восстанавливается после африканской чумы свиней (АЧС).

Рисунок 3. Рекордное производство и переработка сои в мире

Спрос на растительное масло стимулирует мировое производство масличных

На фоне роста мирового потребления продуктов из масличных культур спрос на другие масличные продукты, такие как подсолнечное и пальмовое масло, увеличился вместе со спросом на сою. Прогнозируется, что мировое производство подсолнечника вырастет на 5,2 миллиона метрических тонн до почти 55 миллионов метрических тонн. Украина лидирует в мире по производству подсолнечника, увеличив объем производства на 2,6 миллиона метрических тонн до 16,7 миллиона метрических тонн в 2021/22 году. Производство восстановилось после пострадавшего от засухи урожая в прошлом году, что свидетельствует о возвращении к нормальным условиям. Ожидается, что в следующем маркетинговом году переработка украинского подсолнечника вырастет почти на 18 процентов до 16,3 миллиона метрических тонн за счет высокого спроса на подсолнечное масло. В 2021/22 году производство подсолнечного масла в Украине прогнозируется на уровне 6,99 миллиона метрических тонн, что на 1,05 миллиона больше, чем в 2020/21 году. Ожидается, что почти все произведенное подсолнечное масло будет экспортировано, при этом объем экспорта украинского подсолнечного масла в 2021/22 году оценивается в 6,40 миллиона метрических тонн, по сравнению с 5,38 миллиона метрических тонн ожидаемого экспорта подсолнечного масла в этом году.

Ожидается, что Россия также воспользуется возросшим спросом на подсолнечник, увеличив производство в 2021/22 году на 1,23 миллиона метрических тонн до 14,5 миллиона метрических тонн. Прогнозируется, что переработка подсолнечника в России в 2021/22 году также вырастет на 850 тысяч метрических тонн до 13,3 миллиона метрических тонн при ожидаемом уровне производства подсолнечного масла в размере 5,49 миллиона метрических тонн, что немного выше 5,14 миллиона метрических тонн в 2020/21 году. Кроме того, USDA ожидает, что Европейский Союз увеличит производство как подсолнечника, так и рапса в 2021/22 году до 10 миллионов метрических тонн и 16,6 миллиона метрических тонн, соответственно.

Ожидается, что в 2021/22 году мировое производство пальмового масла вырастет. Ожидаемый объем производства пальмового масла в 76,4 миллиона метрических тонн будет самым большим в истории и представляет собой увеличение на 2,71 миллиона метрических тонн по сравнению с 2020/21 годом. Это увеличение в основном произойдет за счет роста производства на 1 миллион метрических тонн в Индонезии и на 700 тысяч метрических тонн в Малайзии и Таиланде.

Предыдущий отчет от 13 апреля 2021 года

Рекомендуем также:

USDA. Обзор рынка пшеницы на 14 мая 2021

USDA. Обзор рынка кормовых культур на 14 мая 2021