|

Отчеты

|

https://exp.idk.ru/analytics/report/nedelnyj-obzor-po-rynku-pshenicy-s-08-05-2017-po-14-05-2017-goda/424341/

|

Минувшая неделя на мировом рынке пшеницы не принесла особых изменений цен. В США наблюдался небольшой рост цен на фоне опасения потери урожая из-за выпадения снега в некоторых районах выращивания культуры. В черноморском бассейне цены на пшеницу на прошедшей неделе не претерпели каких-либо значительных изменений.

Главной новостью на прошлой неделе стало известие об отмене Турцией ограничений на ввоз российской сельскохозяйственной продукции. Отмена данных ограничений позволяет турецким компаниям закупать сырье и материалы, а также промежуточные товары без уплаты таможенных пошлин, если они предназначены для переработки внутри страны и последующего экспорта готовой продукции.

Турция является одним из крупнейших покупателей российского зерна. По данным Федерального центра оценки безопасности и качества зерна, в эту страну на начало мая было экспортировано 5,2 млн. т российского зерна, в том числе 2,3 млн. т пшеницы (более подробно см. ниже в разделе «Перспективы экспорта российского зерна после снятия ограничений со стороны Турции»). Снятие ограничений на поставку российского зерна положительно скажется на динамике цены.

Минсельхоз РФ утвердил закупочные цены для зерновых интервенций 2017/18 сельскохозяйственного года, соответствующий документ опубликован во вторник на официальном портале правовой информации. В данном документе устанавливаются цены на пшеницу: на мягкую продовольственную пшеницу 1-го класса – 12,5 тыс. руб. за тонну; пшеницу 2-го класса – 11,5 тыс. руб. за тонну; пшеницу 3-го класса – 10,3 тыс. руб. за тонну; пшеницу 4-го класса – 9 тыс. руб. за тонну, пшеницу 5-го класса – 7,6 тыс. руб. за тонну. Начало зерновых интервенций в РФ намечено на август этого года.

Установленные государственные закупочные цены на пшеницу 3-его и 4-ого класса, в настоящее время немного выше текущих рыночных. Установление данных ценовых ориентиров может оказать небольшую поддержку внутренним ценам на пшеницу.

Укрепление цен на австралийскую пшеницу на текущей неделе заставило импортеров из стран Азии снизить объемы ее закупки. Азиатские импортеры воздерживаются от покупки австралийской пшеницы, ожидая новый урожай причерноморской. Азиатские переработчики рассчитывают, что новые большие урожаи в России и на Украине будут способствовать снижению цен. К тому же ожидается и снижение ставок морского фрахта.

В настоящее время австралийская пшеница (ASW) с содержанием протеина 9% оценивается по цене 219-221 $/т. Причерноморская пшеница нового урожая с протеином 11,5% предлагается по цене 197-198 $/т, что существенно ниже австралийской.

В сложившейся ситуации дополнительный спрос со стороны азиатских потребителей будет оказывать существенную поддержку экспортным ценам на российское зерно.

Обзор мировых цен

CBOT

На минувшей неделе, на чикагской и парижской бирже началось исполнение обязательств по фьючерсным контрактам с поставкой в мае. Данный период для указанных контрактов характеризуется снижением объема и повышением волатильности, в связи с этим дальнейший анализ был проведен на базе июльского контракта (для CBOT) и сентябрьского контракта (для MATIF).

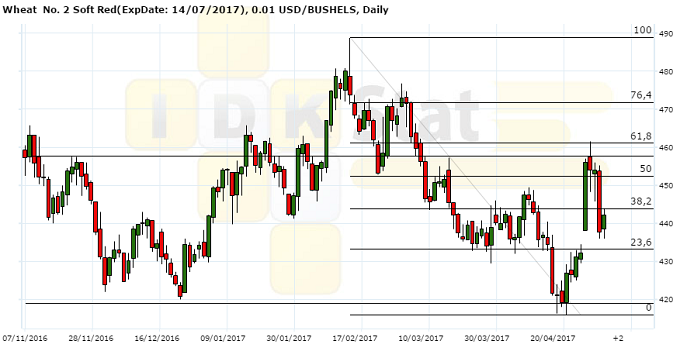

За прошедшую неделю цена на фьючерс на пшеницу Wheat SRW на чикагской площадке упала на 3,0% (см. рис 1). Контракт подешевел на 13,8ȼ за бушель (или на $5,07). Цена закрытия по итогам пятничных торгов составила 442,2 ȼ/буш. ($162,46).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Wheat Futures (SRW), CBOT | 438,2 | 461,4 | 436,0 | 442,2 | –13,8 ȼ | –3,0% |

Рисунок 1. Динамика цены фьючерсного контракта на пшеницу на площадке CBOT, цент/бушель, дневной график

Цена фьючерсного контракта на пшеницу на этой неделе достигла своего уровня сопротивления 460,0 ȼ, который ей не удалось преодолеть. Рост за прошедшие две недели носил коррекционный характер. В настоящее время цена стабилизировалась в диапазоне 420,0-460,0 ȼ.

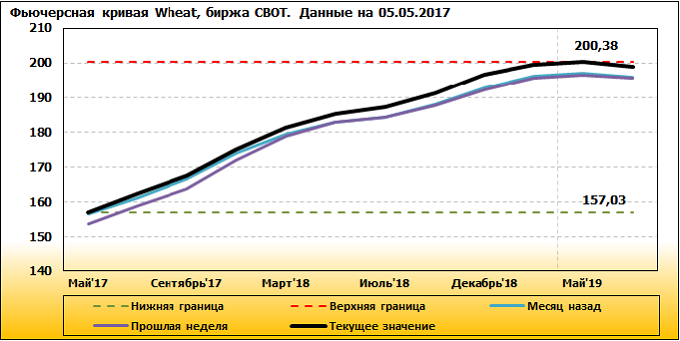

Фьючерсная кривая на площадке CBOT по-прежнему показывает ситуацию контанго, когда стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 2). Стоимость июльского контракта с ближайшим сроком поставки составляет 442,2 ȼ за бушель (162,46 USD/т) (см. табл. 1). Фьючерсный контракт с поставкой в сентябре 2017 года оценивается 456,2 ȼ/бушель (167,60 USD/т). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года сейчас стоит 541,4 ȼ ($198,91). Самый дорогой контракт на пшеницу в настоящее время на площадке – майский контракт с поставкой в мае 2019 года, его стоимость составляет 545,4 ȼ ($200,38).

Рисунок 2. Фьючерсная кривая на пшеницу на площадке CBOT, USD/т

Фьючерсная кривая показывает, что контракт на пшеницу на CBOT за неделю подорожал, в среднем, на $3,4.

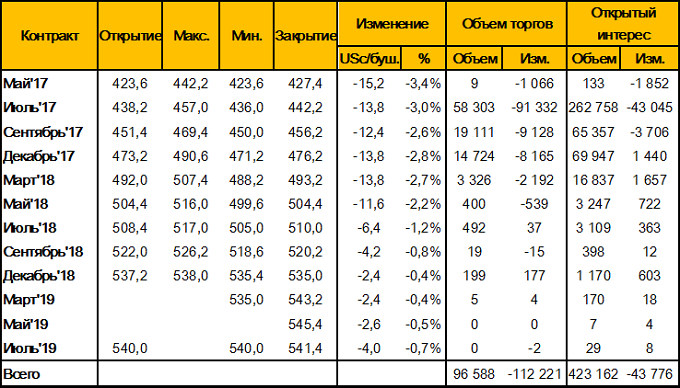

Таблица 1. – Изменение цен фьючерсных контрактов на пшеницу на площадке CBOT (SRW Wheat Futures), за неделю 1-7 мая 2017 года, цент/бушель

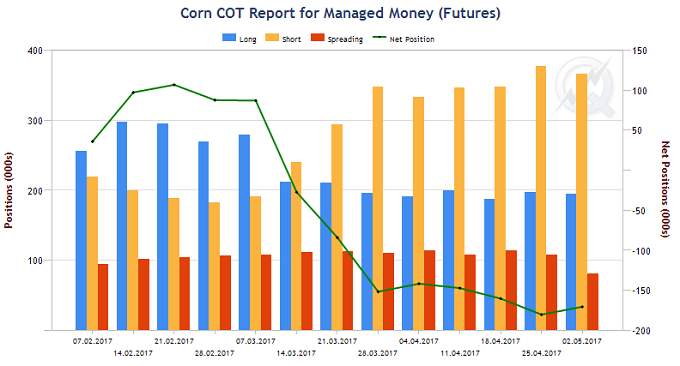

Анализ отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США), показывает снижение объемов открытого интереса по инструменту уже четвертую неделю подряд. Количество открытых позиций за прошедшую неделю сократилось на 37 376 контрактов (за предыдущий период -25 612 шт.) и составило 557 093 шт. (см. табл. 2).

Таблица 2. – Недельное изменение открытых позиций по фьючерсным и опционным контрактам на пшеницу (SRW Wheat No. 2) на CBOT по данным отчетов CFTC, шт.

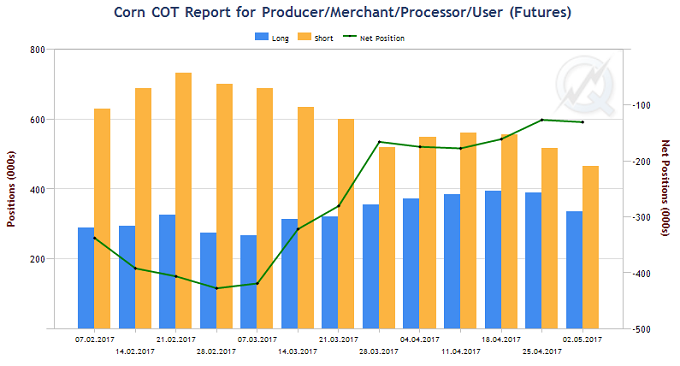

Производители/переработчики за текущий период сократили количество коротких позиций на 3,6 тыс. шт. (за прошедший период –26,2 тыс. шт.). Количество длинных позиций данных участников рынка сократилось за неделю на 37,4 тыс. контрактов (за предшествующий период –0,9 тыс. шт.). Общая чистая позиция показывает превышение длинных позиций над короткими: на текущий момент она составляет 7 382 контракта (за прошедшую неделю 41 103 контракта) (см. рис. 3).

Рисунок 3. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе производителей и переработчиков на площадке CBOT

Сокращение коротких позиций следует интерпретировать, как снижение интереса производителей к хеджированию своих рисков по текущим ценам.

Управляющие фондами на этой неделе заметно сократили количество коротких позиций: на этой неделе их снижение составило 32,4 тыс. контрактов (за прошлый период +20,0 тыс. шт.). Количество длинных позиций на этой неделе выросло на 5,3 тыс. контрактов (за прошлый период –134 шт.). В структуре позиций данных участников по-прежнему преобладает медвежий настрой, чистая короткая позиция составляет 124 638 контрактов (см. рис. 4).

Рисунок 4. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе управляющих фондами на площадке CBOT

Производители сократили короткую позицию, что говорит о нежелании продавать пшеницу по текущей цене. Переработчики, в настоящее время осуществляют исполнение контрактов с ближайшей поставкой, при этом наблюдается отсутствие интереса к покупкам более дальних контрактов, по которым цена значительно выше текущего уровня. Сокращение аппетита к продажам со стороны управляющих деньгами, в совокупности с отсутствием интереса к покупкам со стороны потребителей, в ближайшее время будет способствовать стабилизации цен пшеницы на текущих уровнях.

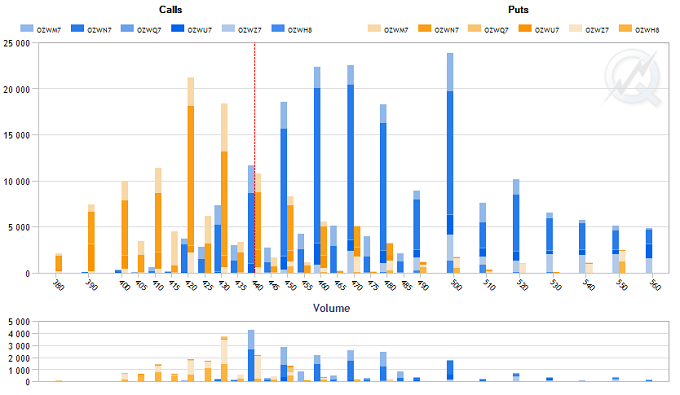

Рисунок 5. Структура открытого интереса в опционных контрактах на пшеницу (Wheat SRW) на CBOT, шт*

* вертикальной пунктирной линией красной цвета обозначена текущая цена ближайшего контракта

Анализ структуры открытого интереса в опционных контрактах на площадке CBOT показывает, что на текущий момент для американской мягкой пшеницы (SRW Wheat No.2) мощным уровнем сопротивления, по-прежнему, выступает диапазоном 450-460 ȼ за бушель или – $165,3-169,0 за тонну (см. рис. 5). Еще один уровень сопротивления образован на уровне 500,0 ȼ ($183,7). Уровнем поддержки является значение цены 420,0 ȼ ($153,4), где наблюдается скопление пут-опционов. Такие мощные ценовые уровни будут способствовать тому, что, с высокой долей вероятности, цена будет находиться в этом диапазоне.

На основании анализа открытого интереса можно предположить, что после того, как цена сходила к уровням 450,0-460,0 ȼ, с наиболее высокой вероятностью контракты на пшеницу попробуют протестировать нижнюю границу диапазона 420,0-430,0 ȼ.

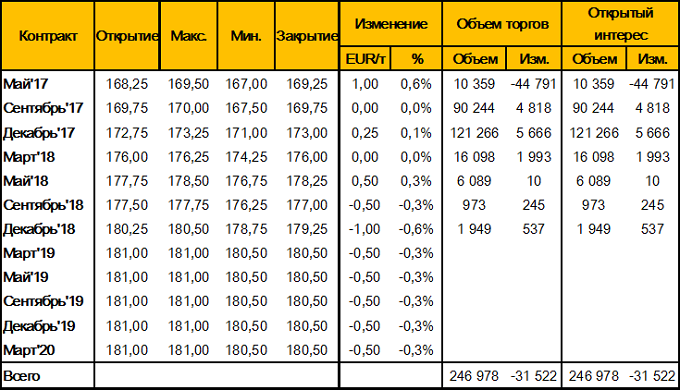

MATIF

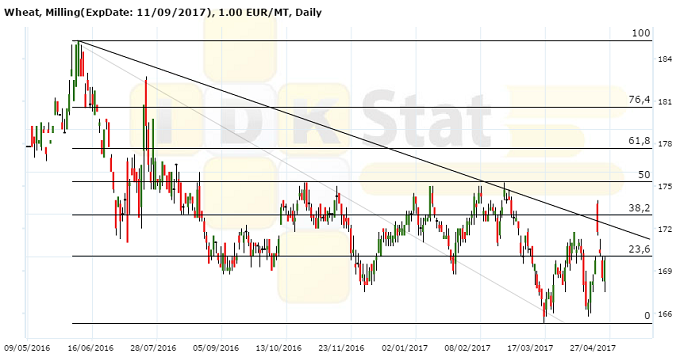

Цена на продовольственную пшеницу на парижской площадке MATIF за неделю не изменилась (см. рис. 6). Цена закрытия по итогам пятничных торгов составила 168,25 EUR/т ($183,6).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Milling Wheat Futures, MATIF | 169,75 | 170,00 | 167,50 | 169,75 | 0,00 € | +0,0% |

Рисунок 6. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, EUR/т, дневной график

Цена на пшеницу на площадке MATIF, на прошедшей неделе, не сумела преодолеть свой среднесрочный уровень сопротивления €175,0, что свидетельствует о сохраняющейся слабости покупателей на рынке. Цена снова вернулась в свой диапазон €166,0-172,0, в котором в ближайшее время она и будет находиться.

Таблица 3. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю 1-7 мая 2017 года, EUR/т

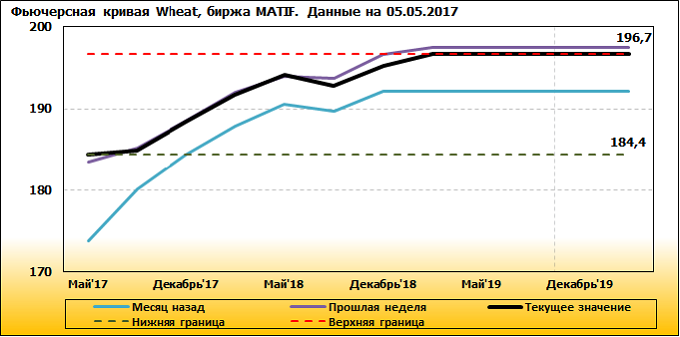

На европейской площадке MATIF также наблюдается ситуация контанго по фьючерсным контрактам (см. рис. 7). Стоимость ближайшего контракта на пшеницу на парижской бирже составляет €169,75 за тонну ($186,30) (см. табл. 3). Стоимость контракта с поставкой в декабре 2017 составляет 172,75 €/т ($189,57). За самый дальний поставочный фьючерс, с поставкой в марте 2020 года, на этой европейской площадке предлагают €181,0 ($198,63).

Рисунок 7. Фьючерсная кривая на пшеницу на площадке CBOT

Фьючерсная кривая показывает, что контракт на пшеницу на MATIF в среднем подешевел на $0,5 за неделю.

В настоящее время во фьючерсном контракте на пшеницу на MATIF сложилась неопределенная ситуация. С одной стороны цене на пшеницу удалось выйти из своего торгового диапазона (€166,0-172,0), однако, этот неудачный выход из диапазона не позволил цене выйти на новые высокие уровни и по итогам недели, цена снова вернулась в свой привычный коридор. С другой стороны последний локальный минимум цены был выше предыдущего (€165,75), что свидетельствует о попытках покупателей создать основу для растущего тренда. Более вероятным сценарием на текущей неделе является сохранение цены в диапазоне €166,0-172,0.

Цены FOB

Цены на пшеницу на основных мировых базисах за прошедшую неделю изменялись разнонаправленно (см. табл. 4). Американская мягкая пшеница SRW No. 2 выросла на $2,0 – текущая цена $181,0. Европейская пшеница на FOB Руан подорожала на 3,8%, до уровня $185,9.

Таблица 4. – Цены FOB на пшеницу на основных мировых базисах, USD/т

* показано изменение цен за период с 21.04.2017 – по 28.04.2017 года.

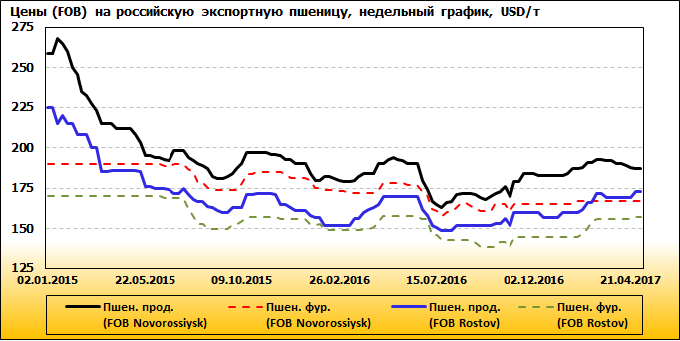

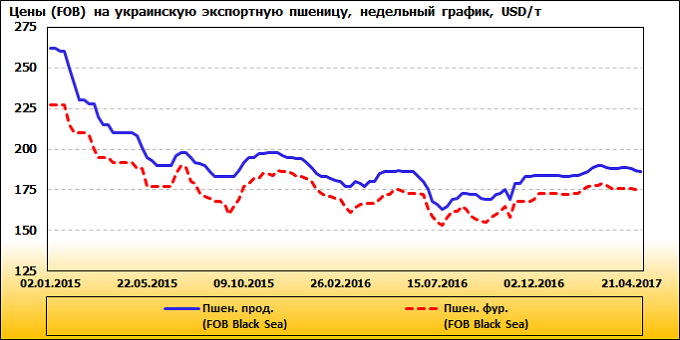

На российских базисах Черноморско-Азовского бассейна за прошедшую неделю цена не изменилась. В украинских портах продовольственная пшеница потеряла в цене 0,5% и торговалась по цене $186,0 за тонну, фуражная осталась без изменений – $175,0.

Рисунок 8. Динамика цен на продовольственную пшеницу в российских портах Черноморско-Азовского бассейна, USD/т, недельный график

Рисунок 9. Динамика цен на продовольственную пшеницу в черноморских портах Украины, USD/т, недельный график

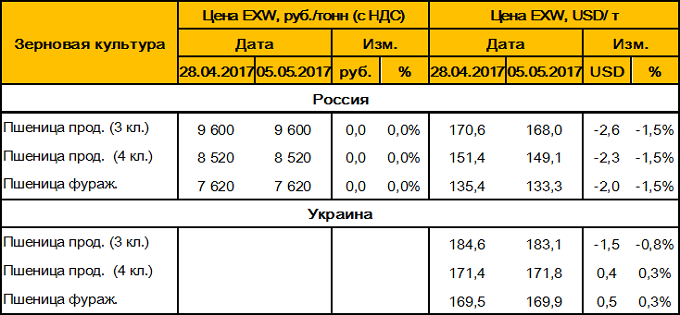

Рублевые цены на продовольственную и фуражную пшеницу в России (на условиях EXW) за истекшую неделю не изменились (см. табл. 5). По данным на 05.05.2017 продовольственная пшеница 3 класса стоила 9 600 рублей, пшеница 4 класса – 8 520 рублей, фуражная пшеница не изменилась – 7 620 рублей за тонну.

На Украине внутренние цены (на условиях EXW) за прошедшую неделю изменились разнонаправленно. По данным на 05.05.2017 за одну тонну продовольственной пшеницы 3 класса давали $183,1; за пшеницу 4 класса – $171,8. Фуражная пшеница оценивалась – $169,9 за тонну.

Таблица 5. – Средние цены на пшеницу в России и Украине.

Перспективы экспорта российского зерна после снятия ограничений со стороны Турции

Турция с 4 мая 2017 года сняла ограничения на ввоз российской пшеницы в рамках режима переработки товаров внутри таможенной территории – заявил в четверг министр экономики Турции. Кроме того, Анкара намерена подписать с Москвой договор о свободной торговле, а также ускорить налаживание отношений между Турцией и Евроазиатским экономическим союзом.

Данное решение поставило точку в истории с вводом ограничений на ввоз ряда российских сельскохозяйственных товаров, когда с 15 марта Турция отменила беспошлинный ввоз для российской сельхозпродукции. Введенная пошлина на ввоз российской пшеницы и кукурузы составила 130%, риса – 45%, подсолнечного масла – 36%, шрота – 13,5%, бобовых – 9,7%. Введение таких пошлин стало равносильно запрету. В результате турецкие импортеры приостановили закупки российской пшеницы, кукурузы и подсолнечного масла.

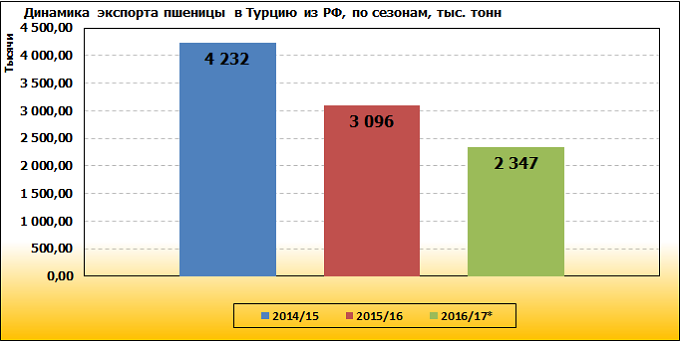

Турция является вторым после Египта крупнейшим покупателем российского зерна. По данным Федерального центра оценки безопасности и качества зерна, на 01.05.2017 года Турция закупила 5,2 млн. т российского зерна и продуктов его переработки, в том числе 2,3 млн. т пшеницы (см. рис. 10). В сезоне 2015/16 года в Турцию было поставлено 3,1 млн. т российской пшеницы. Всего же за текущий сезон из РФ было экспортировано 36,9 млн. т зерна, из которых 24,5 млн. т пшеницы.

Рисунок 10. Динамика экспорта пшеницы в Турцию из РФ, по сезонам, тыс. тонн

* объем экспорта пшеницы за 10 мес. текущего сезона.

Открытие турецкого рынка должно подстегнуть темпы экспорта зерновых. По оценкам экспертов, после снятия ограничений, Россия может поставить в Турцию еще 300-600 тыс. т пшеницы. Таким образом, к концу сельскохозяйственного года объем экспорта пшеницы в Турцию из РФ может составить около 3 млн. т.

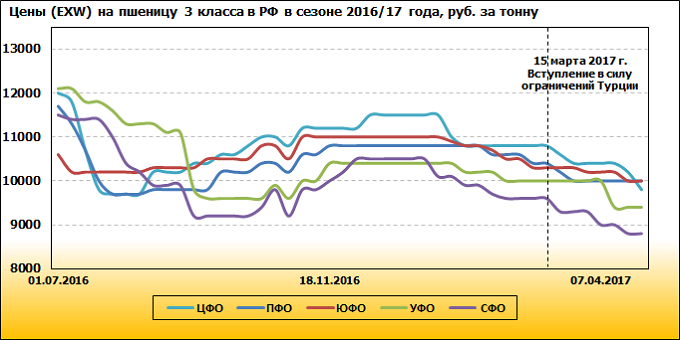

Действие пошлин успело негативно сказаться и на ценовой конъюнктуре на российском рынке. Так, средние цены на пшеницу 3-го класса к началу мая опустились до 9 600 руб., 4-го класса – до 8 500 тыс. руб. за тонну, на фуражную пшеницу – до 7 600 руб. за тонну (см. рис. 11). Снятие ограничений со стороны Турции поможет остановить снижение цен на российскую пшеницу, особенно на пшеницу 3-го класса, которая пострадала сильнее всего от турецкого запрета. Возобновление поставок в Турцию будет способствовать восстановлению внутренних цен на 4-5% (что позволит пшенице 3-го класса достичь уровня 10 000 руб./т). Также открытие турецкого рынка может привести к повышению экспортных цен на пшеницу на $4-5 за тонну, что будет соответствовать цене до введения ограничительных мер в марте текущего года (цена на 15 марта – $192 за тонну FOB).

Рисунок 10. Внутренние цены (EXW) на пшеницу 3 класса в РФ, руб. за тонну

Однако, с открытием доступа к турецкому рынку не стоит рассчитывать на какие-то глобальные перемены. В настоящее время Турция законтрактовала значительные объемы зерна на Украине, в Германии и странах Балтии, поэтому ждать существенного роста темпов экспорта только от открытия рынка Турции в этом сезоне не стоит. Даже при благоприятном прогнозе, Россия сможет экспортировать заграницу 27,0-27,5 млн. т пшеницы. Кроме проблем с Турцией на ограничение объемов экспорта из России оказывали влияние и ряд других факторов, таких как логистические ограничения и укрепления курса рубля.