Прогноз биржевых цен с 6 по 10 марта 2023

05 March 2023, 17:49

-

Рынок зерновых:

Европа топила печи кизяком и пережила зиму. Цены на газ упали. Теперь надо пережить лето, когда кондиционеры будут пожирать энергию. Цены на газ снова начнут расти. И так по кругу, то вверх, то вниз, долгие – долгие годы.

Прибавьте батареи, откройте окна. Пусть весна придет к нам быстрее. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Лавров на саммите большой двадцатки сказал прямо: «Продление зерновой сделки возможно только с учетом интересов России». На практике Москва вряд ли пойдет на блокирование экспорта украинского зерна. Такого же мнения придерживаются и рынки. Цены на зерно показав локальные минимумы вверх так и не отскочили, что предполагает дальнейшее снижение.

Минсельхоз может нарастить закупки зерна в интервенционный фонд. На самом деле это надо сделать не только для поддержания цен, которые находятся на низких уровнях, но и для повышения продовольственной безопасности. В текущей ситуации нам бы не помешало иметь резервы, которые обеспечат все потребности страны сроком на 1 год, это около 40 миллионов тонн, а не скромные запасы, покрывающие только 4-х месячное потребление людьми, объемом около 3.5 млн. тонн. Даешь больше стратегических запасов!

Читая наши прогнозы, вы могли заработать на паре доллар/рубль взяв ход вверх от 71.50 до 75.80 рублей за доллар.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Вашингтон начал охоту за танкерами, которые перевозят российскую нефть. Пока это выражается в давлении на компании предоставляющие транспортные и страховые услуги, но кто знает, что будет дальше. Вот трубу «Северного потока» взорвали, значит, ментально ничто не мешает взорвать еще что-нибудь. А как же экология?! Торпедированный танкер с нефтью – это же катастрофа. Да, ну и что. Это Америка!

Объединенные Арабские Эмираты рассматривают возможность выхода из сделки ОПЕК+. Скорее всего это просто вброс дабы прощупать почву, но то, что ранее нами лишь предполагалось, сейчас приобретает очертания: за выпадающие объемы российской нефти начинается борьба. Если Россия в марте сокращает поставки на 0.5 млн. баррелей в сутки, то их можно кому-то и нарастить без вреда для системы. Но для того, чтобы можно было выдать на рынок как можно больше, без обсуждения вопроса о квотах и долях с другими участниками, из этого самого соглашения надо выходить. Если сделка о сокращении добычи рассыпется, то это может привести к падению цен. Однако, на практике разворота вниз мы не видим. Большинство ждет, что весной проснется китайский дракон и начнет потреблять много топлива.

Доллар/рубль:

На фоне предположений о том, что цикл повышения ставки ФРС США еще не закончен вырос спрос на американские долговые бумаги, в то время как рынок акций и золота оставался под давлением. Скорее всего позиции доллара будут сильны еще несколько недель. Не исключено, что доминирование американской валюты продлится до середины лета.

Рубль будет уязвим к доллару США в том случае если цены на нефть не будут расти. На фоне падения сборов налогов Кремлю необходимо находить средства для ВПК, а также для выполнения социальных программ. Легко спрогнозировать, что на фоне роста дефицита бюджета налоговое бремя будет ужесточатся, а национальная валюта будет девальвироваться. Вспоминаем Иран, где 20% инфляции в год вполне себе нормальная история.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 9.2 тыс. контрактов. Продавцы заходили на рынок, покупатели никак себя не проявили. Спред между короткими и длинными позициями расширился. Продавцы сохраняют преимущество.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Будем покупать при подходе к уровню 670.0. Вряд ли рынок отскочит от него вверх очень высоко, но мы вправе рассчитывать на ход от 670.0 к 770.0.

Сценарий падения: продажи возможны в случае возврата цен в район 770.0. Причем, возврат вверх должен произойти до касания уровня 670.0, только при этом условии имеет смысл продавать.

Рекомендации для рынка пшеницы:

Покупка: при касании 670.0. Стоп: 650.0. Цель: 770.0.

Продажа: при подъеме к 770.0. Стоп: 790.0. Цель: 670.0 центов за бушель.

Поддержка – 670.2. Сопротивление – 721.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.6 тыс. контрактов. Изменение незначительное. На рынок зашли в небольшом количестве как покупатели, так и продавцы. Спред между длинными и короткими позициями расширился. Быки продолжают контролировать рынок.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Не исключено, что на следующей неделе быки попытаются поднять рынок, но вряд ли они смогут пройти выше района 665.0. По нашему мнению, кукуруза остается очень дорогой на данный момент.

Сценарий падения: продолжаем держать шорты. Пока рынок ниже уровня 680.0 продавцам бояться нечего.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет. Кто в позиции от 688.0, перенесите стоп на 683.0. Цель: 580.0 (550.0) центов за бушель.

Поддержка – 598.6. Сопротивление – 648.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Скорее всего, продавцы продолжат усиливать давление на рынок. Не покупаем.

Сценарий падения: видим, что рынок тестирует снизу пробитую ранее линию поддержки. Можно нарастить продажи.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: сейчас. Стоп: 1547.0. Цель: 1000.0. Кто в позиции от 1540.0, держите стоп на 1547.0. Цель: 1000.0 центов за бушель.

Поддержка – 1472.4. Сопротивление – 1549.2.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 15.5 тыс. контрактов. Продавцы предпочли уйти, при этом небольшая группа покупателей вошла на рынок. Спред между длинными и короткими позициями расширился. Быки контролируют ситуацию.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 31 марта. Рынок удержался выше уровня 80.00. Держим лонги.

Сценарий падения: скорее всего на рынке мы увидим рост в район 91.50, поэтому пока не продаем.

Рекомендации для рынка нефти марки Brent:

Покупка: нет. Кто в позиции от 82.50, перенесите стоп на 82.40. Цель: 110.0.

Продажа: нет. Все шорты закрыть.

Поддержка – 82.39. Сопротивление – 89.08.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 8 единиц и составляет 592 штуки.

Коммерческие запасы нефти в США выросли на 1.166 до 480.207 млн. баррелей, при прогнозе +0.457 млн. баррелей. Запасы бензина упали на -0.874 до 239.192 млн. баррелей. Запасы дистиллятов выросли на 0.179 до 122.114 млн. баррелей. Запасы в хранилище Кушинг выросли на 0.307 до 40.718 млн. баррелей.

Добыча нефти не изменилась и составляет 12.3 млн. баррелей в день. Импорт нефти упал на -0.118 до 6.208 млн. баррелей в день. Экспорт нефти вырос на 1.032 до 5.629 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -1.15 до 0.579 млн. баррелей в день. Переработка нефти упала на -0.1 до 85.8 процента.

Спрос на бензин вырос на 0.202 до 9.112 млн. баррелей в день. Производство бензина выросло на 0.302 до 9.73 млн. баррелей в день. Импорт бензина вырос на 0.196 до 0.672 млн. баррелей в день. Экспорт бензина упал на -0.117 до 0.651 млн. баррелей в день.

Спрос на дистилляты вырос на 0.064 до 3.835 млн. баррелей. Производство дистиллятов упало на -0.091 до 4.609 млн. баррелей. Импорт дистиллятов упал на -0.217 до 0.197 млн. баррелей. Экспорт дистиллятов упал на -0.013 до 0.945 млн. баррелей в день.

Спрос на нефтепродукты вырос на 0.195 до 20.413 млн. баррелей. Производство нефтепродуктов упало на -0.141 до 21.242 млн. баррелей. Импорт нефтепродуктов упал на -0.211 до 1.854 млн. баррелей. Экспорт нефтепродуктов упал на -0.493 до 5.499 млн. баррелей в день.

Спрос на пропан вырос на 0.027 до 1.343 млн. баррелей. Производство пропана упало на -0.022 до 2.382 млн. баррелей. Импорт пропана упал на -0.025 до 0.14 млн. баррелей. Экспорт пропана упал на -0.104 до 1.571 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.2 тыс. контрактов. Изменение незначительное. И продавцы, и покупатели уходили с рынка, продавцы это делали чуть более активно. Спред между длинными и короткими позициями расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 21 марта. Если цены вырастут выше 81.50 откроем лонг. До этого момента остаемся вне рынка.

Сценарий падения: продолжим держать шорт. Шансы на продолжение падения небольшие, но пока мы находимся внутри падающего канала будем стоять вниз.

Рекомендации для нефти марки WTI:

Покупка: после роста выше 81.50. Стоп: 80.40. Цель: 110.00.

Продажа: нет. Кто в позиции от 82.00 и 80.50, держите стоп на 80.80. Цель: 66.00 (55.00) долларов за баррель.

Поддержка – 75.84. Сопротивление – 80.78.

Gas-Oil. ICE

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 12 апреля. Держим покупку от 800.0. В случае роста выше 920.0 можно добавить к лонгам.

Сценарий падения: закрывать шорт не будем. Если рынок сорвет стоп-ордер на 870.0, значит так тому и быть.

Рекомендации по Gasoil:

Покупка: нет. Кто в позиции от 800.0 перенесите стоп на 810.0. Цель: 1100.0.

Продажа: нет. Кто в позиции от 900.0, держите стоп на 870.0. Цель: 670.0.

Поддержка – 821.50. Сопротивление – 948.50.

Natural Gas. CME Group

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 29 марта. Продолжим держать открытый ранее лонг. Ход в район 3.500 выглядит естественным после долгого падения.

Сценарий падения: если рынок поднимется к уровню 4.100, то тогда можно будет говорить о продажах.

Рекомендации по природному газу:

Покупка: нет. Кто в позиции от 2.200 перенесите стоп на 2.330. Цель: 3.480.

Продажа: думать при подходе к 4.100.

Поддержка – 2.741. Сопротивление – 4.115.

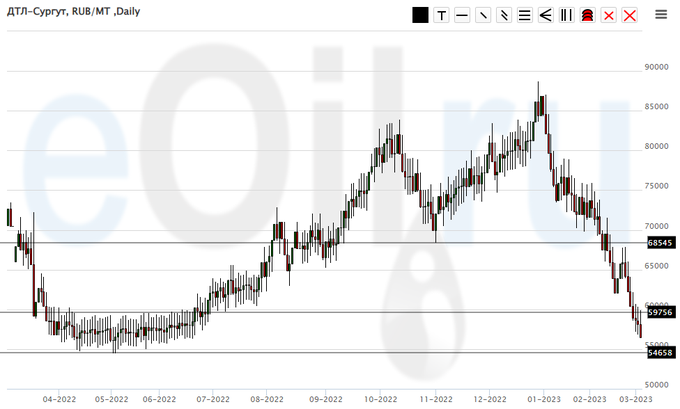

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: мы упали к уровню 56000. Быстрое снижение предполагает сильный отскок. Текущий район будет интересен для входа в лонг после появления одной длинной дневной зеленой свечи.

Сценарий падения: продолжим рекомендовать разгружать свои позиции на продажу. Здесь можно оставить лишь 20% от всего открытого ранее объема. Не жадничайте, фиксируйте прибыль.

Рекомендации по рынку дизеля:

Покупка: сейчас. Стоп: 53000. Цель: 67000.

Продажа: нет. Кто в позиции от 84000 и 74000, перенесите стоп на 59000. Цель: 55000 рублей за тонну. На текущих уровнях можно закрыть еще 20% позиции. Таким образом, должно остаться только 20% от первоначальных продаж.

Поддержка – 54658. Сопротивление – 59756.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: мы не смогли уйти выше 5000. Возьмем паузу в торговле на эту неделю, после чего, возможно, возобновим покупки.

Сценарий падения: продолжим отказываться от продаж. Цены на экстремально низких отметках.

Рекомендации по рынку ПБТ:

Покупка: нет.

Продажа: нет.

Поддержка – 78. Сопротивление – 4805.

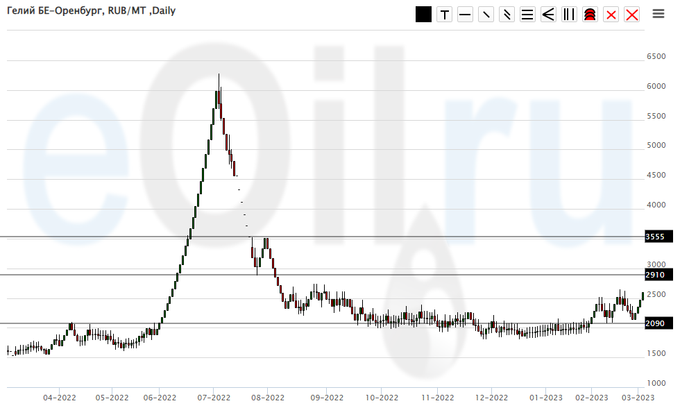

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок еще раз подтвердил, что уровень 2000 является сильной поддержкой. Продолжим держать лонги в расчете на ход к уровню 3000.

Сценарий падения: для продавцов ничего не поменялось за неделю. При подходе к уровню 3000 можно продать в случае появления красной дневной свечи.

Рекомендации по рынку гелия:

Покупка: нет. Кто в позиции от 1800, 1900 и 2000, держите стоп на 1900. Цель: 2750 (3000) рублей за кубический метр.

Продажа: при подходе к 3000. Стоп: 3200. Цель: 2100.

Поддержка – 2090. Сопротивление – 2910.

Gold. CME Group

Сценарий роста: для покупки нам нужны уровни 1790 и 1730. Текущий разворот вверх рассматриваем как ложный.

Сценарий падения: продолжим держать шорт от 1920 с целью на 1790. Имеет смысл оставить часть позиции для отработки падения к уровню 1730.

Рекомендации по рынку золота:

Покупка: думать при подходе к 1790.

Продажа: нет. Кто в позиции от 1920, держите стоп на 1890. Цель: 1790 (1730) долларов за тройскую унцию.

Поддержка – 1788. Сопротивление – 1910.

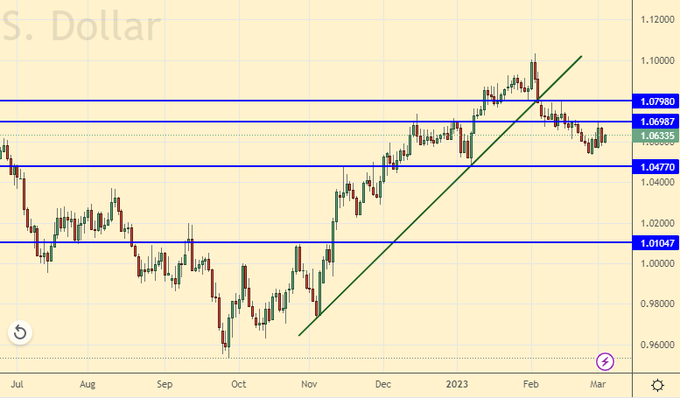

EUR/USD

Сценарий роста: евро борется с долларом, но скорее всего ничего у европейца не выйдет. Мы продолжим снижаться. Для покупок нам нужен уровень 1.0480, а еще лучше 1.0100.

Сценарий падения: продолжаем держать шорты в расчете на падение к 1.0480. Ход к 1.0100 также продолжим рассматривать как весьма вероятный.

Рекомендации по паре евро/доллар:

Покупка: думать при подходе к 1.0480. От 1.0100 покупать обязательно.

Продажа: нет. Кто в позиции от 1.0690, держите стоп на 1.0830. Цель: 1.0480 (1.0120).

Поддержка – 1.0477. Сопротивление – 1.0698.

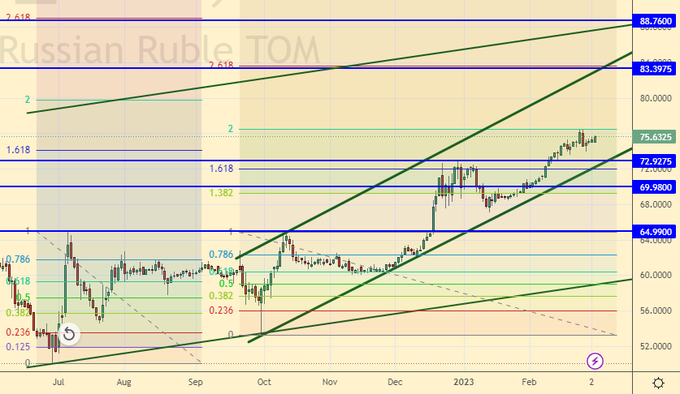

USD/RUB

Сценарий роста: по итогу торгов на прошлой неделе остаются шансы на падение к 72.00. Отметим, что если мы пройдем выше 76.70, то рынок очень быстро окажется на 80.00.

Сценарий падения: на текущих уровнях можно продавать. На прошлой неделе откатить на сколь-нибудь значимую величину не удалось. Если хода вниз не будет и на следующей неделе, то перекупленность на рынке исчезнет, и рынок снова будет готов расти.

Рекомендации по паре доллар/рубль:

Покупка: думать при подходе к 72.00. Стоп: 71.00 Цель: 88.00.

Продажа: сейчас. Стоп: 76.70. Цель: 72.00 (65.50). Кто в позиции от 75.80, держите стоп на 76.70. Цель: 72.00 (65.50).

Поддержка – 72.92. Сопротивление – 83.39.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 15 июня. Продолжаем оставаться в падающем канале. Пока мы ниже уровня 100000 покупать не имеет смысла. И даже если мы поднимемся выше данного уровня, то еще стоит десять раз подумать, прежде чем брать российские бумаги.

Сценарий падения: отличная позиция для продажи. Продолжаем считать, что если рынок уйдет ниже 90000, то нас ждет быстрое падение к уровню 80000, возможно 75000. После падения ниже 90000 можно добавить к шортам.

Рекомендации по индексу РТС:

Покупка: думать после роста выше уровня 100000.

Продажа: сейчас. Стоп: 101000. Цель: 80000 (50000, далее 20000) пунктов. Кто в позиции от 106000, 103000, 101000 и 98000, держите стоп на 101000. Цель: 80000 (50000, далее 20000) пунктов.

Поддержка – 91100. Сопротивление – 97970.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

Минсельхоз сообщил о старте весенней посевной

Ваш комментарий

|

|

|