Обзор рынка кормовых культур. Отчет USDA. Дата выхода 16 июля 2018

20 July 2018, 00:59

-

Прогноз потребления кукурузы на 2018/19 г. повышен

Увеличение прогнозируемой площади кукурузы на 2018/19 год повышает производство в США на 190 миллионов бушелей и, при сокращении начальных остатков, увеличивает запасы до 16,3 миллиарда бушелей. Потребление кукурузы в 2018/19 году увеличено на 140 млн. бушелей до 14,8 млрд. при росте экспорта, а также кормового и остаточного использования, но нивелируется более низким уровнем продовольственного и промышленного использования.

Прогноз экспорта повышен на 125 млн. бушелей. Для 2017/18 года экспорт кукурузы увеличен на 100 миллионов бушелей до 2,4 миллиарда, в результате чего общее использование достигло 14,9 миллиарда бушелей. Прогнозируемая цена на кукурузу в 2018/19 году снижена на 0,10 доллара США за бушель до 3,80 долл. США.

Прогноз экспорта кукурузы США на 2018/19 и 2017/18 гг. повышен с перераспределением между странами-экспортерами. В настоящее время экспорт на 2017/18 год прогнозируется на уровне, близком к рекорду, достигнутому в 1979/80 году. Значительное сокращение перспектив производства и / или экспорта для Бразилии, России и Аргентины оказывает сильную поддержку экспортным прогнозам для Соединенных Штатов. Ожидается, что глобальная торговля сорго переместится из Китая. Ожидается, что экспорт сорго из США сократится, хотя значительная доля экспорта сорго будет перенаправлена в Мексику и Японию.

Обзор рынка США

Запасы кормового зерна в США повышены.

Запасы кормового зерна в США в этом месяце увеличены на 4,4 млн. тонн, поскольку расширение площади кукурузы, сорго, ячменя и овса увеличило производство на 5,3 млн. тонн. При снижении начальных остатков менее чем на 1 млн. тонн, предложение прогнозируется на уровне 433,2 млн. тонн, что на 15,8 млн. тонн, или 4 процента, ниже уровня 2017/18. Предполагаемое потребление кормового зерна в этом месяце повышено на 3,7 млн. тонн до 390,2 млн. тонн. Конечные запасы прогнозируются на 0,8 миллиона тонн ниже, на уровне 43,0 миллиона тонн, что на 12,0 миллионов меньше, чем в 2017/18 году. На кукурузу приходится большая часть роста потребления. Исчезновение было также повышено для сорго и овса и снижено для ячменя.

Прогноз запасов кормового зерна на 2017/18 год снижен на 0,2 млн. тонн в этом месяце до 449,0 млн. из-за сокращения импорта на основе зарегистрированного импорта на сегодняшний день. Прогноз потребления повышен на 0,7 млн. тонн до 393,9 млн. из-за увеличения экспортных перспектив кукурузы, использования кукурузы для этанола, а также данных по экспорту, имеющихся на данный момент.

Количество единиц животноводческой продукции

Прогноз количества единиц животноводческой продукции (GCAU) на 2018/19 год составляет 100,23 млн. единиц, что несколько больше, чем прогнозировалось в прошлом месяце и на 1,52 млн. единиц больше, чем в прошлом году. Кормовое и остаточное использование на единицу GCAU прогнозируется на уровне 1,45 тонны, что на 0,2 тонны больше, чем в прошлом месяце, и на 0,01 млн. ниже показателя 2017 года.

Кормовое и остаточное использование

Кормовое и остаточное использование для четырех кормовых зерновых (кукуруза, сорго, ячмень и овес) и пшеницы на сезон 2018/19, для маркетингового года с сентября по август, прогнозируется на уровне 145,7 млн. метрических тонн, что на 2,2 млн. больше прогноза прошлого месяца и на 1,5 млн. больше, чем 144,2 млн. в 2017/18 году. Кукуруза, овес и пшеница немного повышены по сравнению с прогнозом прошлого месяца.

Прогноз запасов кукурузы на 2018/19 год повышен

Прогноз запасов кукурузы в США урожая 2018-19 года в этом месяце повышен на 115,0 млн. бушелей при росте производства и снижении начальных остатков. Запасы прогнозируются на уровне 16 307 млн. бушелей, что на 630 млн. ниже пересмотренного прогноза на 2017/18 год. Отчет о посевных площадях Министерства сельского хозяйства США (NASS), опубликованный 29 июня, повысил уборочную площадь на 1,1 миллиона акров до 81,8 миллиона, увеличив производство на 190 миллионов бушелей до 14 230 миллионов. Рост производства нивелируется сокращением начальных остатков урожая 2017/18 года на 75 миллионов бушелей.

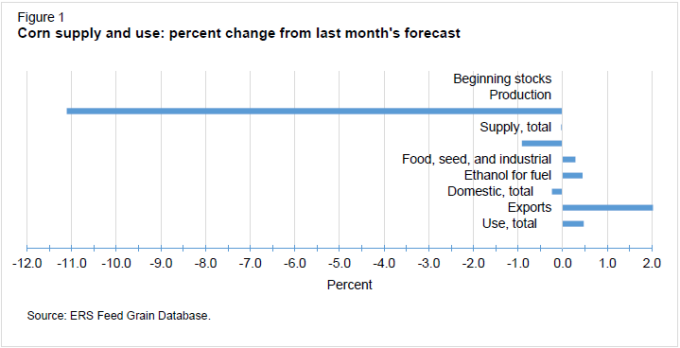

Рисунок 1. Предложение и потребление кукурузы: изменение в процентах по сравнению с прогнозом прошлого месяца (начальные остатки, производство, совокупное предложение, использование в пищевых целях, на семена и в промышленности, производство топливного этанола, совокупное внутреннее потребление, экспорт, общее использование).

Прогноз исчезновения кукурузы повышен на 140,0 млн. бушелей, поскольку увеличение экспорта на 125,0 млн. бушелей и увеличение кормового и остаточного использования на 75 млн. бушелей нивелируется снижением на 60 млн. использования в пищевых целях, на семена и в промышленности (FSI) за счет уменьшения использования кукурузы для производства глюкозы, декстрозы и этанола. Общий объем исчезновения прогнозируется на уровне 14 755 млн. бушелей. Экспорт кукурузы прогнозируется на уровне 2 225 миллионов бушелей на основе улучшения перспектив для Соединенных Штатов в связи со снижением производства в Бразилии и России. Кормовое и остаточное использование прогнозируется на уровне 5,425 млрд. бушелей, главным образом, за счет увеличения урожая и снижения прогнозируемого использования для этанола. Прогноз FSI составляет 7 105 млн. бушелей.

Результирующие конечные запасы прогнозируются на уровне 1 552 миллиона бушелей, что на 25 миллионов меньше прогноза прошлого месяца. Коэффициент использования запасов на отметке 10,5 на 3,1 ниже прошлогоднего и на 0,3 ниже прогноза прошлого месяца, составлявшего 10,8.

На 2017/18 год запасы кукурузы снижены на 5 миллионов бушелей до 16 937 миллионов. Имеющиеся данные по торговле на данный момент привели к изменениям в импорте. Совокупное исчезновение прогнозируется на уровне 14,910 млн. бушелей, что на 70 млн. больше, чем в прошлом месяце, поскольку прогнозируемый экспорт повышен на 100 млн. бушелей до 2400 млн., а использование FSI увеличено на 20 млн. до 7 060 млн. из-за того, что увеличение использования кукурузы для производства этанола нивелируется сокращением использования кукурузы для глюкозы и декстрозы. Увеличение кукурузы для этанола основано на данных о переработке зерна по май и еженедельных данных по этанолу в течение июня. Снижение кормового и остаточного использования основано на наблюдаемом исчезновении в течение первых трех кварталов маркетингового года, как указано в отчете NASS о зерновых запасах от 29 июня.

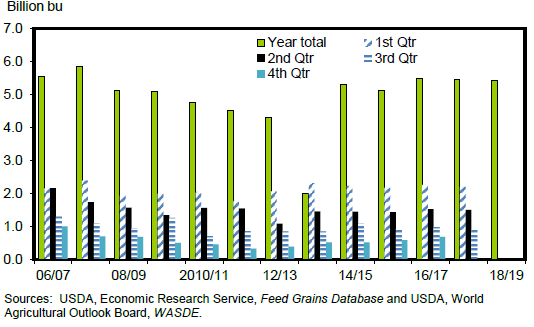

Рисунок 2. Кормовое и остаточное потребление кукурузы в США.

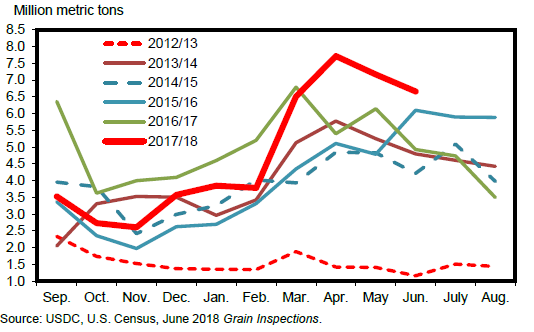

Рисунок 3. Экспорт кукурузы из США по месяцам.

Внесены корректировки торговых данных для 2014/15, 2015/16, 2016/17 и 2017/18 гг

Бюро переписи пересмотрело данные по импорту и экспорту с календарного 2015 по 2017 год. На 2016/17 год импорт кукурузы был увеличен на 59 673 бушеля до 57 068 млн., а на 2017/18 по май импорт снижен на 159,487 бушелей до 25 297 млн.

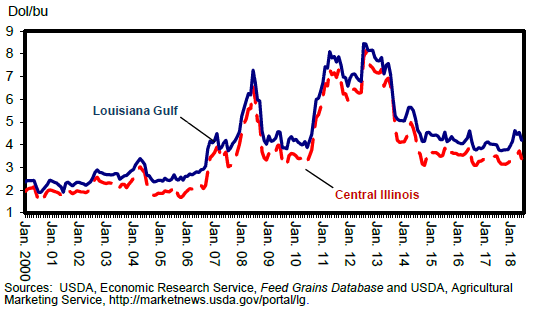

Рисунок 4. Цены на кукурузу по месяцам (yellow #2) в Центральном Иллинойсе и Луизиане

Прогноз цен на кукурузу в 2018/19 году снижен

Прогнозируемая средняя цена на кукурузу, получаемая фермерами в 2018/19 году, снижена на 0,10 доллара США на каждом конце диапазона от 3,30 до 4,30 долл. США за бушель со средней ценой в 3,80 долл. США за бушель, исходя из регистрируемых цен на сегодняшний день и ожиданий снижения цен на сою. Для 2017/18 года прогнозируется диапазон от 3,30 до 3,50 долл. США со средним значением 3,40 долл. США за бушель.

Сорго: снижение использования в 2017/18 году повышает конечные запасы

Оценка производства сорго осталась без изменений для 2017/18 года на уровне 363,8 млн. бушелей с использованием 5,6 млн. акров и ожидаемой урожайностью 72,1 бушелей на акр.

Кормовое и остаточное использование сорго пересмотрено в сторону понижения на 5,0 млн. бушелей до 85 млн. Это сокращение повлияло на показатель совокупного исчезновения, сократив его с 140,0 млн. бушелей до 135,0 млн. Эти же 5,0 млн. бушелей добавляются к ожидаемым конечным запасам, увеличивая их с 29,3 до 34,3 млн. бушелей. Диапазон ожидаемых цен сужен до 3,15 – 3,25 долл. США за бушель, при этом средняя цена для сезона составляет 3,20 долл. США за бушель.

Согласно отчетам NASS Crop Progress, опубликованным в июне и в начале этого месяца, посевы сорго остаются в хорошей форме. В некоторых районах наблюдается небольшой переход от отличного состояния к хорошему, но в целом посевы развиваются хорошо.

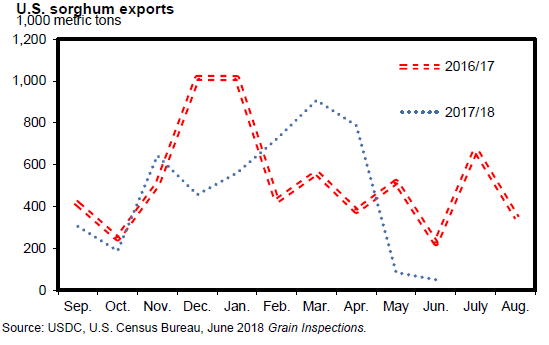

Рисунок 5. Экспорт сорго из США.

Сорго: экспорт падает, в то время как использование на производство этанола удваивается в 2018/19 году

Производство сорго в США в 2018/19 маркетинговом году незначительно пересмотрено в сторону повышения на 13,0 млн. бушелей до 343,0 млн. Это увеличение связано с увеличением посевной и уборочной площади, о чем сообщалось в отчете NASS от 29 июня. Посевная площадь пересмотрена в сторону повышения с 5,932 млн. акров до 6,040 млн., т.е. на 0,108 млн. акров. Ожидаемая уборочная площадь увеличена на 0,192 млн. акров, с 5,1 млн. до 5,292 млн. акров. Кроме того, начальные остатки увеличены на 5,0 млн. бушелей до 34,3 млн. из-за сокращения кормового использования в сезоне 2017/18. Эти изменения приводят к прогнозу запасов на уровне 390,3 млн. бушелей в 2018-19 году, что на 18,0 млн. больше, чем ожидалось в прошлом месяце.

Общее использование повышено на 10,0 млн. бушелей в 2018/19 маркетинговом году. Это связано с несколькими изменениями, но самым важным из них является торговая ситуация с Китаем. С учетом существующей политики экспорт в этом месяце снижен на 40,0 млн. бушелей, что привело к переменам среди традиционных торговых партнеров США и сокращению ожидаемого экспорта в Китай. Эти 40,0 млн. бушелей составляют основную часть повышательной корректировки в 50,0 млн. бушелей производства этанола на основе сорго. Это повышение на 50,0 миллионов бушелей увеличивает более чем вдвое ожидаемое использование сорго для этанола в 2018/19 году с 48,0 млн. бушелей до 98,0 млн. Конечные запасы 2018/19 года пересмотрены в сторону повышения на 8,0 млн. бушелей с 27,3 млн. до 35,3 млн.

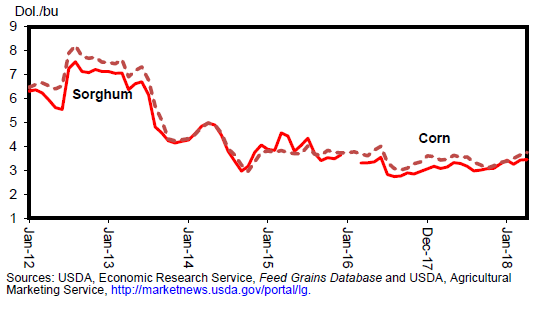

Рисунок 6. Цена по месяцам на сорго и кукурузу в Канзас-Сити.

Цена для 2018/19 маркетингового года снижена на 0,10 доллара за бушель, при этом ожидаемая максимальная цена составляет 4,10 доллара за бушель, а минимальная – 3,10 доллара США, в результате средняя ожидаемая цена составляет 3,60 доллара за бушель.

Ячмень: кормовое использование падает, конечные остатки растут

Прогнозируемый импорт ячменя в США в 2017/18 году сокращен на 0,9 млн. бушелей в этом месяце с 10,0 млн. до 9,1 млн. на основе итоговых данных за маркетинговый год. Это уменьшает общий объем предложения с 258,3 млн. бушелей до 257,4 млн.

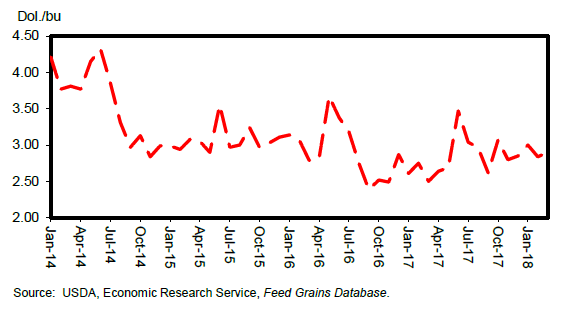

Рисунок 7. Средние цены на ячмень по месяцам, получаемые фермерами.

Предполагаемое кормовое и остаточное использование в сезоне 2017/18 сокращено на 24,7 млн. бушелей, т.е. на 98,8%, на основе запасов ячменя на 1 июня, указанных в отчете о зерновых запасах NASS. Кроме того, использование FSI снижено на 4,7 миллиона бушелей до 157,3 миллиона. Эти изменения приводят к сокращению внутреннего потребления на 29,4 млн. бушелей, которое в настоящее время оценивается в 157,6 млн. бушелей для 2017/18 года.

Экспорт ячменя из США снижен на 0,9 млн. бушелей, с 6,0 млн. до 5,1 млн. Большая часть посевов в этом сезоне находится в хорошем/отличном состоянии, по данным NASS. Это значительно лучше, чем было в прошлом году в это же время.

Ожидаемые запасы ячменя повышены, потребление снижено в 2018/19 году

Ожидания площади и урожайности ячменя пересмотрены в сторону повышения на 2018/19 маркетинговый год. Посевная площадь повышена на 0,2 млн. акров с 2,3 до 2,5 млн. акров. Урожайность повышена на 2,1 бушеля на акр с 73,5 до 75,6, исходя из урожайности, указанной в июльском отчете NASS об урожае. Кроме того, начальные запасы оцениваются в 94,7 млн. бушелей, что на 29,5 млн. больше, чем предыдущий прогноз в 65,3 млн. бушелей. Эти изменения привели к увеличению прогнозируемых запасов на 37,1 млн. бушелей в 2018/19 году, с 232,3 млн. в прошлом прогнозе до 269,3 млн.

Прогноз кормового и остаточного использования в сезоне 2018/19 пересмотрен в сторону понижения с 25,0 млн. бушелей до 15,0 млн., что представляет собой сокращение на 10,0 млн. бушелей. Это изменение приводит к снижению объема внутреннего потребления на 10,0 млн. бушелей с 180,0 млн. бушелей до 170,0 млн. При отсутствии изменений ожидаемого экспорта, равного 5,0 млн. бушелей, совокупное использование также снижено на 10,0 млн. бушелей с 185,0 млн. до 175,0 млн. Эти изменения приводят к увеличению почти вдвое прогнозируемых конечных запасов ячменя в 2018/19 году с 47,3 млн. бушелей до 94,3 млн.

Овес: уменьшение кормового использования приводит к росту конечных запасов

Для 2017/18 года прогнозируется незначительное снижение импорта овса в США на 0,7 млн. бушелей до 89,3 млн. бушелей. Общий объем предложения также пересмотрен в сторону понижения на 0,6 млн. бушелей с 189,7 млн. до 189,1 млн.

Кормовое и остаточное использование для 2017/18 года снижено на 17,4 млн. бушелей, с 85,0 млн. до 67,6 млн. Соответственно общий объем внутреннего потребления снижен на те же 17,4 млн. бушелей до 145,6 млн. Кроме того, экспорт незначительно снижен на 0,1 млн. бушелей с 2,5 до 2,4 млн. Все эти изменения отражены в сокращении общего объема потребления на 17,5 млн. бушелей, с 165,5 млн. до 148,0 млн. Основываясь на отчете о зерновых запасах NASS от 29 июня, конечные запасы повышены на 16,8 млн. бушелей, с 24,2 млн. до 41,0 млн.

Состояние посевов овса в основном оценивается от удовлетворительного до отличного; однако несколько хуже, чем в прошлом году на ту же дату, согласно данным NASS.

2018/19: запасы овса повышены

Ожидаемый общий объем запасов овса в США в 2018/19 году повышен на 17,2 млн. бушелей, с 185,2 млн. до 202,4 млн. Большая часть роста объясняется увеличением начальных запасов на 16,8 млн. бушелей, с 24,2 млн. до 41,0 млн. Кроме того, посевная площадь овса повышена на 0,17 млн. акров, с 2,7 млн. до 2,9 млн. На основе данных июльского отчета об урожае NASS, прогноз урожайности снижен на 0,2 бушеля на акр в этом месяце, с 66,0 бушелей на акр до 65,8 бушелей на акр в 2018/19 году.

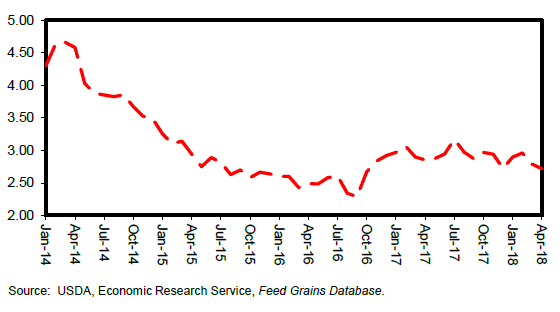

Рисунок 8. Средняя цена на овес No. 2 white heavy по месяцам, Minneapolis, MN.

Прогноз кормового и остаточного использования повышен на 5,0 млн. бушелей в 2018/19 году, с 75,0 млн. до 80,0 млн., соответственно внутреннее общее использование повышено на те же 5,0 млн. бушелей с 154,0 млн. до 159,0 млн. Эти изменения приводят к повышению конечных запасов на 12,1 млн. бушелей в 2018/19 году, с 29,2 млн. до 49,4 млн. Прогнозируемая цена сезона 2018/19 снижена на 0,10 доллара за бушель на каждом конце диапазона до 2,50 – 3,10 доллара за бушель, при этом средняя ожидаемая цена сезона составляет 2,80 доллара за бушель.

Международный обзор

Соединенные Штаты уравновешивают сокращение кормового зерна в мире

Несмотря на то, что мировое производство кормового зерна в 2018/19 и 2017/18 гг. практически не изменилось в этом месяце, крупные перемены для кукурузы и ячменя, а также небольшие изменения для сорго и овса полностью компенсируют друг друга. Производство кормового зерна за пределами США сокращается на 5,2 млн. тонн, Соединенные Штаты являются основным уравновешивающим фактором в этом месяце, с повышением производства кормового зерна на 5,2 млн. тонн, из которых 4,8 млн. тонн приходится на производство кукурузы.

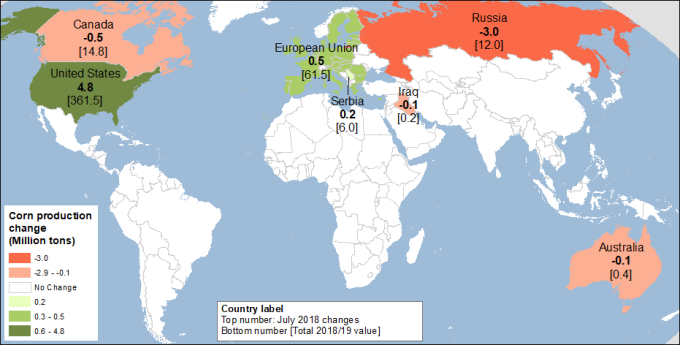

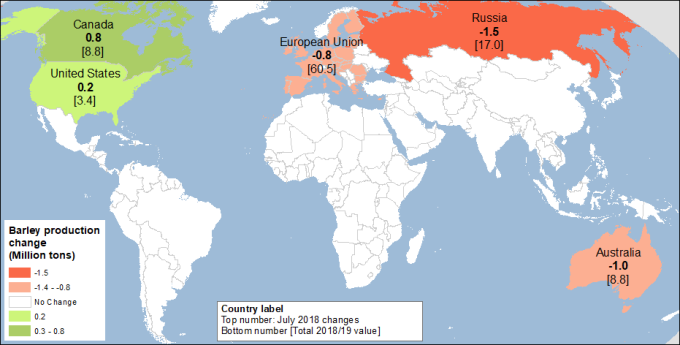

Наибольшее сокращение производства кормового зерна приходится на Россию в связи с уменьшением площади и резким сокращением урожайности кукурузы и ячменя, а также озимой пшеницы. Так как теплая погода в мае ускорила развитие кукурузы на юго-западе России, жара и сухость в июне, как ожидается, навредят посевам, проходящим через репродуктивный период; урожайность кукурузы снижена на 12% в этом месяце. Засушливые условия имели место в июне с осадками, составлявшими лишь 5 процентов от нормы на большинстве площадей кукурузы в этой части страны. Прогноз посевной площади кукурузы также снижен на основе отчетов о посевах. Поскольку жара распространилась на Приволжский округ, где производится почти 40 процентов ячменя страны, ожидается, что урожайность также пострадает, поэтому она снижена в этом месяце на 6 процентов.

Прогноз производства австралийского ячменя и овса (а также производства кукурузы, которое невелико в Австралии и составляет менее 1 млн. тонн) снижен.

Для 2017/18 года глобальное производство кормового зерна также практически не изменилось, поскольку сокращение прогнозируемого производства кукурузы из-за снижения в Бразилии компенсируется увеличением производства кукурузы в Южной Африке, а также увеличением производства ячменя и сорго в Австралии. В Бразилии в этом месяце сокращены как площадь, так и урожайность кукурузы в 2017/18 году. Раннее окончание сезона дождей в центральной Бразилии (Мату Гросу, Мату Гросу до Сул и Гойас), а также в южном штате Парана, негативно влияло на посевы в течение репродуктивного периода в апреле и мае, тем самым снижая потенциальную урожайность. Площадь также была уменьшена, и впервые за последние 9 лет площадь кукурузы второго урожая — «сафринья» — сократится по сравнению с предыдущим годом. Уборка урожая кукурузы находится в процессе, и оба сокращения подтверждаются официальными отчетами.

Карта 1. Изменения производства кукурузы на 2018/19 год (млн. тонн), июль 2018.

Карта 2. Изменения производства ячменя на 2018/19 год (млн. тонн), июль 2018.

Изменения потребления кормового зерна по странам

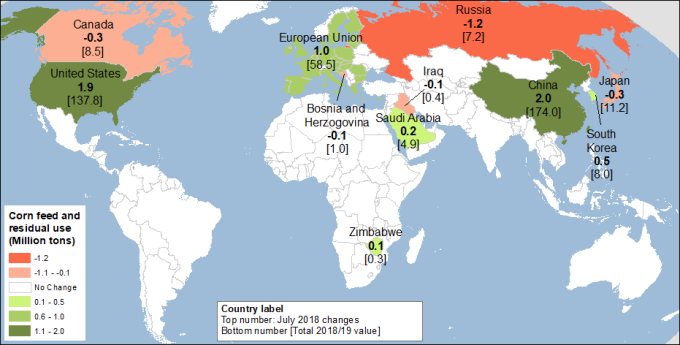

Несмотря на то, что в этом месяце объем глобальных запасов кормового зерна не изменился, ожидается, что резкое сокращение производства пшеницы за пределами США повысит ценовую конкурентоспособность кукурузы и других кормовых зерновых, а также их использование в кормовых целях взамен пшеницы. Однако прогнозируемое потребление кормового зерна в 2018-19 году повышено незначительно в этом месяце, на 1,8 млн. тонн до 1378,1 млн., причем большая часть увеличения приходится на Соединенные Штаты.

Наибольшим изменением в использовании кормового зерна является сокращение потребления кукурузы и ячменя в России, на 1,9 млн. тонн, из-за снижения прогнозируемого объема производства. Увеличение импорта кукурузы повышает ее использование в кормовых целях в Южной Корее, что компенсирует сокращение потребления пшеницы. Введение 25%-ной пошлины на импорт сорго из США, согласно прогнозу, сократит использование кормового зерна в Китае. Ожидается, что кормовое потребление сорго в Китае резко сократится на 2,7 млн. тонн (или на 33 процента), а кормовое потребление кукурузы вырастет на 2,0 млн. тонн. Кормовое потребление в Мексике и Японии – альтернативные направления экспорта сорго из США – повышено на 1,1 и 0,3 млн. тонн, соответственно. Другие корректировки кормового использования в этом месяце отражают изменения в производстве и торговле для отдельных стран. Для визуального отображения изменений кормового и остаточного использования кукурузы см. карту 3.

Карта 3. Изменения кормового и остаточного использования кукурузы на 2018/19 год (млн. тонн), июль 2018.

Прогноз глобальных конечных запасов сокращен

Отсутствие изменений предложения и увеличение потребления привели к сокращению запасов кормового зерна. Прогноз мировых конечных запасов кормового зерна на 2018/19 год снижен на 1,8 млн. тонн в этом месяце до 179,8 млн. (самый низкий уровень с 2012 года), при этом запасы кукурузы сокращены на 2,7 млн. тонн, тогда как запасы сорго и овса повышены. Наибольшие сокращения внесены для Китая (на 2,0 млн. тонн из-за роста кормового потребления кукурузы), Европейского союза (на 0,7 млн. тонн из-за снижения запасов кукурузы и ячменя и роста внутреннего потребления кукурузы) и России (на 0,4 млн. тонн из-за сокращения производства кукурузы и ячменя, которое не полностью компенсируется снижением кормового потребления). Для Мексики снижение остатков кукурузы почти компенсируется повышением остатков сорго, причем обе корректировки отражают изменения в импорте. Прогноз остатков кукурузы повышен для Бразилии (результат сокращения производства кукурузы в 2017/18 году, которое более чем компенсируется снижением экспорта, несмотря на рост прогнозируемого использования). Множество менее крупных изменений внесено для ряда стран.

Мировая торговля кормовым зерном снижена в 2018/19 году

Июльский прогноз мирового экспорта кормовых зерновых для торгового 2018 года в период с октября по сентябрь ниже июньского на 1,6 млн. тонн. Глобальный экспорт кукурузы, сорго, ячменя и овса снижен на 0,4, 0,6, 0,5 и 0,1 млн. тонн соответственно.

В этом месяце мировая торговля кукурузой на 2018/19 год незначительно снижена, на 0,4 млн. тонн до 155,2 млн. Ожидается, что значительное снижение прогнозируемых запасов российской кукурузы в этом месяце приведет к сокращению экспорта на 2,0 млн. тонн до 3,5 млн. Экспорт кукурузы из Бразилии сокращен как для 2017/18, так и для 2018/19 международного торгового года, поскольку ожидается, что снижение запасов кукурузы 2017/18 года будет оказывать давление на бразильский экспорт до февраля, в течение почти половины торгового года с октября по сентябрь. Для местного маркетингового 2017/18 года, длящегося с марта по февраль. экспорт кукурузы сокращен на 3,0 млн. тонн.

Глобальная торговля ячменем скорректирована в сторону понижения, что отражает изменения этого месяца в производстве для России и Австралии с сокращением экспорта на 0,7 и 0,5 млн. тонн соответственно. Прогноз экспорта ячменя повышен для Канады на 0,6 млн. тонн, что, как ожидается, частично возместит снижение австралийского экспорта в Китай и Японию.

Изменения в мировой торговле сорго

Ожидается, что 25-процентная пошлина, налагаемая Китаем на импорт сорго из Соединенных Штатов, приведет к перенаправлению китайского спроса на импортируемые корма и изменит структуру глобальной торговли сорго. Ожидается, что Китай сократит импорт и кормовое использование сорго, увеличив при этом внутреннее кормовое потребление кукурузы. Ожидается, что Соединенные Штаты перенаправят часть своего экспорта сорго в Мексику и Японию и существенно увеличат внутреннее потребление сорго для производства этанола. Сорго является более питательным кормовым ингредиентом по сравнению с китайской кукурузой, которая в настоящее время стоит почти 300 долл. США за тонну на дефицитном юге Китая. Сорго из Соединенных Штатов, по-прежнему является конкурентоспособным по цене в Китае по сравнению с австралийским сорго, и США, как ожидается, по-прежнему продолжат экспортировать сорго в Китай. Однако ожидается, что риски для китайских импортеров, ввозящих сорго из Соединенных Штатов, будут ограничивать экспорт из США. Ожидается, что Австралия частично восполнит нехватку, и ее экспорт сорго (почти исключительно в Китай) увеличится на 0,3 миллиона тонн до 1,4 миллиона.

Изменения в этом месяце включают сокращение мировой торговли сорго на 0,6 млн. тонн: сокращение китайского импорта сорго на 2,7 млн. тонн частично компенсируется увеличением импорта в Мексику (на 1,5 млн. тонн) и Японию (на 0,6 млн. тонн). Ожидается, что как Мексика, так и Япония будут импортировать меньше кукурузы, на 0,5 миллиона тонн каждая. Ожидается, что экспорт сорго из США за международный торговый год (октябрь-сентябрь) сократится на 0,9 млн. тонн до 4,5 млн. Для местного маркетингового года (сентябрь-август) экспорт сорго снижен на 40 миллионов бушелей до 175 миллионов.

Перспективы экспорта кукурузы из США повышены, меняются экспортные доли

Прогноз мировой торговли кукурузой на 2018/19 г. несколько снижен, при этом США займут значительную долю рынка с их обильными запасами и снижением запасов и / или конкуренции со стороны Бразилии, Аргентины и России. Экспорт бразильской и российской кукурузы снижен на 2,0 млн. тонн каждый (для международного торгового года с октября по сентябрь), а экспорт США повышен на 3,5 млн. тонн до 56,5 млн.

Для международного 2017/18 торгового года (октябрь-сентябрь) прогноз экспорта кукурузы из США также повышен на 2,5 млн. тонн до 61,0 млн. по сравнению с предыдущим месяцем, что немного ниже рекорда 1979/80 года и рекорда 2007/08 года для американского маркетингового года (сентябрь-август). Ожидается, что доля США в мировой торговле кукурузой превысит 40 процентов, чего не случалось с 2010/11 года. Продолжающееся сокращение ожидаемого урожая Бразилии 2017/18 года и медленный экспорт из Бразилии и Аргентины способствуют росту продаж и поставок США. (Экспорт США повышен на 100 миллионов бушелей в этом месяце до 2400 миллионов для маркетингового года с сентября по август.) Пересмотренный экспорт на 5,4 миллиона больше, чем в 2016/17 году. Темп поставок кукурузы из США в первые месяцы 2017/18 года был устойчивым, хотя и не особенно сильным по сравнению с (очень хорошим) предыдущим годом, хотя в последние несколько месяцев экспортные продажи ускорились. Статистические данные экспорта указывают на то, что экспорт кукурузы в период с октября по май достиг 38,5 млн. тонн, при этом месячный экспорт в апреле-мае составил чуть менее 8,0 млн. тонн, т.е. экспорт достиг уровня 2016/17 года. В июне инспекции достигли 6,7 млн. тонн. По состоянию на 5 июля 2018 года объем экспортных продаж кукурузы в США на 35% превысил прошлогодний. Дальнейшее сокращение прогнозируемых запасов и экспорта кукурузы из Бразилии в этом месяце, а также медленные темпы поставок и сокращение экспорта кукурузы из Аргентины в 2017/18 году, согласно прогнозу, будут и дальше поддерживать экспорт США во второй половине 2017/18 года, когда страны южного полушария начнут экспортировать новый урожай.

Обзор рынка пшеницы. Отчет USDA. Дата выхода 16 июля 2018

Ваш комментарий

|

|

|