|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-13-po-17-marta-2023/611684/

|

Рынок зерновых:

В Америке, та которая состоит из отдельных штатов, рухнул 18-й по капитализации банк. Да, просто встал утром и тут же умер. Несчастные граждане понеслись снимать депозиты, а им ничего не дали, но отдадут, позже, отметим это, справедливости ради. Всё под контролем. Всё хорошо. Банк Силиконовой Долины инвестировал во всякую ерунду от бородатых юнцов. Мы тут аж рты раскрыли от удивления. С нетерпением ждем продолжения.

Если вам на улице вместо флаеров будут раздавать индийские рупии, не удивляйтесь. Берите рупии. Их просто девать некуда. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

В феврале на экспорт было отгружено 3.7 миллиона тонн зерновых культур, что на 35% больше, чем в феврале прошлого года. За последний зимний месяц пшеница уплыла за моря в размере 3-х миллионов тонн. Активно покупают у нас Турция, Египет, Пакистан, Алжир и Кения. Турки и египтяне все больше покупают пшеницу за рубли, молодцы, так держать.

Цены на российскую пшеницу на FOB упали ниже 300 долларов за тонну. Давление на цены оказывает остающееся у фермеров зерно. Дальнейшее снижение цен возможно, но оно скорее всего будет ограниченно уровнем 285 долларов за тонну.

Отметим, что в следующем сезоне мир может получить падение валового сбора зерновых из-за того, что поставки российских удобрений блокировались Западом. Отклонение от технологии производства может привести к существенному падению урожаев в ряде стран.

Читая наши прогнозы, вы могли заработать на площадке eOil.ru купив дизельное топливо арктическое по 57000 и продав его по 67000 рублей за тонну. Несколько раньше можно было продать дизель по 84000 рублей за тонну и купить его снова по 59000 рублей за тонну. Также можно было заработать на рынке гелия взяв ход вверх от 1800 до 3000 рублей за кубический метр.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

Мировой гегемон разрешил европейским нефтетрейдерам работать с российской нефтью. Точнее, он и не запрещал, но посредники поспешили отказаться от нашего товара сами. А тут вдруг призывы из-за океана, мол, ничего не бойтесь. Но мы то знаем, за Штатами грешок, одно неверное движение и на любую компанию может быть наложен штраф в 10 миллиардов долларов. Просто потому, что им там, на другой стороне пруда что-то показалось.

Россия продолжает наращивать поставки в Индию и Китай. Может получиться так, что Москва срастется с Дели и Пекином, а Европа будет вынуждена платить Саудовской Аравии, ОАЭ, Катару и Ливии. Интересно, что будут делать всякие Парижи с Лондонами, да Берлины с Венами, когда на Ближнем Востоке на фоне просто неприличных финансовых вливаний эго шейхов да принцев разрастется настолько, что возобновятся трения по поводу того, кто же более грамотно и верно толкует древние писания. И кто в принципе достоин того, чтобы высказывать свою позицию, то есть открывать рот. Может случиться так, что даже легкого противостояния в арабском мире Европа не переживет.

В кои-то веки великий британец, индус по происхождению, посетил Париж. Франко-английский саммит, надо же как интересно звучит по-русски, так вот, саммит прошел. Великие лидеры то ли свободной, то ли ветренной во всех отношениях Европы, мерили друг друга взглядами и клялись дружить против России.

Когда между партнерами в костюмах, а на самом деле красивые фотографии получились, вновь начнется столетняя война, конечно же Москва окажет помощь обеим странам, исходя только из гуманитарных соображений.

Доллар/рубль:

На следующей неделе в четверг ЕЦБ скажет свое слово по ставке. Скорее всего она будет поднята на 0.5%. В пятницу пройдет заседание Банка России на котором ставка также может быть поднята на 0.5% при условии, что Набиуллина увидит риски разгона инфляции.

Учитывая то, что рубль не укрепляется можно предположить, что цены на импортные товары продолжат расти, хотя этот процесс и будет идти умеренными темпами.

От происходящего на валютном рынке веет тоской. Рубль не может окрепнуть против доллара хотя бы к 72.50. Он стоит около локального максимума на 76.50 и тяготеет к дальнейшему ослаблению. Отметки наверху: 80, 84 и 88 рублей за доллар. Отметим, что рост цен на нефть может не оказать существенной поддержки рублю из-за санкций.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса управляющих по пшенице. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. Продавцы контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 9.2 тыс. контрактов. Продавцы заходили на рынок, покупатели никак себя не проявили. Спред между короткими и длинными позициями расширился. Продавцы сохраняют преимущество.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Текущий район интересен для покупок. У быков есть два месяца до майского отчета USDA для того, чтобы приподнять рынок на 10%.

Сценарий падения: рынок выполнил цели внизу. Продавать смысла нет. Вне рынка.

Рекомендации для рынка пшеницы:

Покупка: сейчас. Стоп: 650.0. Цель: 770.0. Кто в позиции от 670.0, держите стоп на 650.0. Цель: 770.0.

Продажа: нет.

Поддержка – 661.2. Сопротивление – 721.0.

Смотрим на объемы открытого интереса управляющих по кукурузе. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.6 тыс. контрактов. Изменение незначительное. На рынок зашли в небольшом количестве как покупатели, так и продавцы. Спред между длинными и короткими позициями расширился. Быки продолжают контролировать рынок.

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Продолжим отказываться от входа в лонг по кукурузе. Кормового зерна очень много. Для хорошего входа нам нужны уровни в районе 550.0 центов за бушель.

Сценарий падения: продолжаем держать шорты. Возможно в ближайшее время будет попытка пройти выше 640.0, но она скорее всего потерпит неудачу.

Рекомендации для рынка кукурузы:

Покупка: нет.

Продажа: нет. Кто в позиции от 688.0, перенесите стоп на 663.0. Цель: 550.0 центов за бушель.

Поддержка – 598.6. Сопротивление – 636.0.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем майский фьючерс, дата экспирации 12 мая. Не покупаем. Уровни слишком высоки для входа в лонг.

Сценарий падения: стоит держать шорты с далекими целями на 1000 центов за бушель. Сои очень много.

Рекомендации для рынка сои:

Покупка: нет.

Продажа: сейчас. Стоп: 1547.0. Цель: 1000.0. Кто в позиции от 1540.0 и 1530.0 держите стоп на 1547.0. Цель: 1000.0 центов за бушель.

Поддержка – 1472.4. Сопротивление – 1538.6.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 12.1 тыс. контрактов. Покупатели заходили на рынок. Продавцы не проявляли никакой активности. Спред между длинными и короткими позициями расширился. Быки контролируют ситуацию.

Сценарий роста: рассматриваем мартовский фьючерс, дата экспирации 31 марта. Рынок держится выше уровня 80.00. На рынке равновесие. Преимущества нет ни у одной из сторон.

Сценарий падения: пока мы не упали ниже уровня 80.00 продавать не будем. Можно сказать, что в Европе уже начинается автомобильный сезон. Спрос на топливо должен вырасти.

Рекомендации для рынка нефти марки Brent:

Покупка: после роста выше 86.00. Стоп: 81.40. Цель: 110.0.

Продажа: после падения ниже 80.00. Стоп: 84.30. Цель: 70.00.

Поддержка – 80.42. Сопротивление – 86.81.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок снизилось на 2 единицы и составляет 590 штук.

Коммерческие запасы нефти в США упали на -1.694 до 478.513 млн. баррелей, при прогнозе +0.395 млн. баррелей. Запасы бензина упали на -1.134 до 238.058 млн. баррелей. Запасы дистиллятов выросли на 0.138 до 122.252 млн. баррелей. Запасы в хранилище Кушинг упали на -0.89 до 39.828 млн. баррелей.

Добыча нефти упала на -0.1 до 12.2 млн. баррелей в день. Импорт нефти вырос на 0.063 до 6.271 млн. баррелей в день. Экспорт нефти упал на -2.267 до 3.362 млн. баррелей в день. Таким образом, чистый импорт нефти вырос на 2.33 до 2.909 млн. баррелей в день. Переработка нефти выросла на 0.2 до 86 процента.

Спрос на бензин упал на -0.55 до 8.562 млн. баррелей в день. Производство бензина упало на -0.173 до 9.557 млн. баррелей в день. Импорт бензина упал на -0.226 до 0.446 млн. баррелей в день. Экспорт бензина вырос на 0.18 до 0.831 млн. баррелей в день.

Спрос на дистилляты упал на -0.321 до 3.514 млн. баррелей. Производство дистиллятов упало на -0.084 до 4.525 млн. баррелей. Импорт дистиллятов упал на -0.056 до 0.141 млн. баррелей. Экспорт дистиллятов вырос на 0.187 до 1.132 млн. баррелей в день.

Спрос на нефтепродукты упал на -1.364 до 19.049 млн. баррелей. Производство нефтепродуктов упало на -0.538 до 20.704 млн. баррелей. Импорт нефтепродуктов вырос на 0.252 до 2.106 млн. баррелей. Экспорт нефтепродуктов вырос на 0.511 до 6.01 млн. баррелей в день.

Спрос на пропан упал на -0.109 до 1.234 млн. баррелей. Производство пропана выросло на 0.032 до 2.414 млн. баррелей. Импорт пропана упал на -0.019 до 0.121 млн. баррелей. Экспорт пропана упал на -0.194 до 1.377 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. Покупатели контролируют рынок. За прошлую неделю разница между длинными и короткими позициями управляющих увеличилась на 4.2 тыс. контрактов. Изменение незначительное. И продавцы, и покупатели уходили с рынка, продавцы это делали чуть более активно. Спред между длинными и короткими позициями расширился, быки продолжают контролировать ситуацию.

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 21 марта. Если цены вырастут выше 81.50 откроем лонг. Пока остаемся вне рынка.

Сценарий падения: рынок в диапазоне. Преимущества нет ни у быков, ни у медведей. Продавать будем только после падения ниже 74.00.

Рекомендации для нефти марки WTI:

Покупка: после роста выше 81.50. Стоп: 77.40. Цель: 110.00.

Продажа: после падения ниже 74.00. Стоп: 78.30. Цель: 66.00 (55.00) долларов за баррель.

Поддержка – 74.74. Сопротивление – 80.78.

Gas-Oil. ICE

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 12 апреля. Имеет смысл купить еще раз. В Европе реальные дела с топливом могут быть намного хуже декларируемых.

Сценарий падения: пока мы в падающем канале закрывать шорт не будем. Если произойдет падение цен, этот станет небольшим сюрпризом в данной ситуации.

Рекомендации по Gasoil:

Покупка: сейчас. Стоп: 760.0. Цель: 1100.0.

Продажа: нет. Кто в позиции от 900.0, держите стоп на 870.0. Цель: 670.0.

Поддержка – 770.75. Сопротивление – 857.50.

Natural Gas. CME Group

Сценарий роста: рассматриваем апрельский фьючерс, дата экспирации 29 марта. Продолжим держать открытый ранее лонг. Ход в район 3.500 выглядит естественным после долгого падения. Текущий откат желающие могут использовать для входа в лонг.

Сценарий падения: если рынок поднимется к уровню 4.100, то тогда можно будет говорить о продажах.

Рекомендации по природному газу:

Покупка: сейчас. Стоп: 2.330. Цель: 4.000. Кто в позиции от 2.200 держите стоп на 2.330. Цель: 4.000.

Продажа: думать при подходе к 4.100.

Поддержка – 2.108. Сопротивление – 3.052.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: вы могли купить от 57000 следуя нашим рекомендациям. На фоне призывов США к нефтетрейдерам работать с Россией можно ожидать подъема котировок внутри страны. На текущих уровнях также можно покупать.

Сценарий падения: наши призывы на прошлой неделе «не жадничать» оказались верными. От шортов нужно было избавиться. Всех с профитом. Берем паузу на неделю. Хороших уровней для продаж сейчас нет.

Рекомендации по рынку дизеля:

Покупка: сейчас. Стоп: 53000. Цель: 72000. Кто зафиксировал прибыль на прошлой неделе от 57000 на 67000 можно купить еще раз.

Продажа: нет.

Поддержка – 55625. Сопротивление – 68633.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: на текущих уровнях можно покупать. Рынок способен вырасти до 7500 рублей за тонну.

Сценарий падения: продолжим отказываться от продаж. Цены на низких отметках.

Рекомендации по рынку ПБТ:

Покупка: сейчас. Стоп: 1100. Цель: 7500 рублей за тонну.

Продажа: нет.

Поддержка – 884. Сопротивление – 4912.

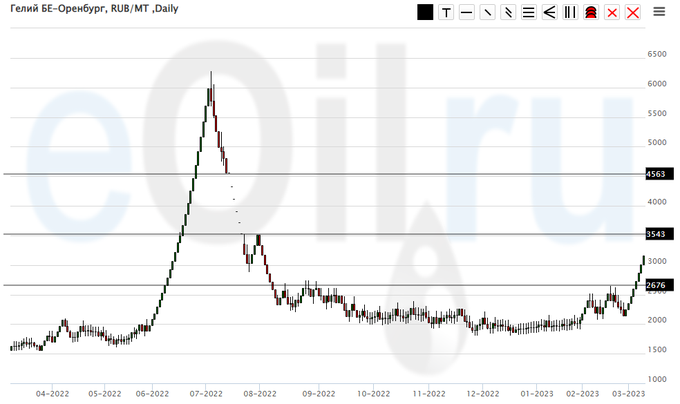

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: рынок раллирует. Мы быстро поднялись выше 3000, что стало некоторым сюрпризом. Покупатели могут зафиксировать прибыль и взять паузу на неделю.

Сценарий падения: в случае появления красной дневной свечи можно продать. Рынок перекуплен должен быть откат как минимум к уровню 2700.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: при появлении красной дневной свечи. Стоп над её максимумом. Цель: 2700 (2300) рублей за кубический метр.

Поддержка – 2676. Сопротивление – 3543.

Gold. CME Group

Сценарий роста: учитывая падение банка в США можем предположить, что мы дойдем до 1890, однако подняться выше не получится, так как ФРС не закончила с повышением ставок.

Сценарий падения: продолжим держать шорт от 1920 при этом сместим цель вниз с 1790 до 1730. При подходе к 1900 можно нарастить шорты.

Рекомендации по рынку золота:

Покупка: думать при подходе к 1730.

Продажа: при подходе к 1900. Стоп: 1920. Цель: 1730. Кто в позиции от 1920, перенесите стоп на 1920. Цель: 1730 долларов за тройскую унцию.

Поддержка – 1808. Сопротивление – 1890.

EUR/USD

Сценарий роста: евро может подняться в четверг к 1.0800, но выше не пойдет, так как 22-го марта будет заседание ФРС, на котором ставка также как и в Европе будет поднята на 0.5%. Для хорошего входа в лонг хочется увидеть уровень 1.0100.

Сценарий падения: продолжаем держать шорты в расчете на падение хотя бы к 1.0480. Ход к 1.0100 также продолжим рассматривать как весьма вероятный.

Рекомендации по паре евро/доллар:

Покупка: думать при подходе к 1.0480. От 1.0100 покупать обязательно.

Продажа: нет. Кто в позиции от 1.0690, держите стоп на 1.0830. Цель: 1.0480 (1.0120).

Поддержка – 1.0477. Сопротивление – 1.0698.

USD/RUB

Сценарий роста: шансы на падение к 72.50 минимальны, но они есть. Если рынок уйдет выше 76.60, то придется покупать по завышенным ценам, так как пропускать ход к 88.00 нельзя.

Сценарий падения: на текущих уровнях можно продавать. Шансы на падение доллара против рубля остаются.

Рекомендации по паре доллар/рубль:

Покупка: думать при подходе к 72.50. Стоп: 71.00 Цель: 88.00. Или после роста выше 76.70. Стоп: 73.40. Цель: 88.00.

Продажа: сейчас. Стоп: 76.70. Цель: 72.50 (65.50). Кто в позиции от 75.80, держите стоп на 76.70. Цель: 72.50 (65.50).

Поддержка – 74.035. Сопротивление – 83.15.

RTSI. MOEX

Сценарий роста: рассматриваем июньский фьючерс, дата экспирации 15 июня. За неделю существенных изменений на рынке не произошло. Продолжаем оставаться в падающем канале. Пока мы ниже уровня 100000 покупать не будем.

Сценарий падения: желающие могут продать на текущих уровнях. Есть серьезные опасения, что на оптимистичном отчете Сбербанка за 22-й год хорошие новости в этом году закончатся.

Рекомендации по индексу РТС:

Покупка: думать после роста выше уровня 100000.

Продажа: сейчас. Стоп: 101000. Цель: 80000 (50000, далее 20000) пунктов. Кто в позиции от 106000, 103000, 101000 и 98000, держите стоп на 101000. Цель: 80000 (50000, далее 20000) пунктов.

Поддержка – 94920. Сопротивление – 98470.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.

USDA. Кормовые культуры: мировые рынки и торговля на 08 марта 2023