|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-obzor-rynka-pshenicy-na-16-maya-2022/587463/

|

Цены на пшеницу в США прогнозируются на рекордно высоком уровне из-за ограниченных запасов

Прогнозируется, что средняя сезонная цена на фермах в США (SAFP) в 2022/23 году достигнет рекордных 10,75 долларов за бушель из-за дефицита внутренних запасов (рис. 1). В 2021/22 году уровень запасов снизился из-за засухи в ключевых районах производства твердой краснозерной яровой, белозерной пшеницы и дурума, что привело к наименьшему урожаю в США с 2002/03 года. На 2022/23 год прогнозируется небольшой рост производства по сравнению с предыдущим годом, но это все равно будет вторым самым низким показателем за последние 20 лет из-за повсеместной засухи в основных районах выращивания Hard Red Winter.

Даже с прогнозируемым снижением внутреннего потребления и экспорта по сравнению с предыдущим годом конечные остатки, по прогнозам, снова сократятся. Отношение конечных остатков к потреблению прогнозируется на уровне 32,8%, что является самым низким показателем с 2013/14 года. Другими факторами, способствующими высокому прогнозу SAFP, являются повышенные наличные и фьючерсные цены, неопределенность на мировых рынках пшеницы, высокие цены на другие товары и высокие цены на сельскохозяйственные ресурсы.

Рисунок 1. Цены на пшеницу в США и отношение остатков к потреблению, 2002/03–2022/23 гг.

Обзор рынка США

Сводка ключевых изменений на внутреннем рынке:

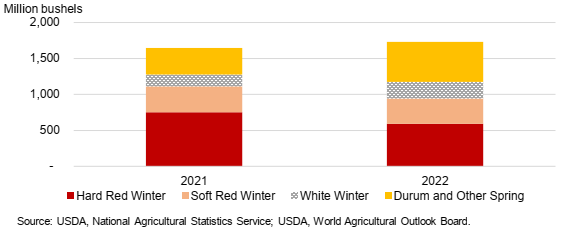

- Производство пшеницы в США прогнозируется на уровне 1,729 млрд. бушелей, что на 5% больше, чем в предыдущем году, но на 4% меньше, чем средний уровень за последние 5 лет, равный 1,806 млрд. бушелей. Национальная служба сельскохозяйственной статистики (NASS) Министерства сельского хозяйства США представила свой первый прогноз производства озимой пшеницы в США на 2022/23 год в отчете о растениеводстве от 12 мая. Производство озимой пшеницы снизится на 8 процентов до 1,174 миллиарда бушелей. Средняя урожайность оценивается в 47,9 бушелей с акра, что на 2,3 бушеля меньше, чем в прошлом году. Несмотря на то, что посевная площадь увеличилась, уборочная площадь, по прогнозам, сократится на 4 процента по сравнению с прошлым годом и составит 24,5 миллиона акров.

- Производство Hard Red Winter (HRW) прогнозируется на уровне 590 миллионов бушелей, что на 21 процент меньше, чем 749 миллионов в прошлом году. На производство этого класса существенно повлияла постоянная засуха, которая привела как к снижению урожайности. Соотношение уборочной площади к посевной в Техасе (24 процента) и Оклахоме (55 процентов) оценивается как исторически низкое, в то время как в Канзасе (94 процента) оно ближе к среднему.

- Производство Soft Red Winter (SRW) прогнозируется на уровне 354 млн бушелей, что на 2% меньше по сравнению с 361 млн бушелей в предыдущем году, но по-прежнему является вторым по величине показателем с 2015/16 года. Урожайность в нескольких ключевых штатах снизилась по сравнению с высоким уровнем прошлого года.

- Прогнозируется, что производство White Winter вырастет на 38 процентов по сравнению с предыдущим годом и составит 230 миллионов бушелей. Пшеница Soft White Winter, которая в основном выращивается на Тихоокеанском Северо-западе и представляет собой основную долю этой категории, по прогнозам, значительно превысит прошлогодний урожай, пострадавший от засухи. Hard White Winter немного снизится по сравнению с прошлым годом, вероятно, из-за засушливых условий на Центральных равнинах.

- Производство дурума и прочей яровой пшеницы в совокупности оценивается в 555 миллионов бушелей, что на 51 процент больше, чем в предыдущем году. Производство дурума в Аризоне и Калифорнии указано в отчете NASS о производстве сельскохозяйственных культур от 12 мая, но остальная часть совокупного объема рассчитана на основе данных NASS о посевных площадях, средних за 10 лет соотношений уборочной площади к посевной для каждого штата и долгосрочных трендов урожайности для каждого штата.

- Прогнозируется, что импорт вырастет на 25 млн бушелей до 120 млн, что является относительно нормальным уровнем после сокращения импорта в 2021/22 г. из-за дефицита предложения в Канаде. Импорт в 2021/22 году по-прежнему прогнозируется на уровне 95 миллионов бушелей.

- Экспорт всей пшеницы в 2022/23 г. прогнозируется на уровне 775 млн бушелей в связи с сокращением запасов и снижением конкурентоспособности. Этот общий объем экспорта, если прогноз будет реализован, будет самым низким с 1971/72 года.

- Прогноз экспорта всей пшеницы на 2021/22 год повышен на 20 млн бушелей до 805 млн, при этом экспорт в марте превзошел предыдущие ожидания. Как сообщает Зарубежная сельскохозяйственная служба Министерства сельского хозяйства США (FAS) в отчете об экспортных продажах США, еженедельные поставки в течение апреля и отсроченные продажи предполагают, что поставки в течение маркетингового года превзойдут предыдущие ожидания. Прогнозируемые поставки HRW увеличены на 10 миллионов бушелей до 320, а экспорт HRS и SRW увеличился на 5 миллионов бушелей до 210 миллионов и 115 миллионов соответственно.

- Официальный экспорт с июня 2021 г. по март 2022 г. составил 687 млн бушелей, что на 15% меньше, чем за тот же период прошлого года, согласно расчетам Министерства торговли США. Совокупный объем за 10 месяцев составляет 85 процентов пересмотренного прогноза на маркетинговый год (июнь-май).

- Продовольственное потребление всей пшеницы В 2021/22 году увеличено на 3 миллиона бушелей до 962 за счет более высокого, чем ожидалось, спроса мукомольного производства, согласно данным последнего отчета Министерства сельского хозяйства США, NASS Flour Milling Products. Продовольственное потребление в 2022/23 году увеличится на 2 миллиона бушелей до 964.

- Потребление семян пшеницы в 2022/23 году прогнозируется на уровне 66 миллионов бушелей, что на 2 миллиона бушелей больше, чем в 2021/22 году. Сохраняется неопределенность в отношении перспектив посева, но прогноз высоких цен действительно дает стимул к увеличению посевов пшеницы в этом году.

- Кормовое и остаточное потребление в 2022/23 г. прогнозируется на уровне 80 млн бушелей из-за ограниченных запасов и высоких цен по сравнению с фуражным зерном, в первую очередь кукурузой.

- Средняя сезонная цена на фермах (SAFP) в 2022/23 г. прогнозируется на рекордном уровне в 10,75 долл. США за бушель, что на 3,05 долл. США выше пересмотренной SAFP на 2021/22 г., исходя из дефицита предложения и ожиданий сохранения высоких фьючерсных и наличных цен. Этот ценовой прогноз более чем вдвое превышает SAFP двухлетней давности.

- SAFP 2021/22 г. повышен на 0,10 долл. США за бушель до 7,70 долл. США на основании высоких отпускных цен в марте, как сообщается в публикации USDA, NASS «Сельскохозяйственные цены» от 29 апреля. Цена на пшеницу в марте 2022 года составила 9,94 доллара за бушель по сравнению с 9,17 доллара в феврале 2022 года и значительно выше 5,86 доллара в марте 2021 года. Высокие фьючерсные цены предполагают, что отпускные цены в ближайшие месяцы будут продолжать расти. Эти динамика цен окажет минимальное влияние на SAFP 2021/22, поскольку значительная часть продаж пшеницы уже завершена в этом маркетинговом году (МГ). В среднем за последние 5 лет около 92,5% пшеницы реализуется в первые 10 месяцев МГ.

Рисунок 2. Производство пшеницы в США по классам, 2021 и 2022 гг.

Прогнозы урожайности и состояние озимой пшеницы

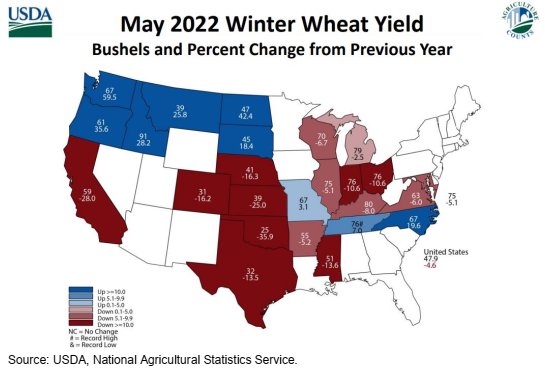

Урожайность озимой пшеницы в США в большинстве центральных и восточных штатов оценивается ниже, чем в прошлом году (рис. 3), что соответствует меньшему ожидаемому производству как HRW, так и SRW. Однако урожайность озимой пшеницы в северных и северо-западных штатах в основном выше, так как оба региона сильно пострадали от засухи в предыдущем году.

Рисунок 3. Урожайность озимой пшеницы по штатам в 2022 г.

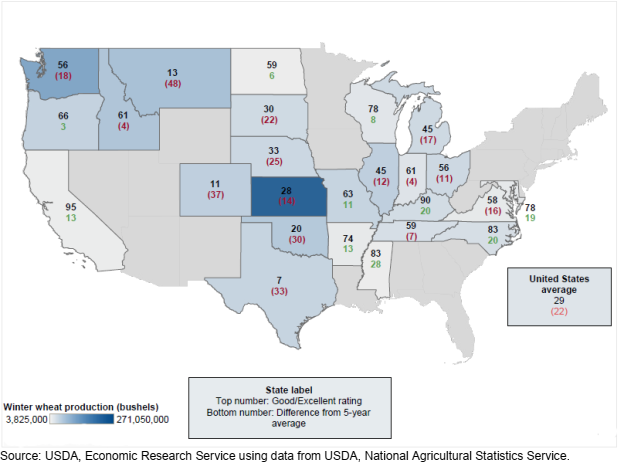

Наиболее существенное падение урожайности по сравнению с предыдущим годом приходится, прежде всего, на основные штаты-производители HRW. Статистические данные USDA и NASS о состоянии посевов содержат аналогичную информацию, показывая, что рейтинг «хорошо/отлично» для ключевых штатов-производителей HRW — Канзаса, Оклахомы и Техаса – значительно ниже их средних значений за 5 лет (рис. 4). Согласно анализу Министерства сельского хозяйства США и данным U.S. Drought Monitor, 68 процентов производства озимой пшеницы в США приходится на районы, переживающие засуху по состоянию на 10 мая 2022 года. Это немного меньше, чем 69 процентов в начале апреля, но значительно выше 34 процентов, о которых сообщалось 11 мая 2021 г. Большая часть производства твердой пшеницы (76 процентов) приходится на засушливые регионы, в то время как только 35 процентов производства прочей яровой пшеницы приходится на засушливые районы.

Рисунок 4. Процент озимой пшеницы с рейтингом «хорошо/отлично» по состоянию на 8 мая 2022 г.

Посев яровой пшеницы отстает от нормального темпа

Из-за того, что большие площади Северных равнин находятся в условиях повышенной влажности, посев яровой пшеницы отстает от средних показателей. Согласно отчету USDA/NASS Crop Progress, по состоянию на 8 мая было засеяно 27 процентов яровой пшеницы в США (за исключением дурума) по сравнению со средним показателем за 5 лет, равным 47 процентам. За последние 5 лет только в 2019 году прогресс посева был ниже (22 процента) на этом этапе посевного цикла. Появление всходов оценивается в 9 процентов, что ниже 27 процентов на данный момент в прошлом году и 15 процентов в среднем за 5 лет. Три из последних 5 лет отставали по всхожести от этого года: 2018 (4 процента), 2019 (4 процента) и 2020 год (6 процентов).

Продовольственное потребление в США выросло благодаря более высокому, чем ожидалось, спросу в третьем квартале

Продовольственное потребление в США в 2021/22 году увеличено на 3 миллиона бушелей до 962 миллионов на основе более высокого, чем ожидалось, спроса в течение января-марта, как указано в отчете о продукции мукомольного производства, опубликованном USDA, NASS. Общее продовольственное потребление в США в период с июня по март в настоящее время оценивается в 807 миллионов бушелей, что немного больше, чем 803 миллиона за тот же период прошлого года.

В то время как общее продовольственное потребление в США несколько выше, чем в прошлом году, пищевое потребление дурума за первые 10 месяцев маркетингового года снизилось на 13 процентов и составило 65 миллионов бушелей. Благодаря тому, что в период с января по март потребление дурума было выше, чем предполагалось ранее, общее продовольственное потребление в маркетинговом году увеличено на 1 миллион бушелей до 78 миллионов, но по-прежнему ожидается, что оно будет самым низким за 7 лет.

В первые месяцы пандемии коронавируса (COVID-19) продовольственное потребление дурума возросло, поскольку потребители запасались макаронными изделиями. Это привело к более высокому, чем обычно, потреблению дурума в 2019/20 и 2020/21 годах, но спрос, похоже, вернулся к более типичному уровню в 2021/22 году.

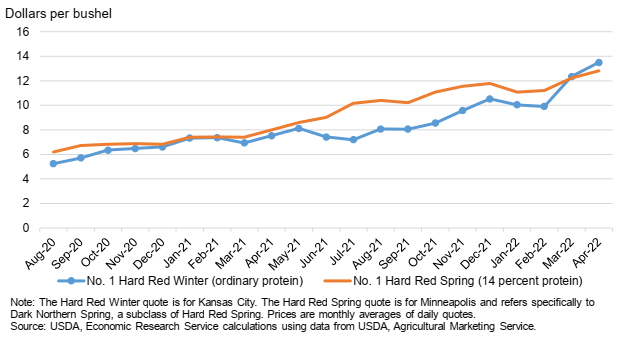

Динамика ценообразования ключевых классов американской пшеницы существенно изменилась в течение маркетингового года. К началу 2021/22 года запасы HRS были ограничены, и этот класс стал стоить значительно дороже, чем HRW. Это послужило стимулом для мукомольных предприятий включать большие объемы HRW в помол. Однако в течение года наценки на HRS постепенно снижались, и в конечном итоге в некоторых местах их превзошли цены на HRW (рис. 5). Поскольку HRS постепенно становится более конкурентоспособной в мукомольном производстве, продовольственное потребление этого класса в маркетинговом году повышено на 7 миллионов бушелей до 245 миллионов, в то время как продовольственное потребление HRW снижено на 5 миллионов бушелей до 405 миллионов. Конфликт между Россией и Украиной является основной причиной изменения цен, при этом цены на HRW выросли более существенно, чем на HRS, учитывая, что HRW является более прямым конкурентом России и Украины. Транспортные задержки также повлияли на ценообразование этих классов.

Рисунок 5. Цены на Hard Red Winter и Hard Red Spring в США, август 2020 г. – апрель 2022 г.

Цены на продукты из пшеницы растут

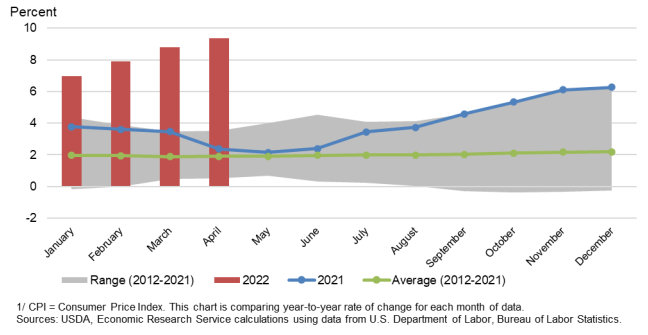

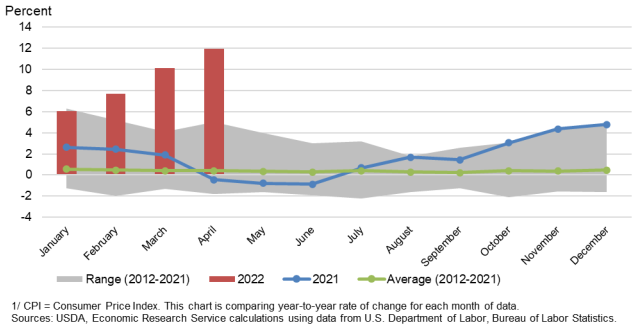

Инфляция потребительских цен на продовольствие была существенной в течение нескольких месяцев, при этом индекс потребительских цен (CPI) в апреле продемонстрировал значительный рост год к году для многих ключевых групп продуктов. На рисунке 6 показаны ежемесячные данные CPI для всей категории продовольственных товаров. В целом категория продовольственных товаров показывает рост более чем на 9 процентов по сравнению с апрелем прошлого года. На рисунке 7 показан рост индекса цен на зерновые и продукты их переработки, который в апреле составил 12 процентов по сравнению с предыдущим годом. По всей категории многие из составляющих этого индекса также демонстрируют сильный рост с 2021 года. Кроме того, росту стоимости продуктов на основе пшеницы способствует также удорожание некоторых других ингредиентов, таких как масло растительное и сливочное, а также сахар.

Рисунок 6. Изменение индекса CPI по месяцам.

Рисунок 7. Изменение индекса CPI для зерновых по месяцам.

Международный обзор

Мировое производство в 2022/23 г. снизится по сравнению с рекордным показателем 2021/22 г.

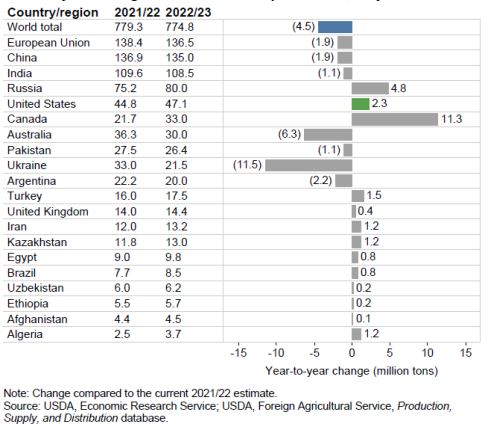

Прогнозируется, что мировое производство пшеницы в 2022/23 году будет ниже рекордного уровня 2021/22 года и составит 774,8 млн метрических тонн. В то время как производство Канады и России, по прогнозам, восстановится после снижения в 2021/22 году, урожай в Украине и Австралии, по прогнозам, будет ниже уровня 2021/22 года. По прогнозам, Соединенные Штаты также восстановятся после прошлогоднего снижения производства яровой пшеницы из-за засухи. На Рисунке 8 показаны топ-20 ведущих стран-производителей в 2022/23 году и их изменения по сравнению с предыдущим годом.

Рисунок 8. Изменение производства пшеницы в 2022/23 году, май 2022.

Производство Австралии и Украины в 2022/23 году будет на 17% и 35% ниже, чем в 2021/22 году, соответственно. Погода в настоящее время благоприятна в некоторых частях Австралии со средней влажностью почвы, что способствовало раннему посеву. Урожай озимой пшеницы в Украине был посеян с начала сентября до середины ноября. Судя по условиям, эти посевы уже отставали тренда, так как погода осенью была сухой. Российско-украинский конфликт увеличил риск, связанный со сбором урожая озимой пшеницы, что привело к более частому оставлению земель в зонах конфликта (прогнозируемая уборочная площадь сократилась с 1,6 млн га в 2021/22 до 5,9 млн).

Производство в Канаде прогнозируется на уровне 33,0 млн тонн на основе исследования основных полевых культур Статистического управления Канады, показывающего увеличение посевных площадей пшеницы на 0,7 млн тонн до 10,1 млн га. Также ожидается более высокая урожайность с возвращением к тренду после сильной засухи прошлым летом в канадских прериях. Условия в Манитобе и Саскачеване улучшились, так как там наблюдалось возвращение к нормальному уровню осадков. В России зимние условия выглядят благоприятными, что свидетельствует об увеличении производства по сравнению с 2021/22 годом. Прогноз производства озимой пшеницы в России повышен до 58,5 млн тонн, что на 12 процентов больше, чем в предыдущем году. Производство яровой пшеницы снижено на 6% по сравнению с прошлым годом до 21,5 млн тонн, поскольку ожидается, что посевная площадь вернется к норме. В прошлом году в России было посеяно больше яровой пшеницы после того, как урожай озимой пшеницы не пережил период обледенения.

Другими заметными изменениями производства по сравнению с 2021/22 годом являются более низкие оценки для Марокко и Индии. Прогнозируется, что производство Марокко снизится на 5,3 млн тонн до 2,3 млн, в результате чего страна выпадет из 20 ведущих стран-производителей в 2022/23 году. Марокко столкнулся с сильной засухой, которая резко сократила потенциал урожайности (0,9 тонны с гектара, на 1,74 меньше, чем в 2021/22 году) и, как ожидается, приведет к тому, что уборочная площадь составит 2,5 миллиона гектаров, что на 0,4 миллиона меньше, чем в предыдущем году. В последние несколько месяцев в Индии наблюдались более высокие, чем обычно, температуры, которые, по прогнозам, ограничат потенциал урожайности 2022/23 г. (на 0,6% ниже, чем в 2021/22 г. на уровне 3,50 т/га). Крупнейший по производству регион (Уттар-Прадеш) в значительной степени избежал жары, что привело лишь к умеренному снижению общей прогнозируемой урожайности.

Мировое потребление на 2022/23 год прогнозируется ниже, чем в 2021/22 году

Ожидается, что мировое потребление в 2022/23 году составит 783,9 млн тонн, что на 3,5 млн меньше по сравнению с предыдущим годом. Ожидается, что продовольственное, семенное и промышленное потребление (FSI) достигнет рекордного уровня в результате роста доходов, усиления урбанизации и восстановления экономики, поскольку ограничения COVID-19 в большинстве стран продолжают сниматься. Прогнозируется, что потребление FSI в 2022/23 году вырастет, причем наибольший рост ожидается в Китае и Европейском союзе (ЕС). С другой стороны, потребление FSI сократится в Индии и Украине. Потребление в Индии снизится, поскольку правительство будет использовать меньше пшеницы и больше риса в своих программах субсидирования. С учетом выезда беженцев из Украины продовольственное потребление вырастет в ЕС и снизится в Украине. Кормовое и остаточное потребление сократится на 7,5 млн тонн год к году до 153,5 млн тонн, поскольку цены на пшеницу остаются повышенными по сравнению с фуражным зерном. Кормовое и остаточное потребление в Китае, Австралии и ЕС снизится по сравнению с 2021/22 годом, и это частично компенсируется ростом кормового и остаточного потребления в России и Украине.

В дополнение к двум вышеупомянутым категориям потребления в общее глобальное потребление вносится небольшая корректировка с учетом торговых данных. Существует разница в 3,6 миллиона тонн между мировым экспортом и импортом в рамках местного маркетингового 2022/23 года. Эта неучтенная торговля добавляется к общему потреблению при допущении, что вся продаваемая пшеница в конечном итоге потребляется при глобальном балансе экспорта и импорта. Скорректированный уровень мирового потребления составляет 787,5 млн тонн.

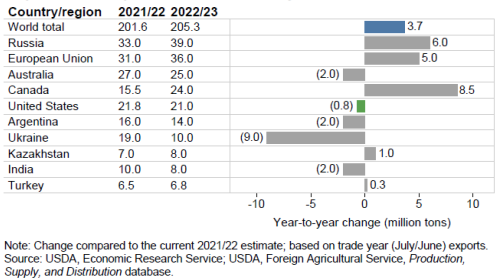

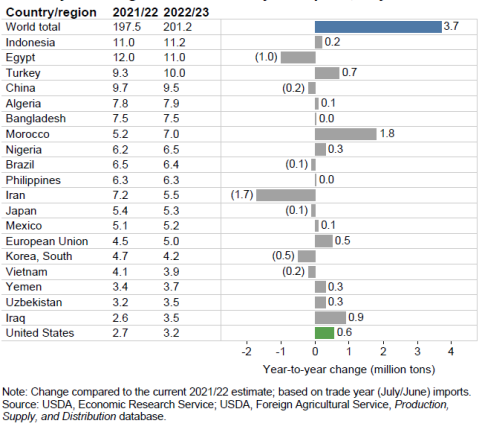

Потребление создаст рекордную торговлю в 2022/23 году

Несмотря на высокие цены на пшеницу, высокий потребительский спрос приводит к увеличению импорта в 2022/23 торговом году (июль/июнь) до рекордных 201,2 млн тонн, что на 3,7 млн больше, чем в предыдущем году. Прогнозируется, что экспорт в 2022/23 торговом году составит рекордные 205,3 млн тонн, что на 3,7 млн больше, чем в 2021/22 году. На Рисунке 9 показаны 10 ведущих экспортеров в 2022/23 торговом году (июль/июнь) и соответствующие изменения торговли по сравнению с предыдущим годом.

Рисунок 9. Топ-10 экспортеров пшеницы в 2022/23 МГ, май 2022.

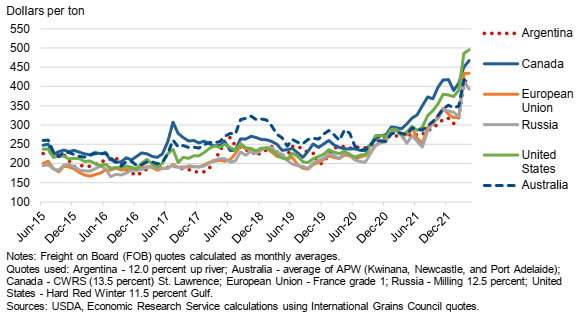

Прогнозируется, что Россия станет ведущим экспортером в 2022/23 году с объемом 39,0 млн тонн. Она по-прежнему конкурентоспособна по цене по сравнению с другими крупными экспортерами (рис. 10). Ожидается, что ЕС экспортирует в 2022/23 году больше по сравнению с прошлым годом, поскольку он располагает запасами, необходимыми для компенсации потери украинской пшеницы. Прогнозируется, что в связи с ожидаемым ростом производства Канада увеличит свой экспорт до 24,0 млн тонн, что ниже рекордного показателя 2020/21 года (27,7 млн тонн). Экспорт из Украины останется низким из-за закрытия портов в связи с конфликтом и снижения производства. Ожидается, что из-за снижения внутреннего производства Австралия, Индия и Аргентина сократят экспорт в 2022/23 году.

Рисунок 10. Среднемесячные международные цены FOB, июнь 2015 г. – апрель 2022 г.

Рисунок 11. Изменение импорта пшеницы в 2022/23 торговом году, май 2022.

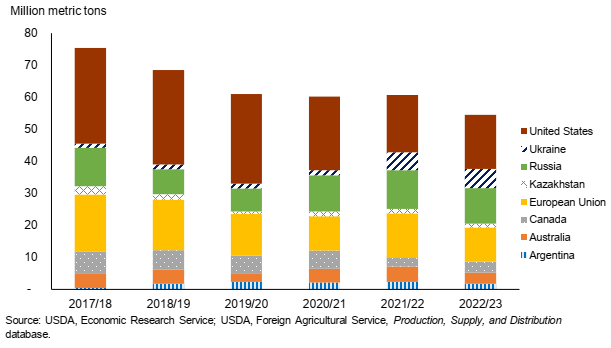

Остатки на конец 2022/23 г. самые низкие с 2016/17 г.

В 2022/23 году прогнозируется сокращение глобальных конечных остатков (на 5 процентов по сравнению с 2021/22 годом), поскольку потребление превышает производство. Конечные остатки основных экспортеров прогнозируются на 10 процентов ниже, чем в 2021/22 году, и на самом низком уровне с 2012/13 года в 54,5 млн тонн (рисунок 12). Прогнозируется, что активный экспорт сократит остатки в России, Австралии, Аргентине, США и ЕС. Это частично компенсируется увеличением остатков в Канаде и Украине. Несмотря на то, что конечные остатки в Канаде вырастут (+0,5 млн тонн до 3,4 млн) в связи с прогнозируемым увеличением производства, они остаются исторически низкими. Конечные остатки в Украине прогнозируются на уровне 6,0 млн тонн, несмотря на снижение производства, поскольку экспорт, как ожидается, будет ограничен логистически из-за текущего конфликта с Россией. Это меньше рекордного уровня остатков Украины в 1993/94 году в 7,6 млн тонн.

Рисунок 12. Конечные остатки основных экспортеров, 2017/18–2022/23 гг.

Помимо основных экспортеров, конечные остатки снизятся в Индии и Китае. Прогнозируется, что конечные остатки в Индии снизятся на 5,0 млн тонн до 16,4 млн, поскольку ожидается, что она продолжит экспорт в 2022/23 году, а внутренний урожай, по прогнозам, снизится. Прогнозируется, что в 2022/23 году конечные остатки Китая составят 53 процента глобальных конечных остатков, но эти запасы в основном недоступны для мирового рынка. Аукционы государственных запасов начались в 2020/21 году и привели к небольшому снижению остатков по сравнению с прошлым годом (-0,4 млн тонн до 141,5 млн).

Обзор изменений на мировом рынке пшеницы в 2021–2022 гг.

Прогноз производства на 2021/22 год повышен, что обусловлено увеличением производства в Аргентине на основе обновленной оценки Министерства сельского хозяйства (на 1,2 млн тонн до рекордных 22,2 млн). Производство в Алжире в 2021/22 году снижено на 1,1 млн тонн до 2,5 млн тонн. Турция понесла более высокие, чем ожидалось, потери от засухи в 2021/22 маркетинговом году (-0,3 млн т до 16,0 млн). Увеличение производства ожидается в Эфиопии (+0,7 млн тонн до 5,5 млн) и Узбекистане (+0,5 млн тонн до 6,0 млн). Прогноз производства Сербии на 2021/22 год также было пересмотрен в сторону понижения на 300 000 тонн до 3,0 миллионов.

Мировое потребление пшеницы в 2021/22 г. пересмотрено в сторону уменьшения на 0,7 млн тонн до 787,4 млн тонн, поскольку сокращение кормового и остаточного потребления нивелирует увеличение продовольственного, семенного и промышленного потребления (FSI). Кормовое и остаточное потребление в 2021/22 г. пересмотрено в сторону понижения на 1,2 млн тонн до 161,0 млн при снижении прогноза для Австралии (-0,5 млн тонн до 5,0 млн), Турции (-0,4 млн тонн до 1,4 млн) и Таиланда (-0,3 млн тонн тонн до 1,3 млн). Увеличение потребления FSI на 0,5 млн тонн до 626,4 млн обусловлено пересмотром прогноза в сторону повышения для ЕС (+0,8 млн тонн до 63,0 млн) и Китая (+0,5 млн тонн до 113,0 млн). Как и в случае с изменением прогноза для 2022/23 г., более высокое потребление FSI в ЕС является результатом наплыва беженцев из Украины, однако в меньшем масштабе, учитывая, что эффект заметен только в последние несколько месяцев 2021/22 маркетингового года.

При снижении ожидаемого потребления экспорт в 2021/22 торговом году (июль/июнь) снижается на 0,2 млн тонн до 201,6 млн, а импорт для торгового года снижается на 0,7 млн тонн до 197,5 млн. тонн. Экспорт ЕС за торговый год снижен на 3,0 млн тонн до 31,0 млн, поскольку темпы торговли остаются слабыми. Эти корректировки частично компенсируются увеличением экспорта Аргентины (+1,0 млн тонн до 16,0 млн) и Бразилии (+0,7 млн тонн до 3,2 млн). Импорт в 2021/22 торговом году снижен для Таиланда (-0,4 млн тонн до 2,5 млн) и Ливии (-0,2 млн тонн до 1,2 млн). Это частично компенсируется увеличением импорта в Афганистан (+0,6 млн тонн до 3,2 млн тонн). Кормовой спрос в Таиланде сокращен из-за африканской чумы свиней, поэтому спрос на импорт сократился. В Афганистане в последнее время наблюдался активный импорт из Узбекистана. Конечные остатки 2021/22 года пересмотрены в сторону увеличения на 1,3 млн тонн до 279,7 млн, так как прогнозируется рост их рост в ЕС (+2,3 млн тонн до 13,6 млн), что лишь частично нивелируется сокращением для Алжира (-1,6 млн тонн до 3,9 млн) и США (-0,6 млн тонн до 17,8 млн)

Предыдущий отчет от 12 апреля 2022 года

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 12 мая 2022

USDA. Кормовые культуры: мировые рынки и торговля на 12 мая 2022

USDA. Масличные культуры: мировые рынки и торговля на 12 мая 2022