|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-obzor-rynka-pshenicy-na-12-aprelya-2022/584973/

|

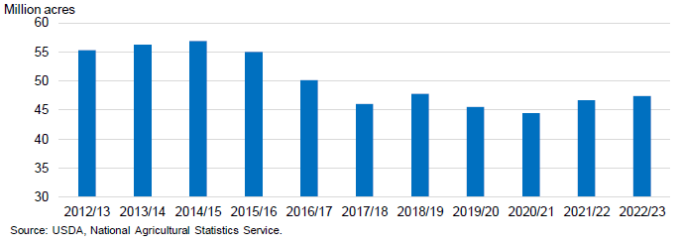

Прогноз посевной площади пшеницы в США повышен на 1 процент

31 марта Национальная служба сельскохозяйственной статистики Министерства сельского хозяйства США (NASS) опубликовала свой отчет о перспективных посевах, в котором оценивается, что посевные площади пшеницы в США в 2022/23 году вырастут на 1 процент по сравнению с предыдущим годом и составят 47,4 миллиона акров. Это второй год подряд роста посевных площадей пшеницы в США после того, как в 2020/21 году был установлен рекордно низкий уровень (наблюдения ведутся с 1919 года).

Прогнозируется, что общая площадь озимой пшеницы увеличится на 2 процента по сравнению с прошлым годом, а высокие цены осенью создадут более сильный стимул для посева. Площадь твердой краснозерной озимой пшеницы оценивается на 1 процент больше, чем в предыдущем году, а площадь мягкой краснозерной озимой — на 4 процента. Общая площадь белозерной пшеницы (озимой и яровой) прогнозируется на уровне 4,3 млн акров, что незначительно больше, чем в прошлом году. Прогноз посевной площади Hard Red Spring (HRS) сокращен на 1 процент по сравнению с предыдущим годом до 10,5 миллионов акров. Цены на HRS были высокими, но цены на многие конкурирующие культуры также выросли, и в настоящее время выращивать эти культуры более выгодно. Посевная площадь дурума оценивается в 1,9 млн акров, что представляет собой рост примерно на 17%, что обусловлено очень высокими ценами и высокой ожидаемой прибыльностью.

Рисунок 1. Посевные площади под всей пшеницей в США по маркетинговым годам, 2012/13 – 2022/23 гг.

Обзор рынка США

Сводка ключевых изменений на внутреннем рынке:

- Прогноз экспорта всей пшеницы на 2021/22 г. снижен на 15 млн бушелей до 785 млн из-за сохраняющихся на сегодняшний день слабых темпов экспортных продаж и отгрузок в сочетании с неконкурентоспособными ценами на пшеницу в США.

- Официальный экспорт с июня 2021 г. по февраль 2022 г. составил 622 млн бушелей, что на 14% меньше, чем за тот же период прошлого года, согласно расчетам на основе данных Бюро переписи США. Объем, достигнутый за 9 месяцев, составляет 79 процентов пересмотренного прогноза на маркетинговый год (июнь-май). Экспортные продажи (как новые продажи, так и отгрузки) оставались низкими в течение марта, как сообщает Зарубежная Сельскохозяйственная Служба США (FAS) в отчете об экспортных продажах США.

- Прогноз экспорта Hard Red Winter (HRW) снижен на 10 миллионов бушелей до 310 миллионов. Мировые цены остаются высокими из-за продолжающегося конфликта между Россией и Украиной. Цены на пшеницу в США остаются на высоком уровне по сравнению с другими ключевыми источниками происхождения, при этом дополнительную поддержку оказывает продолжающаяся засуха в основных штатах-производителях HRW.

- Экспорт мягкой краснозерной озимой пшеницы (SRW) снижен на 5 млн бушелей до 110 млн бушелей с ценообразованием, отражающим условия на мировом рынке пшеницы и поддержку от засушливых условий в регионах, производящих HRW.

- Прогноз использования семян пшеницы не изменился и составляет 64 млн бушелей на 2021/22 год, но в данные по классам были внесены некоторые изменения. Использование семян HRW увеличилось на 0,2 млн. бушелей до 26,7 млн. Использование семян белозерной пшеницы увеличилось на 0,3 млн. бушелей до 5,8 млн. Использование семян HRS снижено на 0,5 млн. бушелей до 15,0 млн. Эти изменения внесены на основе обновленной статистики использования семян от USDA/NASS, а также анализа данных о перспективных посевах.

- Кормовое и остаточное потребление снижено на 10 миллионов бушелей до 100 миллионов на основании меньшего, чем ожидалось, предполагаемого потребления в течение квартала с декабря по февраль, согласно отчету USDA/Национальной службы сельскохозяйственной статистики (NASS) о запасах зерна от 31 марта. Кормовое и остаточное потребление HRW снижено на 10 млн бушелей до 65 млн.

- Средняя цена за сезон 2021/22 г. повышена на 0,10 доллара за бушель до 7,60 доллара на основе высоких отпускных цен до февраля, как сообщается в публикации USDA/NASS о ценах на сельскохозяйственную продукцию от 31 марта. Отпускная цена на всю пшеницу в феврале 2022 года оценивалась в 9,17 доллара США по сравнению с 8,48 доллара США в январе 2022 года и значительно выше 5,83 доллара США в феврале 2021 года. Фьючерсные цены немного снизились по сравнению с максимумами, достигнутыми в начале марта, но по-прежнему включают значительную премию, основанную на рисках, связанных с российско-украинским конфликтом. Эти недавние ценовые колебания сдерживаются тем, что в этом маркетинговом году (МГ) было завершено подавляющее большинство продаж пшеницы. В среднем за последние пять лет около 87,9% пшеницы реализуется в первые 9 месяцев МГ.

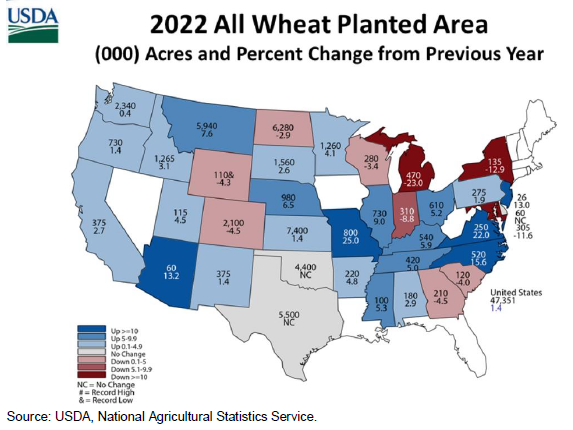

Отчеты USDA о посевах и запасах

Как обсуждалось выше, USDA/NASS опубликовало свой отчет о перспективных посевах, в котором были представлены первые официальные оценки агентства по посевным площадям под пшеницу на предстоящий год. Общая площадь посевов под пшеницу прогнозируется на уровне 47,4 млн акров, что на 1% больше, чем в предыдущем году, но ниже оценки февральского Форума сельскохозяйственных перспектив Министерства сельского хозяйства США (AOF) в 48,0 млн акров. Площадь озимой пшеницы оценивается в 34,2 млн акров, что на 2% больше, чем в прошлом году, но немного ниже прогноза в 34,4 млн акров январского отчета USDA/NASS о посевах озимой пшеницы и рапса. По сравнению с январским отчетом, ожидаемые посевные площади для SRW и HRW снижены, а прогноз площади белозерной озимой пшеницы немного повышен. Совокупные площади под дурумом и другой яровой пшеницей прогнозируются ниже, чем предполагалось AOF. Площадь дурума вырастет по сравнению с прошлым годом, в то время как прочей яровой пшеницы — снизится. В частности, в Северной Дакоте несколько альтернативных культур имеют большую рентабельность по сравнению с яровой пшеницей. В большинстве штатов посевные площади под пшеницей в США вырастут по сравнению с предыдущим годом (рис. 2). Первый официальный прогноз Министерства сельского хозяйства США по производству озимой пшеницы в США на 2022/23 год будет опубликован в майском отчете NASS о сельскохозяйственном производстве 12 мая. Официальный прогноз производства всей пшеницы на 2022/23 маркетинговый год будет опубликован в майском отчете WASDE в тот же день.

Рисунок 2. Посевные площади всей пшеницы в США по штатам, 2022 г.

Министерство сельского хозяйства США также выпустило отчет о запасах зерна 31 марта, в котором подробно описаны уровни запасов пшеницы на фермах и вне ферм в основных штатах-производителях. По состоянию на 1 марта 2022 г. (конец 3 квартала 2021/22 г.) запасы всей пшеницы в США оцениваются в 1 025 млн бушелей, а запасы дурума оцениваются в 30 млн бушелей. Оценка запасов всей пшеницы выше предыдущих внутренних оценок Министерства сельского хозяйства США, что говорит о большем объеме кормового и остаточного потребления за этот квартал. Запасы пшеницы на 1 декабря были пересмотрены в сторону понижения на 12 млн бушелей до 1 378 млн бушелей, а запасы дурума на 1 декабря были снижены на 1 млн бушелей до 42 млн. Итогом этих изменений стало увеличение подразумеваемого объема кормового и остаточного потребления во втором квартале (сентябрь-ноябрь), который был более чем нивелирован меньшим подразумеваемым кормовым и остаточным потреблением за третий квартал (декабрь-февраль).

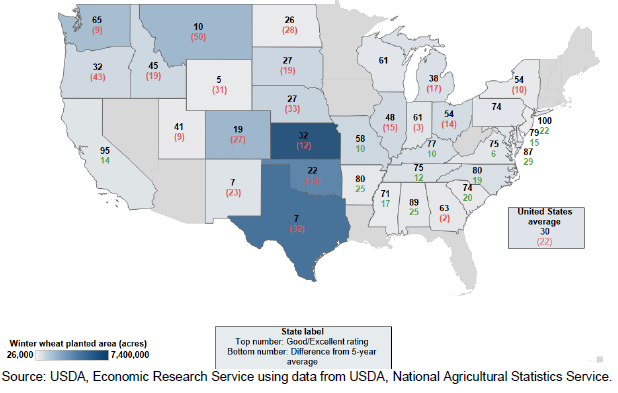

Данные о состоянии посевов в США

Согласно анализу Министерства сельского хозяйства США и данным U.S. Drought Monitor, примерно 69 процентов производства озимой пшеницы в США приходится на районы, переживающие засуху по состоянию на 5 апреля, что немного меньше, чем сообщалось в обзоре рынка пшеницы в прошлом месяце, но существенно больше, чем 27 процентов в это время в прошлом году. Большая часть нынешней засушливой зоны охватывает ключевые регионы выращивания HRW в западном Канзасе, Колорадо, Оклахоме и Техасе.

Влияние засушливых условий на период покоя озимой пшеницы проявляется в оценках состояния посевов USDA/NASS. В течение зимних месяцев рейтинги урожая периодически публиковались для избранных ключевых штатов. Начиная с 4 апреля рейтинги состояния посевов озимой пшеницы будут еженедельно обновляться в отчете USDA/NASS Crop Progress. Публикация от 4 апреля показывает, что рейтинг состояния посевов озимой пшеницы в ключевых штатах значительно ниже среднего показателя за последние 5 лет (рис. 3).

В Канзасе, крупнейшем штате, производящем озимую пшеницу, только 32 процента урожая находится в хорошем и отличном состоянии, по сравнению со средним показателем за 5 лет, равным 44 процентам. Еще более существенное ухудшение наблюдается в Техасе, Оклахоме, Колорадо и Монтане, основных штатах-производителях HRW. Состояние озимой пшеницы в штатах-производителях SRW смешанное: в большинстве штатов на юго-востоке дела обстоят лучше, чем в среднем, а в нескольких штатах, расположенных севернее, рейтинги хуже, чем обычно.

Рисунок 3. Процент озимой пшеницы с оценкой «хорошо/отлично» на 3 апреля 2022 г.

Засуха также существенно влияет на районы производства дурума. По состоянию на 5 апреля примерно 86 процентов производства дурума в США приходится на засушливые районы. Это немного меньше, чем в прошлом году, когда 90 процентов производства дурума приходилось на засушливые районы в это время года. Примечательно, что в начале августа прошлого года 100 процентов производства дурма приходилось на засушливые районы. Основная часть дурума высаживается весной на Северных равнинах, в то время как озимые сорта дурума, выращиваемые в Калифорнии и Аризоне, составляют меньшую долю от общего количества.

И напротив, условия для других видов яровой пшеницы заметно улучшились по сравнению с прошлым годом, в основном из-за более влажной погоды в восточной части Северной Дакоты и в Миннесоте. Приблизительно 46 процентов производства прочей яровой пшеницы приходится на засушливые районы, что значительно ниже 80 процентов в это же время в прошлом году. Подавляющее большинство категории «прочая яровая пшеница» относится к сорту HRS, производство которого в прошлом году сократилось из-за засухи. Из-за повышенной влажности в Миннесоте и восточной части Северной Дакоты HRS в этом году, вероятно, будет высаживаться в условиях, существенно отличающихся от прошлогодних.

Международный обзор

Обзор мирового рынка пшеницы 2021/22 гг.

Для 2021/22 года мировое производство пшеницы повышено на 0,3 млн метрических тонн до 778,8 млн, поскольку производство пересмотрено в сторону повышения для Аргентины (+0,5 млн тонн до 21,0 млн) и Пакистана (+0,5 млн до 27,5 млн), что частично нивелируется снижением для Евросоюза (-0,6 млн тонн до 138,4 млн). Прогноз общего потребления пшеницы увеличен (на 2,7 млн тонн до 788,1 млн тонн), в основном за счет увеличения продовольственного, семенного и промышленного потребления в Индии (+4,4 млн тонн до 100,9 млн тонн). Несмотря на дополнительный потребительский спрос, как импорт, так и экспорт в течение торгового года (июль/июнь) снижены, поскольку мировые цены на пшеницу продолжают оставаться высокими, а темпы торговли ниже, чем ожидалось. В результате мировые конечные остатки снижены на 3,1 млн тонн до 278,4 млн, при этом конечные остатки основных экспортеров немного повышены (+2,3 млн до 58,4 млн).

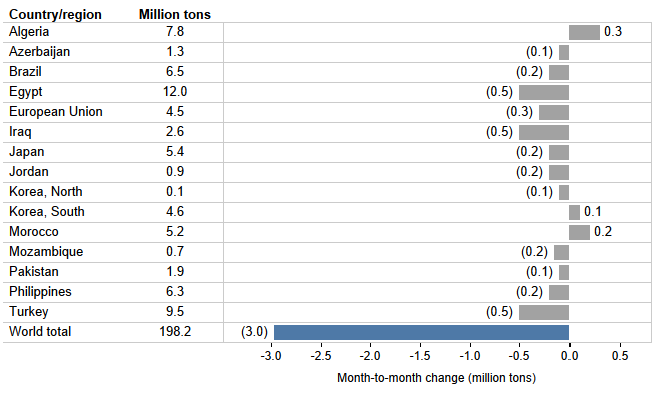

Корректировки глобальной торговли на 2021/22 год

Поскольку российско-украинский конфликт продолжается, цены на пшеницу остаются высокими, что приводит к снижению импорта в 2021/22 году, поскольку страны балансируют между нормированием спроса и сокращением своих запасов. Прогнозируется, что импорт Египта и Турции сократится на 0,5 млн тонн каждый до 12,0 млн и 9,5 млн соответственно. Хотя Генеральное управление Египта по поставкам товаров (GASC) недавно объявило тендер на неуточненное количество пшеницы, ожидается, что она не будет доставлена до конца мая-начала июня, поскольку их внимание переключилось на внутреннюю закупочную кампанию. При ограниченном экспорте в Украине Турция не может обеспечить дополнительный импорт из этого источника. Хотя Ирак недавно обеспечил тендер за счет Германии, он не получил дополнительных поставок из Австралии, как ожидалось ранее. Эти изменения частично компенсируются увеличением импорта в Алжир и Марокко. Алжир возобновил поставки из Аргентины и в этом году продемонстрировал высокие темпы импорта. Обеспокоенность по поводу влияния засухи на новый урожай в Марокко привела к увеличению импорта за последние несколько месяцев, поскольку страна наращивает свои запасы и обеспечивает резервы на следующий маркетинговый год. На рис. 4 показаны все изменения импорта на торговый год в этом месяце.

Рисунок 4. Месячное изменение импорта пшеницы для 2021/22 торгового года, апрель 2022.

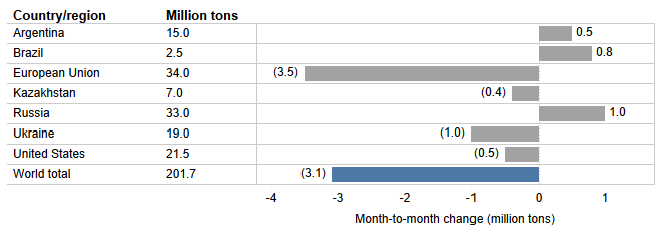

Прогноз мирового экспорта 2021/22 торгового года (июль/июнь) пересмотрен в сторону понижения на 3,1 млн тонн до 201,7 млн, поскольку в последние несколько месяцев поставки Европейского союза значительно сократились, а экспорт Украины остается ограниченным. Правительство Казахстана объявило, что ограничит экспорт пшеницы в течение следующих нескольких месяцев, сократив экспортные поставки. Эти пересмотры в сторону понижения частично компенсируются увеличением показателей для России и Бразилии. Несмотря на финансовые санкции и их экспортную пошлину (в размере 101,40 долл. США за тонну с 13 апреля), Россия продолжает экспортировать пшеницу и приближается к достижению объема в 33,0 млн тонн. Бразилия достигла рекордных объемов экспорта в декабре, январе и феврале, поскольку их цены остаются конкурентоспособными для дополнительного экспорта на Ближний Восток и в Юго-Восточную Азию.

Рисунок 5. Месячное изменение экспорта пшеницы для 2021/22 торгового года, апрель 2022.

Мировое потребление пшеницы 2021/22 повышено

Несмотря на снижение объемов торговли, мировое потребление пшеницы, согласно прогнозу, повышено в основном за счет расширения продовольственного, семенного и промышленного потребления (FSI) в Индии (+4,4 млн тонн до 100,9 млн). Обновленный отчет о государственных запасах показывает более широкое потребление FSI, поскольку больше запасов использовалось в рамках программ распределения продовольствия в Индии. Частично это увеличение нивелируется сокращением потребления FSI в Бразилии и Египте.

Кормовое и остаточное потребление не изменилось по сравнению с прошлым месяцем при взаимокомпенсирующих корретировках. Прогноз для Украины увеличен на 0,5 млн тонн до 4,0 млн, так как часть ее запасов признана непригодной для использования или уничтожена из-за продолжающегося конфликта. Прогноз для ЕС также увеличен на 0,5 млн тонн до 46,0 млн, поскольку это частично компенсирует сокращение кормового потребления кукурузы, так как ее импорт из Украины невозможен. Снижение кормового и остаточного потребления для Турции (-0,5 млн тонн до 1,8 млн тонн) и Бразилии (-0,3 млн тонн до 0,5 млн тонн) частично нивелирует эти изменения.

Корректировка также внесена в общее потребление на основе торговых корректировок локального маркетингового 2021/22 года (МГ). Неучтенная торговля пересмотрена в сторону повышения на 1,1 млн тонн до 2,9 млн тонн, поскольку импорт МГ сократился более существенно, чем экспорт МГ. С учетом этого обновленного расчета неучтенной торговли в общем потреблении (788,1 млн т), общее скорректированное потребление в 2021/22 году прогнозируется на уровне 791,1 млн тонн.

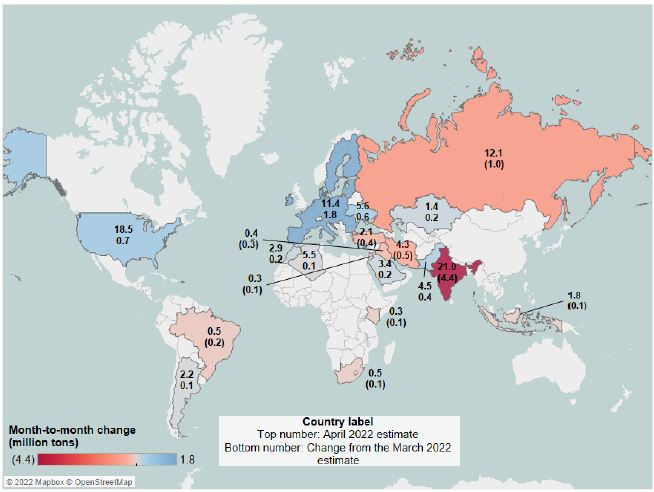

Глобальные конечные остатки снижены на 3,1 млн тонн

Глобальные конечные остатки скорректированы в сторону понижения на 3,1 млн тонн до 278,4 млн из-за сокращения для Индии, которое не полностью компенсировано увеличением конечных остатков основных экспортеров. Конечные остатки Индии пересмотрены в сторону уменьшения на 4,4 млн тонн до 21,0 млн, поскольку программы распределения продовольствия в стране привели к увеличению использования государственных запасов. Конечные остатки основных экспортеров пересмотрены в сторону увеличения на 2,3 млн тонн до 58,4 млн тонн. Сокращение экспорта для Европейского Союза, США и Украины обеспечивает рост конечных остатков основных экспортеров. Это частично нивелируется их снижением для России, поскольку она продолжает экспортировать. На рис. 6 изображена карта изменений конечных остатков по странам в этом месяце.

Рисунок 6. Месячное изменение конечных остатков пшеницы для 2021/22 года, апрель 2022.

Цены на пшеницу и экспорт в США в 2021/22 г.

Экспорт пшеницы из США в 2021/22 году (маркетинговый год с июня по май) прогнозируется на уровне 785 миллионов бушелей, что является самым низким показателем с 2015/16 года и вторым самым низким показателем за 50 лет. Множество факторов спроса и предложения привело экспорт США к этому уровню. Ограниченные запасы в США в сочетании с высокими урожаями в некоторых странах-конкурентах привели к тому, что цена на американскую пшеницу является высокой с учетом доставки на условиях FOB. Кроме того, международные морские ставки фрахта имели тенденцию к росту из-за спроса на импорт зерна со стороны Китая и задержки загрузки судов после пандемии коронавируса (COVID-19). В совокупности более высокие цены FOB и фрахтовые ставки привели к более высоким ценам на пшеницу из Соединенных Штатов по сравнению с более дешевыми альтернативами от их конкурентов. Кроме того, конкуренты, такие как Австралия и Аргентина, географически находятся ближе, чем Соединенные Штаты, к ключевым рынкам импорта, что усугубляет и без того большую разницу в фрахте.

Твердая краснозерная озимая пшеница

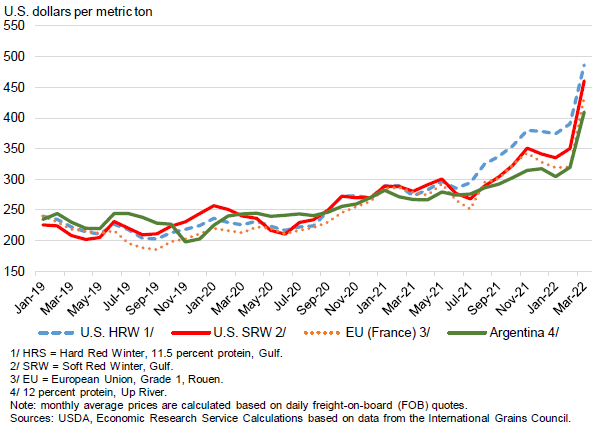

Производство HRW в США выросло на 14 процентов в 2021/22 году за счет большей площади и урожайности. Общие запасы этого сорта оцениваются немного выше, поскольку ограниченные начальные запасы компенсируются более крупным урожаем. Экспорт HRW прогнозируется на уровне 310 миллионов бушелей, что на 9 процентов меньше, чем в предыдущем году, и является самым низким уровнем с 2015/16 года. Экспорт HRW стартовал в этом году относительно конкурентоспособным по сравнению с другими мировыми поставщиками, но в течение года рыночные условия постепенно менялись (рис. 4). В начале этого маркетингового года высокие цены на Hard Red Spring (HRS) подтолкнули часть внутреннего мукомольного спроса к HRW, что привело к более активному потреблению внутри страны. Это событие в сочетании с внутренними транспортными проблемами (такими как задержки железнодорожных перевозок) способствовало укреплению цен на HRW в течение года. Затем, когда российско-украинский конфликт стал ключевым вопросом, влияющим на мировой рынок пшеницы, экспортные цены на HRW и Soft Red Winter (SRW) выросли, поскольку эти классы являются более прямыми конкурентами с пшеницей Европейского Союза и Черноморского региона. Цены на HRS выросли, но в меньшей степени, в результате чего экспортные котировки HRS оказались с редкой скидкой по сравнению с HRW. Цены основных конкурентов также существенно выросли из-за конфликта России и Украины, но основные поставщики по-прежнему сохраняют большую скидку по сравнению с американской пшеницей (рис. 7).

Рисунок 7. Цены на пшеницу в США, Франции и Аргентине, январь 2019 г. – март 2022 г.

Общие обязательства HRW в США по состоянию на 31 марта (неделя 44) снизились на 12 процентов по сравнению с предыдущим годом, при этом наибольшее сокращение пришлось на Китай и Бразилию. На Китай приходится почти вся годовая разница, при этом экспорт на все остальные рынки почти такой же, как и в прошлом году. Общий уровень импорта Китая в этом году немного ниже, а экспорт на этот рынок сократился, поскольку поставки из Австралии имеют более конкурентоспособные цены. Экспорт в Бразилию в этом маркетинговом году практически отсутствует. Запасы Аргентины обильны и поставляются со значительной скидкой по сравнению с американской пшеницей. Более низкие морские фрахтовые ставки из Аргентины в Бразилию усугубляют эффект более низких цен FOB в Аргентине по сравнению с ценами Мексиканского залива Соединенных Штатов. В первые 10 месяцев маркетингового года средняя стоимость доставки пшеницы из Аргентины в Бразилию составляла 26 долларов за тонну, что на 53 процента ниже стоимости доставки из Мексиканского залива США, составляющей 40 долларов за тонну. Средняя цена американской HRW с учётом выгрузки на берег в Бразилию за этот период составляла 401 доллар США за метрическую тонну, что на 19% выше, чем цена при доставке пшеницы из Аргентины. У Аргентины есть дополнительные преимущества, поскольку она является страной-участницей торгового соглашения Mercosur и может ввозить товар беспошлинно. Однако с 2019/20 года в Бразилии действует беспошлинная квота (TRQ) в размере 750 000 тонн, что позволяет торговым партнерам, не входящим в Mercosur, экспортировать пшеницу в Бразилию без 10-процентной пошлины. В 2021/22 году TRQ, по-видимому, была выбрана минимально, вероятно, в результате того, что Аргентина сохраняла такое большое ценовое преимущество в течение маркетингового года.

Экспорт HRW из США в Индонезию полностью обнулился, поскольку импортеры переключились на другие страны происхождения. Чили и Эквадор сократили закупки пшеницы как в США, так и в Канаде, а Аргентина увеличила долю рынка по сравнению с предыдущим годом. Несмотря на то, что в этом году конкурентоспособность США снизилась, на некоторых рынках спрос был выше, чем в прошлом году. Поставки HRW в Нигерию и Колумбию выросли по сравнению с предыдущим годом из-за снижения конкуренции со стороны Канады. Экспорт HRW на Филиппины вырос по сравнению с прошлым годом, хотя поставки других классов американской пшеницы сократились. Примечательно, что Филиппины снизили импорт пшеницы из России. На этих рынках HRW стала более дешевым вариантом пшеницы с относительно высоким содержанием протеина.

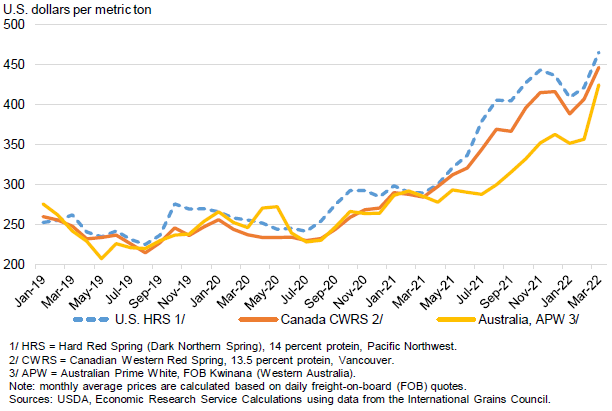

Твердая краснозерная яровая пшеница

HRS — еще один крупный класс пшеницы, производство которого было затруднено из-за засухи в 2021/22 маркетинговом году. Производство HRS снизилось на 44 процента по сравнению с предыдущим годом до самого низкого уровня за 33 года. Урожай был посажен в засушливых условиях весной, а в летние месяцы засуха еще больше усилилась. Ключевые канадские провинции по производству яровой пшеницы (Манитоба, Саскачеван и Альберта) пострадали от засухи, и урожайность значительно сократилась. Урожай в Канаде оценивается в 21,7 млн тонн, что на 38% меньше по сравнению с прошлым годом и является самым низким показателем за 14 лет. Экспортные котировки яровой пшеницы как из США, так и из Канады значительно выросли, начиная с весны 2021 года (рисунок 8). Предложения яровой пшеницы с высоким содержанием протеина на мировом рынке ограничены, но австралийская пшеница Prime White (APW) является в некотором роде конкурентом в этой категории. Котировки APW, которые обычно относительно близки к ценам на яровую пшеницу в США и Канаде, продемонстрировали значительный дисконт в текущем маркетинговом году, отражая рекордный урожай в Австралии.

Рисунок 8. Цены на пшеницу в США, Канаде и Австралии, январь 2019 г. – март 2022 г.

Поскольку Соединенные Штаты и Канада являются крупными производителями пшеницы с высоким содержанием протеина, а альтернативы на мировом рынке ограничены, потребители заменили ее более дешевыми альтернативами. В Соединенных Штатах мукомольные предприятия адаптировались к управлению уровнями протеина, переключаясь между классами пшеницы на основе протеина и других характеристик. Урожай HRS, собранный в 2021 году, был небольшим, но содержал больше протеина, чем обычно, в результате сильного стресса, вызванного засухой. Средний уровень протеина, согласно отчету о качестве урожая пшеницы U.S. Wheat Associates, составил 15,4 процента, что является самым высоким показателем более чем за десятилетие. Это высокое содержание протеина стало дополнительным фактором, побудившим заводы скорректировать формулы своих смесей, используя больше HRW. Оценка продовольственного потребления HRS снижена на 10 процентов до 238 миллионов бушелей в 2021/22 маркетинговом году. Это составляет 24,8 процента от общего продовольственного потребления пшеницы в течение сезона, что является самым низким процентом HRS с 2012/13 года.

Обязательства США по экспорту HRS снизились на 30 процентов по сравнению с прошлым годом, при этом наибольшее сокращение пришлось на Китай, Филиппины и Вьетнам. Эти рынки и другие крупные азиатские покупатели HRS в основном переориентировались на австралийскую пшеницу в 2021/22 году. Вьетнам также увеличил импорт пшеницы из Европейского Союза, чтобы компенсировать сокращение импорта из США. Филиппины увеличили импорт из Индии и Канады. Прогнозируется, что экспорт HRS достигнет 205 миллионов бушелей, что является самым низким показателем с 1990/91 года.

Белозерная пшеница

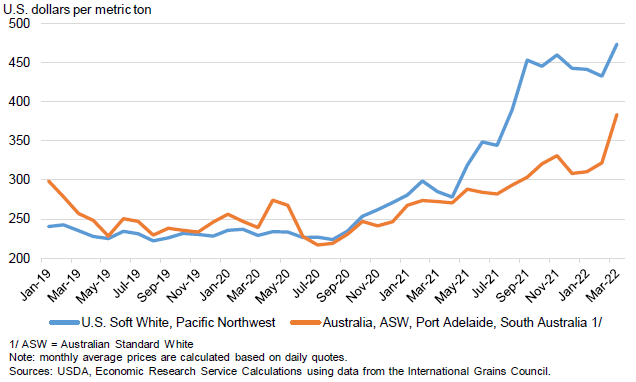

На производство белозерной пшеницы в США существенно повлияла засуха на Тихоокеанском северо-западе (PNW) в 2021/22 году. Уборочная площадь была относительно стабильной по сравнению с предыдущим годом, но урожайность, по оценкам, оказалась на 34 процента ниже, чем в предыдущем году, и составила 49,2 бушелей с акра. Производство белозерной пшеницы оценивается в 201 миллион бушелей, что является самым низким показателем за всю историю наблюдений, при ограниченных запасах, что привело к значительному повышению цен. Экспорт белозерной пшеницы из США прогнозируется на уровне 145 миллионов бушелей, что является самым низким показателем с 2009/10 года. На рисунке 9 показано влияние засухи на цены на мягкую белозерную пшеницу (SW) (мягкая белозерная пшеница — самый крупный компонент всей категории белозерной пшеницы). В основных районах выращивания наблюдалось минимальное количество осадков, и цены постепенно росли. К тому времени, как в июне и июле 2021 года была собрана основная часть урожая, цена FOB на Soft White начала стремительно расти, в конечном итоге достигнув в сентябре более 450 долларов за метрическую тонну, имея надбавку примерно в 150 долларов за метрическую тонну к австралийской пшенице.

Рисунок 9. Цены на пшеницу в США и Австралии, январь 2019 г. – март 2022 г.

Цены на австралийскую пшеницу были очень конкурентоспособными на международном рынке в первой половине 2021 года из-за больших запасов, оставшихся после рекордного на тот момент урожая 2020/21 года. Австралия является ведущим в мире производителем белозерной пшеницы, но производит в основном твердую белозерную пшеницу, которая не полностью сопоставима с мягкой белозерной пшеницей, экспортируемой Соединенными Штатами. Ближе к концу 2021 года Австралия собрала еще один рекордно большой урожай, что еще больше способствовало конкурентному преимуществу, особенно при экспорте на близлежащие азиатские рынки.

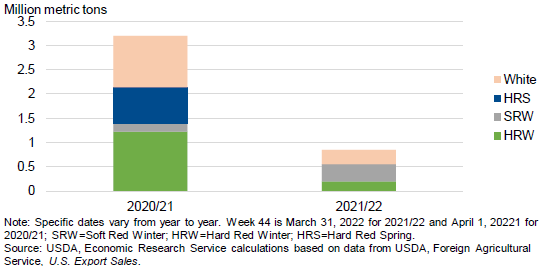

Согласно данным об экспортных продажах США, предоставленным Зарубежной Сельскохозяйственной Службой МСХ США, общие обязательства (накопленный экспорт плюс отложенные продажи) белозерной пшеницы в США составляют 3,3 миллиона метрических тонн по состоянию на 31 марта, что на 50 процентов меньше, чем на той же неделе в прошлом году. Примечательно, что ключевые покупатели SW США, такие как Япония и Тайвань, существенно не изменили свои модели покупок. Эти страны, как правило, нечувствительны к цене и специально предпочитают американскую SW за ее благоприятные мукомольные характеристики. Наибольшее сокращение обязательств США по белозерной пшенице по сравнению с предыдущим годом наблюдалось в Китае, Южной Корее и Индонезии. Эти страны более чувствительны к ценам и более склонны искать альтернативные источники. Китай закупил необычно большое количество белозерной пшеницы в США в 2020/21 году, когда ее цена была значительно ниже, и в этом году закупил очень мало. Китай увеличил закупки австралийской пшеницы, а также американской пшеницы Soft Red Winter (SRW), сократив при этом импорт других американских сортов. Структура закупок Южной Кореи изменилась, поскольку она закупила меньше пшеницы SW в США, но значительно больше в Европейском союзе и Австралии. Тем временем Индонезия перешла от покупки белозерной пшеницы в США к покупке австралийской пшеницы. В ограниченном объеме американскую SRW закупала и Индонезия.

Существенное повышение цен на морской фрахт из США в 2021/22 году еще больше повлияло на способность американской пшеницы конкурировать на азиатских рынках с Австралией. В период с июня 2021 года по март 2022 года средняя стоимость доставки пшеницы с Тихоокеанского северо-запада (PNW) в Китай подскочила на 74 процента в годовом исчислении до 40 долларов за тонну. В то время как средняя стоимость доставки из Западной Австралии в тот же пункт назначения составляла всего 33 доллара США за тонну. Средняя цена с учётом выгрузки на берег американской SW в Китай в размере 463 долларов США за тонну была на 33 процента выше, чем цена австралийской ASW за тот же период. В первой половине маркетингового года экспорт пшеницы в Индонезию стоил грузоотправителям в PNW в среднем 54 доллара за тонну, что значительно выше, чем средняя стоимость доставки пшеницы из Австралии в 31 доллар за тонну. Средняя цена с учётом выгрузки на берег при доставке американской SW в Индонезию на уровне 478 долларов за тонну была на 39 процентов выше по отношению к австралийской ASW за тот же период.

Мягкая краснозерная озимая пшеница

Производство мягкой краснозерной озимой пшеницы (SRW) в 2021/22 году увеличилось на 35 процентов по сравнению с предыдущим годом и составило 361 миллион бушелей за счет расширения площадей и рекордной урожайности в 72,6 бушелей с акра. Общий объем запасов оценивается на 20 процентов больше, чем годом ранее, но остается близким к среднему показателю за предыдущие пять лет. Экспорт SRW из США прогнозируется на уровне 110 млн бушелей, что на 59% больше, чем в предыдущем году, и является самым большим показателем за 3 года. Как и HRW, экспорт SRW был относительно конкурентоспособным в начале года, но стал дороже по сравнению с ключевыми конкурентами ближе к концу маркетингового года (рис. 4). С началом российско-украинского конфликта экспортные котировки SRW выросли и продолжают сохранять большую ценовую надбавку к основным конкурентам.

В отличие от других классов американской пшеницы, общие обязательства по экспорту SRW выросли на 55 процентов по сравнению с прошлым годом. Странами с наибольшим годовым приростом совокупных обязательств по SRW являются Мексика, Нигерия, Китай, Гватемала, Индонезия и Эквадор. Примечательно, что все эти страны закупили меньше белозерной пшеницы, чем в это же время в прошлом году. Это говорит о том, что SRW является, по крайней мере, частичной заменой пшеницы SW на некоторых рынках. Еще неизвестно, будут ли эти источники спроса продолжать интересоваться SRW, или некоторые из этих закупок могли быть просто краткосрочной мерой, чтобы компенсировать ограниченные запасы пшеницы SW.

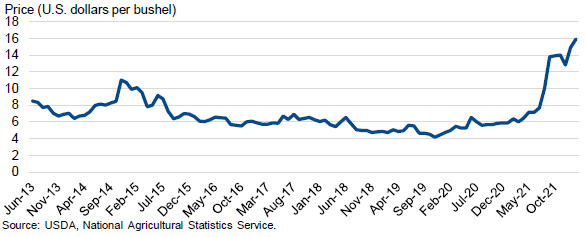

Дурум

Большая часть производства дурума в США находится на Северных равнинах, и поэтому на него повлияли те же засушливые условия, что и на производство HRS. Производство дурума в США в 2021/22 году снизилось на 46 процентов по сравнению с предыдущим годом и составило 37 миллионов бушелей, что является самым низким урожаем дурума за 60 лет. Однако Соединенные Штаты являются нетто-импортером дурума, в отличие от других классов, при этом наибольшая часть импорта приходится на Канаду (зерно) и Европейский Союз (паста из Италии). Импорт дурума в США прогнозируется лишь незначительно выше по сравнению с 2020/21 годом, поскольку запасы Канады также ограничены засухой. Прогноз экспорта дурума из США сокращен почти вдвое до 15 миллионов бушелей из-за ограниченных запасов и высоких цен. В этом маркетинговом году цены на дурум в США и других странах выросли, что, вероятно, способствовало некоторому снижению спроса (рис. 3). Примечательно, что средняя цена на дурум, полученная американскими фермерами в феврале, составляла 15,90 доллара за бушель, что является самым высоким показателем в истории наблюдений (с 1981 года) и более чем вдвое превышает цену годом ранее. Потребление дурума в США выросло в 2019/20 году и достигло рекордного уровня в 2020/21 году, в основном из-за увеличения спроса на макаронные изделия, когда потребители находились дома в первые месяцы пандемии коронавируса (COVID-19). В 2021/22 году эта тенденция изменилась: ожидается, что потребление дурума составит всего 77 миллионов бушелей, что на 12 процентов меньше, чем в 2020/21 году, и является самым низким показателем за десятилетие. Частично это сокращение связано с возвращением к более нормальным потребительским тенденциям после пандемии; незначительное количество помола сорта дурум в Соединенных Штатах может быть заменено другими классами по соображениям цены.

Рисунок 10. Цена на дурум, июнь 2013 г. – февраль 2022 г.

Заключение

Экспорт всей пшеницы из США находится на одном из самых низких уровней за всю историю наблюдений. Маркетинговый год 2021/22 был отмечен несколькими серьезными изменениями на рынке. Все регионы выращивания белозерной пшеницы, HRS и дурума в США испытали сильную засуху, что привело к ограниченным запасам и сокращению экспорта. На производство HRW не повлияли те же климатические условия, но экспорт этого класса по-прежнему ограничен из-за снижения конкурентоспособности. SRW является единственным классом, демонстрирующим прирост экспорта из года в год, в основном за счет увеличения запасов, а также небольшого переключения спроса со стороны типичных покупателей белозерной пшеницы. Высокие фрахтовые ставки в некоторых случаях усугубляют эти проблемы конкурентоспособности, и Соединенные Штаты уступают некоторые ключевые рынки конкурентам, которые в большей степени способны удовлетворить спрос, особенно Австралии и Аргентине. Китай является наиболее значимым примером потери доли рынка США в этом году: общие обязательства по HRW, HRS и белозерной пшенице в этом году существенно снизились, в то время как обязательства по SRW выросли (рис. 11).

Рисунок 11. Общие обязательства США по пшенице перед Китаем по состоянию на 44-ю неделю, 2020/21 и 2021/22 гг.

Предыдущий отчет от 11 марта 2022 года

Рекомендуем также: