|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-kormovye-kultury-mirovye-rynki-i-torgovlya-na-8-aprelya-2022/584451/

|

Прогноз на 2021/22 год

Мировое производство кукурузы повышено за счет более крупных урожаев в Бразилии, Европейском союзе, Индонезии и Пакистане. Мировая торговля снижена, в первую очередь из-за сокращения экспорта Сербии и Украины, что частично компенсируется увеличением экспорта Бразилии, Канады и Индии. Мировой импорт снижен главным образом из-за сокращения импорта в Китай. Средняя сезонная цена в США повышена на 15 центов до 5,80 доллара за бушель.

Цены на кукурузу на мировом рынке

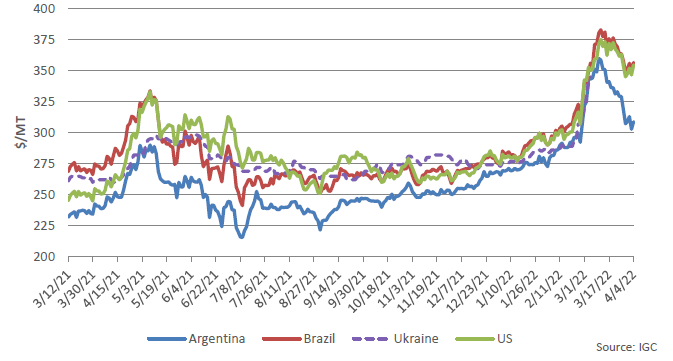

После публикации мартовского отчета WASDE цены экспортеров достигли пика, а затем снизились. Военная операция России в Украине затруднила экспорт зерна из Черноморского региона, и за последние несколько недель не публиковалось никаких предложений. После скачка до 375 долларов за тонну, при поддержке высокого спроса со стороны зарубежных стран, американские цены снижались до конца месяца до 355 долларов за тонну. В опубликованном 31 марта отчете NASS о перспективных посевах указано, что посевные площади под кукурузой сократятся на 4% по сравнению с предыдущим годом, поскольку фермеры отдают предпочтение сое, а не кукурузе, что поддерживает цены. Цены в Бразилии выросли на 7 долларов за тонну до 356 долларов. Расширение площади улучшило перспективы производства кукурузы второго урожая (safrinha), хотя экспортные запасы сезонно ограничены. Цены в Аргентине снизились на 34 доллара за тонну до 309 долларов, так как сбор урожая уже начинается, что оказало понижательное давление на цены. В настоящее время урожай прогнозируется на рекордном уровне.

Рисунок 1. Динамика экспортных цен на кукурузу.

Потенциально светлое будущее для австралийского ячменя

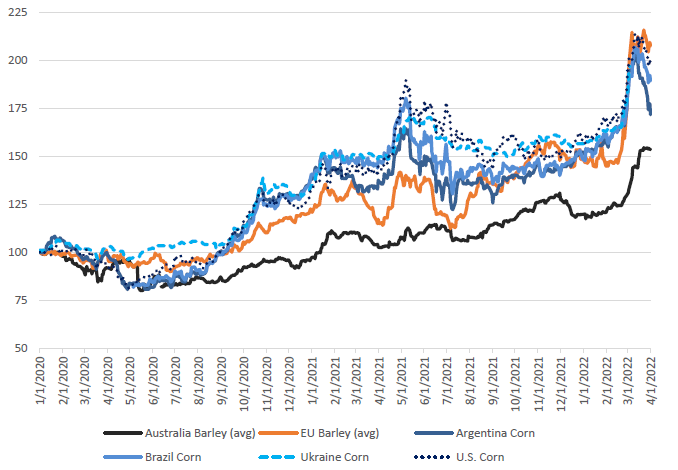

Рисунок 2. Экспортные цены на кукурузу и фуражный ячмень, проиндексированные

Мировые рынки в настоящее время окутаны облаком неопределенности относительно способности Украины экспортировать кукурузу и ячмень как в краткосрочной перспективе, так и в следующем году. Хотя Австралия не является крупным экспортером кукурузы, она является одним из крупнейших в мире экспортеров ячменя, и с учетом прогноза обильного производства в 2021/22 году она может извлечь выгоду из предполагаемого глобального дефицита фуражного зерна. Производство ячменя в Австралии в 2021/22 году в настоящее время оценивается в 13,7 млн тонн. Этот уровень производства, если он будет реализован, станет рекордным, побив предыдущий максимум в 13,5 млн тонн 2016/17 года. В результате экспорт прогнозируется на близком к рекорду уровне в 9,0 млн тонн.

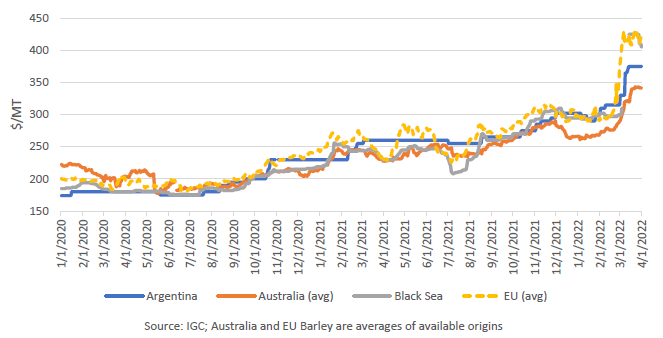

Австралийский ячмень в настоящее время является наименее дорогим среди основных экспортеров. Мировые цены на фуражное зерно начали резко расти в конце февраля и достигли пика к середине марта. Хотя австралийский ячмень не был застрахован от этих событий, изменения были незначительными по сравнению с кукурузой и ячменем другого происхождения.

Рисунок 3. Экспортные цены на ячмень

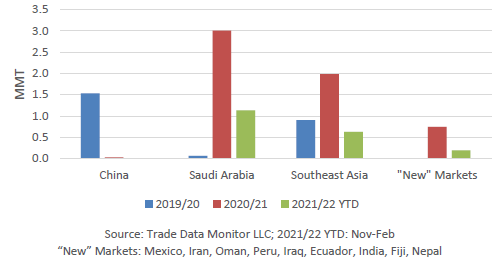

Введение Китаем антидемпинговых и компенсационных пошлин на австралийский ячмень с 18 мая 2020 г. нарушило давние отношения в сфере торговли зерном. Китай является крупнейшим в мире импортером ячменя, а Австралия была его основным поставщиком до введения пошлин. С тех пор экспорт австралийского ячменя в Китай был предсказуемо небольшим. Тем не менее, торговля с Саудовской Аравией значительно укрепилась в прошлом году, при этом экспорт ячменя достиг 3,0 млн тонн по сравнению с 66 000 тонн в каждый из предыдущих 2 лет. С начала текущего маркетингового 2021/22 года экспорт в Саудовскую Аравию немного отстает от прошлого года. Выросла и торговля со странами Юго-Восточной Азии (Филиппины, Таиланд, Вьетнам). Более того, на ряд рынков с нулевой торговлей в 2018/19 и 2019/20 годах (обозначенных на диаграмме как «Новые» рынки) приходилось около 9 процентов экспорта ячменя в 2020/21 году. Хотя Австралия уже диверсифицировала свои экспортные рынки, нынешние привлекательные цены и обильные запасы могут возобновить интерес в это время неопределенности.

Рисунок 4. Экспорт ячменя из Австралии по направлениям

Обзор импортного спроса Китая на фуражные зерновые

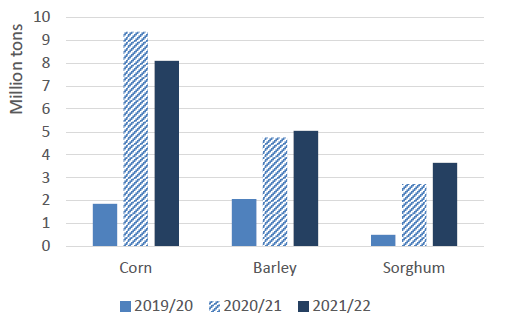

Китай был ключевым драйвером глобального импортного спроса на основные виды фуражного зерна (кукуруза, ячмень и сорго) с тех пор, как в прошлом году он стал крупнейшим импортером кукурузы. Таможенные данные Китая за первые 5 месяцев (октябрь-февраль) 2021/22 года показывают совокупный импорт фуражного зерна на том же уровне по сравнению с прошлым годом, поскольку увеличение объемов для ячменя и сорго компенсирует снижение для кукурузы.

Рисунок 5. Импорт Китая за октябрь-февраль

Импорт кукурузы за этот период составил 8,1 млн тонн, поставки были получены из США (51 процент) и Украины (45 процентов). Объем импорта украинской кукурузы был на уровне прошлого года, но кукуруза из США отстала от прошлогодних рекордных темпов. Ожидается, что с марта по сентябрь импорт из Украины будет небольшим, поскольку продолжающийся конфликт серьезно ограничивает возможности Украины по транспортировке зерна из портов Черного моря. В этом месяце прогноз импорта кукурузы в Китай скорректирован в сторону понижения, чтобы отразить это, поскольку Украина является крупным поставщиком в Китай с 2014/15 года.

Импорт ячменя составил 5,0 млн тонн, в основном это были поставки из Украины (33%), Канады (30%) и Франции (29%). Импорт из Франции резко вырос, более чем компенсировав меньшие объемы поставок из Украины и Канады. Ячмень используется в пивоваренной промышленности страны и в качестве заменителя кукурузы в кормовых рационах в южных провинциях. В ближайшие месяцы ожидается снижение импорта из Украины и Канады. Данные Канадской комиссии по зерну показывают замедление еженедельных поставок в зарубежные страны за последние несколько недель. Учитывая, что засуха прошлым летом уничтожила урожай в прериях, замедление, вероятно, указывает на то, что экспортная программа подходит к концу в этом году. Китай был главным направлением поставок для Канады.

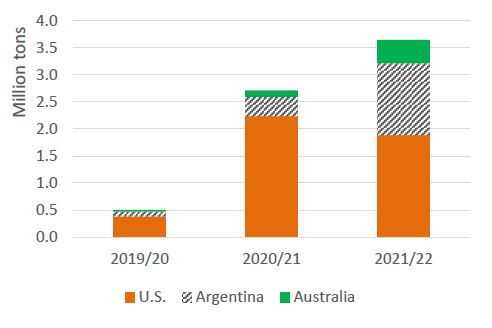

Рисунок 6. Импорт сорго в Китай за октябрь-февраль

Импорт сорго составил 3,6 млн тонн, в том числе из США (52 процента), Аргентины (36 процентов) и Австралии (12 процентов). Таможенные данные Китая показывают, что стоимость единицы сорго из Южного полушария была на 14-23 доллара за тонну дешевле по сравнению с американским сорго. Впечатляющий рост объемов неамериканского происхождения может также отражать усилия Китая по снижению зависимости от американского сорго. Прогноз импорта в этом месяце остается неизменным, поскольку данные за 5 месяцев подтверждают текущий прогноз.

Изменения на мировом рынке для 2021/22 МГ (тыс. тонн).

| Страна | Культура | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Бразилия | Кукуруза | Экспорт | 32 500 | 34 000 | 1 500 | Более крупный второй урожай |

| Канада | Кукуруза | Экспорт | 1 000 | 1 800 | 800 | Торговые данные на сегодняшний день |

| Чили | Кукуруза | Импорт | 2 700 | 2 400 | -300 | Торговые данные на сегодняшний день |

| Китай | Кукуруза | Импорт | 26 000 | 23 000 | -3 000 | Ожидаемое сокращение поставок из Украины |

| Европейский Союз | Ячмень | Импорт | 1 200 | 1 000 | -200 | Торговые данные на сегодняшний день |

| Индия | Кукуруза | Экспорт | 2 800 | 3 300 | 500 | Повышение производства, региональные экспортные возможности |

| Иран | Кукуруза | Импорт | 8 300 | 8 500 | 200 | Увеличение предложения в Бразилии, ведущем поставщике |

| Парагвай | Кукуруза | Экспорт | 1 700 | 1 500 | -200 | Торговые данные на сегодняшний день |

| Сербия | Кукуруза | Экспорт | 2 000 | 1 000 | -1 000 | Запрет на экспорт |

| Украина | Кукуруза | Экспорт | 27 500 | 23 000 | -4 500 | Приостановка экспорта зерна |

Предыдущий отчет от 9 марта 2022 года

Рекомендуем также:

USDA. Пшеница: мировые рынки и торговля на 8 апреля 2022