|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-pshenica-mirovye-rynki-i-torgovlya-na-10-noyabrya-2021/570989/

|

Прогноз на 2021/22 год

Мировое производство в этом месяце снижено из-за более низких оценок для Европейского Союза, Великобритании и Турции, что лишь частично компенсируется пересмотром прогноза в сторону повышения для России. В этом месяце мировое потребление повышено. Конечные остатки скорректированы до самого низкого уровня за 5 лет с пересмотром прогнозов в сторону понижения для Индии и Европейского союза. Прогноз мировой торговли повышен за счет увеличения импорта для Ирана, Турции, Алжира и Саудовской Аравии. Экспорт повышен для Европейского Союза, России и Индии. Средняя сезонная цена на ферме в США повышена на 20 центов до 6,90 долларов за бушель.

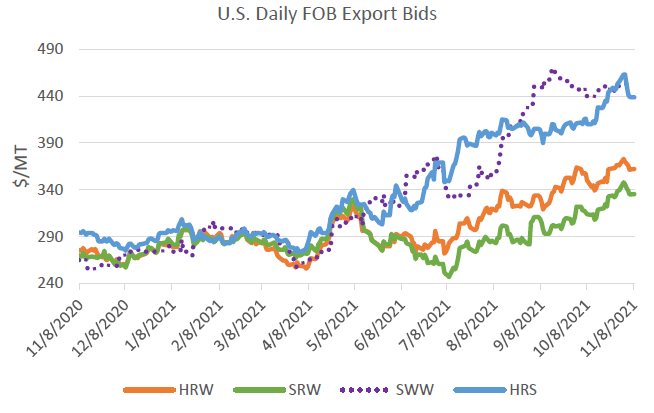

Цены на внутреннем рынке США

Экспортные цены продолжали расти после публикации октябрьского отчета WASDE. Цена на Hard Red Spring (HRS) выросла на 24 доллара за тонну до 439 долларов в тандеме с канадскими котировками, что отражает исключительно ограниченные запасы в результате засухи в Северной Америке и высокий внутренний и международный спрос. Мягкая белозерная озимая пшеница (SWW) подорожала на 6 долларов за тонну до 452 долларов, но интерес со стороны иностранных покупателей был ослаблен, поскольку цены оставались высокими. Hard Red Winter (HRW) подорожала на 4 доллара за тонну до 362 долларов, в то время как Soft Red Winter (SRW) выросла на 23 доллара за тонну до 335 долларов.

Рисунок 1. Динамика экспортных цен FOB в США.

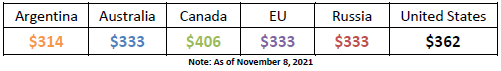

Цены на мировом рынке

Мировые цены на пшеницу продолжали расти в течение октября, так как международный спрос оставался высоким, несмотря на ограниченное предложение со стороны некоторых крупных экспортеров, хотя в последние несколько дней цены начали снижаться. В Канаде наблюдался самый большой рост, поскольку запасы были ограничены значительно меньшим урожаем. Канадские котировки достигли нового максимума, а затем снизились в ноябре превысив уровень предыдущего месяца на 24 доллара за тонну. Цены в США следовали аналогичной тенденции, поднявшись на 4 доллара за тонну по сравнению с предыдущим месяцем. Фермерские и фьючерсные цены в США выросли до самого высокого уровня с 2012/13 года, что отразилось на экспортных котировках, достигших самых высоких уровней с того же периода. Экспортные цены в ЕС и России выросли на 15 долларов за тонну и 19 долларов за тонну соответственно на фоне крупных тендеров, особенно в странах Ближнего Востока и Северной Африки. Цены в Австралии выросли на 12 долларов за тонну, а в Аргентине – на 8 долларов за тонну перед сбором нового урожая в этих странах.

Рисунок 2. Динамика международных экспортных цен FOB.

Рекордная торговля пшеницей, сокращение мировых остатков и рост цен открывают путь для индийского экспорта.

Цены на пшеницу резко выросли за последние несколько месяцев, отражая значительный рост потребления, несмотря на относительно стабильное мировое производство. Производство резко сократилось по сравнению с прошлым годом у нескольких крупных поставщиков, включая Канаду, США, Казахстан и Россию. Хотя в некоторой степени это компенсируется увеличением урожая в Европейском Союзе, Украине и Аргентине, высокий мировой спрос является основным фактором, ведущим к сокращению мировых остатков. Спрос на импорт растет, поскольку засушливая погода на Ближнем Востоке стимулирует дополнительный импорт, особенно в Иран и Турцию. Тендеры стран Ближнего Востока и Северной Африки были крупными, особенно в последний месяц, несмотря на то, что мировые цены на пшеницу были значительно выше, чем в прошлом году.

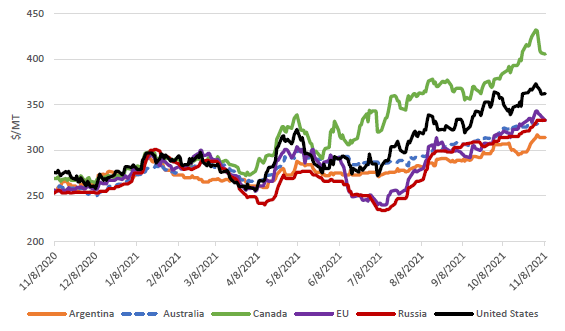

Около половины мировых запасов принадлежит Китаю и, как правило, не играет значительной роли на мировом рынке. Но за последний год высокий кормовой спрос побудил Китай выпустить часть государственных запасов многолетней давности на внутренний рынок через аукционы. Запасы пшеницы в Китае сократились в 2020/21 году впервые за более чем десятилетие. Между тем, импортный спрос Китая на мукомольную пшеницу резко вырос, в результате чего Китай стал вторым по величине импортером. Прогнозируется, что в 2021/22 году импорт снова будет на высоком уровне, при этом Китай станет четвертым по величине импортером.

Рисунок 3. Импорт и запасы пшеницы в Китае

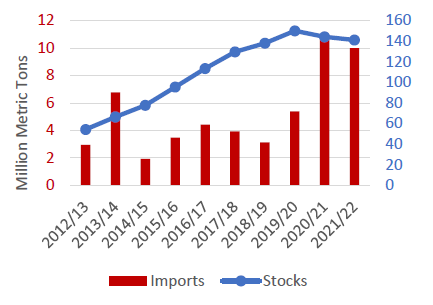

Запасы основных экспортеров, как ожидается, сократятся в 2021/22 году, что означает сокращение предложения на мировом рынке. Ожидается, что из-за пострадавшего от засухи производства запасы в США и Канаде сократятся до самого низкого уровня с 2007/08 года, несмотря на сокращение экспорта из обеих стран. В то время как запасы в Украине остаются стабильными, запасы в России будут сокращаться из-за сокращения урожая и активного экспорта на Ближний Восток. Запасы в ЕС и Австралии также сократятся из-за активного экспорта.

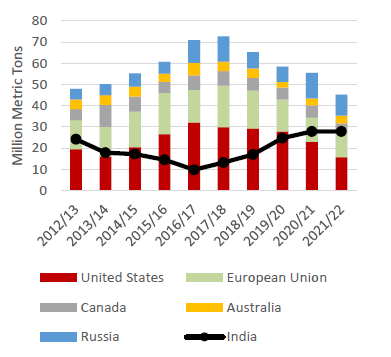

Рисунок 4. Запасы крупных экспортеров и запасы пшеницы в Индии

Запасы пшеницы в Индии двигались в противоположном направлении по сравнению с основными экспортерами и теперь составляют 10 процентов мировых запасов. За последние несколько лет производство в Индии росло в связи с увеличением внутренних закупочных цен, и правительство увеличивало закупки пшеницы для своих программ продовольственной безопасности. Благодаря росту производства и государственным закупкам запасы пшеницы в Индии существенно превысили желаемый уровень буферных запасов. Сокращение мирового предложения и высокие цены со стороны основных экспортеров впервые за несколько лет сделали индийскую пшеницу конкурентоспособной. Экспортные цены на индийскую пшеницу в августе составляли в среднем привлекательные 265 долларов за тонну и имели преимущество в виде более низких фрахтовых ставок в соседние страны. Прогнозируется, что экспорт будет почти на 50 процентов выше, чем в прошлом году, и почти в девять раз выше, чем 2 года назад. В случае реализации прогноза, индийский экспорт будет самым высоким с 2013/14 года.

Импорт на Ближний Восток и в Северную Африку остается активным, несмотря на высокие цены

Ожидается, что Ближний Восток и Северная Африка станут крупнейшими регионами-импортерами пшеницы в 2021/22 году, при этом ведущими мировыми импортерами будут Египет и Турция. Потребление пшеницы на Ближнем Востоке и в Северной Африке неуклонно росло, в основном за счет роста населения, опережающего внутреннее производство. Таким образом, несмотря на рост мировых цен на пшеницу до чрезвычайно высоких уровней, импортеры в этих регионах продолжают закупать пшеницу на международных рынках.

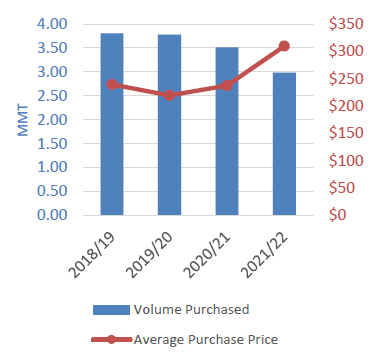

Согласно прогнозу, в 2021/22 году Египет импортирует 13,0 млн тонн. Государственный закупщик зерна GASC в текущем торговом году приобрела 3,0 млн тонн через международные тендеры. В то время как GASC проводила нерегулярные тендеры в начале года и даже отменяла некоторые из них из-за высоких цен, в течение последнего месяца наблюдался всплеск количества тендеров. Хотя объем тендеров снизился на 15 процентов по сравнению с аналогичным периодом прошлого года, ожидается, что продолжение проведения тендеров и закупок в частном секторе приведет к рекордному импорту. GASC обычно закупает пшеницу в России; однако ограниченные российские запасы и экспортные пошлины ограничили экспорт в 2021/22 году, что побудило GASC закупить пшеницу по более низкой цене на Украине и в Румынии. В этом году GASC закупил в 20 раз больше румынской пшеницы по сравнению с тем же периодом прошлого года. Закупки из Украины выросли на 58 процентов по сравнению с прошлым годом, а закупки из России снизились на 68 процентов.

Рисунок 5. Тендерные закупки пшеницы в Египте (июль-ноябрь)

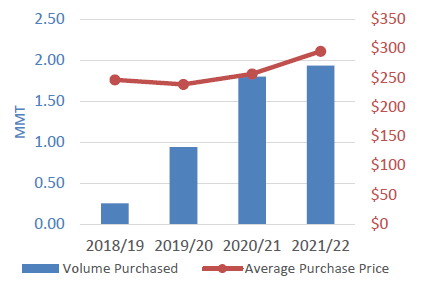

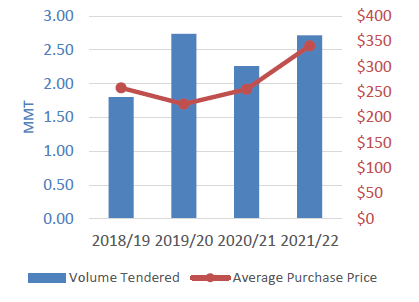

Между тем, Турция, согласно прогнозу, импортирует 11,0 млн тонн в 2021/22 году, что на 37 процентов больше, чем в предыдущем торговом году из-за сокращения внутреннего урожая, а также дополнительного кормового и продовольственного спроса. Государственный закупщик Турции TMO в этом году активно объявлял тендеры на закупку пшеницы из-за рубежа, чтобы удовлетворить растущий спрос. Закупки немного увеличились по сравнению с тем же периодом прошлого года, хотя средняя закупочная цена выросла на 39 долларов за тонну. Однако по сравнению с 2018/19 годом закупки выросли почти в семь раз, что свидетельствует о значительно большей роли Турции в мировом импорте. В последние годы TMO закупает импортную пшеницу для сдерживания высокой продовольственной инфляции на внутреннем рынке.

Рисунок 6. Тендерные закупки пшеницы в Турции (июль-ноябрь)

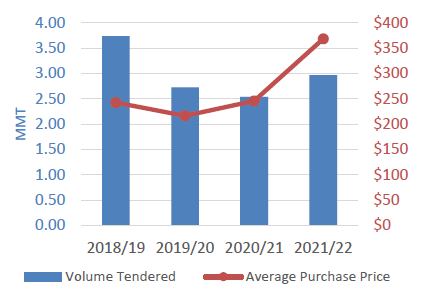

Прогноз импорта в Алжир в этом месяце повышен до 7,0 млн. тонн, поскольку государственный закупщик OAIC продолжает объявлять тендеры, несмотря на растущие цены. Закупки выросли на 17 процентов по сравнению с прошлым годом, а средняя закупочная цена поднялась до 369 долларов за тонну, что на 122 доллара за тонну выше, чем в прошлом году. Закупочные цены OAIC выше по сравнению с другими импортерами в регионе из-за спроса на более дорогостоящую твердую пшеницу. Импорт Саудовской Аравии также повышен в этом месяце до 3,0 млн тонн. Закупки государственной закупочной организации SAGO повышены на 20 процентов по сравнению с прошлым годом, несмотря на более крупный внутренний урожай. Средняя закупочная цена на 86 долларов за тонну выше прошлогодней. Другие крупные импортеры на Ближнем Востоке и в Северной Африке, включая Иран и Тунис, также демонстрируют признаки роста импортного спроса и увеличения государственных закупок.

Рисунок 7. Тендерные закупки пшеницы в Алжире (июль-ноябрь)

Рисунок 8. Тендерные закупки пшеницы в Саудовской Аравии (июль-ноябрь)

Непрекращающиеся тендеры со стороны правительств Ближнего Востока и Северной Африки указывают на высокий спрос. Государственные закупки продолжаются даже при росте мировых цен из-за опасений по поводу внутренних цен на продовольствие. Многие из этих стран внедряют потребительские субсидии, которые смягчают воздействие колебаний цен на население, часто защищая потребительский спрос от высоких цен. На мировом уровне устойчивый импорт в регионы Ближнего Востока и Северной Африки способствует сокращению запасов основных экспортеров и продолжающемуся повышательному давлению на мировые цены.

Изменения на мировом рынке в 2021/22 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Алжир | Импорт | 7 000 | 7 500 | 500 | Активное проведение тендеров в последнее время |

| Иран | Импорт | 4 500 | 5 500 | 1 000 | Активные поставки из России в первом квартале |

| Южная Корея | Импорт | 3 900 | 4 100 | 200 | Недавние тендеры на кормовую пшеницу |

| Нигерия | Импорт | 5 800 | 6 000 | 200 | Темпы торговли на сегодняшний день |

| Саудовская Аравия | Импорт | 3 000 | 3 500 | 500 | Крупный последний тендер |

| Таиланд | Импорт | 3 300 | 3 100 | -200 | Переход кормового потребления на кукурузу и ячмень |

| Турция | Импорт | 10 000 | 11 000 | 1 000 | Сокращение производства, активные недавние закупки на фоне продовольственной инфляции |

| США | Импорт | 3 500 | 3 200 | -300 | Закупки дурума и яровой пшеницы из Канады меньше, чем ожидалось |

| Европейский Союз | Экспорт | 35 500 | 36 500 | 1 000 | Активный экспорт в Африку и на Ближний Восток |

| Индия | Экспорт | 4 500 | 5 250 | 750 | Конкурентоспособные цены для ближайших рынков |

| Россия | Экспорт | 35 000 | 36 000 | 1 000 | Спрос со стороны рынков Ближнего Востока |

| Турция | Экспорт | 6 000 | 6 250 | 250 | Стабильные поставки пшеничной муки и других продуктов |

| Украина | Экспорт | 23 500 | 24 000 | 500 | Крупные недавние поставки кормовой пшеницы |

| США | Экспорт | 24 500 | 24 000 | -500 | Рост цен и слабые продажи |

Предыдущий отчет от 12 октября 2021 года

Рекомендуем также: