|

Обзоры

|

https://exp.idk.ru/analytics/review/usda-pshenica-mirovye-rynki-i-torgovlya-na-10-iyunya-2021/556303/

|

Прогноз на 2021/22 год

Мировое производство повышено до рекордного уровня за счет увеличения урожая в Европейском Союзе, России, Украине и США. Мировое потребление пересмотрено в сторону увеличения в связи с повышением кормового и остаточного потребления, в то время как мировые остатки также пересмотрены в сторону увеличения, в основном за счет дополнительных запасов в Европейском Союзе и России. Импорт увеличен для Турции, Бразилии и Бангладеш, что более чем компенсирует сокращение для Европейского Союза. Экспорт увеличен для Украины и Индии. Средняя сезонная цена фермерских хозяйств в США остается на уровне 6,50 долларов за бушель.

Прогноз на 2020/21 год

Мировое производство немного снижено, в основном за счет сокращения урожая в Пакистане, в то время как потребление немного повышено. Мировые остатки незначительно снижены. Импорт снижен в основном для Марокко, тогда как экспорт снижен за счет России. Средняя сезонная цена фермерских хозяйств в США остается на уровне 5,05 доллара за бушель.

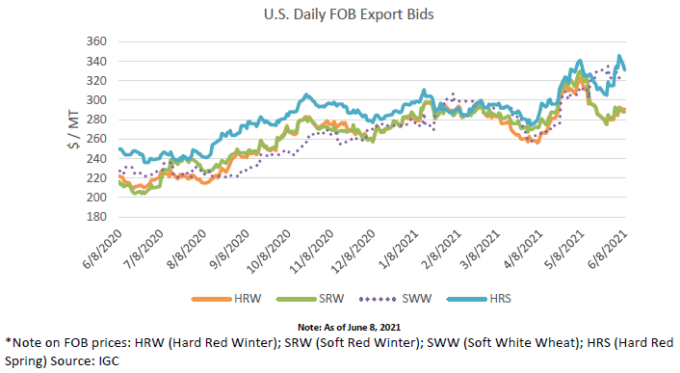

Цены на внутреннем рынке США

С момента публикации майского отчета WASDE цены на разные классы пшеницы в США изменились в разных направлениях, отражая различные погодные условия. Hard Red Winter (HRW) упала на 32 доллара за тонну до 291 доллара, в то время как Soft Red Winter (SRW) упала на 42 доллара за тонну до 288 долларов за тонну, поскольку условия для озимой пшеницы улучшились, хотя недавние дожди во время сбора урожая HRW подняли цены на прошлой неделе из-за задержек уборочных работ. Между тем, цена на Soft White Winter (SWW) выросла на 9 долларов за тонну до 323 долларов, что отражает активный экспорт на азиатские рынки и опасения по поводу засушливой погоды на Северо-Западе. Цена на Hard Red Spring (HRS) упала на 10 долларов за тонну до 331 доллара при значительной волатильности в течение месяца, отражающей опасения по поводу погоды на Северных равнинах.

Рисунок 1. Динамика экспортных цен FOB в США.

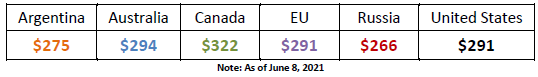

Цены на мировом рынке

После публикации отчета WASDE в прошлом месяце цены на пшеницу упали в большинстве основных стран-экспортеров на фоне улучшения условий озимой пшеницы в нескольких ключевых регионах-производителях. Российские экспортные цены снизились по мере приближения сбора урожая озимой пшеницы и оставались неизменными с тех пор, как 2 июня вступили в силу новые плавающие пошлины. Российские цены в настоящее время являются наиболее конкурентоспособными. Цены в Аргентине также немного снизились из-за того, что идут посевные работы. Котировки в США снизились после предыдущего отчета WASDE, но на прошлой неделе частично восстановились из-за дождей во время сбора урожая. Цены в Австралии снизились незначительно, поскольку зарубежный спрос остается высоким. Цены в ЕС немного снизились, поскольку хотя запасы старого урожая сокращаются, но перспективы для нового урожая благоприятны. Напротив, цены в Канаде резко выросли за последние пару недель из-за сокращения ожидаемого урожая.

Рисунок 2. Динамика международных экспортных цен FOB.

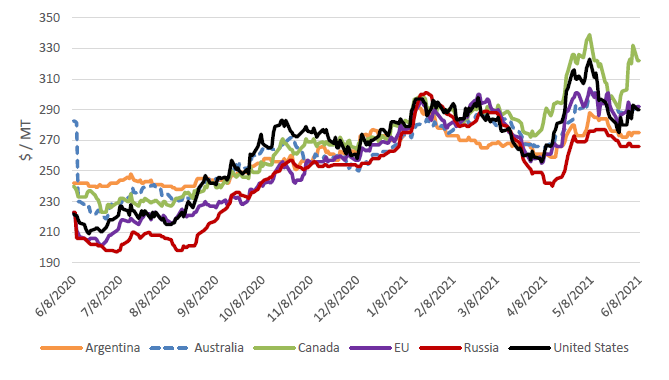

Российская экспортная политика изменяет сроки поставок пшеницы

Рисунок 3. Экспорт пшеницы из России.

Россия является крупнейшим экспортером пшеницы в мире, но на фоне опасений по поводу внутренней инфляции правительство проводит политику, влияющую на торговлю. В феврале была введена новая экспортная квота в размере 17,5 млн тонн для пшеницы, ячменя, кукурузы и ржи на период с 15 февраля по 30 июня. Кроме того, 1 марта была введена экспортная пошлина в размере 50 евро за тонну. Ключевым результатом этой политики стало изменение сроков поставок в последние месяцы. Ключевые импортеры, такие как Турция и Египет, ускорили свои закупки до введения новых квот и тарифов. В результате экспорт из России вырос до более чем 4 миллионов тонн в феврале, но упал до немногим более 1 миллиона тонн в марте. Сообщается, что экспорт в апреле и мае также был невысоким, но, согласно прогнозам, в июне он будет необычно высоким из-за изменения торговой политики. Фиксированная экспортная пошлина в размере 50 евро за тонну заменена плавающей экспортной пошлиной, основанной на базовых показателях. Плавающая экспортная пошлина упала до 28 долларов за тонну в первую неделю июня, немного повысившись до 29 долларов за тонну во вторую неделю. Были накоплены обильные запасы, и перспективы нового урожая в целом благоприятны. Ожидается, что это, а также более низкая пошлина по сравнению с предыдущим месяцем, резко увеличат экспорт из России в июне, последнем месяце маркетингового года, когда поставки обычно снижаются.

Неопределенность в отношении форвардных контрактов в свете плавающих пошлин усугубила некоторые проблемы, с которыми сталкиваются экспортеры и покупатели. Тем не менее, согласно прогнозу, в 2021/22 году Россия продолжит расширять свой экспорт и останется ведущим экспортером в мире. Мало того, что в начале нового года запасы будут в изобилии, ожидается, что новый урожай составит рекордные 86,0 млн тонн.

Изменения на мировом рынке в 2021/22 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Бангладеш | Импорт | 6 800 | 7 000 | 200 | Продолжающийся рост населения и потребления |

| Бразилия | Импорт | 6 800 | 7 000 | 200 | Рост кормового потребления и стремление нарастить запасы стимулируют импортный спрос |

| Европейский Союз | Импорт | 6 000 | 5 800 | -200 | Повышение урожая |

| Турция | Импорт | 10 000 | 10 250 | 250 | Снижение урожая |

| Индия | Экспорт | 2 000 | 2 300 | 300 | Конкурентоспособные цены и высокий спрос со стороны ближайших стран |

| Украина | Экспорт | 20 000 | 20 500 | 500 | Повышение экспортных запасов |

Изменения на мировом рынке в 2020/21 МГ (тыс. тонн)

| Страна | Экспорт/ импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Бангладеш | Импорт | 6 500 | 6 700 | 200 | Высокий спрос |

| Марокко | Импорт | 6 300 | 6 100 | -200 | Слабые темпы импорта и введение импортных пошлин в мае |

| Пакистан | Импорт | 3 800 | 4 000 | 200 | Уменьшение урожая и восполнение запасов |

| Канада | Экспорт | 27 500 | 28 000 | 500 | Высокие темпы экспорта во главе с поставками в Китай |

| Китай | Экспорт | 1 000 | 800 | -200 | Сокращение поставок в последние месяцы |

| Россия | Экспорт | 39 500 | 38 500 | -1 000 | Снижение поставок в апреле и мае |

Предыдущий отчет от 12 мая 2021 года

Рекомендуем также:

USDA. Данные по культурам на 10 июня 2021