Отчеты

Прогноз биржевых цен с 6 по 10 февраля 2023

Рынок зерновых:

Над американскими водами сбит китайский аэростат, который просто снесло ветром. Но в Вашингтоне в это не поверили, и госсекретарь Блинкен теперь в Китай не поедет. Потому как нечего надувать неизвестно что, и посылать это в демократическую страну по воздуху.

Попутного вам ветра при перелетах, переплывах и переездах. Всем здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

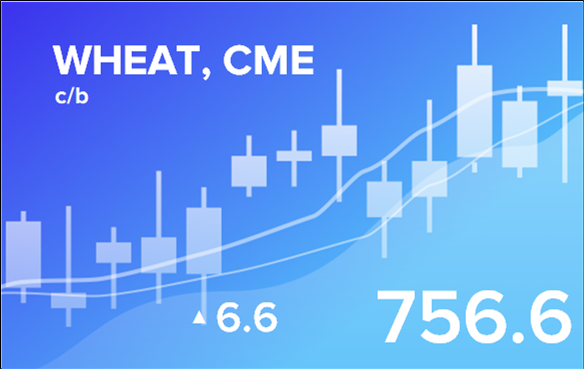

Видим, что поступающий на рынок новый урожай пшеницы из Аргентины и Австралии не способен сбить цены. Все предлагаемые объемы устойчиво выбираются импортерами, что держит цены на достаточно высоких уровнях относительно прошлых лет.

Завышенные цены на зерно неминуемо поднимут стоимость мяса, что будет поддерживать продовольственную инфляцию на высоком уровне. Поэтому, нельзя исключать, что цикл подъема процентных ставок в мире будет продолжен, а не вот-вот закончен, как об этом рассуждают многие. Дорогие кредиты начнут оказывать негативное воздействие на экономику, что приведет к сильному торможению экономической активности, например, этой осенью.

В 2023 году в США площадь посевов озимой пшеницы увеличится на 11% по сравнению с показателями прошлого года и достигнет максимальных значений за последние восемь лет. В Канаде общая площадь под пшеницей вырастет на 2%. Расширение посевов обусловлено текущими привлекательными ценами.

[audio mp3="https://exp.idk.ru/wp-content/uploads/2023/02/ipodcast_06_02_2023.mp3"][/audio]

Найти наши статистические данные, обзоры и прогнозы можно здесь.