Недельный обзор по рынку пшеницы с 15.05.2017 — по 21.05.2017 года

14 May 2017, 19:54

-

На прошедшей неделе заметных событий на глобальном рынке пшеницы не отмечалось. Минувшая неделя на мировом рынке пшеницы не принесла особых изменений цен. В США наблюдался небольшой спекулятивный рост цен за счет спекулятивных покупок и закрытия инвесторами коротких позиций. В черноморском бассейне цены на пшеницу не изменились.

Главной новостью на прошлой неделе стал выход отчета Министерства сельского хозяйства США. В данном отчете был опубликован прогноз мирового производства и потребления пшеницы в следующем сезоне. Согласно прогнозу мировое предложение пшеницы незначительно уменьшится по сравнению с текущим сезоном. Производство пшеницы в мире составит 737,8 млн. т, потребление снизится до 734,9 млн. т. Мировой экспорт снизится до 178,4 млн. т. Конечные запасы в следующем сезоне вырастут до рекордного уровня 258,3 млн. т, что на 2,9 млн. больше, чем ожидается в конце текущего сезона.

Данная новость, скорее всего не окажет какого-либо значимого влияния на изменение рыночных цен. Вышедшая информация уже в большей степени заложена в текущие цены.

Гидрометцентр РФ сообщил о заморозках в средней полосе России в конце прошлой недели. Появление ночных заморозков было отмечено в южной части Центрального федерального округа и на большей части Приволжского федерального округа 12-13 мая.

По результатам космического мониторинга посевов озимых культур, подготовленного Национальным союзом агростраховщиков, в некоторых областях Центрального Черноземья (в частности в Липецкой, Тамбовской и Орловской областях) наблюдается снижение относительного индекса растительности (NDVI) на 10-15% по сравнению со средними многолетними значениями. Основной причиной этого является значительное понижение температурного фона в конце апреля – начале мая. Кроме того, аномальные холода резко ухудшили состояния посевов в Татарстане, вегетационный индекс посевов в Татарстане оказался вдвое ниже показателей 2016 года из-за холодов и переувлажнения почвы.

Ухудшение состояния посевов может привести к пересмотру прогнозов по урожаю в следующем сезоне, что в свою очередь может оказать поддержку цене на пшеницу на внутреннем рынке.

Российские экспортеры увеличили объемы поставок зерна в Турцию. Турецкие импортеры начали заключать прямые контракты на поставку зерна из России после отмены ограничения на его беспошлинный ввоз. По оценкам ведущих российских экспертов Россия сможет восстановить поставки зерна в Турцию до прежнего уровня не ранее, чем через 1-1,5 месяца. На прошлой неделе уже был отправлен первый сухогруз с грузом пшеницы, который отбыл из порта Ростова-на-Дону. Общий вес груза составил три тысячи тонн.

Возвращение на рынок такого крупного покупателя как Турция позитивно скажется на укреплении экспортных цен на пшеницу в среднесрочной перспективе. Увеличение экспортных отгрузок также повлияет на сокращение излишнего количества запасов зерна в РФ.

Обзор мировых цен

CBOT

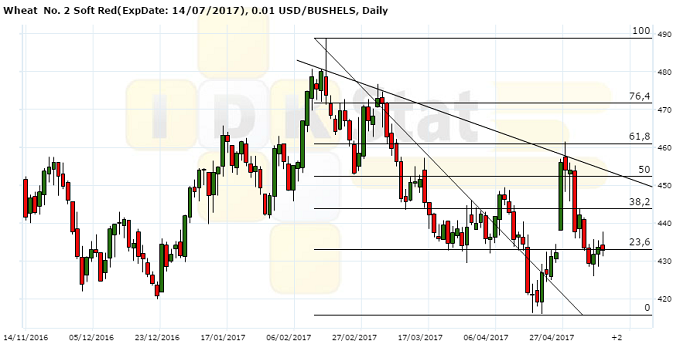

За прошедшую неделю цена на июльский фьючерсный контракт на пшеницу Wheat SRW на чикагской площадке упала на 0,2% (см. рис 1). Контракт подешевел на 0,8ȼ за бушель (или на $0,3). Цена закрытия по итогам пятничных торгов составила 432,6 ȼ/буш. ($159,94).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Wheat Futures (SRW), CBOT | 426,0 | 441,4 | 431,2 | 432,6 | –0,8 ȼ | –0,2% |

Рисунок 1. Динамика цены фьючерсного контракта на пшеницу на площадке CBOT, цент/бушель, дневной график

Цена фьючерсного контракта на пшеницу на прошлой неделе попробовала протестировать свой уровень поддержки 420,0-425,0 ȼ, который устоял. Июльский контракт по-прежнему торгуется в диапазоне 420,0-460,0 ȼ и существует большая вероятностью, что цена продолжит здесь оставаться. На текущей неделе возможно движение к верхней границе диапазона 450,0-460,0 ȼ, которое сейчас выступает в качестве мощного уровня сопротивления.

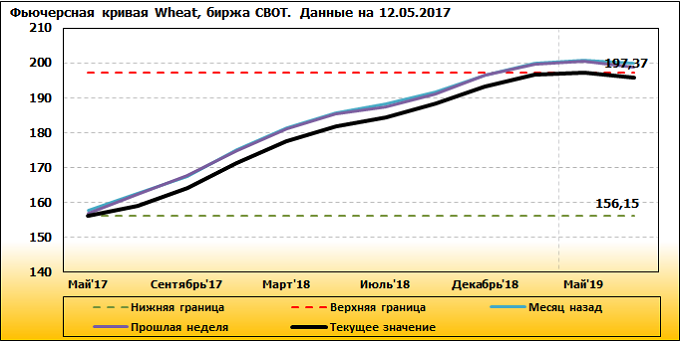

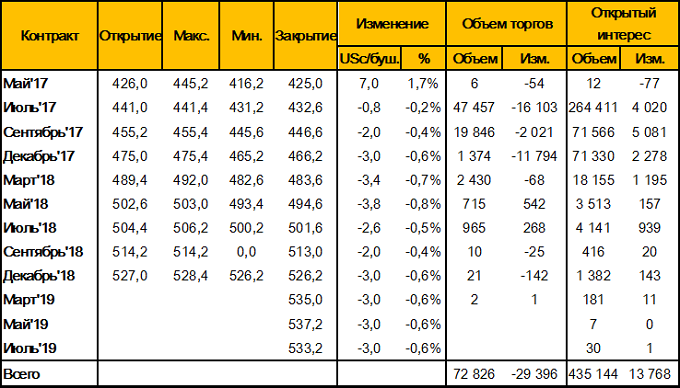

Фьючерсная кривая на площадке CBOT показывает ситуацию контанго, когда стоимость ближайшего фьючерсного контракта на пшеницу ниже стоимости его аналога с более дальними сроками поставки (см. рис 2). Стоимость июльского контракта с ближайшим сроком поставки составляет 432,6 ȼ за бушель (158,94 USD/т) (см. табл. 1). Фьючерсный контракт с поставкой в сентябре 2017 года оценивается 446,6 ȼ/бушель (164,08 USD/т). Самый дальний торгуемый на чикагской товарной бирже контракт, с поставкой в июле 2019 года сейчас стоит 533,2 ȼ ($195,90). Самый дорогой контракт на пшеницу в настоящее время на площадке – майский контракт с поставкой в мае 2019 года, его стоимость составляет 537,2 ȼ ($197,37).

Рисунок 2. Фьючерсная кривая на пшеницу на площадке CBOT, USD/т

Фьючерсная кривая показывает, что контракт на пшеницу на CBOT за неделю подешевел, в среднем, на $3,1.

Таблица 1. – Изменение цен фьючерсных контрактов на пшеницу на площадке CBOT (SRW Wheat Futures), за неделю 8-14 мая 2017 года, цент/бушель

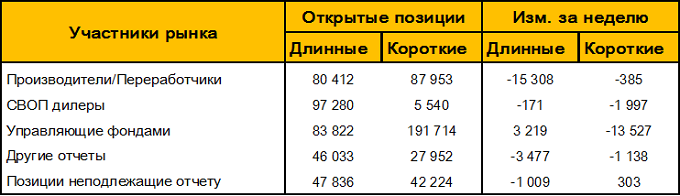

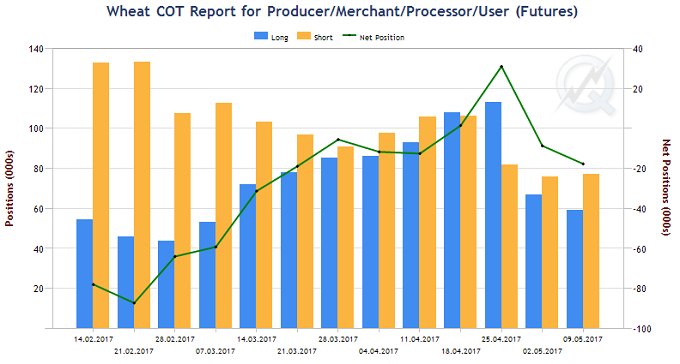

Результаты анализа отчетов трейдеров от CFTC (Комиссия по торговле товарными фьючерсами США), свидетельствует о снижении объемов открытого интереса по инструменту. Количество открытых позиций за прошедшую неделю сократилось на 25 304 контрактов (за предыдущий период –37 376 шт.) и составило 531 789 шт. (см. табл. 2).

Таблица 2. – Недельное изменение открытых позиций по фьючерсным и опционным контрактам на пшеницу (SRW Wheat No. 2) на CBOT по данным отчетов CFTC, шт.

За анализируемый период короткие позиции производителей/переработчиков практически не изменились, их количество сократилось на 385 шт. (за прошедший период –3,6 тыс. шт.). Количество длинных позиций данных участников рынка сократилось за неделю на 15,3 тыс. контрактов (за предшествующий период –37,4 тыс. шт.). Общая чистая позиция показывает превышение коротких позиций над длинными: на текущий момент она составляет 15 693 контракта (за прошедшую неделю 7 382 контракта) (см. рис. 3).

Рисунок 3. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе производителей и переработчиков на площадке CBOT

Сокращение коротких позиций следует интерпретировать, как снижение интереса производителей к хеджированию своих рисков по текущим ценам. Производители стабилизировали свою короткую позицию, что говорит об отсутствии интереса к продажам по текущей цене. Переработчики, в настоящее время осуществляют исполнение контрактов с поставкой в мае, при этом наблюдается отсутствие интереса к покупкам более дальних контрактов, по которым цена значительно выше текущего уровня.

Управляющие фондами сокращают короткие позиции на протяжении двух недель подряд, на этой неделе их снижение составило 13,5 тыс. контрактов (за прошедший период снижение на 32,4 тыс. шт.). Количество длинных позиций на этой неделе выросло на 3,2 тыс. контрактов (за прошлый период +5,3 тыс. шт.). В структуре позиций данных участников по-прежнему преобладает медвежий настрой, чистая короткая позиция составляет 107 892 шт. (–16,7 тыс. шт., по сравнению с прошедшим периодом). Сокращение аппетита к продажам со стороны управляющих деньгами, а также отсутствие интереса к покупкам со стороны потребителей, в ближайшее время будет способствовать стабилизации цен на текущих уровнях. (см. рис.4)

Рисунок 4. Динамика изменения открытого интереса во фьючерсе на пшеницу в группе управляющих фондами на площадке CBOT

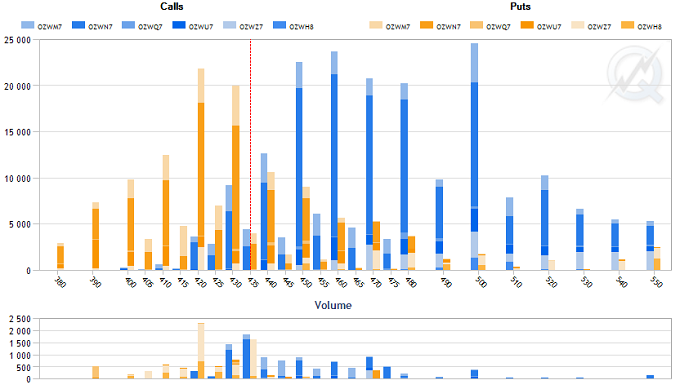

Анализ структуры открытого интереса в опционных контрактах на площадке CBOT по-прежнему показывает, что на текущий момент для американской мягкой пшеницы (SRW Wheat No.2) мощным уровнем сопротивления выступает диапазон 450-460 ȼ за бушель или – $165,3-169,0 за тонну (см. рис. 5). Еще один уровень сопротивления образован на уровне 500,0 ȼ ($183,7). Уровнем поддержки является значение цены 420,0 ȼ ($153,4). Такие мощные ценовые уровни будут способствовать тому, что, с высокой долей вероятности, цена будет находиться в этом диапазоне.

Рисунок 5. Структура открытого интереса в опционных контрактах на пшеницу (Wheat SRW) на CBOT, шт*

* вертикальной пунктирной линией красной цвета обозначена текущая цена ближайшего контракта

MATIF

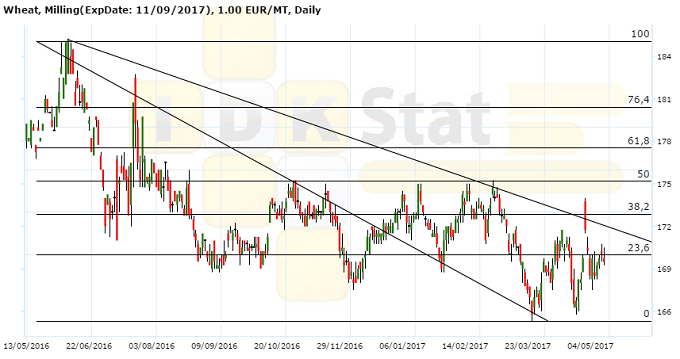

Цена на продовольственную пшеницу на парижской площадке MATIF за неделю не значительно снизилась, снижение составило 0,1% (см. рис. 6). Цена закрытия по итогам пятничных торгов составила 169,50 EUR/т ($184,5).

| Контракт | Откр. | Макс. | Мин. | Закр. | Изменение | |

| Milling Wheat Futures, MATIF | 169,75 | 170,50 | 167,50 | 169,50 | –0,25 € | –0,1% |

Рисунок 6. Динамика цены фьючерсного контракта на пшеницу на площадке MATIF, EUR/т, дневной график

На прошедшей неделе цена на пшеницу на площадке MATIF торговалась в узком диапазоне €167,0-170,0. Более вероятным сценарием для европейской пшеницы является продолжение торговли в устоявшемся диапазоне €166,0-172,0.

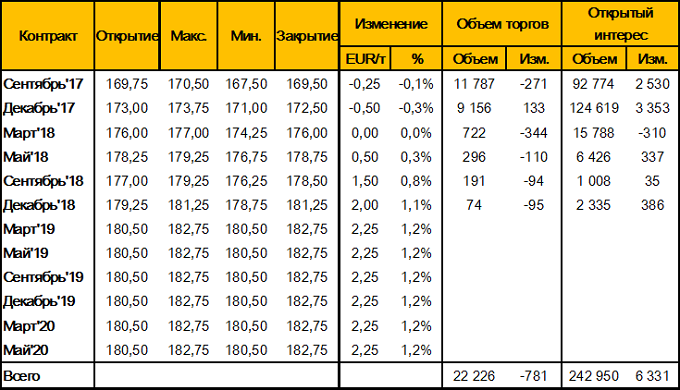

Таблица 3. – Изменение цен фьючерсных контрактов на пшеницу на площадке MATIF (Wheat Milling Futures), за неделю 8-14 мая 2017 года, EUR/т

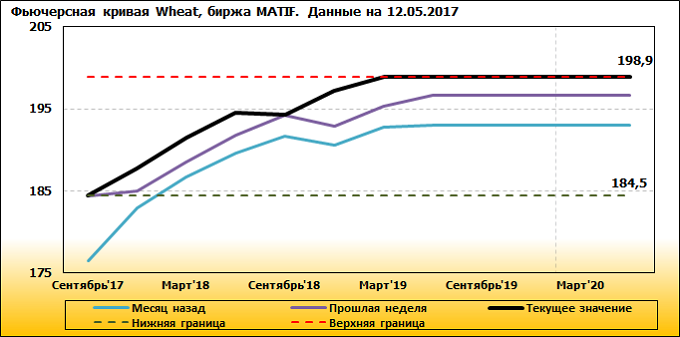

На европейской площадке MATIF также наблюдается ситуация контанго по фьючерсным контрактам (см. рис. 7). Стоимость ближайшего контракта на пшеницу на парижской бирже составляет €169,50 за тонну ($184,50) (см. табл. 3). Стоимость контракта с поставкой в декабре 2017 составляет 172,50 €/т ($187,70). За самый дальний поставочный фьючерс, с поставкой в мае 2020 года, на этой европейской площадке предлагают €182,75 ($198,90).

Рисунок 7. Фьючерсная кривая на пшеницу на площадке CBOT

Фьючерсная кривая показывает, что контракт на пшеницу на MATIF за неделю подорожал, в среднем, на $2,3.

В настоящее время во фьючерсном контракте на пшеницу на MATIF сложилась неопределенная ситуация. Более вероятным сценарием на текущей неделе является сохранение цены в диапазоне €166,0-172,0. В начале этой недели возможно движение к верхней границе диапазона, к уровню сопротивления €172,0.

Цены FOB

Цены на пшеницу на основных мировых базисах за прошедшую неделю изменялись разнонаправленно (см. табл. 4). Американская мягкая пшеница SRW No. 2 снизилась на $2,0 – текущая цена $179,0. Европейская пшеница на FOB Руан подорожала на 1,6%, до уровня $187,5.

Таблица 4. – Цены FOB на пшеницу на основных мировых базисах, USD/т

* показано изменение цен за период с 28.04.2017 – по 05.05.2017 года.

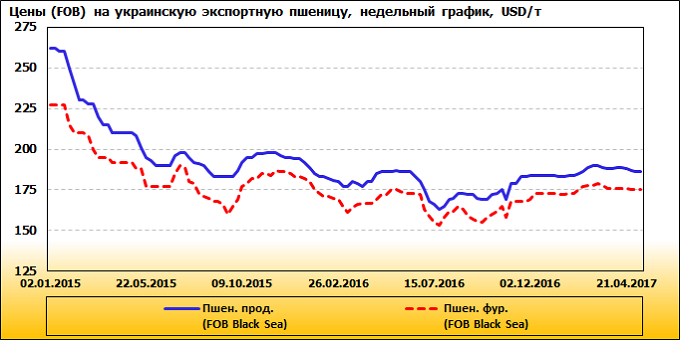

На российских и украинских черноморских базисах за прошедшую неделю цена не изменилась. В российских глубоководных портах продовольственная пшеница торговалась $187,0 за тонну, фуражная – $167,0, в портах азовского моря продовольственная пшеница оценивалась – $173,0, фуражная – $157,0. В украинских портах продовольственная пшеница торговалась по цене $186,0 за тонну, фуражная– $175,0.

Рисунок 8. Динамика цен на продовольственную пшеницу в российских портах Азово-Черноморского бассейна, USD/т, недельный график

Рисунок 9. Динамика цен на продовольственную пшеницу в черноморских портах Украины, USD/т, недельный график

Рублевые цены на продовольственную и фуражную пшеницу в России (на условиях EXW) за истекшую неделю не изменились, за исключением пшеницы 3-го класса, которая снизилась на 0,2% (см. табл. 5). По данным на 12.05.2017 продовольственная пшеница 3-го класса стоила 9 580 рублей, пшеница 4 класса – 8 520 рублей, фуражная пшеница – 7 620 рублей за тонну.

На Украине внутренние цены (на условиях EXW) за прошедшую неделю не изменились. По данным на 12.05.2017 за одну тонну продовольственной пшеницы 3-го класса давали $183,1; за пшеницу 4 класса – $171,8. Фуражная пшеница оценивалась – $169,9 за тонну.

Таблица 5. – Средние цены на пшеницу в России и Украине.

Перспективы увеличения экспорта сельскохозяйственной продукции в РФ

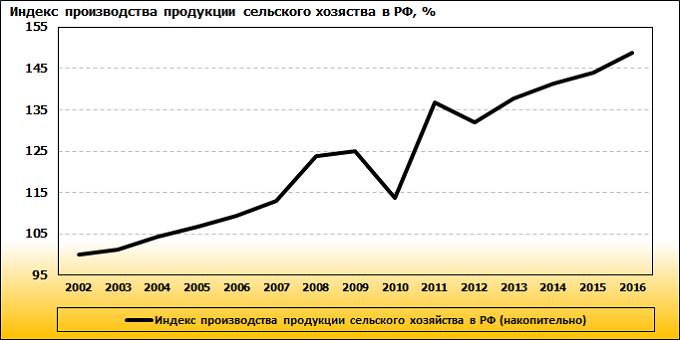

В условиях введения западных санкций и ответных контрсанкций одним из приоритетных направлений политики стал курс на импортозамещение. Это стимулировало отечественных производителей к расширению производства в условиях более низкой конкуренции со стороны импортной продукции и снижения инфляции. С 2014 года индекс производства сельскохозяйственной продукции в РФ вырос более чем на 10% (см. рис. 10). Одной из важнейших задач, поставленных перед Правительством РФ, является увеличение экспорта сельскохозяйственной продукции.

Рисунок 10. Динамика индекса производства продукции сельского хозяйства в РФ, %

Насколько решение этой задачи реалистично, в настоящее время, и какие нерешенные проблемы, накопившиеся в российском сельском хозяйстве, могут препятствовать этому?

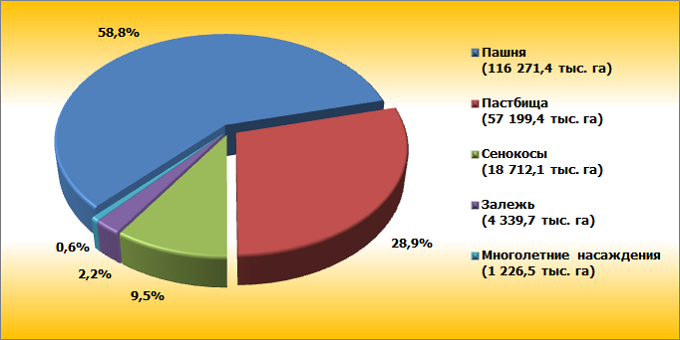

Сама по себе постановка задачи – увеличение экспорта сельскохозяйственной продукции, подразумевает повышение объемов ее производства. Одним из главных производственных ресурсов в сельском хозяйстве является наличие земельных ресурсов. По данным Федеральной службы государственной регистрации, кадастра и картографии (Росреестр) на 01.01.2017 г. общая площадь сельскохозяйственного назначения составила 383,7 млн. га, из них сельскохозяйственных угодий – 197,7 млн. га (см. рис 11).

Рисунок 11. Структура сельскохозяйственных угодий в РФ, по данным на 01.01.2017 г, %

На начало текущего года общая площадь пашни составила 116,3 млн. га. По данным Министерства сельского хозяйства общая посевная площадь в 2016 году составила около 80,0 млн. га (по прогнозам министерства в этом году данный показатель может составить 80,1 млн. га). Таким образом, в России в настоящее время используется около 70% пашни, площадь неиспользуемой пашни составляет около 36,2 млн. га. С учетом сложившейся структуры севооборота и средней многолетней урожайности в РФ, введение в оборот хотя бы половины неиспользуемой пашни позволит увеличить ежегодное производство пшеницы на 10-12 млн. т.

Другим важным фактором увеличения объемов производства сельскохозяйственной продукции является использование современных технологий и техники. Несмотря на постепенное внедрение в аграрных предприятиях современных технологий, большая часть сельхозпроизводителей использует технику, устаревшую и физически, и морально. Это приводит к снижению эффективности производства, отставанию по показателям от мировых лидеров и к уменьшению возможностей поставок продукции на внешние рынки. Изменению ситуации мешают, в том числе и высокие ставки по кредитам.

По различным оценкам специалистов, агроклиматический потенциал сельскохозяйственных земель в основных районах выращивания сельскохозяйственных культур в РФ позволяет повысить их урожайность минимум на треть. В случае решения вопроса материально-технического обеспечения сельскохозяйственных товаропроизводителей, а также внедрения современных технологий в производство это может стать дополнительным резервом роста производства продукции в аграрном секторе экономики.

Еще одной серьезной проблемой является неразвитость транспортно-логистической инфраструктуры, а также недостаточное количество мощностей по хранению продукции в отдельных регионах страны. Российская инфраструктура зерновой логистики, включая складские мощности терминалов портов и элеваторов, а также железнодорожная инфраструктура на подходах к портам используются на пределе своих возможностей. В настоящее время мощность российских экспортных портов достигла 40,7 млн. тонн. Ежегодные экспортные перевозки по железной дороге составляют около 11 млн. т. Дальнейший экстенсивный путь развития традиционной логистической схемы зернового экспорта в значительной мере исчерпал себя и требует кардинальных изменений.

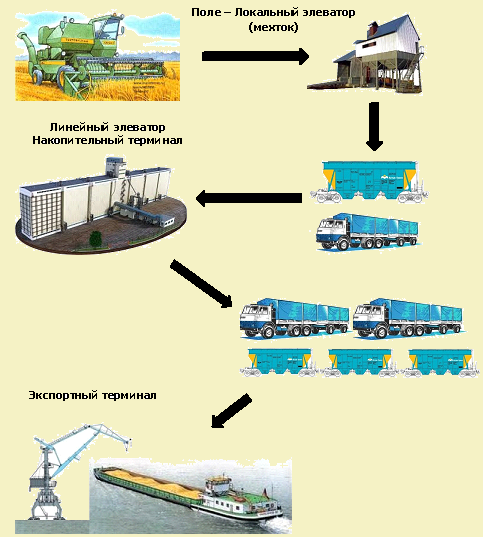

Сложившаяся еще в советские годы транспортно-технологическая схема формирования и продвижения потоков экспортного зерна начинается с его поступления от первичных производителей на полевые элеваторы. Затем зерно перевозится автомобильным транспортом или железной дорогой на линейные элеваторы, где осуществляется его подработка, хранение, осуществляется формирование запродажных партий и погрузка на автомобили и железную дорогу (см. рис. 12).

Существующие элеваторные мощности для хранения и подготовки зерновых нового урожая внутри страны преимущественно технически и технологически устарели. Они не обеспечивают комплексность услуг по доработке зерна, его хранению и перевалке. Суммарный объем хранения зерна на элеваторах уже не соответствует достигнутому уровню урожайности в России.

Разрозненные одиночные отправки небольшими партиями, низкая доля железнодорожных маршрутных перевозок, отсутствие возможностей приема в портах полных отправительских маршрутов, особенно в пиковые периоды массовых перевозок зерновых, являются основными негативными моментами установившейся логистической схемы, что отрицательно сказывается как на конкурентоспособности российского зернового экспорта, так и на конкурентных позициях морских портов.

Рисунок 12. Схема транспортно-логистической инфраструктуры экспорта зерновых в РФ

В портах наших ведущих стран-покупателей новые портовые комплексы для приема зерна ориентированы на обработку крупнотоннажного флота дедвейтом 50-200 тыс. тонн. Тогда как российская логистическая инфраструктура ориентирована в основном на размер накапливаемой судовой партии до 6 тыс. тонн.

Основная масса российского зерна запродается на условиях ФОБ, когда покупатель оплачивает морской фрахт и несет затраты по выгрузке в иностранном порту назначения. Эти затраты (на тонну груза) на судах малотоннажной группы значительно превосходят затраты при использовании крупнотоннажного флота.

Ситуация усугубляется тем, что наш ближайший конкурент Украина, располагая в целом на Черном море более глубоководными портами, изменила логистику зерновых экспортных перевозок, отказалась от сложившейся еще со времен СССР логистической схемы и перешла на перевозки океанским крупнотоннажным флотом. Малая удаленность экспортеров от портов перевалки позволяет им осуществлять завоз зерна в порты на Украине автотранспортом.

В сложившейся ситуации сохранение традиционной схемы логистики зерновых грозит России потерей конкурентоспособности, прежде всего на региональном рынке средиземноморских стран.

Таким образом, производственно-ресурсный потенциал страны позволяет увеличить производство экспортной сельскохозяйственной продукции. Однако, без решения накопившихся проблем в транспортно-логистической инфраструктуре, а также устранения технической и технологической отсталости агропроизводителей реализовать этот потенциал пока не представляется возможным.

Ваш комментарий

|

|

|