|

Отчеты

|

https://exp.idk.ru/analytics/report/usda-pshenica-mirovye-rynki-i-torgovlya-na-11-aprelya-2025/672529/

|

Мировая торговля зерном сократится в 2024/25 гг.

Согласно прогнозам, в 2024/25 году общий объем торговли зерном снизится на 7 процентов по сравнению с предыдущим годом, причем уменьшится объем торговли пшеницей, рисом и кукурузой (а также другими грубыми зерновыми). Хотя это сокращение является тенденцией для всех зерновых культур, факторы, способствующие снижению, варьируются в зависимости от товара, причем как спрос, так и предложение являются уникальными для каждого из них.

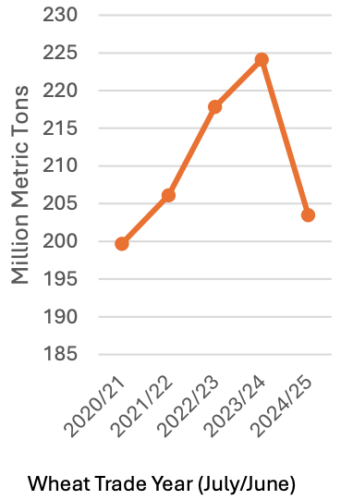

Рисунок 1. Мировая торговля пшеницей

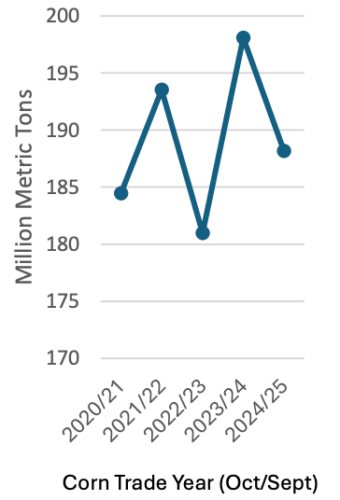

Рисунок 2. Мировая торговля кукурузой

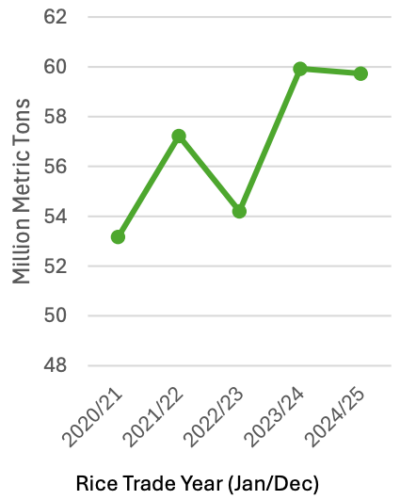

Рисунок 3. Мировая торговля рисом

Увеличение производства в ряде ключевых стран-импортеров пшеницы, включая Китай и Пакистан, снизило спрос на импорт, а высокие начальные запасы заставили правительство Турции ввести ограничения на импорт. Напротив, урожай в таких ведущих экспортерах, как Россия, Европейский союз и Украина, был меньше. В результате прогнозируется снижение объемов торговли пшеницей на 9 % по сравнению с предыдущим годом, что является самым значительным снижением за последние десятилетия. Несмотря на снижение спроса на импорт со стороны основных стран-импортеров, мировые цены на пшеницу оставались относительно стабильными в течение последнего года.

Что касается кукурузы, то мировое производство сократилось, причем наибольшее снижение пришлось на США, крупнейшего экспортера. Среди других крупных экспортеров резко сократился урожай в Украине, в Аргентине прогнозируется незначительное снижение, а в Бразилии, несмотря на рост производства в годовом исчислении, увеличился внутренний спрос. В Китае, который был вторым по величине импортером в 2023/24 году, напротив, производство увеличилось. Снижение спроса привело к резкому сокращению импорта кукурузы и сорго в Китай — на 65 и 46 процентов соответственно, что стало самым значительным снижением импорта за год. Общий объем торговли кукурузой снизился на 5 % по сравнению с предыдущим годом.

Что касается риса, то мировое производство растет, причем наибольший прирост приходится на Индию, которая недавно сняла все свои экспортные ограничения. Ожидается рост индийского экспорта, особенно за счет увеличения поставок в Бангладеш и страны Африки к югу от Сахары. Рост индийского экспорта будет более чем компенсирован снижением экспорта других экспортеров. Ожидается, что Индонезия сократит закупки на мировом рынке, учитывая большие объемы внутреннего производства. Снижение объемов торговли рисом будет скромным по сравнению с другими зерновыми.

ОБЗОР НА 2024/25 ГГ.

В этом месяце мировое производство скорректировано в сторону снижения, хотя и остается рекордным, за счет снижения производства в Саудовской Аравии и Европейском Союзе. Прогноз мирового потребления снижен в основном за счет снижения потребления продовольствия, семян и промышленного потребления в Индии и Китае. Запасы в этом месяце немного увеличились, но с различными корректировками по всему миру. Торговля сокращается за счет снижения импорта для Китая, Турции и Индонезии, в то время как экспорт сокращается для Австралии, Аргентины, России, Европейского союза и США. Средняя цена на фермах США за сезон не изменилась и составляет $5,50 за бушель.

ЦЕНЫ НА ПШЕНИЦУ

На внутреннем рынке: котировки в США упали для большинства классов с мартовского WASDE на фоне снижения погодных рисков для озимой пшеницы, находящейся в состоянии покоя, и слабого мирового спроса. Мягкая красная озимая подешевела на $10 за тонну до $226, а мягкая белая озимая — на $5 за тонну до $239. Твердая красная озимая снизилась всего на $1/тонна до $251, а твердая красная яровая подорожала на $3/тонна до $263.

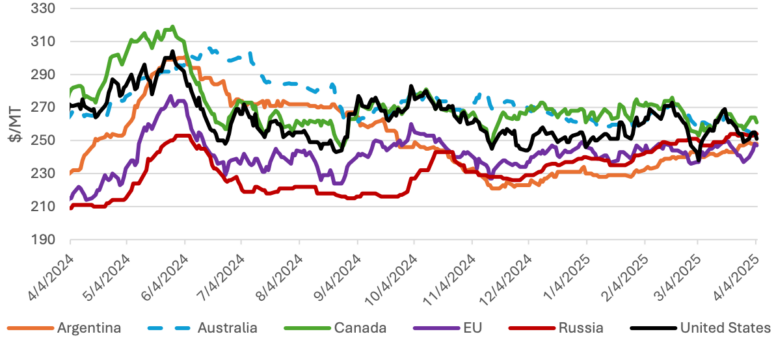

Рисунок 4. Ежедневные экспортные предложения США на условиях FOB

Мировой рынок: Котировки основных мировых экспортеров пшеницы после публикации мартовского WASDE были смешанными. Аргентинские котировки выросли на $8/тонна на фоне сокращения экспортных поставок после пика экспорта после сбора урожая. Российские котировки выросли на $7/тонна на фоне истощения запасов после сильного экспортного сезона. Котировки в ЕС выросли на $6/тонна благодаря активному экспорту на Ближний Восток и в Северную Африку. Австралийские котировки упали на 2 долл. на фоне сохраняющихся высоких экспортных поставок и экспорта. Котировки в США потеряли 1 доллар на тонну из-за улучшения погоды и слабых экспортных перспектив.

Рисунок 5. Международные ежедневные экспортные предложения FOB

ИЗМЕНЕНИЯ В ТОРГОВЛЕ В 2024/25 ГОДУ (1 000 ТОНН)

| Страна | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Алжир | Импорт | 9 200 | 9 400 | 200 | Крупные государственные закупки последнего времени |

| Бразилия | Импорт | 6 800 | 7 000 | 200 | Высокие темпы импорта на фоне снижения производства |

| Китай | Импорт | 6 500 | 3 500 | -3 000 | Продолжающиеся медленные темпы импорта с учетом больших запасов зерна |

| ЕС | Импорт | 10 500 | 10 700 | 200 | Сильные темпы импорта при снижении производства |

| Индонезия | Импорт | 12 000 | 11 500 | -500 | Сокращение закупок в текущем году |

| Марокко | Импорт | 7 500 | 7 300 | -200 | Медленные темпы импорта |

| Саудовская Аравия | Импорт | 3 200 | 3 500 | 300 | Дополнительные государственные закупки |

| Таиланд | Импорт | 4 300 | 4 100 | -200 | Замедление импорта фуражной пшеницы |

| Тунис | Импорт | 1 800 | 2 100 | 300 | Высокие темпы импорта из Черного моря |

| Турция | Импорт | 4 000 | 3 500 | -500 | Вялый импорт на сегодняшний день с учетом ограничений на импорт, действующих до середины марта |

| США | Импорт | 3 800 | 4 000 | 200 | Сильный импорт HRS, дурума, белой и HRW |

| Йемен | Импорт | 3 900 | 3 600 | -300 | Замедление импорта из России |

| Аргентина | Экспорт | 11 500 | 10 500 | -1 000 | Замедление темпов экспорта после послеуборочного пика в январе |

| Австралия | Экспорт | 25 000 | 23 000 | -2 000 | Небольшие поставки в Китай |

| Бразилия | Экспорт | 2 700 | 2 500 | -200 | Замедление темпов экспорта на фоне снижения производства |

| Канада | Экспорт | 26 000 | 26 500 | 500 | Высокие темпы экспорта |

| Египет | Экспорт | 2 000 | 2 300 | 300 | Экспорт муки на близлежащие рынки |

| ЕС | Экспорт | 27 000 | 26 500 | -500 | Медленные темпы экспорта с учетом снижения производства |

| Россия | Экспорт | 45 000 | 44 000 | -1 000 | Замедление экспорта после введения экспортной квоты 15 февраля |

| Украина | Экспорт | 15 500 | 16 000 | 500 | Сильные отгрузки в марте |

| США | Экспорт | 23 000 | 22 500 | -500 | Замедление темпов новых продаж |

| Уругвай | Экспорт | 1 000 | 1 200 | 200 | Сильный экспорт в Бразилию |