|

Обзоры

|

https://exp.idk.ru/analytics/review/bofa-preduprezhdaet-chto-fondovye-rynki-nedoocenivayut-risk-vozvrata-inflyacii/664173/

|

Опционы подразумевают меньшее движение индекса S&P 500 после публикации индекса потребительских цен, если сравнивать с недавней тенденцией. Рынок может недооценивать потенциальные риски в данных по инфляции

Хотя борьба с инфляцией, возможно, в значительной степени увенчалась успехом, напряжённость из-за роста цен всё ещё может подорвать уверенность в снижении процентных ставок.

Фондовый рынок, кажется, не обращает внимания на эти предупреждения.

Акции процветали в условиях «идеальной» экономики, с устойчивым ростом, снижением инфляции и процентных ставок. Однако есть тревожные признаки в движении цен, и экспансионистская фискальная политика может представлять угрозу для цикла смягчения.

Тарифы, введённые администрацией Дональда Трампа, могут повысить прогнозы инфляции на следующий год.

В настоящее время все внимание приковано к данным по индексу потребительских цен в США, которые будут опубликованы в среду.

Инвесторы настроены оптимистично в преддверии публикации данных, и опционы на индекс S&P 500 указывают на движение на 45 базисных пунктов. Это ниже среднего показателя в 71 базисный пункт за последний год, согласно расчётам Bloomberg.

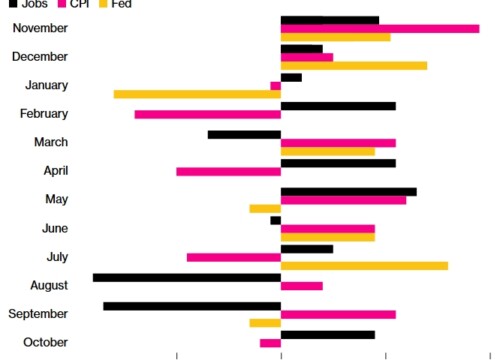

Источник: Bloomberg. Неожиданный рост инфляции может стать проблемой, поскольку акции демонстрируют некоторую уязвимость к шокам, следуя последним движениям рынка и позициям трейдеров.

«Рынок недооценивает риск ИПЦ», — заявили специалисты по деривативам Bank of America Corp., включая Гонсало Асиса. «Мы считаем, что на этот раз ИПЦ имеет большее значение».

Стратеги отмечают, что рынок недостаточно отреагировал на предыдущие данные по ИПЦ, сосредоточившись больше на перспективах роста. Однако беспокойство по поводу экономики уменьшилось, а последние данные по инфляции удивили ростом, что стало самым большим увеличением с мая.

Это сделало показатели инфляции и заседания центральных банков самыми рискованными событиями этого месяца. Более низкий ИПЦ сегодня может открыть путь для ралли в конце декабря, что обычно является вторым по силе периодом для акций в году. Более высокие показатели могут вызвать волатильность, говорит команда BofA.

Акции демонстрируют нестабильную реакцию на макроэкономические данные с лета.

Данные показывают, как изменение цены индекса S&P 500 в течение одного дня при публикации.

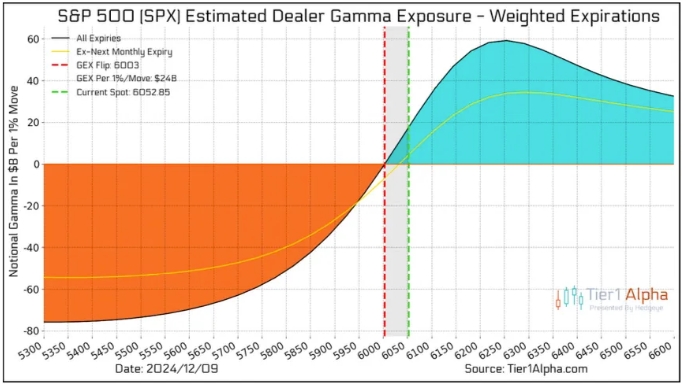

Источник: Bloomberg. S&P 500 (SPX). Расчетная гамма-экспозиция дилера. Взвешенные даты истечения срока действия опционов.Номинальная гамма в млрд долларов США на 1% движения. Источник: Tier1Alpha.com

Потоки от опционных дилеров, создающих хеджирующие позиции, действовали как стабилизаторы рынка в последние недели. Эта так называемая «длинная гамма» означала, что дилерам приходилось покупать, если рынок шёл вниз, и продавать, если он шёл вверх, что снижало потенциал высокой волатильности.

С последним падением индекса S&P — американские акции падали в течение двух сессий — бенчмарк потерял часть своего буфера нисходящей гаммы, по словам специалистов по опционам Tier 1 Alpha. «Страйк 6050 теперь является последним значимым карманом положительной гаммы, прежде чем мы рискуем войти в эту нейтральную территорию около точки переворота гаммы», — написали они, имея в виду уровни S&P 500. Во вторник индекс закрылся около 6035 пунктов.

Годовой показатель инфляции в США остаётся выше целевого значения и, как ожидается, вырастет до 2,7%. Инвесторы уже определили ускорение мирового ценового давления как самый большой остаточный риск для акций, согласно опросу управляющих фондами BofA за ноябрь, при этом 32% выбрали это беспокойство выше геополитики (21%).

Хотя рынок, возможно, немного споткнулся в начале этой недели, настроение среди инвесторов остаётся откровенно оптимистичным.

Группа JPMorgan Chase & Co. Market Intelligence во главе с Эндрю Тайлером представила сценарии реакции рынка перед публикацией данных в среду. Рассматривая месячный индекс потребительских цен, они видят 65% вероятности того, что показатель увеличится на 0,25–0,35%, что приведёт к росту индекса S&P 500 на 0,25–1%.

Команда видит 30% вероятность того, что значение составит от 0,35% до 0,4%, что может привести к снижению бенчмарка на 0,5%. В маловероятном сценарии, если показатель превысит 0,4%, S&P 500 может упасть на целых 2,5%, написали они.