|

Отчеты

|

https://exp.idk.ru/analytics/report/prognoz-birzhevykh-cen-s-5-po-9-avgusta-2024/654017/

|

Рынок зерновых:

После того как алжирский мужик набил итальянке физиономию на ринге, при этом дрались они не за еду, а просто так, по сути, ради забавы, можно смело предположить, что вскоре появятся и другие соревнования. Например, тот кто идентифицирует себя как гончая, будет участвовать в собачьих бегах за механическим зайцем. С номером на борту (на боку), с языком на плече, по свистку, всё как положено. Вряд ли выиграет, но трансляция привлечет внимание.

За равные шансы и объективное судейство. Здравствуйте!

Данный выпуск подготовлен при непосредственном участии аналитиков торговых площадок eOil.ru и IDK.ru. Здесь дается оценка ситуации на мировом и российском рынке.

Прогноз по урожаю зерновых в России сохранен на уровне 132 млн. тонн. На начало августа собрано 64 млн. тонн, обмолочено 40% площадей. При этом, опасения по поводу погоды пока, в масштабах страны, оказываются беспочвенными. Учитывая интерес к российской пшенице, стоит ожидать, что она будет предлагаться к продаже, как за валюту, так и за рубли, в тех случаях, где продажи за валюту будут невозможны из-за санкционного давления.

Дожди в Китае вынудили местных фермеров отказаться от хранения зерна. Излишки были выброшены ими на рынок, однако, вмешалось государство и скупило избыточные объемы чтобы поддержать цены. Китай собрал 138 млн. тонн пшеницы, что на 2,7% выше, чем в прошлом году. При этом не падает и импорт, который составил 9.3. млн. тонн. Есть веские основания предполагать, что страна рекордными темпами расширяет свой стратегический резерв, и это касается не только продовольствия, но и сырья, ожидая более суровых будней.

Казахстан закрыл границы для российской пшеницы с 1-го августа до 1-го января 2025-го года. Казахи планируют собрать аж 25 млн. тонн зерна, против 16.6 млн. тонн в прошлом году. Своей пшеницы могут взять около 20 млн. тонн.

Найти наши статистические данные, обзоры и прогнозы можно здесь.

Рынок энергоносителей:

«А вот и нет…», – сказали продавцы. Мы ушли ниже 80.00 по нефти, что может повлечь за собой вербальные интервенции со стороны представителей ОПЕК (хочется надеяться). Так было бы логично предполагать. Но эти мудрецы, 2-го августа провели тех. комитет и родили мысль о том, что в октябре они могут пересмотреть квоты на добычу. И чем вас не устраивала нефть по 80.00?! Причем она не сильно-то и росла на фоне обозначенного же вами дефицита в 1.6 млн. баррелей в сутки. Взяли и сжали сами себе, нет, не шею, денежный поток. Ходить в цирк нам нет нужды.

В пятницу вышли данные по новым рабочим местам в США, которые страна стала создавать заметно меньше, что добило рынок и вот мы уже на 76.00 по Brent. Там еще и Китай на заднем фоне чихать начал. Да, это может привести к падению. И оно будет, если многоуважаемый принц Салман не отвлечется от важных дел и не обратит внимание на происходящее.

Читая наши прогнозы, вы могли взять ход вниз по WTI от 82.00 до 78.10. Также вы могли взять ход от 11000 до 35000 по ПБТ на базисе Сургут на площадке eOil.ru.

Доллар/рубль:

Заседание ФРС прошло без сюрпризов. Ставку оставили на прежнем уровне 5.5%, отметим, что после выхода статистики в пятницу, риск снижения ставки уже в сентябре вырос.

Американцы сместили с 13-го августа на 12-е октября запрет на сношения с московской биржей для иностранных инвесторов, что может создать предпосылки для возобновления интереса к китайскому юаню и снижению темпов укрепления российского рубля.

Парадокс в том, что те бусы, которые китайцы отправляют в Нью-Йорк, тамошним дамочкам, да и женоподобным мужичкам, делаются из российского сырья, частично или полностью. Так что, сам Вашингтон не заинтересован в резкой остановке торговли между Москвой и Пекином.

После ввода запрета на публикацию объемов валютных торгов, стоит отметить их текущую полную непрозрачность, однако, учитывая внешние факторы, такое решение ЦБ не является чем-то из ряда вон выходящим. Будем просто верить ЦБ, что сегодня курс рубля к доллару у нас вот такой. И всё.

Wheat No. 2 Soft Red. CME Group

Смотрим на объемы открытого интереса по Wheat. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих увеличилась на 3.2 тыс. контрактов. Покупатели и продавцы в небольших объемах заходили на рынок. Медведи сохраняют контроль.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 13 сентября. Хочется отметку 455.0 для покупок. Текущий рост вверх вряд ли приведет к развороту рынка. До 10 сентября продавцы будут давить.

Сценарий падения: шорт от 523.0 спустя неделю смотрится очень глупо. Падение доллара и кризис на Ближнем Востоке могут поддержать цены. Тем не менее, остаемся в продажах.

Рекомендации для рынка пшеницы:

Покупка: при подходе к 455.0. Стоп: 425.0. Цель: 650.0!

Продажа: нет. Кто в позиции от 523.4, держите стоп на 557.0. Цель: 455.0.

Поддержка – 514.0. Сопротивление – 556.4.

Смотрим на объемы открытого интереса по Corn. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых коротких позиций управляющих активами больше, чем длинных. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 33.6 тыс. контрактов. Покупателей не было. Продавцы уходили с рынка. Медведи сохраняют контроль.

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 13 сентября. Рынок продолжает выглядеть тяжелым. Ждем продолжения падения.

Сценарий падения: будем держать шорт. Если рынок останется под 390.0 на следующей неделе, то это создаст сильные предпосылки для хода в район 335.0.

Рекомендации для рынка кукурузы:

Покупка: при подходе к 335.0. Стоп: 315.0. Цель: 440.0.

Продажа: нет. Кто в позиции от 394.4, держите стоп на 412.0. Цель: 335.0.

Поддержка – 369.4. Сопротивление – 390.4.

Soybeans No. 1. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 13 сентября. Учитывая положение рынка, купим. Но стоп рядом. Отмечаем, что рынок способен пройти глубже на фоне нового урожая.

Сценарий падения: можно держать шорт.

Рекомендации для рынка сои:

Покупка: сейчас (1018.0). Стоп: 994.0. Цель: 1150.0. Или при касании 880.0. Стоп: 850.0. Цель: 1090.0.

Продажа: нет. Кто в позиции от 1042.0, перенесите стоп на 1082.0. Цель: 880.0!

Поддержка – 876.0. Сопротивление – 1031.0.

Смотрим на объемы открытого интереса по Brent. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа ICE.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 73.7 тыс. контрактов. Изменение значительное. Покупатели значительно сократили позиции. Продавцы заходили на рынок. Покупатели могут потерять контроль.

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 30 августа. Данные по экономике США опустили рынок. Не покупаем.

Сценарий падения: ход ниже 78.00 это сюрприз, который пока не ясно как трактовать. Вне рынка.

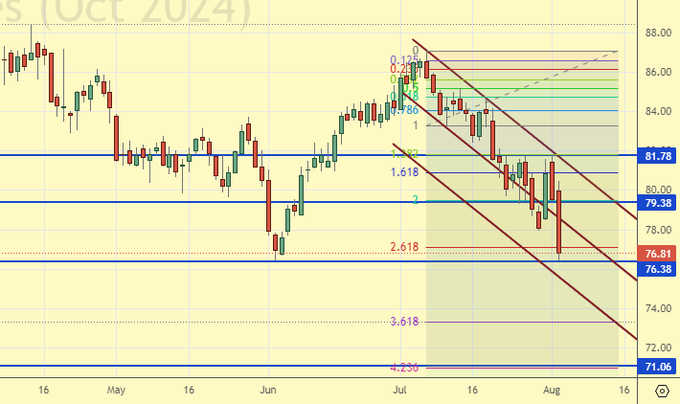

Рекомендации для рынка нефти марки Brent:

Покупка: нет.

Продажа: нет.

Поддержка – 76.38. Сопротивление – 79.38.

WTI. CME Group

Фундаментальные данные США: число активных буровых установок не изменилось и составляет 482 штуки.

Коммерческие запасы нефти в США упали на -3.436 до 433.049 млн. баррелей, при прогнозе -1.6 млн. баррелей. Запасы бензина упали на -3.665 до 223.757 млн. баррелей. Запасы дистиллятов выросли на 1.534 до 126.847 млн. баррелей. Запасы в хранилище Кушинг упали на -1.106 до 29.85 млн. баррелей.

Добыча нефти не изменилась и составляет 13.3 млн. баррелей в день. Импорт нефти вырос на 0.082 до 6.953 млн. баррелей в день. Экспорт нефти вырос на 0.733 до 4.919 млн. баррелей в день. Таким образом, чистый импорт нефти упал на -0.651 до 2.034 млн. баррелей в день. Переработка нефти упала на -1.5 до 90.1 процента.

Спрос на бензин упал на -0.206 до 9.25 млн. баррелей в день. Производство бензина упало на -0.205 до 10.008 млн. баррелей в день. Импорт бензина вырос на 0.139 до 0.917 млн. баррелей в день. Экспорт бензина вырос на 0.092 до 1.007 млн. баррелей в день.

Спрос на дистилляты упал на -0.136 до 3.725 млн. баррелей. Производство дистиллятов выросло на 0.043 до 4.98 млн. баррелей. Импорт дистиллятов вырос на 0.028 до 0.14 млн. баррелей. Экспорт дистиллятов упал на -0.406 до 1.175 млн. баррелей в день.

Спрос на нефтепродукты упал на -0.309 до 20.724 млн. баррелей. Производство нефтепродуктов выросло на 0.313 до 22.654 млн. баррелей. Импорт нефтепродуктов вырос на 0.255 до 2.231 млн. баррелей. Экспорт нефтепродуктов вырос на 0.148 до 6.585 млн. баррелей в день.

Спрос на пропан упал на -0.302 до 0.716 млн. баррелей. Производство пропана выросло на 0.039 до 2.668 млн. баррелей. Импорт пропана вырос на 0.024 до 0.108 млн. баррелей. Экспорт пропана вырос на 0.21 до 1.641 млн. баррелей в день.

Смотрим на объемы открытого интереса по WTI. Вы должны учитывать, что это данные трехдневной давности (за вторник прошедшей недели), они же и самые последние из тех, что публикует биржа CME Group.

На данный момент открытых длинных позиций управляющих активами больше, чем коротких. За прошедшую неделю разница между длинными и короткими позициями управляющих сократилась на 25.8 тыс. контрактов. Покупатели бежали. Продавцов не было. Быки сохраняют контроль.

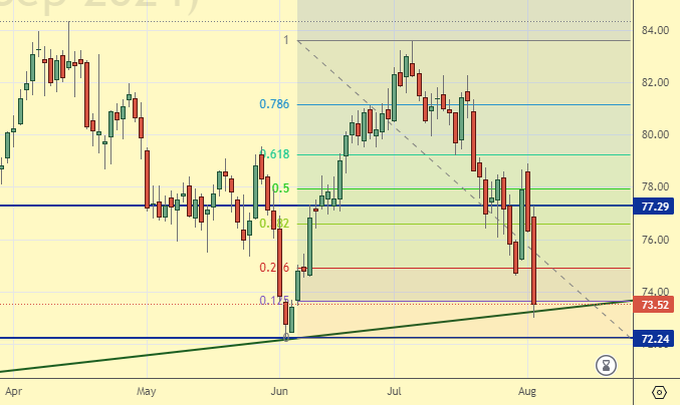

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 20 августа. Неожиданное развитие. Мы продолжаем падать. Вне рынка.

Сценарий падения: взяли только половину от того, что могли бы, но было бы ошибкой не пододвинуть стоп на прошлой неделе.

Рекомендации для нефти марки WTI:

Покупка: нет.

Продажа: нет.

Поддержка – 72.24. Сопротивление – 77.29.

Gas-Oil. ICE

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 12 августа. Учитывая текущую агрессию, отказываемся от покупок.

Сценарий падения: держим шорт. Нельзя исключать хода ниже 700.0.

Рекомендации по Gasoil:

Покупка: нет.

Продажа: нет. Кто в позиции от 807.50, перенесите стоп на 760.00. Цель: 650.00! Можно закрыть 10% позиции.

Поддержка – 701.75. Сопротивление – 754.00.

Natural Gas. CME Group

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 28 августа. Продолжаем отказываться от покупок. США стали добывать больше нефти, значит, идет и больше газа.

Сценарий падения: воздерживаемся от продаж.

Рекомендации по природному газу:

Покупка: нет.

Продажа: нет.

Поддержка – 1.500. Сопротивление – 2.054.

ДТА (дизельное топливо арктическое) (Сургут), ЭТП eOil.ru

Сценарий роста: будем держать лонг. Шансы на рост неплохие.

Сценарий падения: продавать не будем, так как поверить в то, что сейчас дизель не нужен, мы не можем.

Рекомендации по рынку дизеля:

Покупка: нет. Кто в позиции от 65000, держите стоп на 64000. Цель: 100000!

Продажа: нет.

Поддержка – 66523. Сопротивление – 80098.

ПБТ (Сургут), ЭТП eOil.ru

Сценарий роста: достигли цели на 35000. Зафиксировали прибыль. Для новых покупок нужен откат к 20000.

Сценарий падения: несмотря на достижение уровня 35000 продавать не будем.

Рекомендации по рынку ПБТ:

Покупка: при касании 20000. Стоп: 17000. Цель: 40000.

Продажа: нет.

Поддержка – 19297. Сопротивление – 38516.

Гелий (Оренбург), ЭТП eOil.ru

Сценарий роста: видим застой. Вне рынка.

Сценарий падения: остаемся вне рынка, цены низки.

Рекомендации по рынку гелия:

Покупка: нет.

Продажа: нет.

Поддержка – 1027. Сопротивление – 1516.

Gold. COMEX

Сценарий роста: рассматриваем августовский фьючерс, дата экспирации 28 августа. Для покупок продолжаем хотеть коррекцию. Покупка от 2180 будет интересна.

Сценарий падения: возможно, это не самое лучшее решение, по три раза подряд заходить в одну и ту же реку, но мы продадим снова в случае падения рынка ниже 2440 или в случае подхода к 2500.

Рекомендации по рынку золота:

Покупка: при подходе к 2180. Стоп: 2140. Цель: 3000?!

Продажа: после хода ниже 2440. Стоп: 2475. Цель: 2180. Считайте риски! Или при подходе к 2500. Стоп: 2530. Цель: 2180 (1955).

Поддержка – 2396. Сопротивление – 2522.

EUR/USD

Сценарий роста: пропускать данный рост мы не можем. Купим.

Сценарий падения: плохие данные по рынку труда спровоцировали рост евро. Новых позиций вниз не открываем, старые держим. Не исключено, что данный выброс окажется ложным. В Европе дела не лучше.

Рекомендации по паре евро/доллар:

Покупка: сейчас (1.0908), также при подходе к 1.0840. Стоп: 1.0770. Считайте риски!

Продажа: нет. Кто в позиции от 1.0854, держите стоп на 1.0957. Цель: 1.0000.

Поддержка – 1.0874. Сопротивление – 1.1080.

USD/RUB

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 19 сентября. Учитывая сдвиг по санкциям против Мосбиржи на 12-е октября можно купить. Спрос на юань может немного вырасти. Потом, налоговый период закончился.

Сценарий падения: мы сползаем вниз, интересных идей для продаж нет. Вне рынка.

Рекомендации по паре доллар/рубль:

Покупка: сейчас (85976). Стоп: 84900. Цель: 100000.

Продажа: нет.

Поддержка – 84156. Сопротивление – 87586.

RTSI. MOEX

Сценарий роста: рассматриваем сентябрьский фьючерс, дата экспирации 19 сентября. Продолжаем не верить в рост российского рынка в долларах. Не покупаем.

Сценарий падения: будем держать шорт. Рубль может ослабнуть из-за сдвига санкций к Московской бирже на октябрь, при этом потенциал падения российских бумаг не исчерпан.

Рекомендации по индексу РТС:

Покупка: нет.

Продажа: нет. Кто в позиции от 115200, перенесите стоп на 111600. Цель: 98000.

Поддержка – 107570. Сопротивление – 111380.

Приведенные в данной статье рекомендации НЕ являются прямым руководством к действию для спекулянтов и инвесторов. Все идеи и варианты работы на рынках, представленные в этом материале, НЕ имеют 100% вероятности исполнения в будущем. Сайт не несет никакой ответственности за результаты сделок.