|

Отчеты

|

https://exp.idk.ru/analytics/report/usda-pshenica-mirovye-rynki-i-torgovlya-na-12-iyunya-2024/649864/

|

Ограничение поставок черноморской пшеницы нарушило мировой экспортный рынок

Поскольку в Северном полушарии начинается сбор урожая пшеницы, рынки зерна сосредоточены на производстве в Черноморском регионе, который стал мировой житницей. Россия и Украина, крупнейший и шестой по величине экспортеры соответственно, поставляют пшеницу на многие основные рынки Африки, Азии и Ближнего Востока. В частности, растущее доминирование России в мировом производстве и торговле пшеницей означает, что колебания ситуации с ее поставками существенно влияют на мировой рынок пшеницы.

Рисунок 1. Поставки пшеницы в Россию и Украину (начальные запасы + производство) и экспорт

В течение 2023/24 года Россия располагала достаточными экспортными запасами, причем второй подряд рекордный урожай был дополнен значительными начальными запасами. Благодаря щедрой экспортной квоте, российские экспортные котировки в целом были наиболее конкурентоспособными в течение всего года, несмотря на попытки правительства установить минимальную цену. Самая жесткая конкуренция России была с соседними черноморскими поставщиками – Украиной и Румынией. Аналогичным образом, Россия оказалась жестким конкурентом Франции на многих ее традиционных экспортных рынках (см. апрель 2024 г. «Зерно: мировые рынки и торговля»). По оценкам Министерства сельского хозяйства США, Россия экспортирует рекордные 54,0 миллиона тонн в 2023/24 году, при этом Турция, Египет и Бангладеш станут ведущими торговыми партнерами.

Поскольку фокус смещается на ситуацию на рынке пшеницы в 2024/25 году, ситуация с поставками в Россию вызывает критическую озабоченность. Прогноз производства пшеницы в России снижен до 83,0 млн тонн, что сократит поставки на 11 процентов по сравнению с предыдущим годом. Недавние заморозки, сопровождавшиеся жаркой и сухой погодой, негативно повлияли на урожай озимой пшеницы. Меньший урожай и сокращение начальных запасов будут ограничивать экспортные поставки. Прогнозируется, что экспорт России снизится до 48,0 млн тонн, хотя Россия останется крупнейшим экспортером, и это по-прежнему будет вторым по величине объемом экспорта за всю историю.

Сокращение российского урожая совпадает с сокращением поставок на Украину. Производство в Украине значительно снизилось по сравнению со средним показателем за 5 лет, а начальные запасы являются самыми низкими за несколько лет, что, как ожидается, приведет к снижению экспорта. До войны украинский экспорт почти полностью осуществлялся морским транспортом и часто на рынки Азии. Перебои в морских перевозках привели к смещению экспорта в близлежащие пункты назначения (см. отчет AMS «О транспортировке зерна в Украину» за июнь 2024 года). Основными рынками для Украины в 2023/24 году были Европейский Союз, Египет и Турция. Между тем, экспорт Украины в Индонезию, Бангладеш и на Филиппины после войны сократился. Австралия и Россия проникли на эти рынки. В 2024/25 году экспорт Украины прогнозируется на уровне 13,0 млн тонн, что является самым низким показателем за десятилетие.

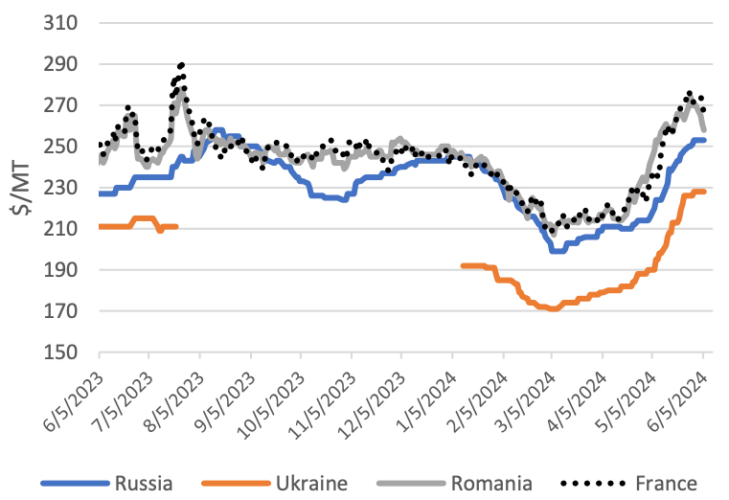

Рисунок 2. Экспортные котировки пшеницы

Ожидания сокращения экспортных поставок из России и Украины приводят к росту мировых экспортных котировок пшеницы. Цены у основных черноморских поставщиков (Россия, Украина и Румыния) и у главного конкурента Франции в последнее время имели тенденцию к снижению, но недавний пересмотр в сторону понижения урожая различными правительственными и отраслевыми источниками стал ключевым фактором резкого повышения экспортных цен на протяжении большей части мая. Спекуляции о потенциальном дополнительном спросе со стороны Индии также способствовали ралли.

Украина и, в меньшей степени, Россия также являются важными поставщиками фуражной пшеницы в мир. Цены на пшеницу в последнее время выросли по сравнению с ценами на кукурузу, что сделало пшеницу менее привлекательной для использования в качестве корма. Следовательно, кукуруза может получить выгоду от сокращения поставок пшеницы с переходом от пшеницы к кукурузе в регионах, где используются обе культуры, включая Юго-Восточную Азию и Восточную Азию.

ОБЗОР НА 2024/25 ГОД

В этом месяце прогнозируется снижение мирового производства, хотя оно все еще находится на рекордном уровне. Ниже оценивается производство в России, Европейском Союзе и Украине. Мировое потребление в этом месяце снижается из-за сокращения кормового и остаточного использования, поскольку цены на пшеницу для кормового использования становятся менее конкурентоспособными. Импорт снижается в Европейском Союзе и Турции, в то время как сокращение экспорта в Россию и Украину лишь частично компенсируется увеличением экспорта из США и ЕС. Мировые фондовые индексы в этом месяце упали и все еще находятся на самом низком уровне с 2015/16 года. Среднесезонная цена на сельскохозяйственную продукцию в США, по прогнозам, вырастет на 50 центов до $6,50 за бушель.

ОБЗОР НА 2023/24 ГОД

При минимальной корректировке производства и потребления мировая торговля поднялась до рекордного уровня, а импорт в этом месяце увеличился в Китае, Египте и Бразилии. Увеличивается экспорт в Европейский Союз, Канаду, Украину и Россию. Средняя сезонная цена сельскохозяйственной продукции в США снизилась на 10 центов до 7,00 долларов за бушель.

ЦЕНЫ НА ПШЕНИЦУ

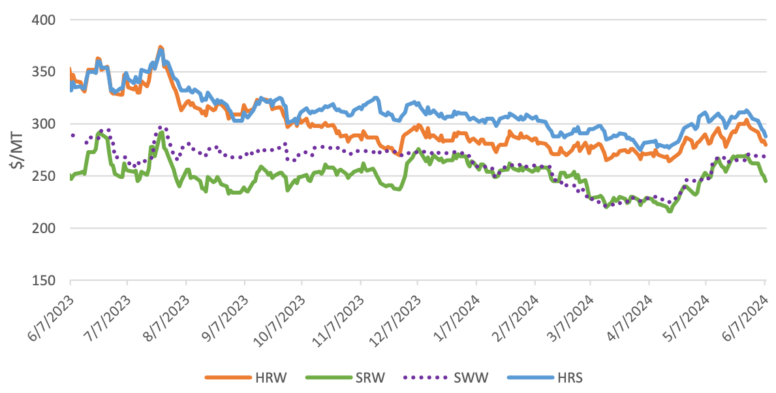

Внутренний рынок: Котировки акций США после майского отчета WASDE были неоднозначными. Цена на Soft White (SWW) выросла на 17 долларов до 263 долларов за тонну, следуя мировым тенденциям цен на мягкую пшеницу. Между тем цена Hard Red Spring (HRS) упала на 20 долларов до 288 долларов за тонну из-за быстрого прогресса в посевных работах и улучшения условий на Северных равнинах по сравнению с предыдущим годом. Цены Hard Red Winter (HRW) (280 долларов США за тонну) и Soft Red Winter (SRW) (245 долларов США за тонну) упали на 6 долларов США из-за результатов раннего сбора урожая. Урожай озимой пшеницы находится в состоянии от хорошего до отличного на 47 процентов по сравнению с 38 процентами за тот же период прошлого года.

Рисунок 3. Ежедневные экспортные предложения США на условиях FOB

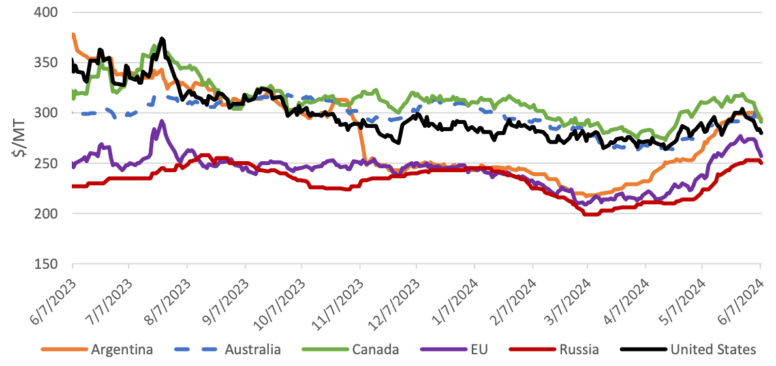

Мировой рынок: После майского отчета WASDE российские котировки выросли на 26 долларов за тонну, отражая опасения по поводу воздействия неблагоприятных погодных условий на урожай озимой пшеницы. Котировки ЕС выросли на 19 долларов за тонну на фоне опасений по поводу предстоящего урожая, особенно во Франции. Аргентинские котировки подскочили на 30 долларов за тонну, поскольку экспортные поставки сокращаются, а производители держат запасы в ожидании более высоких цен. Аналогичным образом, австралийские цены выросли на 17 долларов за тонну, отражая сезонное снижение поставок и сокращение поставок из Черного моря, которое конкурирует на азиатских рынках. Котировки в Канаде упали на $19/тонну на фоне благоприятных погодных условий. Котировки в США упали на 6 долларов за тонну с началом сбора урожая озимой пшеницы.

Рисунок 4. Международные ежедневные экспортные заявки на условиях FOB

ОСОБЕННОСТЬ РЫНКА

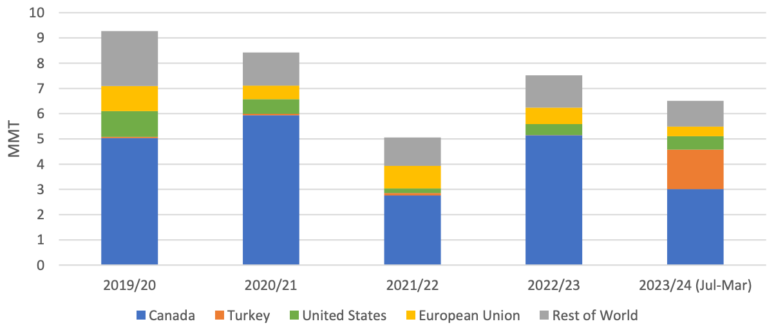

Доминирование канадского дурума искоренено в 2023/24 году, восстановление ожидается в 2024/25 году

Канада традиционно является крупнейшим мировым экспортером твердой пшеницы, на ее долю в течение большинства лет приходится более 50 процентов мирового экспорта. Однако урожай 2023/24 года, пострадавший от засухи в Канаде, позволил Турции превратиться в крупного экспортера дурума для удовлетворения мирового спроса. За первые девять месяцев торгового года доля Канады на мировом рынке упала до 43 процентов с 70 процентов за тот же период прошлого года.

Рисунок 5. Экспорт Durum TY (июль-июнь)

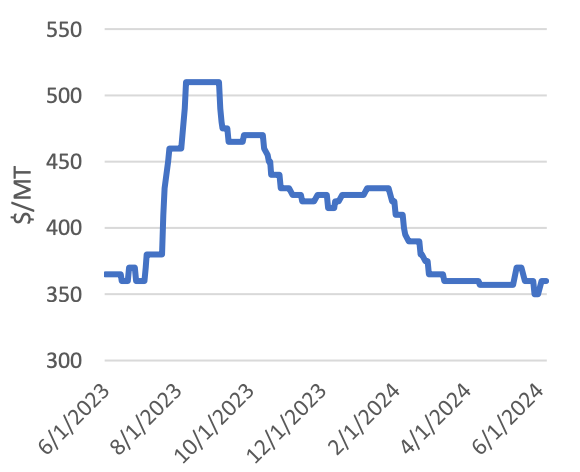

Ожидается, что урожай дурума в Канаде в 2024/2025 году будет значительно лучше; FAS/Оттава прогнозирует, что производство восстановится до 5,5 миллионов тонн, что на 36 процентов больше, чем в прошлом году. В первую очередь это связано с возвращением урожайности к историческим средним показателям, а также с увеличением посевных площадей. Рынки зерна также ожидают существенного улучшения урожая, поскольку экспортные цены на канадский дурум на условиях FOB упали с максимума в 510 долларов США за тонну в начале сентября 2023 года до 360 долларов США за тонну в конце мая 2024 года.

Рисунок 6. Цена на канадский дурум на условиях FOB

Большая часть канадского дурума экспортируется в Алжир, Италию, Марокко и США. В то время как импорт твердых сортов пшеницы Марокко и США из Канады минимально пострадал от меньшего урожая в Канаде, импорт твердых сортов пшеницы Италии переместился к другим поставщикам, включая Турцию, Россию и Казахстан. Итальянский импорт канадского дурума сократился примерно до 370 000 тонн в 2023/24 году по сравнению с более чем 1,1 миллиона тонн в 2022/23 году.

Турция, Россия и Казахстан выиграли от дефицита поставок из Канады в 2023/24 году. В совокупности эти три страны экспортировали в Италию дополнительно 1,1 миллиона тонн дурума в период с июля 2023 года по февраль 2024 года по сравнению с предыдущим годом. Алжир также импортировал меньше канадского дурума и заменил его импортом из Мексики. По данным Национальной палаты мукомольного сектора (CANIMOLT) и таможенных данных Мексики, экспорт Мексики в Алжир увеличился со 171 000 тонн за первые 6 месяцев 2022/23 года до 350 000 тонн за тот же период в 2023/24 году.

ИЗМЕНЕНИЯ ТОРГОВЛИ В 2024/25 ГОДУ (1000 МТ)

| Страна | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение | Причина |

| Азербайджан | Импорт | 1 500 | 1 300 | -200 | Ожидается снижение потребления на фоне роста цен |

| ЕС | Импорт | 11 000 | 10 000 | -1 000 | Ожидается сокращение импорта на фоне ухудшения поставок в Украину |

| Южная Корея | Импорт | 4 600 | 4 400 | -200 | Снижение спроса на фуражную пшеницу |

| Турция | Импорт | 10 500 | 9 500 | -1 000 | Запрет на ввоз с 21 июня по 15 октября 2024 г. |

| Египет | Экспорт | 1 000 | 1 300 | 300 | Продолжение поставок пшеничной муки в Южный Судан |

| ЕС | Экспорт | 34 000 | 35 000 | 1 000 | Сокращение экспорта из Черного моря |

| Россия | Экспорт | 52 000 | 48 000 | -4 000 | Меньший урожай |

| Сербия | Экспорт | 1 000 | 1 300 | 300 | Большие складские запасы и сокращение экспорта от черноморских конкурентов |

| Украина | Экспорт | 14 000 | 13 000 | -1 000 | Меньший урожай |

| США | Экспорт | 21 000 | 22 000 | 1 000 | Сокращение экспорта из Черного моря |

ИЗМЕНЕНИЯ ТОРГОВЛИ В 2023/24 ГОДУ (1000 МТ) – на основе торговых данных

| Страна | Экспорт/Импорт | Предыдущая оценка | Текущая оценка | Изменение |

| Азербайджан | Импорт | 1 400 | 1 200 | -200 |

| Бангладеш | Импорт | 6 300 | 6 500 | 200 |

| Бразилия | Импорт | 5 300 | 5 700 | 400 |

| Китай | Импорт | 11 500 | 13 000 | 1 500 |

| Египет | Импорт | 11 000 | 11 800 | 800 |

| Эфиопия | Импорт | 1 200 | 1 400 | 200 |

| ЕС | Импорт | 13 500 | 13 000 | -500 |

| Индонезия | Импорт | 12 000 | 12 300 | 300 |

| Иран | Импорт | 3 000 | 2 500 | -500 |

| Кения | Импорт | 2 300 | 2 500 | 200 |

| Вьетнам | Импорт | 4 700 | 5 000 | 300 |

| Аргентина | Экспорт | 8 500 | 7 750 | -750 |

| Австралия | Экспорт | 24 500 | 24 000 | -500 |

| Канада | Экспорт | 24 000 | 25 000 | 1 000 |

| Египет | Экспорт | 1 400 | 1 700 | 300 |

| ЕС | Экспорт | 35 000 | 37 000 | 2 000 |

| Казахстан | Экспорт | 9 500 | 9 000 | -500 |

| Россия | Экспорт | 53 500 | 54 000 | 500 |

| Украина | Экспорт | 17 500 | 18 100 | 600 |